Obtenir un crédit immobilier en tant qu’auto-entrepreneur

Dernière mise à jour le 08/07/2025

Obtenir un crédit immobilier en tant qu’auto-entrepreneur constitue un défi financier souvent complexe, marqué par des critères d’octroi exigeants et des nuances spécifiques liées au statut d’indépendant.

Contrairement aux salariés, les auto-entrepreneurs doivent naviguer à travers un processus de prêt qui évalue leur stabilité financière de manière particulière.

Comment obtenir un crédit immobilier en tant qu’auto-entrepreneur ?

Obtenir un crédit immobilier en tant qu’auto-entrepreneur peut être un processus complexe, mais grâce à une planification minutieuse et une compréhension approfondie des exigences des prêteurs, il est tout à fait réalisable.

Voici quelques étapes à considérer :

1.Stabiliser les revenus :

- Développez une stabilité financière en maintenant des revenus réguliers autant que possible.

- Montrez une croissance constante des revenus au fil du temps pour renforcer votre dossier financier.

2.Gestion rigoureuse des finances :

- Tenez des registres financiers précis et à jour pour démontrer la santé financière de votre entreprise.

- Minimisez les dettes et améliorez votre ratio d’endettement.

3.Optimiser la déclaration de revenus :

- Engagez-vous dans une déclaration de revenus transparente et précise.

- Collaborez avec un expert-comptable pour présenter vos revenus de manière convaincante aux prêteurs.

4.Constituer un apport personnel :

- Économisez un montant substantiel en tant qu’apport personnel pour montrer votre engagement financier.

- Un apport conséquent peut compenser d’éventuelles lacunes dans d’autres aspects de votre demande.

5.Évaluer les alternatives de prêt :

- Explorez les différents types de prêts immobiliers et choisissez celui qui correspond le mieux à votre situation.

- Certains prêteurs spécialisés dans les prêts aux travailleurs indépendants peuvent offrir des conditions plus favorables.

6.Préparer une documentation exhaustive :

- Rassemblez tous les documents nécessaires, tels que les déclarations de revenus, les bilans et les relevés bancaires.

- Soyez prêt à expliquer toute irrégularité ou fluctuation dans vos revenus.

7.Renforcer votre cote de crédit :

- Améliorez votre cote de crédit en remboursant vos dettes existantes et en respectant vos engagements financiers.

- Une cote de crédit élevée renforce votre position lors de la négociation des conditions de prêt.

8.Expliquer votre activité :

- Préparez-vous à expliquer en détail votre activité, son historique et toute variation significative dans vos revenus.

- Fournissez des projections financières pour rassurer les prêteurs quant à la viabilité de votre entreprise.

Sur quels critères les banques accordent-elles des prêts aux auto-entrepreneurs ?

Lors de l’évaluation de la stabilité des revenus des entrepreneurs individuels, les prêteurs analysent divers aspects pour déterminer la fiabilité financière de l’emprunteur. Ainsi, ils examinent l’historique des revenus sur plusieurs années, en accordant une attention particulière à la régularité et à la tendance générale.

En outre, la diversification de la clientèle est également prise en compte.

En effet, les prêteurs préfèrent souvent une base de clients variée pour réduire les risques associés à une dépendance excessive envers un seul client.

Par ailleurs, la viabilité à long terme de l’activité est un autre facteur clé. À cet égard, une attention particulière est portée sur la manière dont l’auto-entrepreneur gère les fluctuations économiques et les imprévus financiers.

Les bilans financiers, y compris les états financiers, les résultats et les bilans comptables de la micro-entreprise, sont minutieusement examinés pour évaluer la santé financière globale de l’entreprise.

Certains prêteurs peuvent également exiger des projections financières détaillées pour évaluer la capacité à rembourser le prêt sur le long terme.

La collaboration avec des experts-comptables est souvent considérée comme un signe de gestion financière professionnelle et responsable.

Les recommandations de ces experts, ainsi que la manière dont le micro-entrepreneur envisage de faire face à d’éventuels défis financiers, peuvent influencer favorablement l’appréciation des prêteurs.

En résumé, la stabilité des revenus des auto-entrepreneurs est évaluée de manière holistique, prenant en compte des aspects tels que l’historique des revenus, la diversification des clients, la viabilité de l’activité, les bilans comptables de la micro-entreprise, les projections et la collaboration avec des experts-comptables.

Cette évaluation permet aux prêteurs de prendre des décisions éclairées quant à l’octroi de crédits immobiliers à ces entrepreneurs indépendants.

Comment les auto-entrepreneurs peuvent-ils présenter leurs revenus de manière convaincante aux prêteurs ?

Pour démontrer la stabilité financière en tant qu’auto-entrepreneur et améliorer les chances d’obtenir un crédit immobilier, plusieurs éléments sont essentiels. Parmi ces éléments, on retrouve deux à trois bilans positifs, démontrant la capacité à couvrir les mensualités et les charges fixes.

De plus, les relevés bancaires des six derniers mois et les trois derniers avis d’imposition confirment la solvabilité et témoignent d’une gestion financière sérieuse.

La présentation du bilan souligne l’absence de dettes significatives et, si possible, une progression régulière du chiffre d’affaires.

Un business plan peut compléter ces documents en mettant en avant les perspectives futures de l’activité. Pour obtenir un crédit immobilier avantageux, il est recommandé d’avoir un apport personnel d’au moins 10 % du prix d’achat du bien.

Cela rassure le prêteur sur la capacité d’épargne de l’emprunteur et réduit le niveau de risque.

En tant qu’entrepreneur individuel, fournir des garanties renforce les chances d’obtenir une réponse positive.

Des options courantes incluent emprunter à deux avec un conjoint en CDI, hypothéquer un autre bien immobilier, avoir un gage de nantissement sur des biens mobiliers ou souscrire une assurance de prêt pour couvrir d’éventuels impayés en cas de décès, perte d’autonomie ou incapacité de travail.

Le micro-entrepreneur souhaitant emprunter peut également se tourner vers un courtier spécialisé, afin d’appuyer sa demande auprès des établissements bancaires.

Quelles garanties faire valoir pour obtenir un crédit immobilier avec un statut d’auto-entrepreneur ?

Obtenir un crédit immobilier en tant qu’auto-entrepreneur peut présenter des défis particuliers car ses revenus peuvent être variables et moins prévisibles que ceux d’un salarié.

Cependant, il existe des moyens de renforcer votre dossier de demande de crédit.

Est-il intéressant d’avoir un co-emprunteur en CDI ?

Un co-emprunteur en CDI peut constituer un atout important lors de la demande de prêt. Surtout si l’autre emprunteur est un micro-entrepreneur avec des revenus variables.

Les revenus stables et réguliers d’un co-emprunteur en CDI, peuvent renforcer la solidité financière du dossier de prêt.

Opter pour un co-emprunteur en CDI peut réduire le risque perçu par les prêteurs. Ces derniers considèrent généralement que les revenus provenant d’un emploi salarié en CDI sont plus stables que ceux d’un auto-entrepreneur.

Cela peut améliorer les chances d’obtenir un prêt et potentiellement permettre d’accéder à des taux d’intérêt plus avantageux.

Avoir un co-emprunteur en CDI peut être un élément positif pour renforcer la demande de prêt, offrant une stabilité financière supplémentaire qui peut rassurer les prêteurs.

L’assurance emprunteur est-elle obligatoire dans ce cas ?

La souscription d’une assurance emprunteur est incontournable lors de la demande de prêt immobilier.

Cette assurance, également appelée garantie emprunteur, constitue une protection essentielle pour l’emprunteur et est généralement exigée par la banque.

L’assurance emprunteur a pour objectif de couvrir l’emprunteur en cas de survenance de certains événements tels que le décès ou la perte totale d’autonomie, et parfois même la perte partielle d’autonomie, selon les termes du contrat.

En cas de décès de l’emprunteur, l’assurance prend en charge le remboursement total ou partiel du capital restant dû. Soulageant ainsi la charge financière qui pourrait incomber à la famille ou aux héritiers.

Par ailleurs, la banque exige fréquemment la souscription d’une assurance emprunteur pour sécuriser le remboursement du prêt.

En effet, cette assurance offre une garantie supplémentaire à la banque en cas d’imprévus. Ce qui la rassure quant à la continuité du remboursement, même en cas d’événements graves touchant l’emprunteur.

Quels sont les avantages et les risques d’hypothéquer son bien immobilier pour obtenir un prêt ?

Si vous recherchez un prêt immobilier et que vous possédez déjà une propriété, la banque pourrait suggérer d’hypothéquer votre bien.

Cette option offre une garantie solide mais comporte des risques pour l’emprunteur.

Si l’emprunteur est incapable d’honorer les échéances du prêt, la banque pourrait vendre le bien hypothéqué pour se rembourser.

Le gage de nantissement représente-t-il une garantie pour obtenir un crédit immobilier en tant qu’auto-entrepreneur ?

Le nantissement est une alternative à l’hypothèque qui consiste à utiliser un bien non immobilier comme garantie pour une dette.

En cas de défaut de paiement, la banque a le droit de vendre les biens non mobiliers (voiture, bijoux, etc.) liés au nantissement pour effectuer le remboursement.

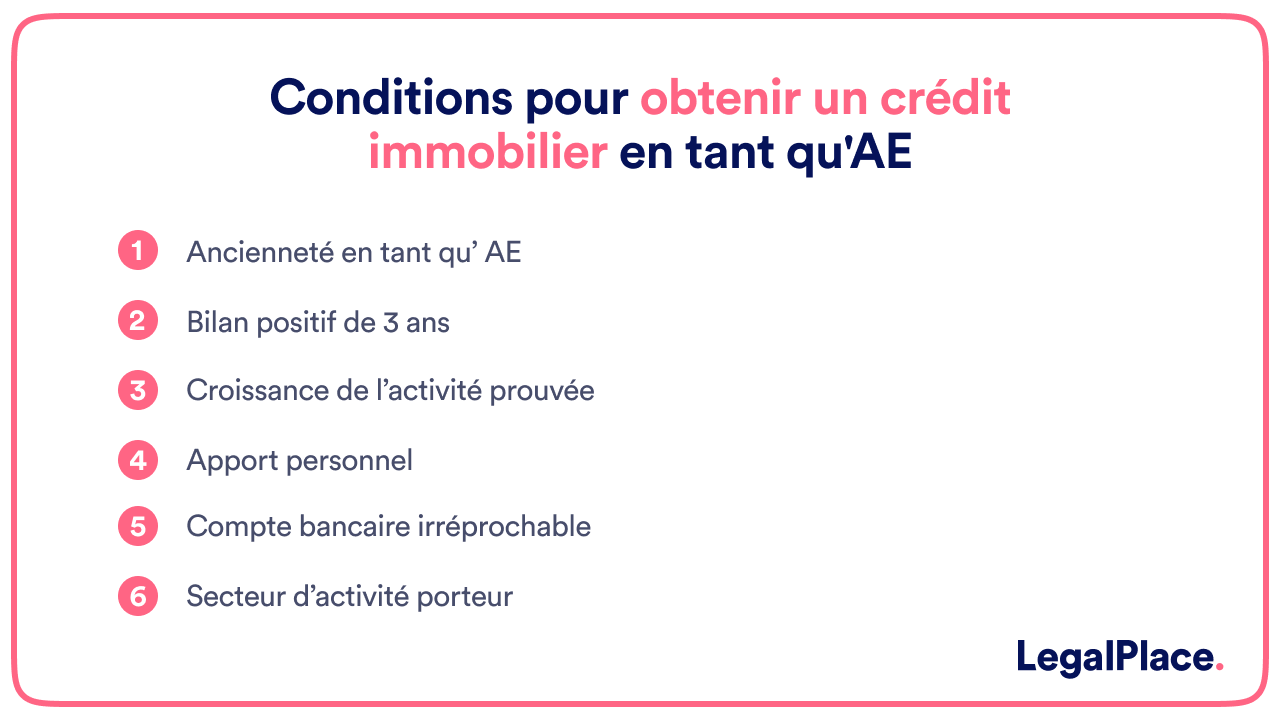

Les conditions pour obtenir un prêt immobilier en tant qu’auto-entrepreneur : ancienneté, stabilité, apport

En tant que travailleur indépendant, l’obtention d’un crédit immobilier requiert la satisfaction de plusieurs critères similaires à ceux des emprunteurs classiques.

Voici les conditions à remplir :

- Ancienneté et bilan financier positif : il est essentiel d’avoir plus de 3 ans d’ancienneté en tant qu’entrepreneur individuel et de présenter un bilan financier positif sur au moins 2 ans. Les organismes de crédit cherchent à minimiser les risques en s’assurant de la stabilité financière de l’emprunteur.

- Croissance de l’activité : en tant qu’indépendant, démontrez que votre activité est en croissance et répond à une demande réelle du marché. Un business plan avec des plans d’action et des objectifs à moyen et long terme est essentiel pour montrer la pérennité de votre entreprise.

- Apport personnel : un apport personnel est indispensable. Cela démontre votre capacité à épargner et offre une garantie supplémentaire en cas de difficultés financières.

- Comptes bancaires irréprochables : présentez des comptes bancaires sans découverts et une capacité d’épargne. Les avis d’imposition et les relevés bancaires des trois derniers mois sont des éléments clés pour évaluer votre profil emprunteur.

- Secteur d’activité porteur : le secteur dans lequel vous évoluez impacte votre demande de prêt. Les secteurs connaissant une saisonnalité ou une forte concurrence peuvent susciter une perception négative, tandis que ceux en croissance, tels que la maçonnerie ou la plomberie, sont généralement considérés de manière plus favorable.

En tant qu’expert de votre micro-entreprise, préparez soigneusement votre dossier en mettant en avant la valeur ajoutée de votre activité et en rassurant l’établissement bancaire sur la stabilité et le potentiel de croissance de votre entreprise.

FAQ

Un auto-entrepreneur peut-il obtenir un crédit immobilier ?

Oui, il est possible d'obtenir un prêt immobilier entant qu'auto-entrepreneur. Pour la demande, il est toutefois nécessaire de fournir un bilan financier sur les cinq dernières années, les deux derniers avis d’imposition, ainsi que les relevés bancaires sur les six derniers mois, mais également un justificatif de résidence, un justificatif d’identité et un compromis de vente.

Quelles banques proposent des crédits immobiliers pour les auto-entrepreneurs ?

Plusieurs banques peuvent accorder des prêts immobiliers aux auto-entrepreneurs. Il est recommandé en prmeier lieu de s’orienter vers la banque où vous avez actuellement votre compte bancaire professionnel, ou votre compte personnel. Pour faciliter la tâche, vous pouvez également faire appel à un courtier spécialisé. Il est également important de noter que toutes les banques en ligne ne sont pas nécessairement des établissements prêteurs, donc il peut être nécessaire de se tourner vers les banques dites traditionnelles.

Le portage salarial peut-il faciliter l'accès à un crédit immobilier ?

Le recours au portage salarial peut simplifier l’accès à un crédit immobilier. En effet, en signant un contrat de travail avec la société de portage, le consultant acquiert le statut de salarié tout en conservant une autonomie dans son travail. De plus, la réception mensuelle d’un bulletin de paie atteste d’une rémunération stable.

Quand passer par un courtier pour demander un crédit immobilier ?

Passer par un courtier en crédit immobilier peut être intéressant dans les situations délicates où le dossier du micro-entrepreneur est un peu faible et attire peu de banques. Le courtier aura alors plus de chances de trouver un établissement prêt à lui prêter la somme dont il aura besoin.

Créer ma SCI

Créer ma SCI

Dernière mise à jour le 08/07/2025

Connexion

Connexion