Le régime micro-entrepreneur

Dernière mise à jour le 06/06/2025

La micro-entreprise est le régime parfait pour se lancer dans l’entreprenariat avec le minimum de formalités administratives et comptables.

Conçu pour faciliter le quotidien des entrepreneurs individuels, ce régime permet de lancer et gérer une activité commerciale, artisanale ou libérale en toute simplicité.

Grâce à un calcul des charges proportionnel au chiffre d’affaires et à des formalités ultra légères, ce statut constitue une solution souple, rapide et accessible pour tester un projet ou exercer une activité à petite échelle.

Qu’est-ce qu’un micro-entrepreneur ?

Lorsque l’on souhaite lancer une activité en solo, la micro-entreprise constitue une solution tout à fait adaptée.

Un micro-entrepreneur bénéficie du régime du même nom qui offre des formalités de création d’entreprise allégées.

Ce régime offre également un mode de calcul et de paiement simplifié des cotisations sociales et de l’impôt sur le revenu. Il s’applique aux entrepreneurs individuels qui en font la demande, sous certaines conditions.

En optant pour le régime de la micro-entreprise, vous créez une entreprise individuelle bénéficiant d’un cadre simplifié, tant que votre chiffre d’affaires reste en dessous des seuils légaux.

L’entreprise individuelle n’a pas de personnalité juridique distincte : elle est juridiquement confondue avec l’entrepreneur. Cela implique qu’un même individu ne peut détenir qu’une seule entreprise individuelle à la fois.

Ce statut permet d’exercer une activité commerciale, artisanale ou libérale, avec un régime adapté aux entrepreneurs souhaitant démarrer simplement et rapidement.

Comment créer sa micro-entreprise ?

Désormais, la création d’une micro-entreprise se fait exclusivement en ligne, via le Guichet unique des entreprises géré par l’INPI (Institut National de la Propriété Intellectuelle).

Les étapes de création

Le portail du Guichet unique centralise toutes les démarches administratives liées à la création, la modification ou la cessation d’activité.

Les différentes étapes à suivre sont les suivantes :

| Étape | Description |

| N°1 Création de votre compte | Rendez-vous sur le site du Guichet unique et créez un compte personnel ; |

| N°2 Remplissage du formulaire | Complétez les informations demandées : état civil, adresse de l’entreprise, nature de l’activité (commerciale, artisanale ou libérale) ; |

| N°3 Transmission des justificatifs | Fournissez une copie de votre pièce d’identité. Si l’activité est réglementée, ajoutez les justificatifs nécessaires (diplôme, attestation, etc.) ; |

| N°4 Validation du dossier | Une fois le dossier complet et validé, vous recevrez votre numéro SIRET, indispensable pour exercer légalement ; |

| N°5 Affiliation à l’URSSAF | L’inscription entraîne automatiquement votre affiliation à l’URSSAF auto-entrepreneur, qui gère le paiement de vos cotisations sociales ; |

S’immatriculer selon l’activité exercée

L’obligation d’immatriculation varie selon la nature de l’activité exercée par le micro-entrepreneur :

- Activité commerciale : immatriculation au Registre du Commerce et des Sociétés (RCS), sous la tutelle de la Chambre de Commerce et d’Industrie (CCI) ;

- Activité artisanale : inscription au Répertoire des Métiers (RM) via la Chambre de Métiers et de l’Artisanat (CMA) ;

- Activité libérale : pas d’immatriculation obligatoire, l’enregistrement se fait directement auprès de l’URSSAF.

Ci-dessous les étapes indispensables pour créer une micro-entreprise :

Quelles obligations pour le micro-entrepreneur ?

Malgré le fait que la micro-entreprise soit soumise à un régime simplifié, certaines règles doivent être respectées :

- Déclaration du chiffre d’affaires : à réaliser tous les mois ou tous les trimestres même si rien n’a été encaissé ;

- Factures conformes : les factures doivent inclure toutes les mentions légales obligatoires ;

- TVA non applicable : il n’y a pas de facturation de TVA et on ne peut pas la récupérer, sauf à opter volontairement pour la TVA ;

- Cotisation Foncière des Entreprises (CFE) : à payer chaque année dès la 2ème année d’activité, sauf en cas d’exonération ;

- Assurances et qualifications : certaines professions imposent une assurance (ex: RC Pro, garantie décennale) ou un diplôme reconnu.

Quel régime fiscal en micro-entreprise ?

Le régime fiscal du micro-entrepreneur est simplifié et adapté au chiffre d’affaires.

En tant que micro-entrepreneur, on bénéficie d’un régime fiscal allégé, reposant sur l’impôt sur le revenu et un mode de calcul simplifié basé sur le chiffre d’affaires (CA).

Cependant, aucun bilan comptable n’est exigé, les impôts sont déterminés automatiquement après un abattement forfaitaire, variable selon la nature de l’activité exercée.

Le régime classique de l’impôt sur le revenu

Par défaut, les revenus issus de votre micro-entreprise sont imposés dans les catégories suivantes :

- BIC (Bénéfices Industriels et Commerciaux) : pour les activités commerciales et artisanales ;

- BNC (Bénéfices Non Commerciaux) : pour les professions libérales.

L’administration applique un abattement forfaitaire destiné à couvrir vos charges professionnelles, avant le calcul de l’impôt :

| Type d’activité | Abattement fiscal appliqué |

| Vente de marchandises, restauration, hébergement | 71 % du chiffre d’affaires |

| Prestations de services commerciales ou artisanales | 50 % du chiffre d’affaires |

| Professions libérales (micro-BNC) | 34 % du chiffre d’affaires |

L’alternative avantageuse de l’option pour le versement libératoire

Le micro-entrepreneur peut également choisir le versement libératoire de l’impôt sur le revenu.

Cela lui permet de payer l’impôt en même temps que les cotisations sociales via un prélèvement mensuel ou trimestriel.

Actuellement, des conditions d’éligibilité existent pour bénéficier de ce régime :

- Un revenu fiscal de référence 2023 ne devant pas dépasser 27 478 € par part de quotient familial (ex : pour un couple, constituant 2 parts, le plafond est de 54 956 €) ;

- L’option doit être exercée au moment de la création de l’activité ou au plus tard le 30 septembre pour une application l’année suivante.

Les taux du versement libératoire varient en réalité selon l’activité exercée :

| Type d’activité | Taux appliqué |

| Vente de marchandises, restauration, hébergement | 1 % du CA |

| Prestations de services commerciales ou artisanales | 1,7 % du CA |

| Professions libérales (BNC) | 2,2 % du CA |

Le statut social du micro-entrepreneur est celui du Travailleur Non Salarié (TNS), affilié à la sécurité sociale des indépendants.

Son régime est celui du “micro-social”, il s’agit d’un régime simplifié de calcul et de paiement des cotisations et contributions sociales obligatoires.

Chaque mois, ou bien chaque trimestre, il faut calculer et payer l’ensemble des charges sociales personnelles.

Le calcul se fait en fonction du chiffre d’affaires réalisé au cours du mois ou du trimestre précédent cette déclaration, selon les pourcentages que voici :

| Type d’activité | Taux global (cotisations sociales + contribution formation) |

| Achat/revente de marchandises, vente de denrées à consommer sur place ou à emporter, fourniture de logement (hors meublé touristique) | 12,90 % (12,80 % + 0,10 %) |

| Prestations de services commerciales et artisanales (hors CIPAV) | 22,20 % (22,00 % + 0,20 %) |

| Activités artisanales (avec contribution spécifique) | 22,30 % (22,00 % + 0,30 %) |

| Professions libérales relevant de la CIPAV | 22,40 % (22,20 % + 0,20 %) |

Quels autres coûts en micro-entreprise ?

Aux cotisations et à l’impôt, certaines dépenses obligatoires s’ajoutent pour le micro-entrepreneur :

| Dépense | Description | Obligation |

| Contribution à la formation professionnelle (CFP) | Permet d’accéder à des formations financées. Calculée sur le chiffre d’affaires, selon l’activité. | Obligatoire |

| Cotisation Foncière des Entreprises (CFE) | Taxe locale due à partir de la 2ᵉ année. Montant variable selon la commune et le CA. Exonérations possibles selon l’activité ou le lieu d’exercice. | Obligatoire (sauf cas d’exonération) |

| Assurance professionnelle | Obligatoire pour certaines professions réglementées (ex. : bâtiment, santé, transport). Recommandée dans tous les cas pour couvrir les risques professionnels. | Obligatoire selon l’activité /Recommandée |

| Frais bancaires (compte dédié) | Un compte bancaire séparé est requis si le CA dépasse 10 000 € deux années de suite. | Obligatoire sous condition de seuil |

Que faire si mon activité grandit ?

Dans l’hypothèse où le développement de l’activité correspond à une hausse du chiffres d’affaires, alors :

| Ventes de marchandises | Prestations de services |

= TVA applicable au 1er jour du mois au cours duquel le seuil est dépassé |

= TVA applicable au 1er jour du mois au cours duquel le seuil est dépasse |

Ce dépassement ne remet pas en cause le statut de micro-entrepreneur.

Toutefois, en cas de dépassement des seuils de 176 200 € pour les ventes de marchandises ou 72 600 € pour les prestations de services, les conséquences sont les suivantes :

| Situation | Conséquences |

| Dépassement des seuils sur une seule année | Conservation du régime micro-entrepreneur l’année du dépassement et l’année suivante ; |

| Dépassement des seuils pendant deux années consécutives | À compter du 1er janvier suivant la deuxième année, basculement vers un régime fiscal classique. |

Voici une vidéo sur quel statut juridique choisir pour son entreprise :

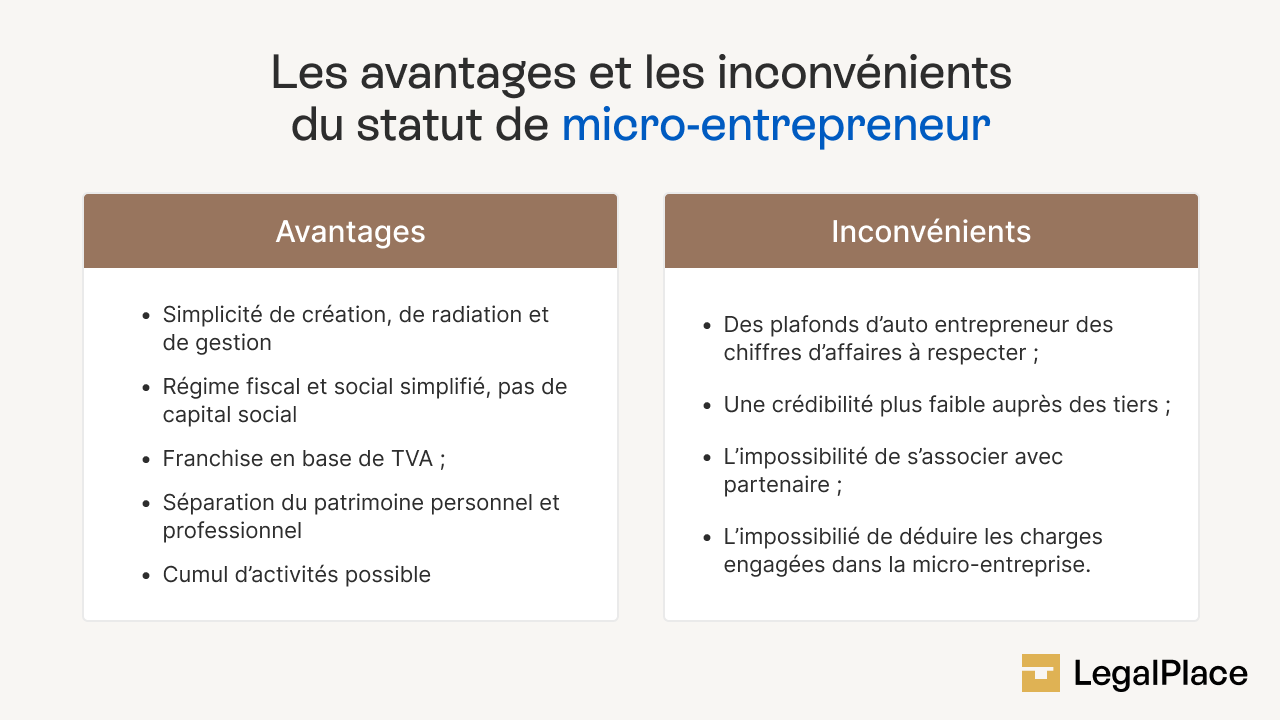

Quels avantages et inconvénients pour le régime du micro-entrepreneur ?

Même si le régime de la micro-entreprise présente de nombreux avantages pour les créateurs d’entreprises, il existe néanmoins des inconvénients à prendre en considération.

Les avantages

Le statut de micro-entrepreneur présente les avantages suivants :

- Des formalités de création et de radiation simplifiées ;

- Une gestion facilitée ;

- Pas de capital social à réunir et déposer ;

- Un régime d’imposition et un régime social simplifié ;

- Le bénéfice de la franchise en base de TVA ;

- Le cumul possible avec d’autres activités ;

- La séparation des patrimoines personnel et professionnel : depuis le 15 mai 2022, la responsabilité est limitée aux biens utiles à l’activité professionnelle.

Le statut de micro-entrepreneur est également facilement accessible. Ainsi, tout personne désireuse d’exercer une activité indépendante peut se lancer.

C’est le cas notamment :

- Des ressortissants étrangers avec un titre de séjour valable ;

- Des retraités ;

- Des étudiants.

De plus, ce régime permet d’avoir des obligations comptables simplifiées et allégées.

Les obligations sont les suivantes :

- La tenue d’un registre des revenus et d’un registre des achats ;

- L’émission des factures conformes aux normes en vigueur ;

- La déclaration mensuelle ou trimestrielle du chiffre d’affaires auprès de l’URSSAF ;

- Le règlement des cotisations sociales.

Les inconvénients

Malgré ces avantages, le statut présente des inconvénients qu’il faut prendre en compte afin d’anticiper au mieux d’éventuelles contraintes.

Ces inconvénients sont les suivants :

- Respecter des plafonds d’auto-entrepreneur de chiffres d’affaires ;

- Moins de crédibilité auprès des tiers, clients, fournisseurs etc ;

- L’impossibilité de s’associer à un partenaire sauf à changer de forme juridique ;

- L’impossibilité de déduire les charges engagées dans la micro-entreprise contrairement aux sociétés.

Ces avantages et inconvénients sont ici résumés :

FAQ

Est-il possible de transmettre une micro-entreprise ?

Il est possible de transmettre l’entreprise individuelle à un membre de sa famille, à un salarié ou à un tiers (ex : une société). La transmission peut être réalisée à titre gratuit (donation) ou à titre onéreux (cession ou apport en société).

Un micro-entrepreneur peut-il percevoir de l'aide au chômage ?

Un micro-entrepreneur peut demander le maintien de l’Aide au Retour à l’Emploi (ARE), à condition toutefois de respecter les conditions en vigueur. Il a également la possibilité de demander le versement de 45% de son reliquat de droits en optant pour l’ARCE (Aide à la Reprise ou à la Création d’Entreprise).

Comment fermer une micro-entreprise ?

Pour fermer une micro-entreprise, il faut déclarer la cessation d’activité en ligne via le Guichet unique des entreprises (INPI). Vous devez ensuite effectuer une dernière déclaration de chiffre d’affaires. La CFE reste due l’année de la fermeture. Pensez également à résilier vos contrats liés à l’activité (compte bancaire, assurance, etc.)

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 06/06/2025

Connexion

Connexion

Quelles sont les conditions de vente dans un devis en tant qu’agence de communication ?

Bonjour, Un devis doit mentionner les éléments suivants : – La date du devis et durée de validité de l’offre – Le nom, raison sociale et adresse de l’entreprise (n° de téléphone et adresse électronique) – Le statut et forme juridique de l’entreprise – Pour un commerçant : numéro RCS suivi du nom de la ville où se trouve le greffe d’immatriculation – Pour un artisan : numéro au Répertoire des métiers (n° Sirene+ RM + n° du département d’immatriculation) – Numéro individuel d’identification à la TVA – Nom et adresse du client – Date de début et durée estimée… Lire la suite »

Bonjour,

Je souhaiterais savoir quelles sont les règles de calcul si j’ai une activité en partie liée à partie à de l’achat-revente et en partie à des factures de commissions sur ventes.

Merci

Bonjour,

Les calculs dépendent de la nature des activités que vous exercez ainsi qu’aux rapports qu’elles entretiennent entre elles. Je vous invite à consulter les dispositions légales à ce sujet sur le site internet suivant : https://www.economie.gouv.fr/entreprises/micro-entreprise-cumul-exercer-plusieurs-activites#

Vous y trouverez les informations adaptées au mieux à votre situation personnelle.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, je souhaite rouvrir ma micro entreprise essentiellement pour prendre une assurance pro afin d’effectuer à titre gratuit des interventions en milieu scolaire.

Je ne serai pas rémunérée pour ces interventions (bénévolat)

Cependant, je dois affilier mon auto entreprise à un lieu . Je vais donc le lier à mon domicile. Mais aucune pièce ne sera affectée à l’activité puisque je ne recevrai personne sur place.

comment cela va se dérouler pour la taxe foncière liée à ma micro entreprise ?

Cordialement

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

Merci pour ces infos !

Si une micro entreprise rentre dans la catégorie des revenues BIC et si cette micro-entreprise est au régime micro-BIC, donc pas au réel ; peut-elle être cumulé avec une activité de LMNP au régime réel ?

Bonjour,

Cumuler au sein d’une même entreprise une activité au régime réel et une activité au régime micro-bic est impossible.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Merci pour ce dossier si complet , un vrai guide pour se lancer.

Bonjour,

Nous tenions à vous remercier pour votre bienveillance,

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Juste, je voudrais savoir est-ce que si par exemple après avoir créé “mon entreprise” (même si moi je ne suis qu’un livreur chez Uber eats) je pourrais, après un certain temps, de mettre la mettre en fin (l’entreprise)

Merci d’avance 😊

Bonjour,

Étant volontaire, la fermeture est une décision de l’entrepreneur sans contrainte extérieure. Cependant, il vous faudra prévoir un délai de près de 60 jours pour remplir les formalités demandées à la fermeture de votre auto-entreprise.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour ,

Je suis Français résident à l’etranger (hors europe) et je souhaite rentrer définitivement en France et pour cela je veux créer une entreprise de service en france.

le service que je propose est un service d’accompagnement des laboratoires pharmaceutiques et parapharmaceutique pour developper leurs activité à l’export et plus précisement en Afrique.

merci de m’aider sur les démarches à suivre.

Bonjour,

LegalPlace propose de vous accompagner dans les démarches de création de votre micro-entreprise. Pour ce faire, voici le lien : https://www.legalplace.fr/contrats/creation-micro-entreprise/ .

Vous trouverez les informations nécessaires et justificatifs à fournir sur l’article que vous venez de commenter, à savoir, ” le régime micro-entrepreneur”.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, merci pour votre article, je viens de déclarer mon statut en tant qu’artiste auteur à l’Urssaf et je reçois en même temps un calendrier de cotisations avec 146e de “compléments” à payer. Est-ce normal et à quoi cela correspond il ? Vais je avoir des cotisations tous les trimestres ? Je pensais que la création et la première année était gratuite.

Merci d’avance e votre réponse

Bonjour, la création de micro-entreprise est totalement gratuite. C’est même l’un des avantages principaux de ce statut professionnel, puisqu’il a pour but de permettre à chacun de se lancer dans sa propre activité.

Si vous ressentez le besoin de vous faire accompagner par une personne de confiance, vous pouvez parfaitement souscrire aux services d’un professionnel. Dans ce cas, c’est le service à proprement parler qui vous sera facturé.

De qui émané cet email?

En vous souhaitant une belle journée,

L’équipe LegalPlace.

bonjour, Je me suis mis en disponibilité de la fonction public territorial pour convenance personnel pour une durée de 5ans. je souhaite créer une micro entreprise et travailler en intérim a côté est ce que j’ai le droit ?

Bonjour, Les conditions de cumul des statuts de fonctionnaires et d’auto-entrepreneur ont été assouplies par la loi de modernisation de la fonction publique du 2 février 2007. Ainsi, il vous est possible d’être en disponibilité et de cumuler le statut d’auto-entrepreneur. Ce cumul suppose toutefois de respecter certaines conditions : – être fonctionnaire titulaire – avoir exercé en tant que fonctionnaire pendant minimum 4 ans depuis la titularisation – exercer une activité compatible avec la mission de service public exercée durant les 3 années précédentes – demander une disponibilité qui autorise l’exercice d’une activité professionnelle (notamment micro-entreprise) La durée du… Lire la suite »

Bonjour, Je suis retraitée et phytothérapeute. Je souhaite créer une micro entreprise pour la vente de sève de bouleau que je récolte, la vente de plantes comestibles et/ou médicinales que je cultive dans mon jardin, sèches ou en plants et des formations en ligne de phytothérapie pour prendre soin des différents organes. Pouvez-vous me dire si je peux être micro-entrepreneur ou si je dois m’affilier à la MSA pour créer mon entreprise ? Merci

Bonjour, pour cette activité le régime de la micro-entreprise se prête parfaitement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Je suis algérien, j’ai récemment créé mon entreprise individuelle (EI) en France, je voudrais savoir quel type de visa long séjour demander, le passeport talent requiert un investissement minimum de 30.000 EUR, est ce que cette conditions est bloquante du moment que l’activité n’a pas encore démarré ? (je suis en recherche de financement) merci d’avance pour vos éclaircissements !

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, une fois le statut auto-entrepreneur réalisé (livreur uber eat), et le Kbis reçu, où doit-on déclarer ses revenus? Sur l’INPI ? Merci à vous

cordialement

Bonjour,

En qualité d’auto-entrepreuneur, la déclaration du chiffre d’affaires s’effectue en ligne sur le site de l’URSSAF, y compris si le chiffre d’affaires et nul.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, je souhaite travailler comme traducteur/interprète freelance en collaboration avec des entreprises étrangères qui me fournissent les clients et missions. Cependant je ne suis pas salarié de cette/ces entreprises.

Dois-je créer ma micro entreprise ? Ce régime convient-il? Merci

Bonjour,

En effet, pour travailler avec des entreprises sans être salarié de celle-ci vous serez en freelance et vous devez effectivement choisir un statut juridique à cette fin.

Pour un début d’activité, opter pour une auto-entreprise est généralement privilégié eu égard aux formalités de création simples et à un régime fiscal et social avantageux.

A cette fin, LegalPlace peut vous aider à créer votre auto-entreprise. A cette fin, il vous suffit de cliquer sur le lien ci-avant et de renseigner les informations demandées.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

J ai entendu aux informations que le régime fiscal allait augmenter au 1er juillet.

Pouvez-vous expliquer

Merci

Bonjour,

En effet, à partir du 1er juillet 2024, de nouveaux taux de cotisations sociales entrent en vigueur pour les micro-entrepreneurs (micro-BNC) qui sont affiliés à la CIPAV. Il passera de 21,20 % à 23,20 %. Il augmente donc de + 2 points. Cependant, ce taux ne connaîtra pas de hausse supplémentaire au cours des années suivantes.

Le taux de cotisations sociales correspond au pourcentage qui sera déduit de votre salaire brut.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Est-ce que quelqu’un d’un autre pays peut créer une micro entreprise en France ?

Bonjour,

Un étranger peut créer une micro-entreprise en France s’il dispose d’une adresse sur le territoire et, pour les non-Européens, d’un titre de séjour valide autorisant l’activité commerciale. Il doit également respecter les conditions d’accès au statut (plafonds de chiffre d’affaires, activités éligibles). Les ressortissants UE bénéficient d’un accès facilité avec seulement l’adresse requise. La nationalité et pièces justificatives seront demandées lors de la déclaration en ligne.

En espérant que vous passez une agréable journée,

L’équipe LegalPlace.

bonjour je suis fonctionnaire je voudrai recolter et vendre des chataignes sur une période de deux mois quel statut dois je adopter pour régulariser ma situation merci

Bonjour,

Dès lors que votre activité rentre dans le cadre du cumul du statut de fonctionnaire et une activité privée, vous pouvez opter pour une entreprise individuelle ou une forme de société classique (SASU, SARL EURL …).

Nous avons plusieurs articles sur les avantages et inconvénients liés à chacune de ses forme de société que vous invitons à consulter directement sur notre site.

En espérant avoir répondu à votre préoccupation.

L’équipe LegalPlace.

Bonjour, peut-on cumuler les statuts d’auto-entrepreneur et alternant pour deux entreprises distinctes si il n’y a pas de clause d’exclusivité et si la clause de non-concurrence est respectée? Si oui, est-il possible de garder le statut social d’apprentis ?

Merci d’avance pour votre réponse.

Bonjour, Il est juridiquement possible de cumuler le statut d’auto-entrepreneur (micro-entrepreneur) avec un contrat d’apprentissage, dès lors qu’il n’existe ni clause d’exclusivité dans le contrat d’apprentissage, ni atteinte à une clause de non-concurrence. Cependant, ce cumul implique certaines limites pratiques et administratives. Le statut social d’apprenti reste applicable uniquement pour l’activité salariée. L’activité exercée sous le régime auto-entrepreneur ouvre droit à un régime social distinct, à savoir l’affiliation à la Sécurité sociale des indépendants (SSI). Il n’y a donc pas de fusion des statuts sociaux : l’individu est simultanément salarié-apprenti pour votre contrat en alternance, et travailleur indépendant pour l’activité… Lire la suite »

Bonjour, Il est juridiquement possible de cumuler le statut d’auto-entrepreneur avec un contrat d’apprentissage, sous certaines conditions strictes. Aucune disposition du Code du travail n’interdit formellement ce cumul, à condition que le contrat d’apprentissage ne comporte pas de clause d’exclusivité, et de respecter toute clause de non-concurrence éventuellement prévue. Il faut également veiller à ce que l’activité indépendante ne nuise ni au temps de formation, ni aux obligations contractuelles envers l’entreprise d’accueil et le centre de formation. Sur le plan social, le statut d’apprenti (régime salarié) est conservé pour l’activité en alternance. Toutefois, pour l’activité d’auto-entrepreneur, celle-ci relève du régime… Lire la suite »

Bonjour pour une entreprise de rénovation faut facturer la fourniture et la main d’oeuvres séparément

Bonjour,

En principe, facturer séparément la main-d’œuvre et les fournitures est non seulement conseillé, mais souvent indispensable pour répondre aux exigences légales et fiscales tout en inspirant confiance à vos clients.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Je suis un béninois résident au Maroc. Comment LegalPlace peut m’accompagner pour créer une micro-entreprise domiciliée en France pour une activité d’e commerce.

Bonjour,

LegalPlace propose la création d’entreprise et la domiciliation uniquement sur le territoire français conformément au droit français .

Ainsi, en qualité de ressortissant étranger, afin de créer une entreprise sur le territoire français vous devez justifier d’un titre de séjour en cours de validité autorisant l’exercice d’une activité non salariée.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, on parle de micro-entreprise et d’auto-entreprise mais je ne vois pas la possibilité sur ce site de pouvoir créer une EI. y a t’il une erreur de dénomination? merci

Bonjour,

Effectivement, depuis la réforme de 2022, la micro-entreprise n’est pas un statut juridique distinct, mais un régime fiscal et social simplifié applicable à l’entreprise individuelle (EI). Ainsi, en créant une EI, vous pouvez opter pour le régime de la micro-entreprise si vous remplissez les conditions requises. Le terme “auto-entreprise” est désormais remplacé par “micro-entreprise”, mais il désigne le même régime.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour,

Après 7 ans en micro-entreprise, on m’a proposé un poste de responsable marketing par l’un de mes clients. Je suis donc dans l’obligation de mettre fin à mon activité. Cependant, j’ai encaissé un acompte et débuté le projet d’un client que je ne pourrai pas finaliser.

Quelles sont les démarches à suivre ? Dois-je rembourser l’acompte ou puis-je laisser le projet en l’état en recommandant d’autres prestataires, sans risquer une procédure pour abandon ?

Merci pour votre retour.

Bonjour, Si vous mettez fin à votre activité en micro-entreprise alors qu’un projet est en cours, vous devez respecter vos engagements envers votre client. Si aucun travail n’a été livré, vous devrez généralement rembourser l’acompte pour éviter un litige. Si une partie de la prestation a été réalisée, vous pouvez négocier avec le client pour facturer ce qui a été accompli, tout en lui recommandant un autre prestataire pour terminer le projet. Formalisez vos échanges par écrit pour éviter tout risque de procédure pour inexécution contractuelle. En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.… Lire la suite »

Bonjour, et merci beaucoup pour cet article bien complet.

J’ai cependant une question est il possible de cumuler les indemnités chômages avec les bénéfices de ma micro entreprise (créée après l’inscription à France travail)?

Sachant qu’à la création de ma micro entreprise je demanderai l’acre.

Merci beaucoup.

Bonjour, Il est effectivement possible de cumuler les indemnités chômage avec les revenus générés par votre micro-entreprise, sous certaines conditions. Ce cumul est encadré par les règles fixées par France Travail (anciennement Pôle emploi) et dépend de votre situation personnelle ainsi que des revenus issus de votre activité indépendante. Dans votre cas, le fait d’avoir créé la micro-entreprise après votre inscription à France Travail vous permet de bénéficier du dispositif d’aide à la reprise ou à la création d’entreprise (ARCE) ou du maintien partiel de vos allocations chômage (ARE). Si vous optez pour le maintien des ARE, le montant de… Lire la suite »

Bonjour,

Je vis au Japon et aimerais savoir s’il était possible de créer une micro-entreprise en France?

Sachant que j’ai une adresse Francaise (Ma mere).

Merci d’avance

Bonjour, Il est tout à fait possible de créer une micro-entreprise en France en résidant à l’étranger, y compris au Japon. Cependant, certaines conditions doivent être respectées. L’adresse de votre mère peut être utilisée comme adresse de domiciliation pour votre micro-entreprise, mais cela ne suffit pas à justifier votre domiciliation fiscale en France. En principe, vous devez être résident fiscal français pour bénéficier du régime de la micro-entreprise, car ce statut est soumis aux règles fiscales françaises (impôt sur le revenu et cotisations sociales en France). Si vous résidez au Japon de manière permanente et que vous y êtes résident… Lire la suite »

je compte prendre le service de création de micro entreprise, comme il est indiqué que vous vous occupez de tout, comment je vais me connecter à l’ursaff pour faire les déclaration ? je vais creer le compte avec vous ?

Bonjour,

Lors de la création de votre micro-entreprise via notre service, nous nous chargeons des démarches administratives initiales, y compris l’immatriculation auprès de la Chambre de Commerce et d’Industrie ou de la Chambre de Métiers et de l’Artisanat selon votre activité. Pour ce qui est des déclarations URSSAF, une fois votre micro-entreprise créée, vous devrez créer un compte personnel sur le site de l’URSSAF.

Cela vous permettra de gérer vos déclarations sociales et de régler vos cotisations sociales trimestrielles ou mensuelles, selon votre choix.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée. L’équipe LegalPlace.