Déficit foncier en SCI : mode d’emploi pour optimiser sa fiscalité

Dernière mise à jour le 09/01/2026

Le déficit foncier en SCI est un véritable levier d’optimisation pour les investisseurs soumis à l’impôt sur le revenu. En pratique, il vous permet de déduire certaines dépenses (travaux, frais de gestion, charges diverses) des revenus locatifs, ce qui peut alléger considérablement la fiscalité de la SCI et améliorer la rentabilité de votre patrimoine immobilier.

Cependant, ce mécanisme obéit à des règles strictes et son efficacité dépend du régime fiscal choisi pour la SCI (impôt sur le revenu ou impôt sur les sociétés). Nos experts vous expliquent tout ce qu’il faut savoir pour utiliser le déficit foncier en SCI de manière optimale et sécurisée.

À retenir :

- Le déficit foncier en SCI vous permet de déduire jusqu’à 10 700 € par an de votre revenu global imposable ;

- Votre SCI doit être soumise à l’impôt sur le revenu et au régime réel d’imposition pour en bénéficier ;

- Les charges déductibles incluent les travaux d’entretien, taxes foncières et frais de gestion, mais pas les intérêts d’emprunt pour le revenu global ;

- Vous déclarez le déficit via les formulaires 2072 (SCI) et 2044 (revenus fonciers personnels) ;

- Le surplus non utilisé se reporte sur vos revenus fonciers pendant 10 ans ;

- Ce dispositif ne s’applique pas aux SCI soumises à l’impôt sur les sociétés.

Déficit foncier en SCI : définition et intérêt

Le déficit foncier correspond à une situation où les charges liées à un bien immobilier (travaux, intérêts d’emprunt, charges de copropriété, taxes, frais de gestion, etc.) dépassent les revenus locatifs perçus.

Autrement dit, vos dépenses sont supérieures à vos loyers encaissés.

Dans le cadre de la fiscalité d’une SCI soumise à l’impôt sur le revenu (IR), ce mécanisme permet de réduire le revenu global imposable des associés. C’est donc un outil d’optimisation fiscale efficace, à condition d’en maîtriser les règles.

Définition dans le cadre d’une SCI à l’IR

Lorsque votre SCI à l’IR encaisse des loyers, elle peut déduire un certain nombre de charges.

Si le total de ces charges dépasse les loyers encaissés, votre société dégage un déficit foncier.

Concrètement :

- ce déficit peut être imputé sur le revenu global des associés dans la limite de 10 700 € par an ;

- le surplus non utilisé peut être reporté sur les revenus fonciers des dix années suivantes.

Exemple concret : Vous réalisez 20 000 € de travaux dans un immeuble loué par votre SCI, qui perçoit 15 000 € de loyers par an. Vous obtenez alors un déficit foncier de 5 000 €, que vous pouvez imputer sur vos revenus globaux pour alléger votre imposition cette année.

Quel est l’intérêt du déficit foncier en SCI ?

Le principal avantage du déficit foncier réside dans la réduction d’impôt qu’il permet. En générant un déficit, vous diminuez non seulement la fiscalité de la SCI, mais aussi, dans certaines limites, vos autres revenus imposables (salaires, pensions, etc.).

Voici les bénéfices principaux à retenir :

- Alléger votre imposition en tant qu’associé d’une SCI à l’IR ;

- Réaliser des travaux de rénovation dans un bien ancien tout en profitant d’un avantage fiscal immédiat ;

- Valoriser le patrimoine de la SCI sans alourdir la charge fiscale à court terme ;

- Préparer une revente ou une transmission, en augmentant la valeur du bien tout en réduisant l’impôt.

Quelles sont les conditions pour bénéficier du déficit foncier en SCI ?

Pour qu’une SCI puisse profiter du mécanisme du déficit foncier, plusieurs conditions doivent impérativement être réunies…

1. La SCI doit être soumise à l’impôt sur le revenu (IR)

Le déficit foncier ne s’applique qu’aux SCI relevant de l’impôt sur le revenu (IR).

Dans ce cas, les revenus et charges de la société sont directement imputés sur la déclaration de revenus des associés, au prorata de leurs parts sociales.

À l’inverse, une SCI à l’impôt sur les sociétés (IS) ne peut pas bénéficier du dispositif. Ce régime repose sur des règles comptables distinctes (amortissements, calcul du résultat, etc.) qui excluent le mécanisme du déficit foncier.

Exemple : Vous détenez une SCI familiale imposée à l’IR. En réalisant des travaux de rénovation dans un logement locatif, le déficit créé peut venir réduire votre impôt personnel. En revanche, si votre SCI est à l’IS, ce déficit restera cantonné dans la comptabilité de la société.

2. Le régime réel d’imposition est obligatoire

Pour bénéficier du déficit foncier, la SCI doit être soumise au régime réel d’imposition.

C’est ce régime qui permet de déduire les charges réelles (travaux, intérêts d’emprunt, frais de gestion, taxes, etc.) des revenus fonciers perçus.

Le régime micro-foncier, souvent applicable aux particuliers détenant des biens à titre personnel, ne s’applique pas aux SCI.

3. Les charges doivent être effectivement déductibles

Pour que le déficit foncier soit reconnu par l’administration fiscale, les dépenses engagées doivent correspondre à des charges déductibles de la SCI au sens strict du droit fiscal.

Il s’agit notamment :

- des travaux d’entretien, de réparation ou d’amélioration (hors construction ou agrandissement) ;

- des charges de copropriété non récupérables sur le locataire ;

- des frais de gestion et d’administration ;

- des assurances liées à l’immeuble ;

- des taxes foncières de la SCI ;

- des intérêts d’emprunt (imputables uniquement sur les revenus fonciers, et non sur le revenu global).

Comment calculer le déficit foncier en SCI ?

Le calcul du déficit foncier en SCI repose sur une règle simple :

si les charges déductibles de la société dépassent les revenus locatifs perçus, la différence constitue un déficit foncier.

Ce déficit peut ensuite être :

- imputé sur le revenu global des associés (dans la limite légale de 10 700 € par an, hors intérêts d’emprunt) ;

- ou reporté sur les revenus fonciers des dix années suivantes.

Pour bien comprendre le mécanisme, voyons un exemple chiffré concret.

Exemple pratique

Imaginons une SCI soumise à l’impôt sur le revenu (IR), qui détient un appartement mis en location.

Revenus fonciers bruts perçus : 12 000 € / an

Charges déductibles :

- Travaux de rénovation : 18 000 €

- Intérêts d’emprunt : 3 000 €

- Taxe foncière : 1 200 €

- Charges de copropriété non récupérables : 800 €

- Assurance : 200 €

Total des charges : 23 200 €

Déficit foncier : 12 000 € (revenus) – 23 200 € (charges) = –11 200 €

Imputation du déficit : ce que prévoit la loi

Le déficit foncier hors intérêts d’emprunt peut être imputé sur le revenu global des associés, dans la limite de 10 700 € par an.

Les intérêts d’emprunt, quant à eux, ne sont pas déductibles du revenu global : ils ne peuvent être reportés que sur les revenus fonciers futurs, pendant 10 ans.

Répartition du déficit

- Intérêts d’emprunt : 3 000 € → non imputables sur le revenu global

- Reste du déficit (hors intérêts) : 11 200 € – 3 000 € = 8 200 €

Résultat fiscal :

- 8 200 € sont déductibles du revenu global de l’associé cette année-là ;

- 3 000 € (intérêts d’emprunt) sont reportables sur les revenus fonciers des dix prochaines années.

À retenir

Le déficit foncier est un outil fiscal puissant pour alléger votre imposition grâce à une SCI à l’IR.

Pour en tirer pleinement parti, il est essentiel de bien distinguer :

- les charges immédiatement imputables (hors intérêts d’emprunt) ;

- et celles reportables sur plusieurs années (intérêts d’emprunt).

Pour choisir en connaissance de cause d’opter pour une SCI à l’IR et le régime réel d’imposition des revenus fonciers, il est important de connaître les limites de la réduction d’impôt permise par le déficit foncier au bénéfice des associés.

Comment déclarer un déficit foncier en SCI ?

Déclarer un déficit foncier généré par une SCI soumise à l’impôt sur le revenu (IR) permet à chaque associé de bénéficier de l’avantage fiscal correspondant.

Pour cela, il est essentiel de suivre les bonnes étapes et d’utiliser les formulaires adaptés. La date de déclaration est chaque année, dans le cadre de la déclaration annuelle de revenus.

Étape 1 : Compléter la déclaration n°2072 (SCI)

La première étape consiste à remplir le formulaire n°2072, réservé aux SCI non soumises à l’impôt sur les sociétés.

Ce document permet de déclarer :

- les revenus fonciers perçus ;

- et les charges supportées par la SCI au cours de l’année civile.

Deux versions du formulaire existent :

- Formulaire 2072-S : pour les SCI classiques ;

- Formulaire 2072-C : pour les SCI ayant opté pour un régime particulier (régime mère-fille, etc.).

Dans ce formulaire, le déficit foncier est calculé automatiquement lorsque les charges excèdent les loyers perçus.

Étape 2 : Reporter la quote-part du déficit sur la déclaration personnelle des associés

Chaque associé doit ensuite reporter sa quote-part de déficit foncier, proportionnelle à sa participation dans la SCI, dans sa propre déclaration de revenus foncier.

Cela se fait via le formulaire n°2044, dédié à la déclaration des revenus fonciers.

Quelques points à retenir :

- Le formulaire 2044 est obligatoire, même si l’associé détient uniquement des parts de SCI ;

- Si l’associé possède d’autres biens loués nus, tous les revenus fonciers (directs ou via la SCI) doivent être regroupés sur ce même formulaire.

Étape 3 : Déduire le déficit du revenu global

Une fois la déclaration 2044 complétée, le déficit foncier hors intérêts d’emprunt est automatiquement imputé sur le revenu global, dans la limite de 10 700 € par an.

Le surplus éventuel, ainsi que les intérêts d’emprunt, sont reportés automatiquement sur les revenus fonciers des dix années suivantes grâce à une ligne spécifique sur le formulaire.

Voici un tableau récapitulatif :

| Étape | Formulaire | Action |

|---|---|---|

| 1 | 2072-S ou 2072-C | Déclarer les revenus et charges de la SCI |

| 2 | 2044 | Reporter la quote-part du déficit foncier pour chaque associé |

| 3 | 2042 | Intégrer automatiquement le déficit sur le revenu global |

Quels sont les avantages et les limites du déficit foncier en SCI ?

Le deficit foncier est un levier fiscal particulièrement intéréssant pour vous si vous detenez un bien immobilier via une SCI soumise à l’impôt sur le revenu.

Il vous permet de réduire votre impôt tout en entretenantou valorusant votre patrimoine immobilier.

Mais attention : ce dispositif ne s’pplique que dans certains cas et comporte es limites à connaître avant de vous lancer.

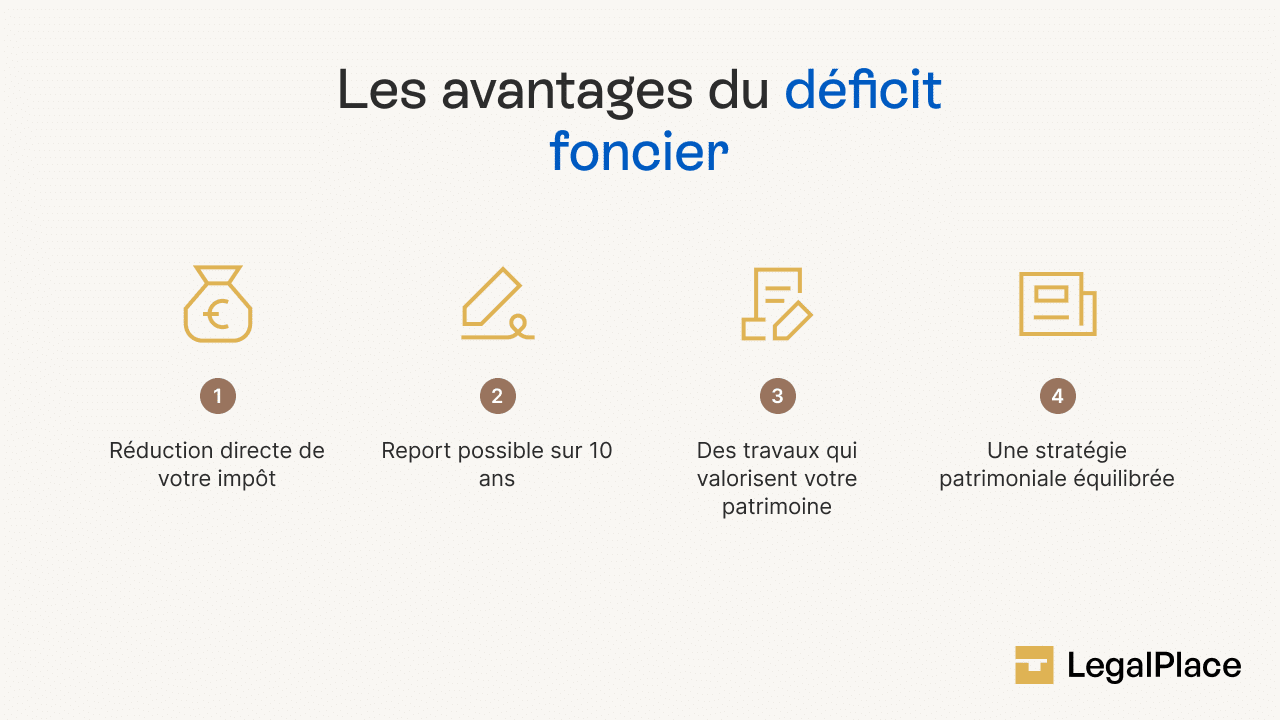

Les avantages du déficit foncier

Réduction directe de votre impôt

Le principal intérêt du déficit foncier est de vous permettre de déduire jusqu’à 10 700 € par an de votre revenu global imposable (salaires, pensions, etc.).

Autrement dit, si vos charges dépassent vos loyers, vous pouvez réduire immédiatement le montant de votre impôt.

Exemple :

Vous percevez 40 000 € de salaires et 10 000 € de loyers via votre SCI. Après des travaux de rénovation, vos charges atteignent 25 000 €.

→ Vous créez un déficit foncier de 15 000 €.

→ Vous pouvez imputer 10 700 € sur votre revenu global cette année, et reporter les 4 300 € restants sur vos revenus fonciers futurs.

Report possible sur 10 ans

Si le déficit dépasse le plafond annuel, le surplus non utilisé reste reportable pendant dix ans sur vos revenus fonciers.

Vous continuez donc à en bénéficier les années suivantes, même si vos revenus locatifs augmentent.

Des travaux qui valorisent votre patrimoine

Les travaux d’entretien, de réparation ou d’amélioration sont déductibles et permettent d’augmenter la valeur de votre bien. Vous investissez donc dans un patrimoine plus attractif tout en profitant d’un avantage fiscal immédiat.

Cas concret : Vous rénovez un appartement ancien pour le remettre sur le marché locatif. Les travaux (plomberie, peinture, électricité) génèrent un déficit foncier.

Résultat : votre bien prend de la valeur, et votre impôt baisse.

Une stratégie patrimoniale équilibrée

Grâce au déficit foncier, vous pouvez optimiser votre fiscalité sans vendre votre bien. C’est un outil intéressant si vous préparez une transmission familiale ou souhaitez constituer un patrimoine locatif à long terme.

Voici un schéma des différents avantages du déficit foncier :

Les limites à connaître

Un dispositif réservé aux SCI à l’IR

Le déficit foncier ne s’applique pas aux SCI soumises à l’impôt sur les sociétés (IS).

Sous ce régime, les charges sont comptabilisées différemment (amortissements, résultat comptable) et le principe de déficit foncier n’existe pas.

Un plafond annuel de 10 700 €

La part imputable sur le revenu global ne peut pas dépasser 10 700 € par an.

Au-delà, le solde du déficit est reportable uniquement sur les revenus fonciers, sans effet immédiat sur votre impôt personnel.

Les intérêts d’emprunt exclus du revenu global

Les intérêts d’emprunt ne peuvent pas être imputés sur votre revenu global : ils ne s’appliquent que sur les revenus fonciers futurs.

Cette distinction est essentielle pour anticiper correctement votre avantage fiscal.

Non applicable au régime micro-foncier

Si vous relevez du régime micro-foncier (en général pour des revenus locatifs inférieurs à 15 000 € par an perçus en direct), vous ne pouvez pas créer de déficit foncier.

Une SCI doit être au régime réel d’imposition pour en bénéficier.

Une traçabilité indispensable

Le fisc peut vous demander à tout moment des justificatifs précis : factures de travaux, appels de charges, attestations d’intérêts d’emprunt, etc.

FAQ

Est-ce qu'une SCI peut être déficitaire ?

En principe, une SCI peut être déficitaire. De ce fait, la SCI réalise un déficit lorsque les charges générées par la gestion et l'exploitation de son patrimoine immobilier sont supérieures à ses recettes.

Comment déclarer le déficit foncier en SCI ?

Le déficit foncier se déclare de la même manière que le résultat net positif de la SCI. Il convient en effet de reporter le montant correspondant au titre des revenus fonciers, en prenant bien soin de préciser qu'il s'agit d'un montant négatif.

Comment défiscaliser avec une SCI ?

En principe, on défiscalise avec une SCI en générant un déficit foncier (SCI à l’IR) ou en amortissant les biens (SCI à l’IS). Le choix du régime fiscal et une bonne gestion des charges sont essentiels.

Qu'est-ce qui entre dans le déficit foncier d'une SCI ?

En principe, le déficit foncier d’une SCI inclut les charges déductibles comme les travaux d’entretien, la taxe foncière, les assurances et les charges de copropriété, à l’exclusion des intérêts d’emprunt pour le revenu global.

Créer ma SCI en 5mn

Créer ma SCI en 5mn

Dernière mise à jour le 09/01/2026

Connexion

Connexion

Bonjour, lorsque l’on remet de l’argent sur le compte de sa sci peut on le compter en déficit foncier et si oui comment le déclarer Remerciements

Bonjour,

Lorsque vous remettez de l’argent sur le compte de votre SCI, cela peut être pris en compte dans le calcul du déficit foncier si cet argent est utilisé pour des dépenses déductibles comme des travaux de rénovation ou des frais de gestion.

Pour déclarer le déficit foncier, vous devrez indiquer ces dépenses déductibles dans la déclaration fiscale de votre SCI.

Il est recommandé de consulter un professionnel en la matière afin de vous donner des conseils adapté à votre situation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, j’envisage la création d’une sci et serais dans le même cas de figure qu’indiqué ci dessus. Avez-vous au sein de votre organisation un professionnel qui pourrait me répondre sur le sujet ? Dans mon cas précis il s’agirait de verser de l’argent tout les mois pour permettre le remboursement de l’emprunt, supérieur au loyer. Vous remerciant par avance

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Dans le cadre d une SCI familiale sans location et sans revenus locatifs, pourrait on sous le régime de l IR, déclarer les charges dans un deficit foncier et les déduire de l assiette d imposition de l IR , où ne figure aucun revenu foncier ?

Bonjour,

Une SCI Familiale à l’IR de 2001 (capital 115000 €) voit son Gérant démissionner et céder ses parts (69×1000€) gratuitement à son frère qui deviendra le Gérant.

Cette SCI est déficitaire. Quels sont les impôts à prévoir ? Y aura-t-il des frais pour la transmission des parts ?

Merci pour vos conseils

Bonjour,

Sur une maison secondaire, est il possible de calculer un déficit foncier sans revenus locatifs mais uniquement des travaux ?

Est ce alors possible d’en défiscaliser le montant ?

Bonjour, je suis cogérante d’une sci dans laquelle nous sommes deux associés. Cette sci est en sommeil et est toujours déficitaire est-ce que je peux toujours déclarer ce déficit.

Je vous remercie

Bonjour,

En règle générale, le déficit foncier d’une SCI se déclare. A ce titre, il se déclare de la même manière que le résultat net positif.

Dans ce cas, il suffit seulement d’indiquer que le résultat est négatif.

En espérant avoir su répondre vos interrogations.

L’équipe LegalPlace

bonjour. dans le cas d’une SCI à l’IR , et dont le bien a été financé par un credit-bail ,peut on imputer le deficit foncier de la SCI sur son BNC ? merci..

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Boonjour

j’ai une sci familiale. Chaque mois nous versons des fonds en plus des loyers pour couvrir les prêts . Comment le répercuter sur mon bilan ? Quels comptes doivent créditer et débiter ?

Bonjour,

Je vous invite à vous renseigner auprès d’un expert-comptable afin qu’il puisse traiter ces questions et vous apporter une réponse adaptée à votre situation.

En espérant avoir pu vous aider,

L’équipe Legalplace

Bonjour

question simple. J’ai une SCI familiale non soumise à l’impôt sur L’IS dont le revenu net est positif (786€).

Pouvez-vous me confirmer qu’il faut que je déclare ( en fonction de la quote part calculée de la 2072) le revenu sur la 2042 ligne 4BA pour chaque associé?

Le raisonnement s’applique-t-il aussi de la même manière sur la ligne 4BB de la 2042 en cas de déficit

D’avance merci

Bonjour,

Chaque associé de la SCI devant reporter la part du résultat fiscal correspondant à sa participation au capital social sur sa déclaration de revenus personnelle (déclaration n°2042) au titre des revenus fonciers, il convient en effet de faire figurer ce montant sur la ligne 4BA de la déclaration de chaque associé, et sur la ligne 4BB en cas de déficit foncier.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour,

Dans le cas d’une SCI à l’IS, quel serait, selon-vou,s le meilleur régime fiscale dans une configuration d’appartement loué meublé pour une colocation (L’achat va être finalisé ces prochaines semaines, les travaux sont estimés à 50K€ et les statuts de la SCI pas encore créés.

Merci pour votre conseil.

Bonjour, Il convient d’analyser avec soin vos objectifs pour la société pour déterminer le meilleur régime fiscal. Dans le cas de la mise en location d’un logement meublé, il est intéressant d’étudier le statut de location meublée non professionnelle (LMNP) qui présente certains avantages fiscaux pour la SCI sous certaines conditions. L’article suivant en expose les détails : https://www.legalplace.fr/guides/sci-lmnp/ Quel que soit votre choix (SCI à l’IS ou à l’IR), il vous est possible dans tous les cas de changer de mode d’imposition en cours de vie sociale si vous constatez que celui-ci ne convient pas au fonctionnement de votre… Lire la suite »

Dans votre exemple, si A et B sont mariés et ont une imposition commune, peuvent-ils déduire 2 fois 10700€ de leur revenu imposable ou une seule fois ?

et dans l’exemple suivant? A détient 40 % du capital et B détient 60 %. : Les revenus annuels bruts de la SCI s’élèvent à 10 000 €. Les intérêts d’emprunt pour l’année représentent 50 000 €. Les autres charges déductibles s’élèvent à 150 000 €. Déficit intérêt SCI = 10 000 € – 50 000 € = -40 000 € avec – 16 000 € pour A et -24 000 € pour B à répercuter sur le revenus bruts futurs de la SCI, dans la limite de 10 ans Déficit foncier SCI = 10 000 € – 10 000… Lire la suite »