Les avantages de la SCI

Dernière mise à jour le 24/04/2025

Les avantages d’une société civile immobilière (SCI) sont nombreux. Elle est notamment utilisée pour les opérations de construction, de commercialisation ou de gestion d’immeubles.

Cette forme juridique permet, entre autres, de faciliter l’acquisition, la transmission et la protection d’un patrimoine immobilier tout en évitant l’indivision.

Qu’est-ce qu’une SCI ?

La SCI (Société civile immobilière) est une société civile. Ainsi, son objet social porte nécessairement sur la gestion d’un patrimoine immobilier et ne doit pas comporter de caractère commercial. Ainsi, une société civile ne peut pas effectuer des actes de commerce. Sinon, elle peut être qualifiée de société créée de fait.

Cette qualification peut s’avérer très défavorable pour les associés étant donné qu’ils sont tenus indéfiniment au passif social.

Il existe trois types d’activité exercées en SCI :

- La gestion d’immeubles;

- La mise en location d’immeubles;

- La construction d’immeubles en vue de leur vente.

Quels sont les avantages de la SCI ?

Eu égard à la souplesse de création et à son cadre juridique, constituer une SCI présente plusieurs avantages :

- Une gestion simplifiée d’un patrimoine immobilier ;

- La protection du patrimoine personnel ;

- Une sortie facilitée de l’investissement immobilier en cas de besoin ;

- La cession de parts sociales facilitée ;

- Des avantages fiscaux ;

- L’absence d’un capital social minimum.

Une gestion simplifiée d’un patrimoine immobilier

La création d’une SCI permet de simplifier la gestion des immeubles acquis au travers de la société ou apportés par les associés.

En SCI, il est plus facile de réunir les capitaux nécessaires à l’investissement, notamment via la souscription d’emprunts. En effet, les créanciers sociaux disposent d’une garantie financière en ce que les associés sont indéfiniment responsables du passif social, sous certaines conditions.

La nomination d’un gérant unique facilite également les opérations de gestion portant sur les immeubles détenus par la SCI. Cette caractéristique fait de la SCI une structure plus souple que l’indivision.

La plupart des actes de gestion courante relèvent ainsi de la responsabilité du gérant. Il n’y a pas lieu d’obtenir l’accord unanime de l’ensemble des associés, comme cela pourrait être le cas dans une situation d’indivision, lorsque les investisseurs acquièrent conjointement l’immeuble.

L’unanimité n’est requise qu’à l’occasion de décisions particulièrement solennelles telles que la nomination ou la révocation du gérant, ou encore la vente du bien immobilier qui peut permettre de dégager plus de liquidités pour alimenter la société.

De plus, avoir recours à une SCI permet de partager les charges locatives entre les associés.

La protection du patrimoine personnel

A l’instar de toutes les autres sociétés, la SCI dispose de la personnalité morale et pas conséquent d’un patrimoine qui lui est propre.

De ce fait, son patrimoine se distingue du patrimoine personnel des associés. Donc, en cas d’éventuelles difficultés financières, les créanciers de la société devront d’abord intenter une action contre la SCI.

Ce n’est que dans l’hypothèse où celle-ci s’avère infructueuse, qu’ils pourront se retourner contre le patrimoine personnel des associés, qui devront répondre indéfiniment des éventuelles dettes.

Il s’ajoute à la protection du patrimoine personnel, la possibilité de protéger l’immeuble servant à l’exercice de l’activité de la SCI. Là encore, le bien demeure la propriété exclusive de la société.

La sortie facilitée de l’associé

Pour organiser la sortie d’un associé de l’investissement immobilier, il lui suffit de céder ses parts sociales aux autres associés ou à un tiers ayant obtenu leur agrément, sans provoquer la vente forcée de l’immeuble.

Voici la procédure :

- Notification du projet de cession et de la demande d’agrément à la société et à chaque associé : l’agrément peut être concédé par une simple majorité des votes ou uniquement sur décision du ou des gérants. En l’absence de disposition statutaire, l’agrément est voté à l’unanimité des associés ;

- Détermination de la valeur des parts sociales : le prix peut être fixé à l’amiable ou défini au préalable par un conseiller financier chargé de l’évaluation des parts sociales ;

- Constatation de la cession par écrit : la forme de l’écrit est indifférente, à l’exception de la cession entre époux associés qui est soumise à un formalisme plus lourd. Il est ainsi requis que la cession résulte d’un acte notarié ou d’un acte sous seing privé ;

- Opposabilité de la cession à la société : la notification par huissier ou une acceptation par acte authentique est requise pour rendre la cession opposable à la SCI ;

- Opposabilité de la cession aux tiers : l’acte de cession doit être déposé au greffe du Tribunal de commerce. Il est également nécessaire de modifier les statuts suite à la cession ;

- Enregistrement de la cession au service des impôts : l’acquéreur des parts sociales doit s’acquitter auprès de l’administration fiscale de droits d’enregistrement. Le cédant doit également anticiper la plus-value immobilière soumise à impôt. Aussi, selon que la SCI est soumise à l’IS ou à l’IR, l’opération de cession est respectivement soumise à l’imposition des plus-values professionnelles ou non professionnelles.

Les avantages fiscaux au bénéfice des associés

La SCI est soumise à un mode d’imposition dont découlent des conséquences qui peuvent s’avérer bénéfiques aux associés.

Le choix du régime d’imposition d’une SCI

L’impôt sur le revenu est le mode d’imposition par défaut de la SCI (avec une option possible pour l’IS).

Les caractéristiques de ce régime d’imposition sont les suivantes :

- Les bénéfices sont imposables entre les mains des associés ;

- L’inscription des bénéfices imposables a lieu sur la déclaration de revenus personnels des associés au titre des bénéfices non commerciaux (BNC) ;

- Une exonération totale d’impôt sur le revenu sur la plus-value immobilière des biens détenus depuis plus de 22 ans.

Une option pour l’IS est possible, sauf lorsque la SCI exerce une activité commerciale sur le plan fiscal.

Dans ce cas, le régime d’imposition a pour caractéristiques :

- L’application du taux fixe de l’impôt sur les sociétés ;

- La possibilité d’amortir le bien immobilier détenu par la SCI afin de réduire le montant des bénéfices imposables réalisés chaque année : calcul des charges en répartissant leur valeur sur la durée d’exploitation effective de l’immeuble ;

- L’application du régime des plus-values immobilières professionnelles qui ne permet pas de bénéficier de l’abattement pour durée de détention.

La loi Pinel : stimulation de l’investissement locatif et développement de l’immobilier

La constitution d’une SCI est encouragée par certains dispositifs qui permettent aux associés de bénéficier d’avantages fiscaux. Ainsi, c’est l’objectif de la loi PINEL qui vise à stimuler l’investissement locatif et le développement de l’immobilier.

Cette loi favorise les particuliers qui investissent dans un bien neuf et le soumettent à la location pendant une durée comprise entre 6 et 12 ans. Chaque associé profite alors d’une réduction d’impôt dans la limite du prix de revient selon la proportion de parts sociales dont il dispose.

Le dispositif PINEL est cependant subordonné au respect de certaines conditions :

- La SCI est soumise à l’IS ;

- L’investissement dans le bien mis en location est plafonné à 300 000€ ;

- Seuls 2 biens par an peuvent être défiscalisés ;

- Le loyer est plafonné en fonction de la situation géographique du bien ;

- Le bien doit avoir été acheté entre le 1er septembre 2014 et le 31 décembre 2017.

L’absence d’un capital social minimum

La création d’une SCI n’impose pas de capital social minimal. Théoriquement, il est juridiquement possible de créer une SCI en apportant 1 euro.

En pratique, il est plus confortable et moins risqué pour la suite des activités de la SCI de réaliser des apports plus conséquents afin d’avoir un capital social propice au bon fonctionnement de la société.

Concernant le capital social, celui-ci peut être variable ou fixe. Si les associés optent pour un capital variable alors sa modification n’impose pas la réunion d’une assemblée générale. Cela permet de faciliter les démarches.

Quels sont les inconvénients de la SCI ?

Malgré d’indéniables avantages, certaines caractéristiques propres à la SCI et à son régime juridique peuvent dissuader les particuliers qui souhaiteraient investir dans l’immobilier en constituant une SCI.

Les principaux inconvénients de la SCI sont les suivants:

- La responsabilité illimitée des associés au prorata de leur participation au capital social ;

- Des formalités de création lourdes et coûteuses ;

- Des obligations contraignantes relatives au fonctionnement de la société ;

- La nécessité d’avoir au moins 2 associés ;

- La prise en considération de nombreux frais divers.

La responsabilité illimitée des associés

Les associés de la SCI sont indéfiniment responsables du passif social. Cela signifie que les créanciers sociaux sont en mesure de se retourner contre eux en cas de défaut de paiement de la société. Chacun contribue à la dette sociale à proportion de sa participation au capital.

En effet, contrairement à certaines sociétés commerciales, comme la Société par actions simplifiée (SAS), la responsabilité des associés de SCI n’est pas limitée au montant des apports affectés au capital social.

Exemple : la SCI ne dispose pas de l’actif suffisant pour rembourser une dette s’élevant à 1 million d’euros. L’associé A possède 30% des parts sociales et l’associé B en possède 70%. L’associé A prend donc à sa charge 30% de la dette, soit 300 000€. L’autre associé, B, s’acquitte de 70% de la dette, soit 700 000€, quel que soit le montant initial apporté au capital.

L’action des créanciers sociaux contre les associés est cependant encadrée :

- Pas de responsabilité solidaire des associés : leur contribution est strictement limitée à la proportion de parts sociales dont chacun dispose ;

- Poursuite des associés subordonnée à l’insuffisance d’actif de la SCI : les créanciers sociaux ne peuvent se retourner contre les associés que lorsqu’ils parviennent à démontrer que la société n’est pas en mesure de s’acquitter seule de sa dette. Ils doivent alors apporter la preuve que la SCI ne dispose pas de l’actif suffisant ;

- Responsabilité des associés à la date de l’exigibilité du paiement : les créanciers sociaux ne peuvent exiger des associés qu’ils remboursent une créance prescrite.

Des formalités de création lourdes et coûteuses

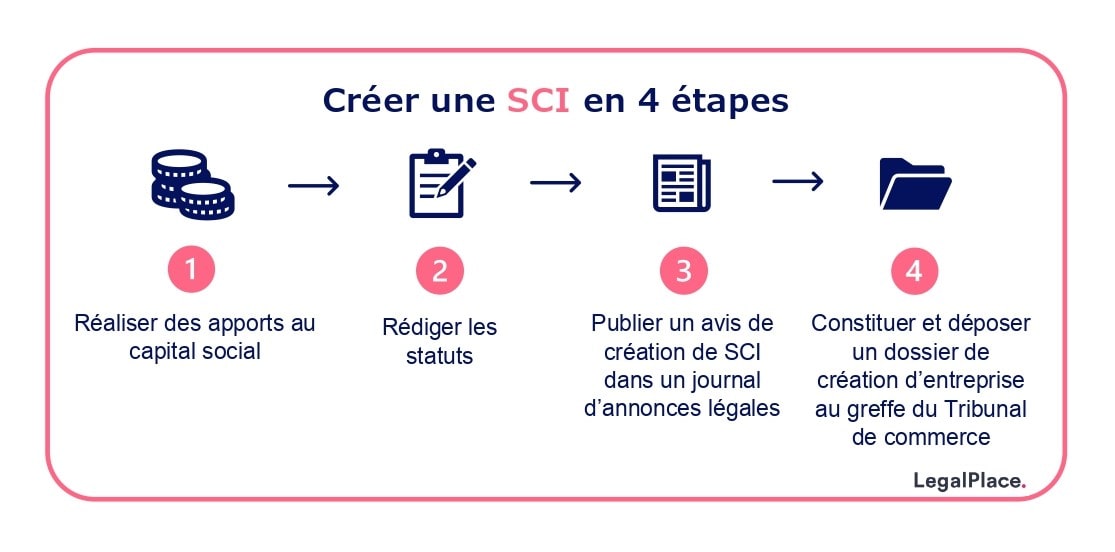

Comme toute société, la SCI doit respecter des formalités de création qui exigent une certaine rigueur de la part des associés. Il est ainsi nécessaire de suivre une procédure particulière dont chaque étape génère des coûts :

- Réaliser des apports au capital social ;

- Rédiger les statuts ;

- Publier un avis de création de SCI dans un journal d’annonces légales ;

- Constituer et déposer un dossier de création d’entreprise au greffe du tribunal.

Etape 1 : déterminer le capital social

Le capital social de la SCI illustre les ressources et le patrimoine propre de la société.

Aussi, les associés doivent être rigoureux puisque leur responsabilité est illimitée : ils peuvent être tenus du passif social à la liquidation de la société si l’actif ne permet pas de le compenser.

En l’absence de minimum légal, les associés sont libres de déterminer le montant du capital, et même d’opter pour un capital particulièrement faible.

Il est également possible de constituer une SCI à capital variable. Le cas échéant, les statuts doivent alors comporter une clause de variabilité du capital qui établit une fourchette de montants entre lesquels le capital pourra librement varier. Il est alors possible de faire varier le capital en cours d’exercice entre ces 2 montants sans qu’il ne soit nécessaire de voter l’augmentation ou la réduction du capital de la société.

Etape 2 : établir les statuts

Le recours aux services d’un professionnel du droit est fortement recommandé pour rédiger les statuts dans les meilleurs conditions. En effet, ce document établit les règles de fonctionnement de la société tout au long de son existence.

Ainsi, la moindre erreur peut avoir de sérieux impacts et obliger les associés à modifier les statuts, cette procédure étant coûteuse et assortie d’un lourd formalisme.

Etape 3 : publier une annonce dans un journal d’annonces légales

Les associés doivent informer les tiers de la création de leur SCI. Pour se faire, ils procèdent à la publication d’un avis de création dans un journal spécialisé dans un délai d’1 mois suivant la signature des statuts.

L’annonce légale fait mention de l’ensemble des informations essentielles relatives à la société (dénomination sociale, adresse du siège social…).

Cette formalité est assortie d’un certain coût. Depuis l’entrée en vigueur de l’arrêté du 19 novembre 2021, le prix de la publication d’un avis de création de SCI est fixé à 185€ en métropole et 217€ à Mayotte et à la Réunion.

Etape 4 : faire immatriculer la société

Il est recommandé aux associés de solliciter l’aide de l’INPI qui est chargé des formalités d’inscriptions relatives aux entreprises. Ce centre les accompagnera pendant l’ensemble de la procédure. En effet, il vérifie la conformité du dossier et des documents requis.

Le dossier d’immatriculation de la SCI est transmis au greffe du Tribunal de commerce du ressort du siège social de la société.

Le greffe procède à l’immatriculation de la société au Registre du commerce et des sociétés (RCS). Le dossier de création d’entreprise doit être accompagné d’un règlement de 66,88€ couvrant les émoluments du greffe, la TVA et le coût de dépôt d’actes.

Les obligations contraignantes relatives au fonctionnement de la société

Le fonctionnement propre aux sociétés, qu’elles soient civiles ou commerciales, peut se révéler contraignant et particulièrement dissuasif, notamment pour les familles qui souhaitent organiser la gestion de leur patrimoine immobilier dans le cadre d’une SCI familiale.

En effet, la SCI doit respecter certaines obligations en cours de vie sociale qui concernent:

- Les décisions collectives ;

- La gérance de la SCI ;

- La comptabilité et la fiscalité ;

- La modification des statuts.

Les obligations relatives aux décisions collectives

Le gérant de la SCI est tenu de convoquer une assemblée générale ordinaire (AGO) des associés au terme de chaque exercice social. Cette réunion lui permet de présenter le bilan des opérations réalisées en cours d’exercice et de faire le point sur la structure de la société.

Chaque assemblée doit faire l’objet d’un PV d’assemblée générale de SCI permettant de consigner les sujets discutés en cours de réunion.

Les obligations relatives à la gérance

Les associés doivent désigner le gérant de la SCI dans les statuts ou dans un acte annexé. Le gérant est en charge principalement de représenter la société et de gérer les biens immobiliers dont la SCI a la propriété.

Selon la personne choisie pour endosser ce rôle, les associés peuvent prévoir ou non une rémunération qui sera soumise à imposition lorsque la société est soumise à l’impôt sur le revenu.

De plus, et quelque soit le régime fiscal de la SCI choisi par les associés, la déclaration de résultat doit être envoyé annuellement à l’administration fiscale.

Les obligations comptables et fiscales

Comme toute société, la SCI se doit de tenir sa comptabilité, et plus spécifiquement un plan comptable. Le recours aux services d’un expert-comptable permet donc de s’assurer de la conformité des documents comptables.

En tant que société civile, la SCI n’est cependant pas tenue de déposer sa comptabilité au greffe du Tribunal de commerce au terme de chaque exercice, ce qui allège fortement la gestion de la société.

Si la SCI détient un bien immobilier, alors ses obligations comptables et fiscales seront plus importantes que si un particulier détient un bien immobilier hors SCI.

Les SCI soumises à l’impôt sur les sociétés, celles-ci doivent tenir une comptabilité commerciale complète alors que les SCI soumises à l’impôt sur le revenu peuvent seulement établir une comptabilité de trésorerie.

Les obligations relatives à la modification des statuts

Tout changement dans le fonctionnement de la SCI nécessite une modification des statuts lorsque ceux-ci ne prévoient pas de procédure simplifiée. Il est alors nécessaire de suivre une procédure rigoureuse, qui commence avant tout par la convocation d’une assemblée générale extraordinaire (AGE).

Toute modification des statuts doit faire l’objet d’une publication dans un journal d’annonces légales qui devra figurer dans le dossier de demande d’inscription modificative au RCS que le gérant est tenu de déposer au greffe du Tribunal de commerce dans le mois suivant la tenue de l’AGE.

La procédure est similaire en cas de modification des statuts suite à la cession de parts sociales.

L’obligation d’avoir au moins 2 associés

La création d’une SCI unipersonnelle est impossible. Afin de créer valablement une SCI faut obligatoirement au moins 2 associés.

Les seuls cas permettant de créer une société seul sont la constitution d’une société par actions simplifiée unipersonnelle ou une entreprise unipersonnelle à responsabilité limitée.

Toutefois, si en cours d’exercice, les parts sociales de la SCI sont toutes réunies dans les mains d’un seul associé, la SCI dispose d’un an pour régulariser la situation. A l’inverse, la société risque d’être dissoute.

Les frais divers d’une SCI

La création d’une SCI, peut conduire ses associés à se faire conseiller afin d’optimiser les activités de celle-ci.

Pour cela, il est très fréquent que les associés se rapprochent de notaires et/ou d’avocats afin de sécuriser juridiquement les montages et les opérations. Il peut également être fait appel à des experts-comptables.

L’intervention de ces professionnels a généralement un coût important et est souvent sous-estimée lors de la création d’une SCI par des particuliers.

Voici un tableau récapitulatif des avantages et des inconvénients de la SCI

| Avantages | Inconvénients |

| Une gestion simplifiée d’un patrimoine immobilier | La responsabilité illimitée des associés au prorata de leur participation au capital social |

| La protection du patrimoine personnel | Des formalités de création lourdes et coûteuses |

| Une sortie facilitée de l’investissement immobilier en cas de besoin | Des obligations contraignantes relatives au fonctionnement de la société |

| La cession de parts sociales facilitée | La nécessité d’avoir au moins 2 associés |

| Des avantages fiscaux | La prise en considération de nombreux frais divers |

| L’absence d’un capital social minimum |

FAQ

Quel est le but d'une SCI ?

Une SCI est généralement créée pour 3 buts différents : la gestion en commun d'un patrimoine familial immobilier, la mise en location de biens détenus en commun ou l'achat de biens immobiliers en vue de leur revente.

Pourquoi acheter un bien immobilier en SCI ?

En achetant un bien immobilier au travers d'une SCI, l'obtention d'un prêt auprès d'une banque se révèle plus facile. Cette technique permet également aux associés d'éviter d'avoir à enregistrer les statuts auprès du Service des impôts des entreprises (SIE) lorsque le bien est apporté par l'un d'entre eux au moment de la création de la société.

Combien coûte la création d'une SCI ?

Le coût de création d'une SCI varie selon les particularités de la situation de la société. Ainsi, dans certains cas, le recours aux services d'un notaire, dont les honoraires peuvent s'élever à plusieurs milliers d'euros, est obligatoire, tandis que dans d'autres cas, les associés pourront établir librement les statuts sans débourser de frais. Certains coûts sont toutefois irréductibles : publication d'un avis de création dans un journal d'annonces légales, enregistrement des statuts lorsqu'ils sont établis par acte authentique ou en cas d'apport d'un bien soumis à publicité foncière, frais d'immatriculation de la société.

Créer ma SCI

Créer ma SCI

Dernière mise à jour le 24/04/2025

Connexion

Connexion

Bonjour,

Le statut juridique de la SCI permet de gérer efficacement un patrimoine immobilier en commun en limitant les risques de blocage, ainsi que d’optimiser la transmission de ce patrimoine en réduisant le montant des droits de mutation dus par les héritiers.

Afin de déterminer le statut le plus adapté, nous vous recommandons toutefois de vous entretenir avec un notaire qui sera plus à même de vous conseiller en tenant compte des spécificités de votre situation.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour, J’ai une maison en nom propre, fini de payer, et toujours en résidence principale. Nous avons une maison secondaire et allons dans les 4 mois déménager la bas, du coup j’envisage de mettre en location ma 1 ere maison. Toutefois avant que ma principal devienne ma secondaire j’envisageai de la passer en sci afin de gérer nos locations, d’éviter les frais de plus value si nous devions vendre dans le futur, mais surtout la transmettre à notre fille dans les meilleurs conditions (fiscales) Pensez vous que ce soit une bonne idée, certes cela va me couter de l’argent de… Lire la suite »

Bonjour,

La SCI est effectivement un choix intéressant pour transmettre un patrimoine immobilier en évitant aux héritiers de payer des droits de mutation sur les donations effectuées entre parents et enfants.

Cette forme sociale peut également être intéressante par rapport à la location d’un bien en nom propre en ce qu’il est possible de déduire certaines charges liées au logement du résultat fiscal de la société, ce qui permet de réduire le montant des impôts dus.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour

Nous sommes deux amies, aujourd’hui associées. Nous travaillons en tant qu’eleveuse de chiens et d’autres prestations de services dans ce secteur.

Nous devons absolument déménager mais pas d’apport financier.

Nous avons pensé à la SCI mais comment faire sans apport ?

Est ce que la SCI peut nous louer la structure en étant micro entreprise ?

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Quels sont les avantages d’une SCI par rapport à une LMNP (Location Meublé Non Professionel).

Merci d’avance

Bien cordialement

Bonjour, Une SCI est une forme d’entreprise alors que le statut de loueur en meublé non professionnel est avant tout un statut fiscal afin que les revenus dégagés des locations non meublées soient imposés. Les régimes juridiques et les assiettes et taux d’imposition vont alors varier. Une des différences majeures est la nécessité de créer une entreprise pour bénéficier des avantages de la SCI, alors que le régime des LMNP nécessite seulement la création d’un numéro de SIREN. Les revenus des LMNP seront imposés au titre des BIC. Créer une SCI permet des gérer des biens locatifs à plusieurs et… Lire la suite »

Bonjour,

Pour l’acquisition d’une bien immobilier entre moi et mon concubin est-ce que la création d’une SCI est avantageuse ou pas. comment cela se passe pour les démarche administrative.

Bonjour,

La création d’une SCI pour l’achat d’un bien immobilier avec votre concubin vous permet d’éviter le système de l’indivision. Ainsi, chacun de vous sera associé et la valeur du bien immobilier sera répartie en parts sociales elles même réparties entre vous deux. De plus, vous pouvez opter pour une imposition à l’IS ou à l’IR en fonction de vos préférences.

Concernant les démarches administratives, celles ci sont listées dans notre article dédié à la création de SCI : https://www.legalplace.fr/guides/creer-sci/

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace.

Que conseillez vous pour l’Achat de place de parking avec un associer

Bonjour,

Il est tout à fait possible pour vous de constituer une SCI afin d’acquérir un bien immobilier, les places de parking en font partie.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, je suis en train d’acquérir une petite maison pour loger ma fille étudiante et majeure et par la suite je vais surement la louer. J’ai les fonds nécessaires à l’achat donc pas besoin de prêts immobiliers. Par ailleurs mon mari, avant que l’on soit mariés, a acheté l’appartement qui est notre résidence principale. Est ce que ça vaudrait le coup de mettre les deux biens en SCI? Et pour l’achat pour la maison pour ma fille est ce compliqué de passer en sci si je l’achète en mon nom ou mieux vaut-il acheter de suite en sci? en vous… Lire la suite »

Bonjour,

La SCI a l’avantage de faciliter la gestion de plusieurs biens immobiliers en regroupant leur propriété au sein d’une même entité juridique. Toutefois, il faut noter que le transfert peut entraîner des frais notariés importants. Pour évaluer les avantages et les inconvénients de cette démarche, en fonction de votre situation personnelle, nous vous invitons à contacter un avocat qui saura vous renseigner.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonsoir, la propriété mitoyenne de notre maison est en vente en viager et nous envisageons l’achat avec l’un de mes deux enfants (le 2e ne peut pas financièrement) pour le mettre plus tard en locations meublées. C’est peut être l’occasion ou pas de créer une SCI pour faciliter notre succession. qu’en pensez-vous? également, en souhaitant pouvoir défiscaliser pour celui qui est lourdement assujetti à l’impôt, (nous, étant non imposables)

Bonjour,

En effet, rien ne vous interdit de créer une SCI et de racheter votre propriété avec. Cependant, cela ne sera plus votre propriété mais celle de la SCI. Il vous faudra ainsi distinguer vos deux patrimoines. De plus, la SCI est soumise à un mode d’imposition dont découlent des conséquences qui peuvent s’avérer bénéfiques aux associés. Vous ne serez pas desficalisé, mais aurez quelques avantages fiscaux.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Merci de votre réponse. quels sont les avantages fiscaux pour les associés dont vous parlez?

Bonjour, Actuellement ma compagne et moi même possédons chacun des appartements. Chacun a fait le financement du bien seul. La question de créer une SCI, c’est de savoir si création de SCI, la SCI peut racheter les crédits de chacun des membres et donc possède les appartements ? Et dans un 2ème temps est ce que les capacités d’emprunt seront réduit pour les deux membres de le sci pour acheter une résidence principale ? Et comment sont répartie les revenues dégagées par la location des appartements ? Directement indexé sur les impôts sur les revenu ou c’est la sci qui… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, Nous sommes loueurs de meublés de tourisme également loués en long séjour durant le hors saison. Nous étions il y a 2 ans LMNP mais, puisque nous dépassons les 23 000 €, nous avons dû passer LMP avec des charges conséquentes. Nous avons aussi une maison en loyer annuel. D’autre part, nous avons deux enfants. Que nous conseilleriez vous ? Une SCI permettrait certainement de payer moins de charge et de céder le patrimoine à nos enfants sans trop de frais de successions … c’est ce que je comprends en lisant vos explications. Mais, bon choix ou pas ?…… Lire la suite »

Bonjour, La constitution d’une SCI est encouragée par certains dispositifs qui permettent aux associés de bénéficier d’avantages fiscaux. Ainsi, c’est l’objectif de la loi PINEL qui vise à stimuler l’investissement locatif et le développement de l’immobilier. Cette loi favorise les particuliers qui investissent dans un bien neuf et le soumettent à la location pendant une durée comprise entre 6 et 12 ans. Chaque associé profite alors d’une réduction d’impôt dans la limite du prix de revient selon la proportion de parts sociales dont il dispose. Le dispositif PINEL est cependant subordonné au respect de certaines conditions : La SCI est… Lire la suite »

Bonjour je me pose la question d’acheter une maison secondaire. a ce jour je suis propriétaire en nom propre de 2 appartements, et de ma résidence principale en indivision avec mes enfants suite au décès de mon mari. Est ce intéressant de faire mon futur achat en SCI afin de faciliter la succession et en diminuer les frais ?

Bien cordialement

Bonjour,

La création d’une SCI pour l’achat d’une maison secondaire peut être une option intéressante pour faciliter la transmission de ce bien à vos héritiers et pour réduire les frais de succession. Toutefois, cela peut engendrer des coûts supplémentaires, notamment pour la constitution de la société et pour la tenue de ses comptes annuels.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour,

Votre question est complexe et requiert l’avis d’un professionnel. Nous vous invitons à contacter un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée.

L’équipe LegalPlace

Bonjour,

Quelles sont les principales différences entre SCI classique et SCI Familiale ?

Y a-t-il un intérêt majeur à passer par une SCI Familiale en cas d’achat entre mère et fille par exemple ?

Bonjour, La principale différence entre une SCI classique et une SCI familiale réside dans les membres qui les composent et les objectifs qui les motivent. Si la SCI classique est généralement constituée par des personnes sans lien familial direct, la SCI familiale est quant à elle créée par les membres d’une même famille, généralement pour faciliter la gestion et la transmission du patrimoine immobilier. Les règles qui s’imposent à une SCI sont généralement plus avantageuses pour les familles que le régime de l’indivision, c’est pourquoi il est fréquent que la SCI familiale soit l’option retenue par ces dernières. En espérant… Lire la suite »

Bonjour, je voudrais savoir si il est possibles de modifié une SCI Location de logement APE 6820A en SCI SCCV sachant que la construction d’une maison étant en cours de travaux .

Bonjour,

Au regard de votre situation, nous vous conseillons de vous adresser à votre notaire afin de connaitre la procédure a suivre ainsi que les conséquences.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Avec mon fils, nous avons une SCI à l’IS depuis 2014, au capital de 60 000 Euros.

Il nous reste un seul appartement sur trois qui génère des loyers.

Nous avons 90000 Euros sur le compte.

Nous aimerions sortir 50000 Euros pour investir en SCPI

Comment va se calculer l’imposition?

D’autre part , nous avons toujours laissé les bénéfices de ces loyers dans la SCI. Ayant une petite retraite, pouvons nous nous distribués ces dividendes ?

Merci de votre réponse.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, je loue en sci des appartements meublés. Ou dois-je déclarer le chiffre sur ma déclaration de revenus ? Quel est le maximum pour déclarer du micro foncier ( avec abattement de 50% me semble-t-il ? )

Merci d avance

Bonjour, J’ai un appartement actuellement en location meublée, sous LMNP. Ma femme est propriétaire de son appartement (acquisition des deux bien avant notre mariage), et nous envisageons d’acheter une maison et mettre l’appartement actuel en location. Donc possiblement 3 biens immobilier sous cette SCI. Ma question est la suivante si je crée une SCI: – Comment définir les parts de la capitale sachant que chaque bien apporté aura son propre cout? Exemple: appartement A = 190 000 Appartement B= 300 000€ Et la maison vaudra 650 000 on l’achètera à 50% – Quelle sera la procédure pour apporter le bien… Lire la suite »

Bonjour, Pour la création d’une Société Civile Immobilière (SCI) et l’apport de biens immobiliers, plusieurs étapes et considérations légales sont à prendre en compte. En premier lieu, sachez que chaque bien immobilier doit être évalué à sa juste valeur pour déterminer l’apport en nature à la SCI. Par exemple, si votre appartement a une valeur de 190 000 €, il est considéré comme un apport de cette valeur à la SCI. Ensuite, les parts sociales de la SCI peuvent être réparties proportionnellement à la valeur des apports effectués par chaque associé. Par exemple, si l’appartement A est apporté pour 190… Lire la suite »

Bonjour,

Je souhaite créer une SCI familiale avec mes 3 enfants pour l’achat d’une résidence secondaire en Espagne afin que (priorité n°1) chacun de nous puisse utiliser ce bien et aussi (priorité n°2) pouvoir mettre ce bien en location meublée quelques jours ou semaines ou mois/an.

Quel type de SCI faut-il créer pour cela ? SCI IR ou SCI IS ?

Bien cordialement

Bonjour, Pour une SCI familiale visant à utiliser le bien en priorité et louer occasionnellement en meublé, une SCI à l’IR est généralement plus adaptée. Elle offre une gestion souple et une imposition directe des revenus fonciers, idéale pour un usage familial. Toutefois, si les locations meublées deviennent régulières et prépondérantes (revenus meublés > 10 % des revenus totaux), la SCI pourrait basculer automatiquement à l’IS, entraînant une fiscalité différente, notamment sur les plus-values. Une SCI à l’IR reste donc préférable pour préserver la simplicité fiscale et l’usage personnel, mais une stratégie distincte pour la location meublée peut être envisagée… Lire la suite »

Bonjour,

merci pour votre réponse

cependant si je le loue par exemple un semaine /an je serai déjà à 100% des revenus totaux puisqu’il n’y a pas d’autres revenus que cette semaine de loyer donc risque de basculer à l’ IS. est-ce que mon interprétation est exacte ? y-at’il un autre critère permettant de ne pas basculer à l’IS ?

Merci d’avance

Bien cordialement

Bonjour,

Votre interprétation est correcte : si la location meublée, même ponctuelle, représente 100 % des revenus de la SCI, elle sera considérée comme prépondérante, entraînant un basculement à l’IS, car cette activité est qualifiée de commerciale (article 35 du CGI). Pour éviter cela, il est conseillé de limiter la location meublée, de louer en nu, ou de créer une structure dédiée (ex. SARL de famille ou LMNP en nom propre) pour gérer cette activité. À défaut, le risque fiscal demeure important.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.