Le financement participatif ou crowdfunding

Dernière mise à jour le 05/12/2023

Le financement participatif (crowdfunding) constitue aujourd’hui une excellente alternative au crédit bancaire. Il permet de mettre en contact des porteurs de projet et des financeurs à travers une plateforme numérique. Il peut prendre différentes formes (don, prêt, etc.).

Avant d’opter pour ce type de financement, le chef d’entreprise doit bien en comprendre le principe et s’informer sur ses principaux avantages et inconvénients. Il est tout aussi important qu’il se procure la liste des meilleures plateformes de crowdfunding.

Qu’est-ce que le financement participatif ou crowdfunding ?

Le financement participatif ou crowdfunding compte parmi les solutions qui s’offrent aux entrepreneurs désireux de lancer, reprendre ou développer une activité. Souvent, il est utilisé pour compléter les :

- Microcrédits ;

- Emprunts bancaires ;

- Prêts d’honneur.

Ce mode de financement donne également la possibilité de constituer autour de soi une communauté qui soutient son projet. En effet, il permet d’entrer en contact avec des financeurs qui sont souvent des particuliers. Ces derniers sont généralement plus enclins à financer les idées « coup de cœur » ou ayant du sens.

C’est alors un outil de collecte de fonds qui s’opère à travers une plateforme en ligne. Il permet aux contributeurs de financer les projets qu’ils souhaitent. Il faut savoir qu’il existe depuis le début des années 2000, avec l’avènement d’internet.

Le principe du crowdfunding : comment ça marche ?

Cet outil de financement alternatif a donc recours à des ressources financières auprès des internautes pour financer différents projets :

- Artistiques ;

- Entrepreneuriaux ;

- Culturels.

Quels sont différents types de financement participatif ?

En adoptant cette solution, les entrepreneurs peuvent récolter des fonds auprès d’un large public. Sur une plateforme de financement participatif (crowdfunding), ils ont la possibilité d’obtenir de l’aide sous forme de :

- Prêts rémunérés ;

- Dons ;

- Participations.

Don

Dans le cadre du financement participatif, c’est la forme idéale pour tester le marché. Il peut s’agir de donations « coup de cœur » ou de dons avec une contrepartie symbolique comme :

- Un t-shirt à l’effigie de l’entreprise ;

- Une carte postale.

Le mode de financement peut prendre la forme également de précommandes ou préventes du service ou du produit en question. Dans tous les cas, les dons viendront conforter les fonds propres du porteur de projet.

Lorsque le don d’argent est effectué sans retour et sans investissement, on parle de love money. Il faut savoir qu’aucun plafond n’est fixé concernant le montant. Parfois, une contrepartie non financière (des goodies ou des échantillons) est aussi proposée.

Souvent, les dons sans contrepartie servent à subventionner des missions humanitaires. Mais, quelle que soit la nature de l’aide, elle permet de mettre en œuvre rapidement un projet. Et il est rare qu’une participation soit exigée.

Prêt

Lorsque le financement prend la forme d’un prêt, le porteur de projet emprunte des fonds auprès de l’investisseur, qui peut être un particulier ou une entreprise. Il s’engagera à les rembourser avec ou sans intérêt.

Les entrepreneurs ont généralement recours à cette solution pour financer les dépenses non prises en compte par les établissements bancaires comme le besoin de liquidités. Souvent, ils l’utilisent également pour des projets d’investissements immatériels.

Ce type de financement présente l’avantage d’être rapide à mettre en œuvre. Grâce à cette solution, le porteur de projet a en même temps la possibilité de mener une étude de marché à faible coût. En revanche, s’il sollicite un prêt professionnel, les banques considèreront le crowdfunding comme une dette. En effet, elles en tiendront compte lors du calcul de la capacité d’endettement.

Dans le cadre d’un financement participatif, la durée de l’emprunt est plafonnée à sept ans. Et plus le montant est faible, plus le taux d’usure sera élevé. En effet, ce dernier varie pour chaque catégorie de prêt (consommation ou bien immobilier).

Il faut savoir que le prêt avec intérêts ne requiert aucune garantie ni caution de la part du porteur de projet. D’autre part, il ne doit pas dépasser 2 000 euros par :

- Projet ;

- Prêteur.

Pour un prêt à titre gratuit, il ne doit pas excéder 5 000 euros par :

- Projet ;

- Prêteur.

Il est même possible d’obtenir un financement sous forme de prêts en minibons. C’est un bon de caisse nominatif que les personnes morales, les particuliers et certains acteurs institutionnels peuvent souscrire.

Investissement

Parfois, le financement prend la forme d’une prise de participation au capital de la société. L’investissement peut être réalisé en :

- Obligations (rémunération sous forme d’intérêts) ;

- Capital (rémunération sous forme de dividendes).

Lorsqu’il est effectué contre des royalties, la rémunération prend par ailleurs la forme de commissions sur le CA ou chiffre d’affaires. L’investissement est surtout utilisé pour :

- Boucler un tour de table ;

- Financer le développement d’un projet peu prisé par les investisseurs traditionnels (par exemple l’ouverture de succursales ou la promotion immobilière).

Dans certaines situations, la prise de participation ouvre droit à un avantage fiscal. En moyenne, le montant collecté s’élève entre 40 000 euros et 500 000 euros selon le type d’investissement réalisé. Il faut savoir que pour se rémunérer, les plateformes de financement participatif prélèvent une commission de 5 à 12 % sur le montant des sommes réunies.

En investissant dans un projet, l’internaute peut recevoir des titres financiers calculés sur des objectifs de rentabilité. Souvent, ce type de financement permet de bénéficier d’un rendement attractif. Il donne également la possibilité de profiter d’un accompagnement de la part des investisseurs. De plus, aucune garantie n’est imposée au porteur de projet, ce qui protège de manière efficace son patrimoine.

Cependant, l’investissement fait entrer de nouveaux associés dans la société du porteur de projet, ce qui rend la gestion de l’entreprise et les frais de fonctionnement lourds. En effet, l’investisseur en deviendra actionnaire. Il profitera d’un droit d’information et participera aux AG ou assemblées générales. De même, il percevra des dividendes et aura la possibilité de vendre ses actions.

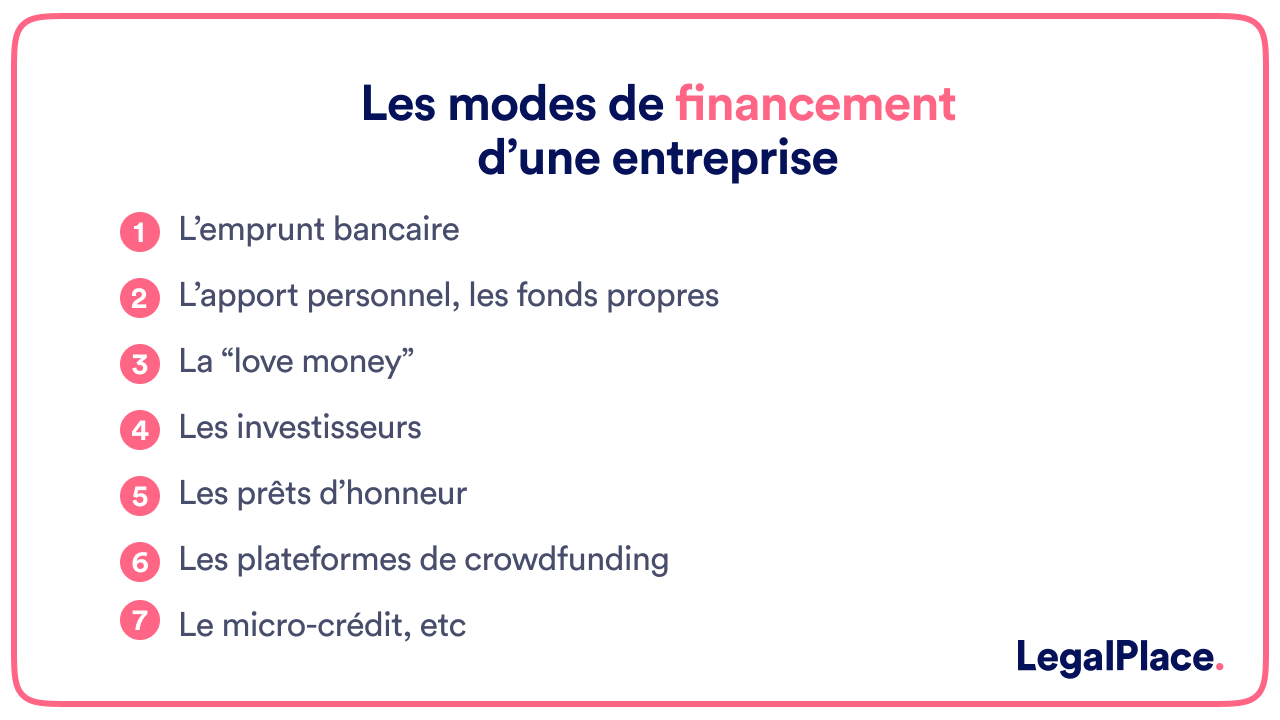

En résumé, les différents modes de financement d’une entreprise sont :

- L’emprunt bancaire ;

- L’apport personnel, les fonds propres ;

- La “love money” ;

- Les investisseurs ;

- Les prêts d’honneur ;

- Les plateformes de crowdfunding ;

- Le micro-crédit, etc.

Quels sont les avantages de ce procédé ?

Le financement participatif présente un certain nombre d’avantages tant pour les particuliers que pour les entreprises. Le procédé permet de savoir s’il est réellement intéressant d’investir dans un projet. En effet, c’est l’un des meilleurs moyens pour tester l’intérêt du marché.

D’autre part, ce mode de financement peut aider également le porteur de projet à générer de la publicité pour son entreprise et ainsi attirer des clients et des investisseurs supplémentaires. De plus, il permet de collecter des fonds en quelques semaines seulement. En effet, leur déblocage prend souvent des mois lorsque l’on opte pour une méthode traditionnelle.

Et une campagne de financement participatif réussie aide le porteur de projet à créer une communauté de clients autour de l’entreprise, ce qui peut être particulièrement intéressant pour les start-ups.

Quels en sont les inconvénients ?

Le financement participatif (crowdfunding) ne présente pas que des avantages. En effet, il requiert un certain investissement en temps et en énergie. Il faudra beaucoup travailler pour planifier et exécuter la campagne. Or, rien ne garantit son succès. Il reste toujours possible que le porteur de projet n’ait pas réussi à récolter assez d’argent pour atteindre son objectif.

Avant de lancer une campagne de crowdfunding, il est aussi important d’anticiper les coûts parce qu’ils peuvent grimper rapidement. Certaines plateformes spécialisées facturent les dépenses de publicité et marketing. D’autre part, le financement participatif risque également de diluer les capitaux propres. En effet, chaque investisseur verra son pourcentage de participation diminuer dans l’entreprise.

Qui peut réaliser une campagne de crowdfunding ?

Toute association et tout entrepreneur peuvent réaliser une campagne de crowdfunding. Cette dernière peut être utilisée pour concrétiser un projet de création, de reprise ou de développement d’activité sans passer par une banque. Elle sert également à tester le marché en se constituant une communauté de clients.

Réussir sa campagne pas à pas

La campagne se déroule en trois étapes. Avant de la démarrer, il est conseillé de bien s’informer sur les mécanismes du financement participatif (crowdfunding). Et il faudra apprendre à l’utiliser au profit de tous.

Avant : faire le point

Cette première étape de la campagne de crowdfunding consiste à faire le point sur :

- Les talents de communicant du porteur de projet ;

- La maturité du projet ;

- Le réseau personnel ;

- La maîtrise des réseaux sociaux ;

- Le budget à prévoir ;

- L’investissement en temps et en énergie à consacrer à la campagne.

Les financeurs soutiennent surtout les projets concrets. Il faudra alors savoir les captiver et les convaincre. Pour bien démarrer la campagne, il sera essentiel également de disposer d’un compte Facebook, Instagram ou encore Twitter et d’amorcer le financement en mobilisant son réseau personnel :

- Amis ;

- Experts ;

- Clients potentiels.

Pour assurer la réussite de la campagne, le porteur de projet devra aussi avoir :

- Une vidéo ou une infographie à présenter ;

- Un prototype à montrer ;

- Des contreparties à proposer ;

- Une histoire à raconter.

Pendant : prendre connaissance des règles

Une fois la préparation de la campagne effectuée, il sera avant tout nécessaire de se renseigner sur les règles de fonctionnement de la plateforme de financement choisie. Il sera tout aussi important de bien définir les cibles.

Une fois cela fait, le porteur de projet pourra commencer par solliciter ses proches en leur demandant de partager l’information sur les réseaux sociaux, afin d’amorcer l’opération. C’est seulement après qu’il devra mettre en œuvre son plan de communication (publication d’actualités, mobilisation d’influenceurs, etc.). Il ne devra pas non plus négliger le contact physique. Il reste alors recommandé de démarcher des financeurs et organiser des événements pour propulser la campagne et rencontrer le public.

Après : analyse des retours obtenus

Une fois la campagne terminée, il faudra mener une analyse non seulement des actions menées, mais également des retours obtenus. Il est tout aussi important d’informer les investisseurs de l’issue du projet. L’idéal serait d’organiser une rencontre avec eux et en profiter pour leur transmettre les contreparties convenues.

Quelles sont les meilleures plateformes pour un financement participatif ?

Certains sites de crowdfunding sont généralistes, d’autres, spécialisés dans un secteur en particulier (social, culture ou encore environnement). Ils se choisissent alors selon :

- La nature du projet à financer (professionnel ou particulier) ;

- Les financeurs ciblés ;

- Le secteur (art, transition écologique, etc.) ;

- Le type de financement recherché.

À titre d’exemple, Ulule compte parmi les plateformes idéales pour tester un projet et réunir une communauté autour de ce dernier. KissKissBankBank fait partie des sites crowdfunding les plus utilisés par les entrepreneurs innovants et les créateurs de projet. Et on se sert surtout de GoFundMe pour réaliser des collectes de fonds à l’international.

Avant tout dépôt de dossier de financement sur une plateforme, il vaut également mieux procéder à la vérification :

- Des règles de fonctionnement ;

- Des frais exigés ;

- De l’inscription de la start-up sur la liste des agences autorisées à exercer sur le territoire français.

FAQ

Quel est le principal risque du financement participatif pour les investisseurs ?

En règle générale, le capital investi n’est pas garanti. En conséquence, les financeurs risquent de perdre partiellement, voire totalement, leur investissement initial dans l’éventualité où le projet ne réussit pas, et ce, quelle qu’en soit la raison. Toutefois, le financement participatif présente aussi plusieurs avantages non négligeables.

Est-il possible de récupérer l’argent investi dans le cadre d’un financement participatif ?

Il n’est pas possible de récupérer l’argent avant le terme du contrat conclu. Il sera également impossible de revendre les titres. En effet, le capital investi sera bloqué jusqu’à ce que le projet prenne fin. C’est une des raisons pour lesquelles il est important que chaque contributeur prenne le temps de bien s’informer sur les règles de fonctionnement à respecter avant de contribuer au financement.

Est-il intéressant d’investir dans le crowdfunding immobilier ?

C’est l’une des formes de financement les plus populaires. Comme l’indique son nom, elle donne aux financeurs la possibilité de contribuer à des projets immobiliers. Ils peuvent permettre de bénéficier d’un rendement intéressant. Il est essentiel de bien les analyser avant d’investir. Souvent, ils sont rentables au bout de 30 mois maximum.

Créer mon entreprise

Créer mon entreprise

Dernière mise à jour le 05/12/2023

Connexion

Connexion