Tout savoir sur la retraite d’un auto-entrepreneur

Dernière mise à jour le 01/07/2025

La retraite de l’auto-entrepreneur est un sujet qui concerne beaucoup de personnes qui s’interrogent sur cette situation.

Contrairement au salarié, l’auto-entrepreneur a des cotisations de retraite qu’il verse à une caisse d’affiliation et cela en fonction de son activité. De ce fait, il est soumis à des obligations et le versement de la pension dépend de différents critères. On fait le point avec vous.

Comment fonctionne la retraite de l’auto-entrepreneur ?

Pour comprendre le fonctionnement de la retraite d’un auto-entrepreneur, il faut tout d’abord :

- Comprendre ce qu’est un auto-entrepreneur ;

- Comment fonctionne la cotisation de retraite ;

- Connaître le départ d’âge à la retraite.

L’auto-entrepreneur

Un auto-entrepreneur ou micro-entrepreneur est un entrepreneur individuel qui bénéficie d’un régime social et fiscal simplifié.

En effet, le statut d’auto-entrepreneur permet d’exercer une activité commerciale, artisanale ou libérale indépendante à titre de principal ou complémentaire.

De ce fait, la micro-entreprise n’est pas une forme juridique à proprement parler, comme l’entreprise individuelle (EI), mais plutôt un régime.

La cotisation retraite

Il faut savoir que chaque mois ou trimestre, un auto-entrepreneur, lorsqu’il déclare son chiffre d’affaires à l’URSSAF, est redevable de cotisations sociales.

En effet, ce forfait général de cotisations sociales (« forfait social ») comprend :

- L’assurance maladie ;

- L’invalidité ;

- La retraite ;

- La formation professionnelle.

Après collecte, l’URSSAF procède ensuite à la répartition de ces sommes d’argent entre les divers organismes dédiés, ce qu’on appelle alors la répartition des cotisations.

Le départ d’âge à la retraite

En principe, l’âge minimum de départ à la retraite pour un micro-entrepreneur est de 64 ans.

Cependant, les trimestres d’un auto-entrepreneur sont validés en fonction de sa date de naissance.

Par conséquent, afin de pouvoir prendre sa retraite avec une retraite à taux plein, l’auto-entrepreneur doit avoir validé plusieurs trimestres en fonction de son année de naissance.

Dans le cas contraire, le montant de la retraite ne sera pas à taux plein et sera donc déduit.

Le tableau ci-dessous présente le nombre de trimestres que l’auto-entrepreneur doit valider en fonction de son année de naissance afin de pouvoir bénéficier d’une retraite à taux plein :

| Année de naissance de l’auto-entrepreneur | Nombre de trimestres pour une retraite à taux plein | Âge légal de départ à la retraite pour taux plein |

| Entre 1955 et 1957 | 166 | 67 ans |

| Entre 1958 et 1960 | 167 | 67 ans |

| Entre 1961 et 1963 | 168 | 67 ans |

| Entre 1964 et 1966 | 169 | 67 ans |

| Entre 1967 et 1969 | 170 | 67 ans |

| Entre 1970 et 1972 | 171 | 67 ans |

| A partir de 1973 | 172 | 67 ans |

Comment cotisent les auto-entrepreneurs pour leur retraite ?

Pour cotiser pour la retraite, l’auto-entrepreneur doit déclarer son chiffre d’affaires chaque mois ou trimestre directement sur le site internet de l’URSSAF.

De ce fait, le montant des cotisations à payer à l’URSSAF dépendra du chiffre d’affaires ayant été déclaré.

Ainsi, vous devez vous acquitter de plusieurs cotisations :

- Assurance vieillesse :

- Assurance maladie ;

- Invalidité ;

- Formation, etc.

En outre, ces cotisations serviront à financer votre retraite de base et votre pension de retraite complémentaire.

Il existe différent taux de cotisations qui diffère selon la nature de l’activité exercée :

- 12,30% pour les activités d’achat et de revente de marchandises (BIC – Bénéfices Industriels et Commerciaux) ;

- 24,60% pour les activités libérales non-réglementées relevant du régime général SSI (BNC- Bénéfices Non Commerciaux) ;

- 21,20% pour les prestations de services commerciales et artisanales (BIC)

- 23,20% pour les activités libérales relevant de la CIPAV (BNC)

Quelles sont les caisses de retraite pour un auto-entrepreneur ?

En principe, l’auto-entrepreneur est affilié à une caisse de retraite. Il est donc affilié à un régime spécifique et rattaché à une caisse de rattachement.

Affiliation de l’auto-entrepreneur

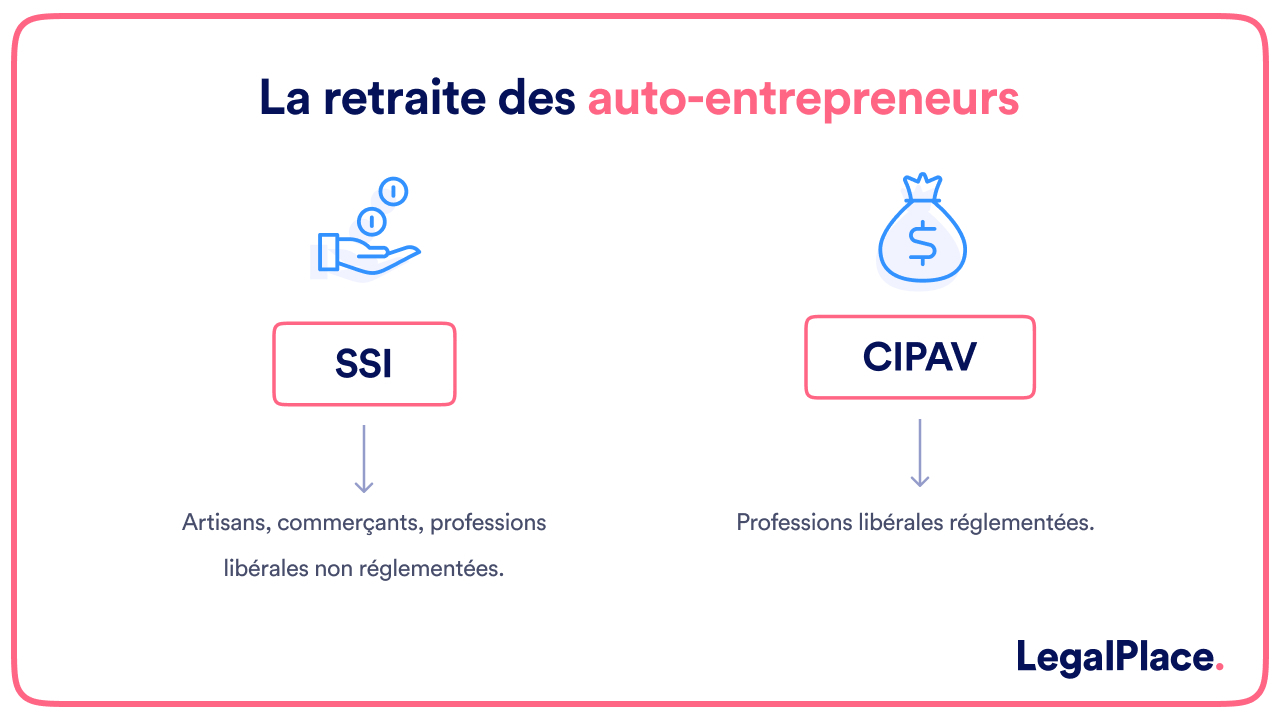

Comme illustré précédemment, les auto-entrepreneurs sont affiliés au choix :

- Soit à l’Assurance Retraite de Régime Général ;

- Soit à la CIPAV (Caisse Interprofessionnelle de Prévoyance et d’Assurance Vieillesse des professions libérales) ;

- Soit la sécurité sociale des indépendants (SSI) pour les artisans, commerçants et professions libérales non réglementées.

Caisse de rattachement

Concernant la caisse de rattachement, elle est déterminée une fois que vous avez votre affiliation.

Cela peut être :

| Pour les artisans, commerçant et professions libérales qui ne sont pas rattachés à la CIPAV : | Pour les professions libérales rattaché à la CIPAV : |

Régime retraite de base :

|

Régime retraite de base :

Géré directement par la CIPAV (Caisse Interprofessionnelle de Prévoyance et d’Assurance Vieillesse) |

| Régime retraite complémentaire :

SSI (Sécurité social des indépendants) |

Régime retraite complémentaire :

Géré directement par la CIPAV (Caisse Interprofessionnelle de Prévoyance et d’Assurance Vieillesse) |

Voici un schéma sur les différentes retraite des auto-entrepreneurs :

Comment un auto-entrepreneur valide ses trimestres ?

Comme les employés, un auto-entrepreneur a la possibilité de valider jusqu’à 4 trimestres par an.

Cependant, la validation d’un trimestre n’est pas automatique et être actif ne suffit pas. Il est nécessaire d’avoir enregistré un chiffre d’affaires minimal.

En d’autres termes, votre caisse de retraite s’assure que votre chiffre d’affaires annuel est adéquat pour recevoir jusqu’à 4 trimestres. La limite minimale sera déterminée par votre activité.

Tableau récapitulatif

Voici un tableau récapitulatif du montant de chiffre d’affaires (CA) imposable minimum par trimestre pour la validation (c’est-à-dire après abattement), selon la nature de l’activité exercée :

| Caisse de retraite | Nature de l’activité | CA pour 1 trimestre | CA pour 2 trimestres | CA pour 3 trimestres | CA pour 4 trimestres |

| SSI | Activité commerciale | 5 726€ | 11 452€ | 17 178€ | 22 903€ |

| SSI | Prestation de service commerciale ou artisanale (BIC) | 3 321€ | 6 642€ | 9 963€ | 13 284€ |

| SSI | Prestation de services commerciales, artisanales et professions libérales non réglementées (BNC) | 2 516€ | 5 032€ | 7 548€ | 10 064€ |

| CIPAV | Professions libérales réglementées (BNC) | 2 421€ | 4 842€ | 7 263€ | 9 684€ |

Comment calculer le montant de sa retraite ?

Pour calculer le montant de sa retraite, il faut d’abord suivre des étapes pour ensuite payer les cotisations sociales à l’URSSAF. Toutefois, les régimes diffèrent selon le régime de la SSI ou de la CIPAV.

Les étapes

Afin de connaître les droits à la retraite de l’auto-entrepreneur, il faut principalement suivre 5 étapes :

- Calculer le montant des cotisations globales ;

- Calculer le montant des cotisations de la retraite de base ;

- Calculer les revenus cotisés ;

- Calculer le nombre de trimestres acquis ;

- Calculer la retraite complémentaire.

De plus et de manière plus générale, il y a également des étapes à suivre pour toucher sa retraite en qualité d’auto-entrepreneur :

- Le paiement de cotisation à la caisse de retraite (SSI, CIPAV) ;

- La validation des trimestres de retraite en fonction du CA déclaré à l’URSSAF ;

- La détermination de l’âge de départ à la retraite ;

- Le calcul de la retraite de l’auto-entrepreneur.

Le paiement des cotisations sociales

Dans le cadre du régime micro-social, il est nécessaire de calculer les charges sociales afin de les régler à l’URSSAF (de manière mensuelle ou trimestrielle, en fonction de la déclaration du chiffre d’affaires).

Après le paiement des cotisations sociales, l’URSSAF en verse le montant à l’organisme de retraite auquel l’auto-entrepreneur est rattaché.

Ceci offre la possibilité de financer la retraite de base et complémentaire des travailleurs indépendants.

Dans la pratique, la formule de calcul pour déterminer le montant des cotisations sociales à verser est la suivante :

| Montant des cotisations sociales = chiffre d’affaires x taux de cotisation selon la nature de l’activité |

Le régime de la SSI

Après avoir réglé les cotisations sociales, lorsque l’auto-entrepreneur est soumis au régime de la sécurité sociale des indépendants, il est nécessaire de calculer le revenu cotisé en utilisant les formules de calcul suivantes :

| Montant des cotisations de la retraite de base = Montant des cotisations sociales x taux de retraite de base |

Puis,

| Revenu cotisé = montant des cotisations de la retraite des base / taux de cotisation vieillesse des travailleurs indépendants classiques |

Le calcul de la retraite de base permet donc d’obtenir le montant annuel de la pension de base à laquelle l’auto-entrepreneur peut bénéficier.

Le régime de la CIPAV

La même méthode est utilisée pour calculer la pension de base et la retraite complémentaire de l’auto-entrepreneur affilié à la CIPAV.

Chaque année, les cotisations sont converties en points.

Par la suite, on calcule le montant annuel des pensions de base et complémentaire en multipliant le nombre de points accumulés par la valeur du point au moment de la retraite.

Comment fonctionne la retraite complémentaire pour les auto-entrepreneurs ?

De plus en plus de personnes trouvent que leur pension de retraite de base est insuffisante pour assurer leurs besoins quotidiens.

De ce fait, ils se tournent vers la retraite complémentaire notamment d’auto-entrepreneur.

En effet, la retraite complémentaire des indépendants (RCI) s’adresse aux auto-entrepreneurs et intervient en complément de la retraite de base.

Celle-ci repose sur un système de point : plus vous cotisez et plus vous cumulez des points.

Toutefois, même si vous optez pour une retraite complémentaire, le cumul avec la retraite de base peut ne pas suffire.

De ce fait, il est indispensable de se préoccuper de son votre épargne retraite. C’est en fait la souscription d’une assurance de retraite supplémentaire qui vous permettra de pallier une petite retraite.

FAQ

Quel est le montant de la retraite d’un auto-entrepreneur ?

En principe, la pension de retraite correspond à 50% de vos revenus moyens si vous avez cotisé tous vos trimestres de retraite.

Combien de trimestres sont validés par an pour un auto-entrepreneur ?

Comme les salariés, en principe, un auto-entrepreneur peut valider jusqu’à 4 trimestres par an. Sachant que le montant de votre retraite est calculé sur les 25 meilleures années de revenus.

Est-ce que l’Urssaf compte pour la retraite d’un auto-entrepreneur ?

Oui. Pour percevoir votre retraite, il faut que vous la demandiez auprès de la CARSAT et pour ne perdre aucun droit, assurez vous d’être à jour de vos cotisations sociales versées à l’URSSAF.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 01/07/2025

Connexion

Connexion

bonjours,

J’aurais une question à vous poser

En cas de cumul d’activités, comment fonctionne la cotisation retraite ? doit on se baser sur l’activité principale ou bien les activités secondaires cumulent des droits retraites indépendamment des autres ?

merci d’avance 🙂

Bonjour,

Il semble que les seuils de validation de retraite restent identiques et s’appliquent respectivement à chaque activité. Toutefois, ne disposant pas de plus d’informations sur la procédure de validation des semestres de retraite en cas de multi-activités en auto-entreprise, nous vous conseillons de vous renseigner auprès de votre SSI. Nous serions par ailleurs ravis d’avoir votre retour sur ce sujet.

En vous souhaitant une excellente journée.

L’équipe LegalPlace

Bonjour,

Lorsque je me connecte sur mon compte Assurance Retraite, je ne vois pas le nombre de trimestres validés l’année dernière alors, que j’ai largement dépasser les seuils pour en valider 4. J’ai déjà essayer de contacter l’assurance retraite, qui ne semble pas donner de réponses claires. Faut-il faire une démarche en particulier pour que les trimestres validés apparaissent ?

Merci d’avance

Bonjour,

Malheureusement, nous ne disposons pas de plus d’informations. Nous vous conseillons éventuellement de contacter votre CFE si vous n’arrivez pas à joindre votre caisse d’assurance retraite.

En vous souhaitant bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour , actuellement auto entrepreneuse , je souhaite “liquider ma retraite” ayant atteint l’age légal en AVRIL 2024.je souhaite cependant conserver mon activité auto entrepreneur . est il possible de demander ma retraite et de conserver mon autoentreprise ? ou bien dois je la mettre en sommeil (déclarer CA à zéro qq trimestres ) . ou faut il cloturer l’AE et en recréer une ?

merci pour les infos que vous pourrez me transmettre . cordialement

Bonjour,

Vous pouvez prendre votre retraite tout en maintenant votre activité d’auto-entrepreneur en France. Aucune nécessité de mettre en sommeil ou de clôturer votre auto-entreprise. Veillez à respecter les plafonds de revenus.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

bonour

je vais bientôt prendre ma reraite a l’age légal et a taux plein, je vais ensuite travailler en auto-entreprise pour compléter ma retraite et cotiser pour un complément de retraite. est-ce que l’auto-entreprise est aventageuse pour cela ?

Bonjour,

L’idée de travailler en auto-entreprise pour compléter votre retraite peut être avantageuse en termes de flexibilité, mais il est crucial de considérer les cotisations sociales, la fiscalité, la protection sociale et la rentabilité de l’activité.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour,

J’étais dans le privé auparavant. Je souhaite lancer une activité de micro entrepreneurs (artiste). Le privé prenant les 25 meilleures années, est-ce que le montant que je percevrais en tant qu’indépendant rentre en compte dans le calcul de ma retraite ou est-ce une autre caisse de retraite ?

Merci

Bonjour,

Nous ne sommes pas certains d’avoir compris votre question.

Pouvez-vous nous expliquer avec plus de précisions votre demande ?

L’équipe LegalPlace

Bonjour,

Je suis auto entrepreneuse, et je dois prendre ma retraite à 62 ans et neuf moi, dois je fermer mon auto entreprise ou la mettre en sommeil, j’ai recherché sur le Web mais aucune information ni texte de loi sur ce sujet. Merci de bien vouloir m’aider.

Encore merci à vous.

Bonjour, En tant qu’auto-entrepreneuse, vous n’êtes pas obligée de fermer votre entreprise lorsque vous partez à la retraite. Vous avez plusieurs options : vous pouvez soit fermer votre auto-entreprise, soit la mettre en sommeil. La mise en sommeil de l’auto-entreprise permet de suspendre temporairement les obligations fiscales et sociales sans avoir à la fermer définitivement. Si vous choisissez cette option, vous n’aurez plus à déclarer de chiffre d’affaires tant que l’entreprise est en sommeil, mais vous devrez tout de même effectuer des démarches administratives auprès de l’URSSAF pour signaler cette mise en sommeil. Cependant, si vous souhaitez réellement cesser toute… Lire la suite »

Je suis autoentrepreneur et je souhaite demander ma retraite qu’elle sont les documents nécessaire à fournir pour obtenir la retraite. J’ai 65 ans.

Bonjour, Un auto-entrepreneur relève du régime général de la sécurité sociale pour la retraite de base, et éventuellement d’un régime complémentaire s’il a cotisé à d’autres régimes au cours de votre carrière. À 65 ans, il est possible de demander sa retraite, même sans avoir atteint le nombre de trimestres requis, mais cela pourra entraîner une décote si les conditions du taux plein ne sont pas remplies. Pour déposer la demande de retraite, voici les documents généralement exigés par l’Assurance retraite (CNAV) : – Justificatif d’identité (carte d’identité ou passeport en cours de validité) ; – Relevé d’identité bancaire (RIB)… Lire la suite »

je vous remercie