Les cotisations retraites de l’auto-entrepreneur

Dernière mise à jour le 08/07/2025

Les cotisations retraites de l’auto-entrepreneur sont des cotisations sociales prélevées sur le chiffre d’affaires qu’il réalise.

Elles permettent d’accéder aux droits à la retraite, si l’auto-entrepreneur ne réalise pas de chiffre d’affaires, alors il ne versera pas de cotisations sociales et donc pas de droits à la retraite. Ainsi, devenir auto-entrepreneur peut sous certaines conditions être cumulé avec un statut de retraité.

Est-ce qu’un auto-entrepreneur cotise pour la retraite ?

Un micro-entrepreneur, aussi appelé auto-entrepreneur, est un entrepreneur individuel soumis à un régime fiscal et social simplifié.

Ce régime lui permet d’exercer facilement une petite activité professionnelle indépendante générant un chiffre d’affaires inférieur à un certain seuil.

L’auto-entrepreneur est soumis aux conditions suivantes :

- Exercice de l’activité de façon régulière ou ponctuelle ;

- Exercice à titre principal ou complémentaire ;

- Maîtrise des charges sociales en découlant.

Les cotisations retraite doivent être payées par tout auto-entrepreneur et c’est au titre de ces dernières qu’il pourra bénéficier d’une couverture sociale et donc d’une pension de retraite.

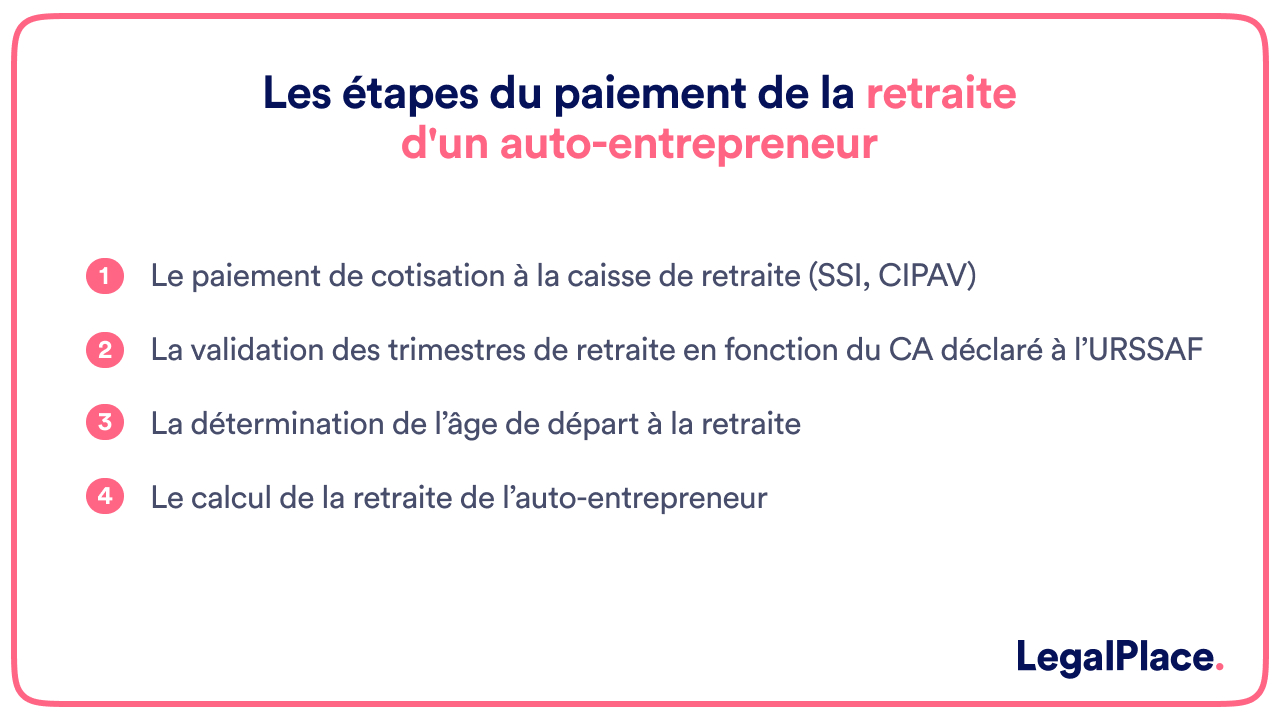

Comment fonctionne la retraite de l’auto-entrepreneur ?

Qu’elle soit exercée à titre principal ou en complément d’une activité salariée, l’activité d’auto-entrepreneur ouvre des droits à la retraite, acquis en fonction du chiffre d’affaires réalisé par l’auto-entrepreneur.

Dès lors, quand l’auto-entrepreneur a suffisamment cotisé et qu’il remplit la condition d’âge-minimum, il bénéficie d’indemnités journalières lors de son départ à la retraite.

Le paiement des cotisations retraite

C’est au titre des cotisations sociales que l’auto-entrepreneur va bénéficier d’une pension de retraite.

S’il travaille assez pour dépasser les seuils de chiffres d’affaires fixés, il cumulera alors des trimestres de cotisations qui lui ouvriront droit à une pension de retraite.

S’il valide l’ensemble des trimestres de cotisation pour sa retraite, l’auto-entrepreneur bénéficiera de sa retraite au taux plein, soit d’une indemnité journalière de retraite dont le montant est égal à 50 % du revenu moyen journalier.

Néanmoins, si il n’a pas suffisamment cotisé pour valider l’ensemble des trimestres, le montant de la retraite auto-entrepreneur sera moindre.

L’auto-entrepreneur règle l’ensemble de ses charges sociales à l’Urssaf au moment de la déclaration mensuelle ou trimestrielle de chiffre d’affaires.

Il s’acquitte de plusieurs cotisations :

- Assurance vieillesse ;

- Assurance maladie ;

- Assurance invalidité ;

- Formation, etc.

Elles forment le forfait social.

L’Urssaf va ensuite redistribuer cet argent aux différents organismes dont l’auto-entrepreneur dépend.

Une partie ira à la caisse de retraite (CIPAV ou Assurance retraite) et ces cotisations serviront à financer la retraite de base et la pension de retraite complémentaire.

L’âge de départ à la retraite pour l’auto-entrepreneur

Tout comme les salariés, l’auto-entrepreneur doit attendre d’avoir 62 ans minimum pour son départ à la retraite.

Deux cas de figure se présentent alors :

- La pension est complète : l’auto-entrepreneur a validé un nombre de trimestres suffisant déterminé en fonction de son année de naissance ;

- La pension est décotée : le montant de la pension sera diminué car l’auto-entrepreneur n’aura pas atteint le nombre de trimestres requis.

Dans l’hypothèse où il manque à l’auto-entrepreneur des trimestres pour que lui soit versée une retraite complète, ce dernier peut faire le choix de continuer à travailler pour obtenir le nombre de trimestres suffisant.

Nombre de trimestres devant être effectué pour une retraite complète selon l’année de naissance :

| Année de naissance de l’auto-entrepreneur | Nombre de trimestres à valider pour une retraite pleine |

| 1955-1957 | 166 |

| 1958-1960 | 167 |

| Entre le 1er janvier et le 31 Août 1961 | 168 |

| Entre le 1er septembre 1961 et le 31 décembre 1962 | 169 |

| 1963 | 170 |

| 1964 | 171 |

| A partir de 1965 | 172 |

Enfin, à partir de 67 ans, cette condition de validation des trimestres disparaît.

L’auto-entrepreneur peut alors bénéficier d’une retraite à taux plein même s’ il n’a pas atteint le nombre théorique de trimestres requis.

Quel chiffre d’affaires faut-il réaliser pour valider 1, 2, 3 ou 4 trimestres en tant qu’auto-entrepreneur ?

La validation des trimestres se fait en fonction du montant du chiffre d’affaires annuel réalisé après l’application du taux d’abattement correspondant à son activité.

Les montants minimaux de revenu imposables en 2025 pour valider des trimestres d’assurance vieillesse varient selon le type d’activité exercée.

Activité n°1 :

| Activité commerciale y compris hébergement et restauration | Caisse de retraite : Sécurité sociale des indépendants (SSI) |

| CA (après abattement) pour 1 trimestre : | 6 145 € |

| CA (après abattement) pour 2 trimestres : | 12 290 € |

| CA (après abattement) pour 3 trimestres : | 18 434 € |

| CA (après abattement) pour 4 trimestres : | 24 579 € |

Activité n°2 :

| Prestation de service commerciale BIC | Caisse de retraite : SSI |

| CA (après abattement) pour 1 trimestre : | 3 564 € |

| CA (après abattement) pour 2 trimestres : | 7 128 € |

| CA (après abattement) pour 3 trimestres : | 10 692 € |

| CA (après abattement) pour 4 trimestres : | 14 256 € |

Activité n°3 :

| Prestation de service commerciale ou artisanale et professions libérales non réglementées BNC | Caisse de retraite : SSI |

| CA (après abattement) pour 1 trimestre : | 2 700 € |

| CA (après abattement) pour 2 trimestres 2 : | 5 400 € |

| CA (après abattement) pour 3 trimestres : | 8 100 € |

| CA (après abattement) pour 4 trimestres : | 10 800 € |

Activité n°4 :

| Professions libérales réglementées | Caisse de retraite : Cipav |

| CA (après abattement) pour 1 trimestre : | 2 694 € |

| CA (après abattement) pour 2 trimestres : | 5 388 € |

| CA (après abattement) pour 3 trimestres : | 8 032 € |

| CA (après abattement) pour 4 trimestres : | 10 776 € |

Exemple : Si vous exercez une profession libérale réglementée et que vous réalisez un chiffre d’affaires de 9 000 €, vous aurez alors cotisé pour 3 trimestres.

De quel organisme dépend le micro-entrepreneur pour ses droits à la retraite ?

L’organisme de retraite dépend de l’activité exercée au sein de la micro-entreprise.

| Artisan, commerçant, professionnel exerçant une activité libérale non réglementée : | – Obtention des droits à la retraite auprès de la sécurité sociale des indépendants (SSI) ;

– Pas de démarches à réaliser et l’affiliation est réalisée par le centre de formalités des entreprises lors de l’immatriculation ; |

| Professionnel exerçant une profession libérale réglementée : | – Obtention des droits de retraite auprès de la caisse interprofessionnelle des professions libérales (CIPAV) ;

– Affiliation réalisée par le centre de formalités des entreprises lors de l’immatriculation. |

Comment est calculée la retraite de l’auto-entrepreneur ?

Les modalités de calcul de l’indemnité de retraite diffèrent selon la caisse de retraite à laquelle l’auto-entrepreneur est affilié : SSI ou CIPAV.

Le calcul de la retraite de base d’un auto-entrepreneur à la SSI

Ce calcul dépend des mêmes critères que pour un salarié, à savoir :

- Le revenu annuel moyen ;

- Le taux de retraite ;

- Le nombre de trimestres validés ;

- La durée de référence.

Le revenu annuel moyen

Pour les auto-entrepreneurs nés à partir de 1953, le revenu pris en compte est la moyenne des 25 meilleures années d’activité, dans la limite d’un plafond annuel de la sécurité sociale.

Le taux de retraite

Les auto-entrepreneurs à la SSI bénéficient d’une retraite à taux plein, soit 50 % de la moyenne de leurs meilleurs revenus sur 25 ans, s’ils remplissent au moins une de ces conditions :

- Ils ont l’âge de retrait au taux plein automatique soit 67 ans pour les personnes nées après 1955 ;

- Ils ont cotisé assez de trimestres (entre 160 et 172 selon l’année de naissance) ;

- Ils sont dans une situation particulière (handicapé, inapte au travail, etc.)

Si aucune de ces conditions n’est respectée, les auto-entrepreneurs à la SSI peuvent tout de même prendre leur retraite entre 62 ans et 67 ans.

Ils se verront appliquer une décote diminuant le montant de la pension sur 20 trimestres au maximum.

Pour les artisans, commerçants et industriels, cette décote est de :

- 1,5 % par trimestre manquant pour les personnes nées en 1951 ;

- 1,375 % par trimestre manquant pour les personnes nées en 1952 ;

- 1,25 % par trimestre manquant pour les personnes nées à partir de 1953.

Le nombre de trimestres validés

Comme pour les salariés, les trimestres pris en compte pour le calcul de la retraite des auto-entrepreneurs sont :

- Les périodes cotisées : à titre volontaire ou obligatoire ;

- Les périodes assimilées : chômage, service militaire, invalidité ;

- Les majorations : pour pénibilité du travail ou enfants.

La durée de référence

Elle correspond au nombre de trimestres que l’auto-entrepreneur doit avoir cotisé pour bénéficier d’une retraite à taux plein.

La durée dépend de l’année de naissance de l’auto-entrepreneur.

La formule à utiliser pour le calcul du montant

Pour les auto-entrepreneurs à la SSI, le montant par an de la pension de retraite est calculé grâce à cette formule :

| Revenu annuel moyen x taux de retraite x (nombre de trimestres d’assurance validés)/Durée de référence |

Le calcul de la retraite complémentaire d’un auto-entrepreneur à la SSI

La retraite complémentaire des indépendants vient compléter la retraite de base des auto-entrepreneurs à la SSI.

Elle est calculée en fonction du montant des cotisations versées qui permettent d’accumuler un certain nombre de points en fonction d’une valeur d’achat variant chaque année.

Au moment du départ à la retraite, les points obtenus sont multipliés par la valeur du point pour obtenir le montant de la retraite complémentaire.

Cette retraite complémentaire est versée :

- En intégralité si l’auto-entrepreneur a obtenu sa retraite de base au taux plein ;

- En partie si il n’a pas obtenu le taux plein, via l’application d’abattements.

Le calcul de la retraite de base d’un auto-entrepreneur à la CIPAV ?

Cette retraite repose uniquement sur un système de points que ce soit pour le régime de base et le régime complémentaire.

Les charges sociales appliquées par la CIPAV pour la validation des trimestres

Les cotisations sociales de l’auto-entrepreneur à la CIPAV représentent 22,2 % de son chiffre d’affaires.

Une partie de cette somme est allouée à la retraite, à savoir :

- 24,8 % des cotisations pour la tranche 1 de la retraite de base ;

- 5 % pour la tranche 2 de la retraite de base ;

- 19,8 % pour la retraite complémentaire.

FAQ

Quel salaire faut-il atteindre pour valider 4 trimestres en tant qu'auto-entrepreneur en 2025 ?

En 2025, pour valider 4 trimestres entant que micro-entrepreneur, il faut déclarer un chiffre d’affaires annuel compris entre 10 776 € et 24 579 € selon le type d'activité exercée (et donc le montant des cotisations).

Comment ne pas payer de TVA en micro-entreprise ?

En principe, l’auto-entrepreneur ne facture pas la TVA puisqu'il bénéficie du dispositif de franchise en base de TVA. Vous ne déduisez donc pas de TVA. Il faut par ailleurs mentionner sur les factures : “TVA non applicable art 293 B du CGI”.

Quelles sont les formes juridiques pouvant prétendre au régime de l’auto-entreprise ?

Les entreprises pouvant prétendre à ce régime sont : l’Entreprise Individuelle (EI), et l’Entreprise Unipersonnelle à Responsabilité Limitée (EURL).

Dernière mise à jour le 08/07/2025

Connexion

Connexion

Bonjour …en AE la CIPAV n’a plus pouvoir sur nous, c’est bien l’URSSAF qui distribue..( 22%) leur part , bien précisé à FONDS PERDUS …Merci

Bonjour,

Etant déja retraité, les cotisations sont elles identiques ?

En effet, je suis déjà couvert par la sécu et je n’aurais aucun droit à retraite de par l’activité en autoentrepreneur.

Bonjour,

Je suis dans un cas identique, avez-vous obtenu une réponse depuis ?

Merci par avance de votre réponse,

Cordialement

Bonjour, En tant que retraité, les cotisations sociales pour une activité en auto-entrepreneur restent généralement les mêmes que pour un actif non retraité. Les cotisations sociales en auto-entreprise comprennent les cotisations sociales pour l’assurance maladie-maternité, les allocations familiales, la CSG (Contribution Sociale Généralisée) et la CRDS (Contribution au Remboursement de la Dette Sociale). Il est important de noter que même si vous êtes déjà couvert par la sécurité sociale en tant que retraité, vous devrez toujours payer les cotisations sociales liées à votre activité d’auto-entrepreneur. Les revenus générés par votre activité d’auto-entrepreneur peuvent être soumis à des cotisations sociales, même… Lire la suite »

Encore une arnaque pour les retraites en auto entrepreneurs nous payons comme les actifs et ne rien recevoir rie est ce normal?

Bonjour,

Les auto-entrepreneurs cotisent bien pour la retraite, mais les droits dépendent du chiffre d’affaires déclaré. Si les revenus sont faibles, peu de trimestres sont validés, ce qui peut limiter la retraite perçue. Ce n’est pas une absence de droits, mais un système proportionnel.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour, En tant que retraité, les cotisations sociales pour une activité en auto-entrepreneur restent généralement les mêmes que pour un actif non retraité. Les cotisations sociales en auto-entreprise comprennent les cotisations sociales pour l’assurance maladie-maternité, les allocations familiales, la CSG (Contribution Sociale Généralisée) et la CRDS (Contribution au Remboursement de la Dette Sociale). Il est important de noter que même si vous êtes déjà couvert par la sécurité sociale en tant que retraité, vous devrez toujours payer les cotisations sociales liées à votre activité d’auto-entrepreneur. Les revenus générés par votre activité d’auto-entrepreneur peuvent être soumis à des cotisations sociales, même… Lire la suite »

Bonjour savez vous quel montant sera à faire pour valider en 2020 et si ces montants seront revus à la baisse vu la situation économique du moment qui risque de perdurer . Merci

Bonjour, Les montants de chiffre d’affaires annuel après abattement en 2020 pour valider les 4 trimestres de retraite sont de 20 740 euros pour les activités de vente et hôtellerie, 12 030 euros pour les prestations de service relevant du régime BIC, 9 675 euros pour les prestations de services relevant du régime BNC et les professions libérales non réglementées et enfin, 8 892 euros pour les professions libérales réglementées. En outre, aucune mesure visant à baisser ces plafonds ne semble avoir été prise pour le moment. Plusieurs études ont même convenu du fait que le temps passé en confinement… Lire la suite »

Oh, le gros foutage de gueule… Désolé, ce n’est pas contre vous et ne le prenez pas pour vous… Mais voilà, je connais personnellement quelqu’un pour qui cette année va être extrêmement difficile même si elle est difficile pour tout le monde. Quand je lis que la suspension de l’activité ne correspondrait qu’à 19% du temps de travail cela me rend dingue… Pour mon ami qui fait de la vente, et pour qui son plus gros CA est effectué sur des salons, je peux vous garantir que son CA a bien baissé et ne remontera pas tant que les salons… Lire la suite »

Bonjour,

Merci pour votre commentaire. Nous comprenons en effet le caractère dramatique que cette situation sanitaire a sur de nombreuses personnes. Plusieurs aides ont été mises en place par le gouvernement et nous restons à votre disposition pour plus d’information.

En vous souhaitant beaucoup de courage en cette période.

L’équipe LegalPlace

FAUX FAUX ARCHI-FAUX. En 2019, j’ai réalisé 6389 euros de CA dans le cadre du régime BIC prestations de services avec abattement de 50% pour les impôts. La CARSAT ne tient pas compte du chiffre d’affaires mais du revenus. GRANDE DIFFERENCE !!! Pour 6389 euros de CA correspond a un revenu de 3194 euros. LA CARSAT m’a compté 2 trimestres et non 3. Pour 2020, pour bénéficier de 4 trimestres, il faut au minimum réaliser 6090 euros (1522.50X4) de revenus donc il faut réaliser au minimum 12180 euros de CA. Tous les sites d’informations nous induisent en erreur car en… Lire la suite »

Bonjour, Sachez que la validation des trimestres de retraite en tant qu’auto-entrepreneur dépend bien du chiffre d’affaires brut après abattement. Ce taux d’abattement correspond de manière forfaitaire aux frais professionnels et charges. Il s’applique au CA réellement encaissé afin de déterminer le revenu moyen annuel sur lequel vous serez imposé. Il sert au calcul de votre revenu moyen imposable, appelé aussi résultat imposable qui est la base sur laquelle est déterminé le nombre de trimestres de retraite que vous pouvez valider. Nous nous permettons de vous renvoyer vers ce site du gouvernement mis à jour le 1 janvier 2021 :… Lire la suite »

Bonjour. J’ai lu quelque part qu’un auto-entrepreneur pourrait demander à cotiser pour la retraite comme un TNS classique, c’est à dire sur 100% du CA et non 50%. Est-ce exact ? Si oui comment faire ? Je vous remercie d’avance de vos réponses qui seront très utiles pour mon mari. Bonne journée

Bonjour,

L’auto-entrepreneur cotise en effet pour sa retraite mais selon des chiffres d’affaires préétablis qui lui permettent de valider de 1 à 4 semestres. Ces chiffres d’affaires sont à prendre en compte après abattement de 71% pour les activités commerciales, 50% de prestation de service BIC et 34% pour les prestations de service BNC et activités libérales.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

si je cotise déjà 4 trimestres par an au sein de mon activité actuelle, est-ce que les montants gagnés comme autoentrepreneur viennent s’ajouter à mes cotisations retraites et donc augmenter les points acquis ou pas ?

Si oui, ai-je des formalités particulières à réaliser hormis ma déclaration trimestrielle de chiffre d’affaires ?

Merci de votre retour

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Avec un trimestre cotisé combien panser-vous que je vais toucher pour ma pension retraite complémentaire !! merci

Bonjour,

Nous vous invitions à réaliser une simulation afin de connaître l’étendue de vos droits à la retraite en fonction des informations renseignés.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Dans votre tableau vous avez un erreur, il ne s’agit aps du chiffre d’affaire (CA), il s’agit du CA après abattement (de 71% par exemple pour vente BIC) autrement dit il s’agit du salaire brut, et non du chiffre d’affaire de la société. En lisant votre tableau on pourrait croire qu’au cours d’une activité commericiale générant 21000/an on obtient 4 trimestre de cotisation. Non, non! Il faut faire 71 517 € de CA minimum pour arrivé à cotiser 4 trimestre aurégime micro-BIC. Votre tableau prête à confusion.

Bonjour,

Nous avons fait les corrections nécessaires sur l’article.

Merci pour votre commentaire.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Votre première version était la bonne, il n’est absolument pas question d’abattement.

Exemple pour un BIC prestations de services faisant 10 000 € de CA.

Montant des cotisations globales 10000*21,2%=2120

Montant des cotisations au titre de la retraite de base 2120*41,8%=886,16

Revenu cotisé 886/17.75%=4991,55,€

Nombre de trimestres acquis 4991,55/150 SMIC horaire (en 2023, 11,27€*150=1690,5)=2,95 arrondis à 2.

Avec un petit coup de CA en plus (10426€), 3 trimestres auraient été validés

Bonjour, j’ai une question : la validation des 4 trimestres peut-elle se faire si l’un des trimestres est inférieur au montant mini MAIS que le CA à l’année est supérieur au montant mini pour l’année ?

Bonjour,

Il ne faut pas forcement travailler une année compléter pour valider ses 4 semestres. Pour valider 1 trimestre de retraite, il faut avoir gagné au cours de l’année l’équivalent de 150 fois le Smic horaire minimum. En 2023, ce montant correspond à 1 690,50 €.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, comment se fait’il qu’à la date du 8/5/2023; le chiffre d’affaire permettant de valider 4 trimestres pour les revenus 2022 en BNC pour un indépendant ne sont toujours pas connus ?

Cordialement.

Bonjour,

Pour les professions libérales BNC, il faut déclarer 2 280 € pour 1 trimestre, 4 560 € pour 2 trimestres, 6 840 € pour 3 trimestres et 9 120 € pour valider les 4 trimestres.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Et pour les locations de meubles de tourisme classe combien de CA pour valider 4 trimestres ?

Bonjour,

En principe, pour valider 4 trimestres de retraite en location de meublés de tourisme classés, il faut déclarer un chiffre d’affaires annuel minimum de 6 546 € en 2024, selon les règles de l’URSSAF applicables aux auto-entrepreneurs relevant du régime micro-BIC (avec abattement de 71 %).

Ce seuil peut évoluer chaque année en fonction du plafond annuel de la Sécurité sociale.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Dans un des messages, on lit qu’il faut faire 71517 € de CA minimum pour valider 4 trimestres et que vous avez du coup rectifié vos tableaux en spécifiant CA après abattement … LA GROSSE RIGOLADE !!! Ces 71517 € correspondaient au chiffre d’affaire max pour un auto entrepreneur en activité ventes commerciales quand le sujet a été ouvert.

Renseignez-vous avant de produire de telles bêtises !

Bonjour,

La loi évolue et nous nous efforçons de mettre à jour nos contenus au fil de ces évolutions.

Agréable journée à vous.

L’équipe LegalPlace.