Le statut d’auto-entrepreneur

Dernière mise à jour le 18/10/2024

Créer mon auto-entreprise en ligne

Le statut d’auto-entrepreneur est intéressant pour les entrepreneurs individuels. En effet, l’auto-entrepreneur bénéficie d’un régime fiscal et social simplifiés.

De plus, les formalités administratives et juridiques sont facilitées pour la création d’une micro-entreprise.

Depuis le 1er janvier 2023, les formalités liées à la création d’entreprise s’effectuent en ligne sur le site du Guichet unique.

Qu’est-ce que le statut d’auto-entrepreneur ?

Le statut d’auto-entrepreneur est un régime simplifié spécifique appartenant à la catégorie des entreprises individuelles. En effet, le statut d’auto-entreprise est un statut encore plus simplifié que celui applicable aux entrepreneurs individuels.

C’est par cette simplification que le statut d’auto-entreprise se distingue de celui des sociétés. En effet, il n’engendre pas la création d’une personne morale et donc il n’est pas nécessaire d’avoir une dénomination sociale.

Dans le cas de l’auto-entreprise, le nom de l’entrepreneur peut suffire mais il est toujours possible de choisir un autre nom. De plus, le statut juridique de l’auto-entreprise se caractérise par sa simplicité de création, de modification, de cessation et de gestion.

Néanmoins, les auto-entrepreneurs sont tout de même tenus à certaines obligations comptables, sociales et fiscales qui seront détaillées dans la suite de l’article.

Quelles sont les conditions pour bénéficier du statut d’auto-entrepreneur ?

Comme évoqué ci-avant, pour bénéficier du statut et du régime de l’auto-entrepreneur, il y a 2 sortes de conditions à respecter :

- Les conditions liées à la personne de l’auto-entrepreneur ;

- Les conditions liées au montant de son chiffer d’affaires.

Les conditions liées à la personne de l’auto-entrepreneur

Les conditions pour devenir auto-entrepreneur sont plutôt étendues.

En effet, le statut est accessible au plus grand nombre car il suffit de remplir les conditions ci-après ;

- Être majeur ou mineur non émancipé ;

- Disposer d’une adresse en France ;

- Être ressortant français, européen ou être titulaire d’un titre de séjour spécifique pour les ressortissants étrangers non européens ;

- Ne pas être sous tutelle ou sous curatelle ;

- Ne pas faire l’objet d’une interdiction de gérer ou d’exercer.

Par ailleurs, l’auto-entrepreneur peut cumuler plusieurs statuts.

Par conséquent, il peut donc créer son auto-entreprise et continuer d’exercer en tant que :

- Salarié ;

- Etudiant ;

- Fonctionnaire (sous certaines conditions) ;

- Retraité, etc.

Les conditions liées aux seuils de chiffre d’affaires annuel

Ensuite, la 2nd condition pour bénéficier du statut d’auto-entrepreneur réside dans le respect du plafond de chiffre d’affaires.

A cet effet, le chiffre d ‘affaires à respecter varie selon la nature de l’activité.

Voici un tableau récapitulatif reprenant le seuil de chiffre d’affaires à respecter en fonction de la nature de l’activité.

| Nature de l’activité | Plafond de CA au 1er janvier 2024 |

| Commerciale (achat/revente de marchandises, fourniture de denrées sur place ou à emporter) et prestations d’hébergement | 188 700 € |

| Prestations de services et professions libérales | 77 700 € |

| Activité mixtes | 188 700 € dont 77 700 € maximum provenant des prestations de services |

Par ailleurs, l’auto-entrepreneur peut bénéficier de la franchise en base de TVA. En effet, ce régime lui permet d’être exonéré de TVA et de ne pas la facturer à ses clients.

Pour bénéficier de ce régime fiscal, l’auto-entrepreneur ne doit pas dépasser certains seuils de chiffres d’affaires.

Là encore, le montant de ce seuil de chiffre d’affaires dépend de la nature de l’activité.

| Nature de l’activité | Seuils de TVA |

| Commerciale (achats/ventes de marchandises) ou prestation d’hébergement | Année civile précédente : 91 900 € ;

Avant-dernière année civile précédente 91 900 € et année civile précédente 101 000 € ; Année civile en cours : 101 000 € (seuil majoré) |

| Prestation de services ou activité libérale (hors avocat) | Année civile précédente : 36 800 € ;

Avant-dernière année civile précédente 36 800 € et année civile précédente 39 100 € ; Année civile en cours : 39 100 € (seuil majoré) |

En outre, lorsque l’auto-entrepreneur dépasse ces seuils pendant 2 années consécutives, il sort du régime de la franchise en base de TVA et est alors soumis automatiquement à la TVA dès le 1er jour du mois de dépassement.

Quelles sont les obligations de l’auto-entrepreneur ?

Malgré la simplification du régime de l’auto-entrepreneur, ce dernier doit accomplir les obligations suivantes :

- Déclarer son chiffre d’affaires ;

- Payer les cotisations sociales et l’impôt ;

- Tenir une comptabilité.

La déclaration de chiffre d’affaires

Tout au long de la vie de l’auto-entrepreneur, l’auto-entrepreneur doit déclarer son chiffre d’affaires à l’URSSAF.

Cette déclaration se fait selon une récurrence choisie lors des modalités de création :

- Une déclaration mensuelle ;

- Une déclaration trimestrielle.

Une fois le chiffre d’affaires déclaré, cela permet de calculer le montant des cotisations sociales dues. Ensuite, la déclaration de l’auto-entrepreneur, s’effectue en ligne dans votre espace personnel en suivant les étapes indiquées.

Attention : dans tous les cas, cette étape de déclaration est obligatoire même si le chiffre d’affaires est nul. Dans ce cas, il ne paye pas d’impôt ni de cotisations sociales.

Le paiement des cotisations sociales et de l’impôt

Comme tout chef d’entreprise, l’auto-entrepreneur est redevable de cotisations sociales et de l’impôt. D’autres contributions qui lui incombent seront étudiées dans cette partie.

Cotisations sociales

Ensuite, en qualité d’auto-entrepreneur, Vous devez vous acquitter de vos contributions sociales. Dans tous les cas, le montant des cotisations sociales de l’auto-entrepreneur est calculé en fonction du chiffre d’affaires déclaré.

Là encore, le taux à appliquer pour connaître le montant des cotisation sociales varie selon la nature de l’activité.

| Nature de l’activité | Taux de cotisations applicable |

| Achat/vente de marchandises, prestations d’hébergement, fourniture de denrées (BIC) | 12,3% |

| Prestations de service commerciales ou artisanales (BIC), activités libérales affiliées à la CIPAV | 21,2% |

| Autres prestations de services et professions libérales affiliées au régime général de retraite (BNC) | 23,1% |

| Location de meublés de tourisme | 6% |

Régime d’imposition de l’auto-entrepreneur

Concernant l’impôt, le montant de celui-ci dépend également du chiffre d’affaires de l’auto-entrepreneur.

Selon l’option fiscale choisie, l’impôt peut être réglé en même temps que les cotisations sociales (on parle alors de versement libératoire pour les entrepreneurs) ou en différé. La base d’imposition de l’auto-entrepreneur est donc le montant de son chiffre d’affaires réalisé.

La déclaration d’impôt des entrepreneurs individuels s’effectue au moyen du formulaire Cerfa 2042-C-PRO, sur lequel le chiffre d’affaires encaissé doit être reporté.

Autres contributions

Par ailleurs, l’auto-entrepreneur doit également s’acquitter de la contribution à la formation professionnelle et des taxes pour frais de chambres consulaires.

Le montant de la participation dépend de la nature de l’activité de l’auto-entrepreneur :

- 0,1% du chiffre d’affaires pour les commerçants ;

- 0,3% du chiffre d’affaires pour les artisans ;

- 0,2% du chiffre d ‘affaires pour les professions libérales réglementées ou non.

La tenue de la comptabilité

Enfin, l’auto-entrepreneur fait face à une comptabilité simplifiée mais doit tout de même en tenir une.

En effet, la comptabilité de l’auto-entrepreneur est simplifiée car il doit seulement tenir un livre des recettes et un registre des achats.

Ainsi, un tel registre retrace de manière chronologique le montant et l’origine des recettes ainsi que le mode de règlement.

En outre, pour chaque achat/recette une pièce justificative doit être conservée. Et pour les ventes et les prestations de services, il doit remettre une facture au client.

Quelles sont les activités autorisées pour bénéficier du statut d’auto-entrepreneur ?

Ensuite, l’auto-entreprise permet d’accomplir un grand nombre d’activité dont des activités réglementées (c’est-à-dire conditionnée par un diplôme) et certaines activités sont interdites.

Les activités autorisées

Par le biais d’une auto-entreprise, il est possible d’exercer des activités de plusieurs natures, telles que :

- Des activités commerciales : constituée par des achats et/ou de ventes des marchandises, des prestations de services et les prestations d’hébergement ;

- Des activités artisanales : un auto-entrepreneur artisan accomplira une activité manuelle qui, la plupart du temps nécessite un savoir-faire et une qualification spécifique ;

- Des activités libérales : résident dans une activité non salariée, non agricole, non artisanale.

Les activités réglementées

En outre, dans le cadre de la micro-entreprise, certaines activités sont dites réglementées.

C’est-à-dire qu’elles peuvent être accomplie sous le statut de l’auto-entrepreneur à condition de justifie d’un diplôme ou d’une certification.

A titre d’exemple, il peut s’agir des activités suivantes ;

- Les activités de construction et de bâtiment ;

- Les activités de service à la personne ;

- Le ramonage ;

- La vente de produits frais.

Les activités interdites en auto-entreprise

En revanche, malgré la diversité d’activités possibles en auto-entreprise certaines activités demeurent interdites sous ce statut.

Il n’y a pas de liste exhaustive des activités exclue de la micro-entreprise, mais on peut d’ores et déjà citer les suivantes :

- Les activités rattachées au régime sociale la mutualité sociale agricole (MSA) : qui comprend les éleveurs paysagistes, les maraichers, etc. ;

- Les activités libérables relevant d’une caisse de retraite autre que la CIPAV ou que le régime de retraire des indépendants : il s’agit des activités telles que les notaires, les experts comptables, les courtiers en assurance, etc. ;

- Les activités relevant de la TVA immobilière : les agents immobiliers, les marchands de biens, etc. ;

- Les artistes rémunérées par des droits d’auteurs et dépendant de la maison des artistes de l’Agessa.

Comment déclarer son statut d’auto-entrepreneur ?

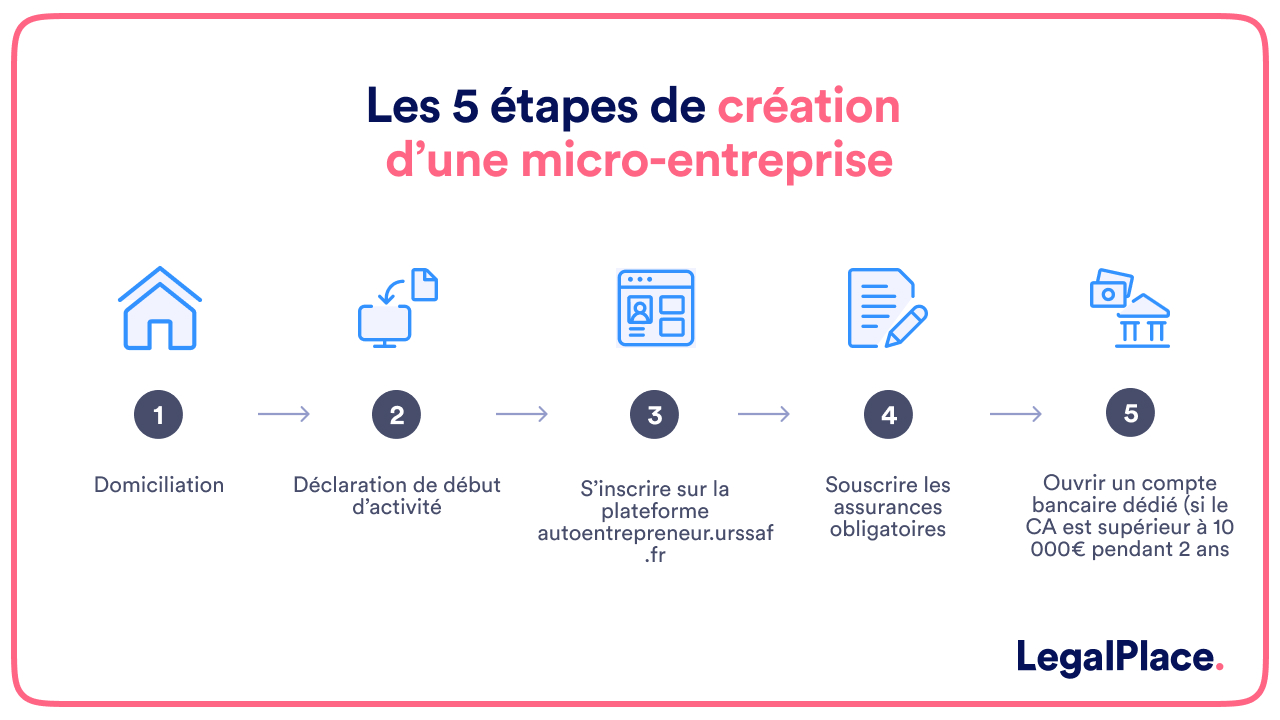

Contrairement à la création d’une société, les formalités liées à la création et la déclaration d’une micro-entreprise sont très simples, à savoir :

- La déclaration de début d’activité ;

- La domiciliation ;

- L’immatriculation ;

- La souscription à une assurance professionnelle (facultatif) ;

- L’ouverture d’un compte bancaire dédié à l’activité (devient obligatoire uniquement si le CA est supérieur à 10 000 € durant 2 années consécutives).

Etape n°1 : Déclaration de début d’activité

Depuis le 1er janvier 2023, les démarches liées à la création, la modification ou la cessation d’activité s’effectuent en ligne sur le site de l’INPI, le Guichet unique.

Ainsi, la déclaration de début d’activité est une formalité dématérialisée qui doit être effectuée en ligne. A l’issue de la démarche, un numéro SIRET et un Kbis auto-entrepreneur sont délivrés.

Par ailleurs, il est possible pour l’auto-entrepreneur de déléguer cette démarche à un professionnel.

Etape n°2 : Domiciliation de la micro-entreprise

L’auto-entrepreneur a l’obligation de procéder à la domiciliation de l’entreprise. La domiciliation de l’auto-entrepreneur correspond à l’adresse administrative et juridique de la micro-entreprise. En effet, et à l’instar des autres formes de sociétés, la micro-entreprise doit avoir une adresse officielle, plus communément appelé “siège social”. Cette démarche s’effectue au moment de la déclaration de début d’activité et avant l’immatriculation de l’entreprise.

L’auto-entrepreneur a plusieurs choix pour l’adresse de domiciliation. Il peut choisir de domicilier son entreprise :

- Chez lui ;

- Dans un local dédié à l’activité ;

- Dans un cabinet de domiciliation ;

- Dans un espace de coworking/colocation.

Etape n°3 : Immatriculation de la micro-entreprise

Une fois que la déclaration de début d’activité est réalisée, l’immatriculation de l’auto-entrepreneur s’effectue automatique.

En effet, le guichet unique inscrit les micro-entrepreneurs au répertoire national des entreprises (RNE).

Par ailleurs, lorsqu’il s’agit d’une activité commerciale, l’auto-entreprise est également inscrite au registre du commerce et des sociétés (RCS). Quant aux agents, ils sont inscrits au registre spécial des agents commerciaux (RSAC).

A l’issue de cette étape, l’auto-entrepreneur reçoit ses numéros SIREN et SIRET ainsi que le Code APE attribué par l’INSEE.

Etape n°4 : Souscription à une assurance professionnelle

Lors de la création d’une micro-entreprise, il n’y a pas d’obligation concernant la souscription à une assurance professionnelle pour l’auto-entrepreneur.

Cependant, il est recommandé à l’auto-entrepreneur d’opter pour une assurance professionnelle. En effet, l’assurance personnelle ne prend pas en charges les dommages ou sinistres causés au cours de l’activité professionnelle.

Par ailleurs, l’auto-entrepreneur peut souscrire un ou plusieurs contrats d’assurance en fonction de ses besoins, de son activité et de son budget.

Etape n°5 : Ouverture d’un compte bancaire dédié à l’activité

Au même titre que pour l’assurance professionnelle, l’ouverture d’un compte bancaire professionnel n’est pas une obligation pour l’auto-entrepreneur.

En effet, seuls les micro-entrepreneurs réalisant un chiffre d’affaires supérieur à 10 000 € pendant 2 années consécutives doivent ouvrir un compte bancaire dédié à leur activité professionnelle.

L’auto-entrepreneur qui ne dépasse pas ce seuil peut utiliser son compte bancaire personnel. Toutefois, l’ouverture d’un compte professionnel permet de distinguer les opérations qui sont professionnelle de celles qui sont personnelles.

Quels sont les avantages du statut d’auto-entrepreneur ?

Le statut de l’auto-entrepreneur comporte de nombreux avantages, notamment des démarches administratives simplifiée, ains que la comptabilité mais également un régime social et fiscal simplifié qui en font un statut privilégié des entrepreneurs souhaitant tester un projet d’entreprise.

Des démarches administratives et de création simplifiée

L’un des principaux avantages de la micro-entreprise est la simplification dans les formalités de création.

En effet, les démarches de création s’effectuent exclusivement en ligne sur la plateforme du guichet unique sur le site de l’INPI.

En outre, l’auto-entrepreneur bénéficie également d’une gestion quotidienne simplifiée de son activité (tenue d’un livre de recettes, déclaration du chiffre d’affaires, paiement des cotisations sociales).

Le bénéfice du régime micro-fiscal

En tant qu’auto-entrepreneur, vous êtes soumis à un régime micro-fiscal, un régime fiscal simplifié. Vous avez le choix entre le régime classique ou le versement libératoire de l’impôt.

Dans le cadre du régime fiscal classique, l’auto-entrepreneur doit s’acquitter de l’impôt sur le revenu (IR). Son chiffre d’affaires après abattement est alors intégré aux revenus de son foyer fiscal.

Le taux de l’abattement forfaitaire diffère en fonction de l’activité exercée par la micro-entreprise :

| Type d’activité | Taux d’abattement |

| Achat/vente de marchandises, fourniture de logement, fourniture de denrées | 71% |

| Prestations de services artisanales ou commerciales | 50% |

| Activités libérales | 34% |

La détermination du revenu imposable se fait selon le calcul suivant :

| Revenu imposable = Chiffre d’affaires – (Abattement x Chiffre d’affaires) |

Le régime micro-fiscal classique correspond au choix appliqué par défaut pour une micro-entreprise.

S’agissant du versement libératoire de l’impôt, le paiement de l’IR s’effectue en même temps que ses cotisations sociales. Il peut choisir de payer l’impôt tous les mois ou tous les trimestres.

Dans ce cas, le taux de prélèvement de l’impôt dépend de la nature de l’activité :

| Nature de l’activité | Pourcentage du chiffre d’affaires prélevé |

| Achat/revente de marchandises, prestations d’hébergement, fourniture de denrées | 1% |

| Prestations de services relevant des bénéfices industriels et commerciaux (BIC) et location de locaux d’habitation meublés | 1,7% |

| Activités libérales, prestations de services relevant des bénéfices non commerciaux (BNC) | 2,2% |

Pour l’auto-entrepreneur, le prélèvement libératoire implique que le revenu fiscal de référence ne dépasse pas certains seuils.

Le bénéfice du régime micro-social

Ensuite, l ’auto-entrepreneur est soumis au paiement de certaines cotisations sociales. Le montant de celles-ci dépend du chiffre d’affaires réalisé.

Le paiement de cotisations sociales permet ainsi à l’auto-entrepreneur de bénéficier d’une couverture sociale. En tant que travailleur indépendant ou TNS (travailleur non salarié), l’auto-entrepreneur est affilié à la Sécurité sociale des indépendants (SSI).

Cette protection sociale couvre la santé, le congé maternité et paternité, la retraite, la prévoyance et les allocations familiales :

- Les frais de santé et indemnités journalières ;

- Les congé maternité ou paternité : il existe un droit au congé maternité pour auto-entrepreneur de 112 jours et un congé paternité de 25 jours ;

- La retraite et prévoyance : après validation des trimestres par l’auto-entrepreneur, ce dernier peut bénéficier de sa retraite ;

- Les allocations familiales : gérées par la caisse d’allocations familiales (CAF), elles sont identiques à celles des salariés. Leur montant dépend des revenus perçus.

Les autres avantages du statut de l’auto-entrepreneur

Enfin, et au-delà de ses principaux avantages le statut auto-entrepreneur permet également de bénéficier des avantages suivants :

- Une comptabilité allégée ;

- Un calcul des cotisations et de contributions sociales simplifiées ;

- Le bénéficie des aides aux créateurs et au repreneurs d’entreprise ;

- Des prestations versées par la CAF ;

- Le bénéfice de l’action social du CPSTI et de la médiation du CPSTI.

Quels sont ses inconvénients ?

Malgré de nombreux avantages, le régime de la micro-entreprise présente certaines contraintes.

Une responsabilité illimitée

Depuis la loi du 14 février 2022, la responsabilité de l’auto-entrepreneur est un peu plus protégée qu’au demeurant.

Avant cette loi, puisque l’activité est exercée en nom propre, la responsabilité était illimitée et donc l’assiette des créanciers professionnels portrait sur tous les biens de l’auto-entrepreneur.

Mais depuis le 15 février 2022, la responsabilité de l’indépendant ne pourra être engagée que sur les biens utiles à l’activité professionnelle.

Les seuils de TVA et de chiffre d’affaires

L’un des inconvénients du statut d’auto-entrepreneur concerne les plafonds de chiffre d’affaires à ne pas dépasser selon la nature de l’activité exercée.

Il existe également des seuils à respecter pour bénéficier de la franchise en base de TVA.

Une protection sociale moins importante

En outre, la protection sociale des auto-entrepreneurs est moins avantageuse que celle des salariés (pas de cotisation pour l’assurance chômage, conditions à respecter pour la validation des trimestres de retraite, etc.).

Les cotisations sociales sont calculées sur la base du chiffre d’affaires.

Attention : l’auto-entrepreneur ne peut pas déduire ses dépenses professionnelles lors de la déclaration de son chiffre d’affaires.

Tableau récapitulatif

Voici un tableau récapitulatif des principaux avantages et inconvénients du statut de l’auto-entrepreneur.

| Avantages | Inconvénients |

| Modalités de création simplifiées | Plafonds de chiffre d’affaires |

| Gestion de la comptabilité simplifiée | Seuils pour la franchise en base de TVA |

| Régime fiscal allégé | Régime social moins protecteur |

Peut-on modifier son auto-entreprise ?

Les démarches de modification d’une auto-entreprise sont relativement simples et s’effectuent en ligne sur le Guichet unique des formalités des entreprises ou encore sur le site de l’URSSAF.

Outre la mise à jour des informations relatives à l’entreprise, il est notamment possible d’adjoindre une nouvelle activité à votre activité principale. Pour procéder à ce cumul d’activité sur la plateforme de l’INPI il suffit de respecter les étapes suivantes :

- Inscription connexion à la plateforme ;

- Se rendre dans la partie « Entreprise individuelle et micro-entrepreneur” puis sélectionner la rubrique “Modification”

- Dans le bloc « Activité », cocher la case « Adjonction d’activité » et confirmer la sélection ;

- Compléter le formulaire en ligne.

Dans certains cas particuliers, des documents justificatifs vous seront demandés pour ajouter une activité à celle exercée à titre principal. Cela dépend principalement de l’activité que vous souhaitez exercer à titre complémentaire :

- Pour une activité réglementée : autorisation d’exercer, diplôme, etc. ;

- Si l’adjonction d’activité fait suite à l’achat d’un fonds de commerce, il faut fournir une copie de l’acte d’achat qui a été enregistré au service des impôts des entreprises.

Comment faire évoluer son auto-entreprise ?

Malgré le fait que le statut de l’auto-entrepreneur soit conditionné au respect d’un chiffre d’affaires, il est toujours possible de faire évoluer son auto-entreprise.

Voici les 2 principaux axes d’évolution de cette structure :

- Il est possible de créer une société : pour ce faire, il faudra mettre fin à votre auto-entreprise et réaliser les formalités de création de la forme de société choisie ;

- Vous devenez automatiquement soums au régime classique de l’entreprise individuelle si vous dépassez les plafonds de l’auto-entreprise.

Dans tous les cas, avant de se lancer dans ce projet de transformation, il est important de noter qu’il engendre des coûts et de nombreuses formalités.

Quelles sont les aides destinées aux auto-entrepreneurs ?

De nombreuses aides à la création d’entreprise sont destinées aux auto-entrepreneurs.

A ce titre, on peut citer :

- La prime d’activité : pour encourager la création de votre auto-entreprise ;

- L’ARE : l’aide de retour à l’emploi pour maintenir ses allocations chômage lorsque l’on est demandeur d’emploi ;

- L’ACRE et l’ARCE : l’aide à la création et à la reprise d’entreprise pour bénéficier d’une exonération partielle des charges sociales pour la 1ère année d’exercice ;

- Le dispositif NACRE : le nouvel accompagnement à la création et la reprise d’entreprise pour bénéficier d’une aide à la structuration financière, d’une aide au montage d’un dossier de création d’entreprise complet et l’accompagnement au démarrage de l’activité ;

- Le CAPE : le contrat d’appui au projet d’entreprise ;

- Les prêts et les micro-crédits sous conditions.

Voici une courte vidéo vous expliquant clairement et rapidement ce qu’il faut savoir sur le statut d’auto-entrepreneur et notamment sur sa radiation :

Comment fermer son auto-entreprise ?

Pour la fermeture d’une auto-entreprise, les démarches de cessation d’activité sont simplifiées car la procédure s’effectue en ligne sur le site du guichet unique ou sur la plateforme de l’Urssaf dédiée aux auto-entrepreneurs. Il faut toutefois veiller à préparer scrupuleusement son dossier de cessation d’activité et à numériser tous les justificatifs en amont pour gagner du temps.

Les étapes à suivre sont les suivantes :

- Connectez-vous à votre compte personnel sur le site autoentrepreneur.urssaf.fr ;

- Allez à la rubrique “Créer mon auto-entreprise” ;

- Sélectionnez la démarche “Cesser mon activité” ;

- Complétez le formulaire en ligne.

Dans tous les cas, vous pouvez réaliser la démarche seul ou faire appel à un professionnel qui se chargera de fermer votre auto-entreprise.

A l’issue de la démarche, l’auto-entrepreneur reçoit un courrier attestant de la cessation de son activité. En outre, il devra déclarer son dernier chiffre d’affaires, payer les cotisations sociales, l’impôt ainsi que les taxes dont il reste redevable.

FAQ

Combien coûte la création d’une micro-entreprise ?

L’immatriculation de la micro-entreprise au RNE et RCS est gratuite pour les auto-entrepreneur exerçant une activité artisanale, libérale ou commerciale. Seule l’inscription au registre spécial des agents commerciaux (RSAC) est payante (environ 25€). Par ailleurs, il faut prévoir des frais liés à une assurance professionnelle (facultatif), aux cotisations sociales, aux impôts, à la contribution à la formation professionnelle (CFP) ainsi qu'à la cotisation foncière des entreprises (CFE). Sachez qu'il vous est possible de réaliser un stage de préparation à l'installation (SPI) pour un montant de 250€.

Est-il possible de faire évoluer une micro-entreprise en société ?

Il est tout à fait possible de passer d'une micro-entreprise à une société (unipersonnelle ou à plusieurs associés). De manière générale, cette transformation répond aux nouveaux besoins de l'entrepreneur face au développement de ses activités.

L'auto-entrepreneur peut-il toucher le chômage ?

Le statut d'auto-entrepreneur permet de bénéficier de l'Aide au Retour à l'Emploi (ARE) dès lors que les conditions d’obtention sont remplies. Par ailleurs, l'auto-entrepreneur peut toucher les allocations chômage lorsqu'il touchait déjà l'ARE avant de créer sa micro-entreprise. Dans ce cas, il continuera de percevoir intégralement ou partiellement ses droits en fonction de son chiffre d'affaires. Il est également possible de percevoir l'ARE en de rupture du contrat de travail d'un auto-entrepreneur salarié.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 18/10/2024

Connexion

Connexion

Bonjour,

Svp, pour un étranger est il possible de créer une microentreprise ne souhaitant pas résider en France

en utilisant l’adresse d’un membre de sa famille? étant à l’étranger quand peut on commencer son immatriculation sur guichet.entreprise.fr via internet étant donné qu’il faut démarrer son activité avant 1 mois de s’en immatriculation? car il faut bien sure préparer le visa…?

Bonjour,

Il est tout à fait possible de créer une auto-entreprise sans résider sur le territoire français.

La seule condition est de renseigner une adresse en France afin de domicilier votre entreprise.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Un micro entrepreneur (achat et vente consommables ) peut il établir ses factures avec TVA ?

Bonjour,

En principe le micro-entrepreneur n’a pas d’obligation déclarative en matière de TVA car il relève du régime de la franchise en base (à condition de respecter les conditions de plafonds posées par la loi).

Toutefois, il existe certains cas où l’auto-entrepreneur peut être redevable de la TVA, nous vous invitons à consulter le site internet du gouvernement suivant afin d’obtenir plus d’informations : https://www.impots.gouv.fr/professionnel/questions/je-suis-micro-entrepreneur-ou-la-tete-dune-micro-entreprise-ai-je-des

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, je suis salarié dans le secteur privé mais j’ai également monté mon business en parallèle en tant que auto entrepreneur. Si je décide de quitter mon emploi afin de me consacrer pleinement à mon entreprise, aurai-je le droit à l’ARE ?

Merci