Quelle fiscalité pour une association ?

Dernière mise à jour le 21/12/2023

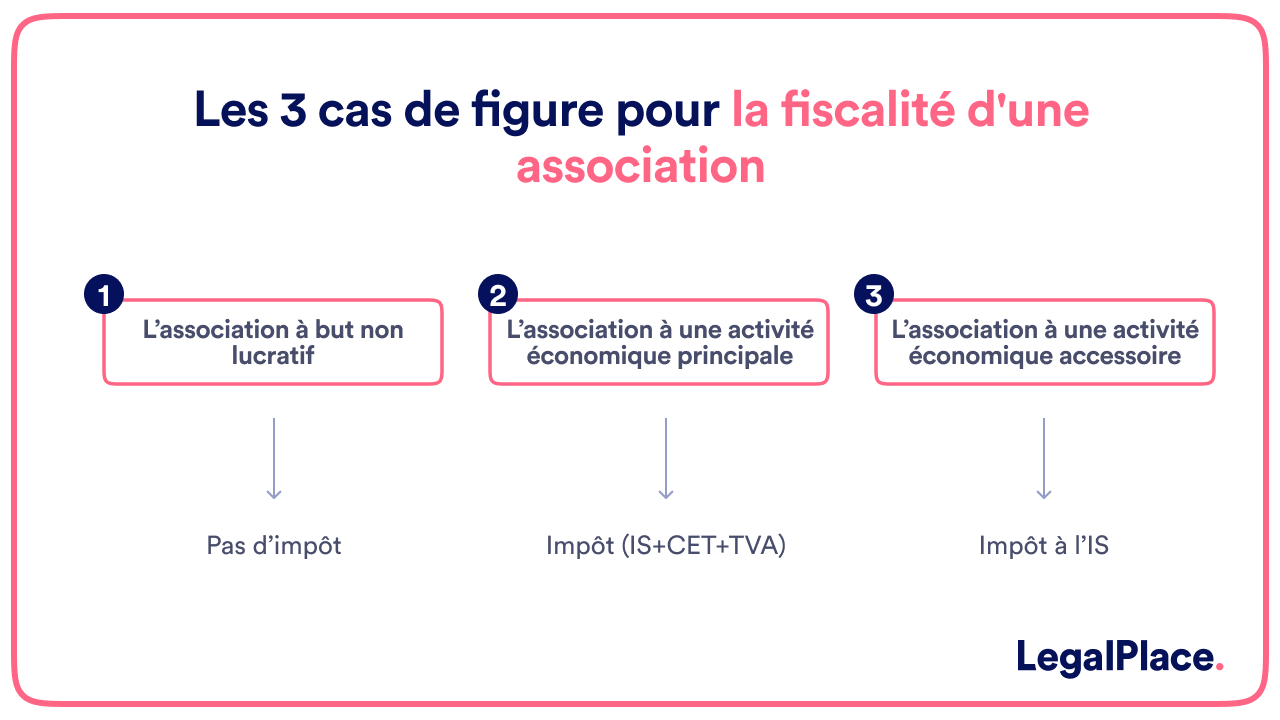

La fiscalité d’une association lui permet, dans certain cas, d’être exonéré d’impôt. En effet, la loi du 1er juillet 1901 dispose que, par principe, une association n’est soumise à aucune imposition tant qu’elle respecte son caractère non lucratif.

Toutefois, lorsqu’elle développe des activités commerciales, les revenus qui en découlent peuvent être assujettis à des impôts commerciaux.

Quelle est la fiscalité d’une association ?

Dans la conjoncture où l’association est non lucrative, elle n’est pas assujettie au paiement d’un impôt. Dans le cas contraire, et si elle exerce une activité économique, elle peut être soumise à l’IS, à la TVA et à la CET.

L’absence de fiscalité

Une association à but non lucratif qui n’exerce pas d’activité commerciale n’est pas concernée par le paiement d’un impôt.

De plus, une même association qui exerce une activité commerciale peut être exonérée d’impôt à la condition qu’elle n’effectue pas cette activité dans les mêmes conditions que les entreprises du secteur privé.

En règle générale, afin qu’une association qui exerce une activité commerciale soit exonérée des impôts commerciaux (IS, TVA CET), il faut qu’elle réunisse les 2 conditions ci-après :

- Une gestion désintéressée ;

- Une activité lucrative qui ne concurrence pas les sociétés commerciales du secteur privé.

L’impôt sur les sociétés

Conformément à l’article 206 du code général des impôts, dès lors que l’association développe une activité lucrative, et concurrence le secteur privé, les bénéfices effectués doivent être imposés à l’impôt sur le sociétés (IS).

A ce titre, l’IS peut prendre deux formes :

- L’IS de droit commun ;

- L’IS sur les revenus patrimoniaux.

L’article susvisé définit le champ d’application de l’impôt sur les sociétés de droit commun. Cette fiscalité s’applique à toutes les personnes morales exerçant dans un domaine dont l’objectif est de générer des revenus.

L’IS sur les revenus patrimoniaux est établi par l’article 206 alinéa 5 du Code général des impôts. Sont concernés par cette fiscalité, les revenus locatifs sur les biens bâtis ou non bâtis, les revenus issus de capitaux mobiliers et les bénéfices provenant de l’exploitation de propriétés forestières ou agricoles.

La TVA

La TVA en association est due dès lors qu’une activité économique est réalisée de manière indépendante.

Ainsi, l’exercice d’une activité commerciale de manière occasionnelle ou habituelle par une association rend cette dernière passible de la TVA.

Toutefois, il est possible de bénéficier d’une exonération, sous réserve de satisfaire certaines conditions et notamment d’avoir une gestion désintéressée.

Le principe de la TVA est simple : tous les intermédiaires, de la chaîne de la production à la distribution, ajoutent la taxe au prix de vente.

Le montant perçu sert à rembourser la TVA réglée au préalable et le reste est à verser auprès du Trésor public. Le consommateur final prendra ainsi en charge la totalité de cette taxe.

Il existe plusieurs taux de TVA :

- Un taux normal de 20% ;

- Un taux intermédiaire de 10% ;

- Un taux réduit de 5,5%.

La contribution économique territoriale

La contribution économique territoriale (CET) vient remplacer la taxe professionnelle.

La CET est définie à l’article 1447-0 du CGI et est composé des 2 éléments ci-après:

- La cotisation foncière des entreprises (CFE) ;

- La cotisation sur la valeur ajoutée des entreprises (CVAE).

Le total de ces deux cotisations est susceptible de faire l’objet d’un dégrèvement.

Là encore, les associations qui exercent une activité lucrative sont assujetties à la CET relativement à cette activité.

A l’inverse, les associations qui ne sont pas assujetties au paiement des impôts commerciaux ne sont pas redevables de la CET.

Existe-t-il une exonération fiscale pour les associations ?

Malgré l’exercice d’une activité lucrative, une association peut bénéficier d’une exonération fiscale. Dans ce cas, on parle de franchise d’impôt.

La franchise d’impôt pour les associations

Lorsque les activités d’une association engendrent une rémunération, une exonération fiscale est toujours envisageable sous certaines conditions.

Cette exonération fiscale est appelée franchise d’impôt.

Pour y prétendre, l’association doit justifier que sa gestion est désintéressée et qu’elle ne concurrence pas le secteur commercial. En d’autres termes, les activités commerciales doivent être accessoires.

Ainsi, les conditions cumulatives permettant à l’association de bénéficier de la franchise d’impôt sont les suivantes :

- Une gestion désintéressée ;

- Ses activités lucratives relativement accessoires et des activités non lucratives prépondérantes ;

- Des recettes annuelles des activités lucratives inférieures à 76 679€ HT.

Les critères à respecter

Pour qualifier une activité lucrative d’accessoire ou un activité non lucrative, l’administration fiscale utilise une méthode particulière : la règle des 4P.

En effet, cette règle permet de déterminer si une association peut ou non bénéficier d’une franchise d’impôts. Ainsi, la règle des 4P prend en compte les éléments suivants :

- Le produit : lorsque l’activité tend un satisfaire un besoin qui n’est pas pris en compte sur le marché ;

- Le public : lorsque les activités de l’association sont réalisées au profit d’un public défavorisé. Il s’agit des catégories sociales justifiant l’octroi d’avantages particuliers au regard de leur situation économique et sociale ;

- Le prix : une association est jugée d’utilité sociale lorsque le prix proposé favorise l’accès à un large public. Ainsi, le tarif pratiqué par l’association doit être largement inférieur à celui pratiqué par les entreprises commerciales ;

- La publicité : même si les activités promotionnelles ne sont pas interdites en association, ces dernières ne doivent pas poursuivre un objectif commercial.

Par conséquent, si une association remplit les 4 critères précédents, elle exerce une activité non lucrative et ne sera donc pas imposable.

Les principales activités exonérées

En termes de TVA et corrélativement aux explications susvisées, les principales exonérations propres au secteur non lucratif sont les suivantes :

- Exonération des associations rendant des services à caractère social, culturel, éducatif ou sportif ;

- Exonération des opérations des œuvres à caractère social ou philanthropique faites au profit de toutes personnes ;

- Exonération des recettes de six manifestations de bienfaisance ou de soutien organisées annuellement à leur profit exclusif par les associations bénéficiant des exonérations ci-dessus ;

- Les publications périodiques ;

- Les associations intermédiaires et les associations de services aux personnes.

L’application de la franchise

En fonction du caractère lucratif ou non des activités réalisées par l’association, la fiscalité ne sera pas la même, notamment si les activités lucratives sont prépondérantes ou accessoires.

Voici un tableau récapitulatif de la fiscalité d’une association selon que les activités lucratives soient prépondérantes ou accessoires.

| IS | CFE | TVA | |

| Activités lucratives prépondérantes | Taxation de toutes les activités | Taxations des seuls activités lucratives | Taxation de toutes les activités |

| Activités lucratives accessoires

(Recettes lucratives annuelles <à 76 679€) |

– Hors champ de l’IS au taux de droit commun – Dans le champ de l’IS

|

/ | / |

Que représente la sectorisation des activités pour la fiscalité d’une association ?

Dans le cadre associatif, une association qui exerce des activités lucratives accessoires peut effectuer une sectorisation des activités pratiquées.

En termes de fiscalité, cette sectorisation permet à l’association de n’être redevable des impôts commerciaux que pour les activités sectorisées.

Toutefois, la sectorisation des activités associatives est envisageable seulement si les 2 conditions ci-après sont respectées :

- Les activités lucratives à sectoriser doivent être dissociables de l’activité associative principale ;

- Les activités lucratives menées par l’association doivent être largement prépondérantes.

Quelles sont les associations soumises à la fiscalité ?

Au-delà des associations qui bénéficient de la franchise d’imposition, les associations qui effectuent des activités lucratives, qui embauchent des salariés ou qui réalisent des revenus patrimoniaux payent des impôts.

L’imposition des activités économiques lucratives

Une association développe une activité économique dès lors qu’elle organise une manifestation culturelle ou sportive à titre onéreux.

Ainsi, toutes ces activités lucratives entraînent des incidences fiscales.

Le régime fiscal de référence pour les associations suit les directives de l’instruction 4 H-5-06 n° 208 du 18 décembre 2006.

Cette législation définit le contexte fiscal relatif aux associations comprenant les TVA, les franchises, les rémunérations et les obligations déclaratives.

Ainsi, le taux d’imposition de l’IS est progressif selon le chiffre d’affaires réalisé :

- Le taux normal 25% ;

- Le taux réduit 15% si le chiffre d’affaires réalisé est inférieur à 42 500€.

L’imposition des revenus patrimoniaux

Les revenus patrimoniaux d’une association sont généralement imposables. Il s’agit notamment des ressources financières provenant d’une possession immobilière ou financière.

Les produits financiers ou loyers perçus grâce à ces biens doivent être déclarés et assujettis à l’IS.

Le taux d’imposition des revenus patrimoniaux est souvent fixé à 24 %. Cette valeur est toutefois minorée à 10 % pour certains placements financiers.

L’imposition des associations employant des salariés

Enfin, une association employant des salariés est redevable de différents impôts.

Tous les employeurs, y compris ceux des associations, ont le devoir de s’acquitter de l’imposition sur les salaires.

Cette taxe concerne notamment les associations disposant d’une franchise partielle ou totale de TVA. Dans cette optique, les organismes assujettis à la TVA pour l’ensemble de leurs activités sont exemptés de la taxe sur les salaires.

Il en est de même pour ceux dont le taux est supérieur ou égal à 90 % de leur chiffre d’affaires.

Tableau récapitulatif de la fiscalité d’une association

| Fiscalité et association loi 1901 | Fiscalité de l’association et activités lucratives | Fiscalité de l’association et activité lucratives accessoires |

| Exonération de tous les impôts commerciaux si l’association n’est pas considérée comme lucrative. | L’association est redevable des impôts commerciaux (IS, TVA et CET).

+ taxes sur les salaires , le cas échéant |

– Exonération en cas de franchise pour les activités lucratives accessoires ;

– Imposition applicable seulement pour les activités accessoires sectorisées. |

Lire aussi : le bilan financier d’association sur Excel

FAQ

Le président d'une association peut-il être rémunéré ?

Oui, il est tout à fait possible de rémunérer le président d'une association. Toutefois, cela doit être prévu par les statuts. De plus, cette rémunération ne doit pas excéder les 3/4 du Smic brut mensuel.

Une association peut-elle réaliser des bénéfices ?

Une association loi 1901 peut réaliser des bénéfices sans perdre pour autant perdre son caractère non lucratif. A cette fin, la gestion doit rester désintéressée et les bénéfices ne doivent pas être partagés entre les membres de l'association.

A quel moment une association devient-elle imposable ?

Une association devient imposable dès lors qu'elle réalise des activités lucratives. Dans cette conjoncture, elle est redevable de l'IS, de la TVA et de la CET.

Créer mon association

Créer mon association

Dernière mise à jour le 21/12/2023

Connexion

Connexion

bonjour

j’ai une association a but lucratif soumise à l’is qui doit etre liquider et pour laquelle un boni de liquidation va ressortir. Que dois je faire de ce boni, le distribuer aux fondateurs et le soumettre à la fiscalité des distributions de dividendes?

Bonjour, le boni de liquidation d’une association ne peut jamais être redistribuer. Vous pouvez seulement la reverser à une association choisi par votre association lors d’un vote

Bonjour, Les statuts de l’association peuvent prévoir la procédure à suivre en cas de boni de liquation à la suite de la liquidation de l’association. A défaut, l’assemblée générale doit prévoir à qui revient ce boni. En aucun cas, il ne peut être partagé entre les membres puisqu’une association loi 1901 n’a pas vocation à partager des bénéfices. Ainsi, ils peuvent être distribués : – A une autre association ; – A un groupement d’intérêt public ou à une société coopérative ; – A une collectivité territoriale ou un établissement public. En espérant avoir su répondre à vos interrogations. L’équipe… Lire la suite »

Bonjour, je dispose d’une salle gratuite et chauffée prêtée par le maire de mon village, je veux créer une association non lucrative mais donner des cours payants aux membres de l’association, est-ce légal.

cordialement

sarrat serge

Bonjour,

une association à but non lucratif est en droit de fournir des prestations de services payantes, néanmoins elle ne doit pas avoir pour objectif principal de réaliser du profit.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour est il possible de créer une association de loisirs créatifs dans un village avec une adhésion à l’année pour les participants (juste pour l’achat de matériel collectif) et de proposer par le biais de cette association des interventions ailleurs ( epadh, écoles, maison de quartier, sociétés privées, particuliers) pour promouvoir cette activité ? En employant et rémunérant du coup un intervenant pour ces prestations ? Merci pour votre réponse bien cordialement

Bonjour,

Vous pouvez tout à fait créer une association de loisirs, en demandant une adhésion annuelle pour les adhérents. Par ailleurs, rien ne vous interdit de recourir à un prestataire pour effectuer diverses interventions.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

bonjour ,

Pour effectuer une demande de rescrit fiscale pour une association à but non lucratif s’occupant des enfants en detresse , orphelins et handicapés, besoin de conseil d’un fiscaliste des associations pour bien la rédiger. Merci pour votre aide.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour je suis le président d’une association 1901 de bienfaisance sans but lucratif qui fonctionne plus au moins comme EMAUS avec la vente de mobilier et objets d’occasion donnés par des donateurs. nous voudrions ouvrir un restaurant solidaire avec le but de former des jeunes en difficulté et de devenir indépendante économiquement. pouvons nous créer ce restaurant avec notre asso sans que toute l’association et les subventions ne soient pas fiscaliser ? peut-on fiscaliser en partie la même asso? ou, c’est mieux d’en créer une autre pour le restaurant .

Bonjour,

Nous ne sommes pas sûrs d’avoir compris votre question, pourriez-vous la reformuler afin que nous puissions vous fournir une réponse adaptée ?

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, Je suis une micro-entreprise. Je souhaite travailler avec 4 partenaires et facturer des clients pour mon offre de service. Je suis la porte d’entrée des clients. Si je reste en micro-entreprise, je serais obligée de supporter le chiffre d’affaires y compris de mes partenaires puisque les clients me règlent directement et je règle mes partenaires. Donc je pense créer une association qui reçoit les règlement des clients et reversent le prorata à chaque partenaire. Est-ce légal avec un statut de loi 1901 puisque l’association n’a pas de vocation à faire des bénéfices ? Quel serait l’objet de l’association dans… Lire la suite »

Bonjour,

En principe, les associations loi 1901 ont pour objet de mener des activités non lucratives. Par conséquent, si vous souhaitez créer une association pour gérer votre activité commerciale, vous devrez démontrer que l’association a une vocation non lucrative. En outre, l’association ne peut pas distribuer de bénéficies à ses membres.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour

Je suis présidente d’une petite association qui propose des lectures à voix hautes dans une médiathèque. Nous ne sommes pas rémunérés et le public assiste gratuitement à nos prestations, nous n’avons même pas de compte bancaire.

Le service des impôts sur les sociétés nous demande (pour la première fois depuis notre existence -2010-) une déclaration d’impots (qui aurait dû être remplie avant fin mai). Nous n’avons jamais rempli de déclaration puisque nous ne percevons aucune finance. Que devons nous faire ?

Avec nos remerciements

Bonjour,

L’association est, par principe, non lucrative. Elle est normalement exemptée du paiement des impôts commerciaux. Si elle respecte ce statut, elle n’est pas soumise à la TVA, à l’IS et à la CET. Cependant, lorsqu’elle exerce une activité économique, elle doit s’acquitter de ses obligations fiscales.

Je vous invite à contacter l’administration fiscale en expliquant votre situation.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, notre petite association à pour but de promouvoir le bien être par le Yoga et l’Ayurveda.

L’intervenante peut-elle utiliser ses locaux propres pour l’exercice de certaines propositions (cours particuliers de yoga, massages ayurvédiques, ateliers cuisine ayurvédique, mini cures…) Si oui quelles sont les démarches nécessaires ?(autorisation de la propriétaire, de la Mairie…)

Et pour finir doit-elle être rémunérée et ou dédommagée pour les frais engagés (occupation des locaux, eau,électricité… )

Merci infiniment de votre réponse.

Merida

Bonjour,

Oui, le siège social d’une association peut être situé au domicile d’un de ses membres.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, notre association, reconnue d’utilité publique, organise des visites guidées au sein d’un musée (qui ne peut les exécuter lui-même). Cela génère donc des recettes (moins de 10 k€ par an). Par ailleurs l’association procède à des opérations de mécénat en faveur de ce même musée (plus de 10 k€ par an). Doit-on déclarer les recettes et le mécénat ou considérer que l’opération est non commerciale, puis qu’aucun bénéfice n’est généré ?

Cordialement.

Bonjour,

Concernant les recettes tirées du mécénat, il est obligatoire de déclarer ces dons uniquement si le montant des dons est supérieur à 10 000 €. Cette obligation est tirée de la loi de finance 2019.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour, l’OIDFA (Organisation Internationale de la Dentelle aux Fuseaux et à l’Aiguille) existe depuis 1982, est une association loi 1901 et avons un compte bancaire en France. Nous n’avons pas de biens immobiliers. Aujourd’hui nous nous posons la question sur les conséquences fiscales de la mise en place d’une Offre de vente à distance : cela concerne principalement les inscriptions pour le congrès organisé tous les deux ans (le prochain en 2023), accessoirement la vente d’ouvrages publiés par l’OIDFA et divers objets publicitaires sachant que nos recettes annuelles ne couvrent peu ou pas nos dépenses. Nous craignons que la mise… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, nous avons une association établie en france loi 1901 à but caritatif pour aider à la rénovation d’une école primaire au Maroc. Afin de reverser l’argent à l’association sur place qui effectue les travaux peut-on faire des virement par mandat cash type “western union” même si les dons ont été recueilli en France et que nous avons délivré un fichet de de fiscalisation ? Par avance merci.

Bonjour,

Dans le cadre du financement d’une association, il est possible d’utiliser la technique du mandat cash.

Attention, cette opération ne doit pas être liée à un échange commercial.

Toutefois, votre problématique peut s’avérer complexe, nous vous conseillons de vous faire accompagner par le professionnel de votre choix en la matière.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

bonjour j’ai une association non lucratif et aimerait faire des reçu fiscal ou je trouve le document merci je peux faire la démarche moi meme on ma dit pour noter sur une assemblé que l’asso es bien d’aucun intérêt general et non lucratif merci

Bonjour,

En effet, pour émettre des reçus fiscaux, l’association doit être à but non lucratif et poursuivre un objectif d’intérêt général.

En cas de doute sur la possibilité d’émettre de tels reçus, vous pouvez adresser une demande de rescrit fiscal auprès l’administration.

Ensuite, vous pouvez trouver le formulaire du reçu fiscal sur le site du service public (cerfa n°11580).

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonsoir

Si nous décidons d’être une association fiscalisée, parce que nous exerçons sous ce statut une activité concurrentielle d’entreprises privées, pour quel régime :

– d’IS (réel simplifié ou réel normal) doit on opter

– et de TVA (réel simplifié, mini réel ou réel normal)

Dans le cerfa associatif pour la demande de SIREN et le choix du statut fiscal ?

Merci de vos retours !

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

De 1995 à 1998 j’ai reçu une allocation mensuelle de la part d’une association non lucrative (loi 1901) pour effectuer mon doctorat. Cette allocation n’a pas été déclarée à l’Urssaf et, de ce fait, je me retrouve avec 3 années non cotisées pour ma retraite.

Est-ce que l’association avait le droit de me payer sans me déclarer ?

Je vous remercie d’avance pour votre réponse.

Bonjour,

Généralement si l’association paye quelqu’un au titre d’un contrat, elle doit accomplir les démarches nécessaires de déclaration.

Ainsi, dans votre cas, nous vous invitons à consulter un professionnel en la matière qui saura vous indiquer la procédure à suivre.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, Je vous remercie pour votre réponse. Je voudrais préciser que l’association ne m’a jamais remis un contrat en bonne et due forme. J’ai dû certainement signer un papier, mais je n’ai jamais eu un exemplaire. Comme preuve, j’ai seulement les attestations de paiement (écrits sur papier qui accompagnaient les chèques) que j’ai gardées. J’ai vraiment l’impression d’avoir été payée “au noir”. Je veux bien m’adresser à un professionnel en la matière, mais quel type de professionnel : URSSAF, avocat en droit de travail pour saisir l’affaire devant le tribunal administratif ? Je vous remercie d’avance pour votre précision, Bien… Lire la suite »

Bonjour,

Vivant en colocation en bail solidaire nous souhaitons créer une association afin de centraliser sur un même compte bancaire l’ensemble des loyers et prélèvements de charges (énergie, eau, internet, achats communs…). Bien que non lucrative l’association aura des mouvements financiers permanents. L’activité sera-t-elle considérée comme commerciale et les sommes versées par les colocataires sur ce compte considérées comme du revenu imposable de l’association?

En vous remerciant par avance de votre retour, je vous souhaite une très bonne fin de journée.

Bonjour,

Une association est généralement créée pour rassembler un groupe de personnes autour d’une projet commun à renseigner dans les statuts au titre de l’objet social.

Elle sera considérée comme lucrative en présence d’activités économiques et avec une gestion intéressée et en concurrence les entreprises du secteur privé. Dans cette conjoncture, l’association peut devenir redevable des impôts commerciaux (IS, TVA, etc.).

Enfin, dans une situation de colocation, un compte commun peut permettre de mutualiser les sommes.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

mon association souhaite acheter du matériel roulant à Luxembourg pour ses propres besoin. Y’a t il un impact au niveau de la TVA ?

merci pour votre réponse

Bonjour, nouvelle association crée nous avons pour projet d’ouvrir une épicerie associative dans notre village , à quoi sommes nous donc assujetti à payer comme impôt et taxe ? De ce que j’ai vu il y a donc la TVA, l’impôt sur les société et la CET .

Et éventuellement une taxe sur le local loué ?

il n’y aura donc aucun salaires , ce sera que du bénévolat .

merci d’avance

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

nous sommes une asociation 1901, maison d’assistantes maternelles, louons une maison à un particulier, sommes nous assujeties à la taxe d’habitation ? merci

Bonjour,

Malgré la suppression de la taxe d’habitation au 1er janvier 2023, les associations restent redevables de cette taxe pour les locaux meublés qu’elles occupent à titre privatif (sauf si les locaux visés relèvent de la CFE).

Dans tous les cas, l’association est redevable de la taxe d’habitation pour les locaux meulés à usage d’habitation.

En espérant, avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

Nous avons une association fiscalisée , réalisant des bénéfices , pour alléger notre IS a t on le droit de se “defiscaliser” un peu en versant au titre du mecenat a une association ayant la qualité d interet general ?

Bonjour,

Une association peut tout à fait faire un don à une autre association.

Toutefois, il faut s’assurer que le don est librement consenti et est réalisé sans contrepartie et conformément aux statuts.

Il ne doit pas non plus constituer un reversement d’une subvention publique.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour Je suis trésorier d’une association reconnue d’intérêt général ayant un caractère culturel et ayant pour vocation prépondérante la valorisation du patrimoine ferroviaire. Notre association à la charge d’un musée réalisé de toutes pièces par ses membres il est situé dans des bâtiments SNCF pour lequel nous payons un loyer dépourvu de chauffage de point d’eau et de toilettes; l’électricité, l’assurance et le téléphone sont à notre charge. Cette association est constituée de bénévoles payant une cotisation annuelle. Nos revenus sont : 1 Les cotisations des adhérents. 2 Des dons. 3 Des subventions 4 Vente de billets d’entrées (Visite). 5 Une… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour je suis président bénévole d’une Asso loi 1901 dont le but est de promouvoir et soutenir la musique instrumentale. (Nous avons un compte et un numéro de siret ) L’asso est déjà intervenue bénévolement dans des EHPAD pour jouer un peu de musique . Devant l’engouement provoqué il se trouve que cette année quelques EHPAD ainsi qu’un restaurant nous proposent d’intervenir moyennant rémunération (contrats donc) pour un montant prévisionnel d’environ 4500€ maxi pour l’année 2024. Devra t on déclarer ces sommes ? Et si oui comment faire?

Merci de votre réponse

Bonjour, Oui, les revenus générés par votre association doivent être déclarés. Si les activités rémunérées sont accessoires à l’objet social et ne remettent pas en cause le caractère désintéressé de la gestion, l’association reste non lucrative et peut bénéficier de certaines exonérations fiscales. Pour déclarer ces revenus, il faudra les inclure dans les comptes annuels de l’association et les reporter sur les déclarations fiscales adéquates (impôts sur les sociétés, TVA si applicable). Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/ Pour cela, sélectionnez « Question sur nos… Lire la suite »

Bonjour,

Je suis membre d’une association sportive régit sous la loi de 1907 (régime de l’Alsace-Moselle). Exceptionnellement, nous effectuons des manifestations de types soirées dansantes à thème “soirée année 80” (1 à 2 fois par an). La mairie nous réclame un “décompte des droits d’entrée” afin de percevoir 2€ par billet vendu. Est-ce comparable à un impôt sur la billetterie ? Comment est fixé ce montant ?

Bonjour, La demande de la mairie concernant un “décompte des droits d’entrée” pour percevoir 2€ par billet vendu semble s’apparenter à une forme de participation financière ou de taxe locale, mais sans plus de détails, il est difficile de déterminer sa nature exacte. Les associations à but non lucratif organisant occasionnellement des manifestations ne sont pas soumises à un impôt sur les billets vendus au niveau national. Toutefois, des contributions spécifiques peuvent être demandées localement. Le montant de 2€ par billet vendu doit alors être fixé selon des critères ou des accords locaux. Il pourrait être justifié par des frais… Lire la suite »

Bonjour, je travaille sur un projet dans une association régie par la loi de 1901 le but du projet est l’ouverture d’un musée(billet d’entrée) avec une cafétéria ainsi qu’une boutique qu’elle serait la meilleure structure juridique pour ce projet ?

Bjr, Je suis le (nouveau) président d’une association à but non lucratif.

Dans le souci de déclarer aux impôts le changement d’adresse du siège social (à mon adresse, à Toulouse), je me suis adressé au service des impôts de mon secteur.

Ils m’ont répondu qu’ils ne tractaient pas les déclarations des associations, m’ont dirigé vers l’INPI, qui m’a dit de m’adresser aux greffes du territoire (Toulouse). J’avoue que je suis un peu perdu…

A quel organisme dois je m’adresser pour transmettre la déclaration…?

cordialement

Bonjour,

Le changement d’adresse d’une association est à déclarer auprès du greffe des associations de la préfecture du département du siège social de celle-ci.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour. Une association loi 1901 est exonérée de déclaration fiscale à hauteur de 76 679 €. Au-delà, elle doit faire une déclaration fiscale, si j’ai bien compris. Dans le cas où cette association a deux antennes, est ce que le montant de 76 679 € est multiplié par 3 (l’association et 2 antennes). Merci de vos conseils

Bonjour,

J’ai créé très récemment une association type 1901 et je souhaite demander une subvention à la municipalité.

Pour cela, apparemment, il faudrait que j’obtienne un SIRET.

Je me demande simplement si cette demande de création de SIRET est susceptible de générer des obligations fiscales quelles qu’elles soient…

Cordialement,

François

Bonjour,

En effet, vous devez faire une demande de n° de SIRET pour obtenir des subventions publiques.

En règle générale, en dessous d’une certaine somme, l’octroi de subventions n’entraine pas de conséquences fiscales.

Si besoin, n’hésitez pas à porter vos demandes auprès de l’INSEE lors de vos démarches.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, Y a t -il des documents annuels à fournir à l’état lorsqu’on gère une association sans but lucratif?

Merci de votre réponse

Bonjour,

Vous devez fournir vos comptes annuels et un rapport d’activité.

Veillez vous rapprochez d’un avocat spécialisé en droit des associations pour des réponses plus précises.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Je suis présidente d’une association loi 1901. Nous voulons créer des jeux et les commercialiser afin de générer des rentes financières pour faire vivre l’association, payer des prestataires, nos outils et matériels et surtout la mise en place d’un festival annuel. Est-ce que générer de l’argent par ce biais nous pousse à devenir une asso lucrative? ou dès lors que l’argent gagné est réutilisé dans l’asso, nous avons le droit de rester “à but non lucratif”.

Un grand merci par avance de votre réponse.

Bonjour,

Une association loi 1901 à but non lucratif peut accomplir des activités lucratives et commerciales si elle respecte un certain seuil et qu’elle ne concurrence pas les entreprises du secteur privé.

Dans le cas contraire, l’association risque d’être redevable des impôts commerciaux (IS, TVA) et d’être requalifiée en société créée de fait.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

je suis présidente d’une association à but non lucratif culturelle pour la promotion du chant choral

nos adhérents paient une cotisation annuelle

1 de nos adhérents à décider de quitter l’association et demande le remboursement de sa cotisation non motivée par un changement d’adresse ou un deuil mais pour convenance personnelle

y a t il des règles dans les statuts de l’association qui régissent ce cas de figure ?

merci de votre aide

Bonjour,

En effet, les modalités de fonctionnement et d’organisation d’une association sont prévues par ses statuts et/ou son règlement intérieur.

Ainsi, concernant la question du remboursement, nous vous invitons à consulter les statuts ou le règlement intérieur sur ce point.

Dans le silence des statuts, vous pouvez soumettre cette disposition à l’AG afin de voter et le cas échéant de l’inclure dans les statuts.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Comment une association culturelle loi 1901, à but non lucratif mais avec des activités lucratives non prépondérantes, peut justifier ne pas toucher plus de 76 000€ sans déclarer quoi que ce soit ?

Car si j’ai bien compris, en dessous de ce seuil, l’association n’a pas à déclarer ses revenus.

Merci pour votre aide.

Bonjour, Une association loi 1901 exerçant des activités lucratives non prépondérantes peut bénéficier d’une exonération fiscale si ses recettes annuelles issues de telles activités ne dépassent pas 72 432 € (seuil pour 2024, actualisé chaque année). En dessous de ce seuil, l’association n’a pas à déclarer ses revenus lucratifs ni à payer d’impôts commerciaux, à condition que l’activité lucrative reste accessoire et que l’association respecte son objet non lucratif. Pour justifier de ne pas dépasser ce seuil, il est essentiel de tenir une comptabilité claire, séparant les recettes lucratives des autres. En cas de contrôle fiscal, ces éléments permettront de… Lire la suite »

Bonjour, Notre association a été immatriculée au titre de l insee comme 9002Z suite a une interpretation erronnée de son objet social, or il s agit d une association à but non lucratif qui a pour objet de soutenir un projet artistique mêlant musiques et danses traditionnelles à destination d un public familial et des écoles. Elle vient de toucher une subvention du département de 3000€ pour payer 2 artistes musiciens qui developpent un projet de musiques et danses trad en milieu scolaire. Or concomitamment elle vient d être contactée par le service des impôts car elle est à priori… Lire la suite »

Bonjour Je suis président d’une association depuis 2008 on est jamais déclarer impôt. est ce qu’il obligatoires de déclarer impôt pour un association non lucrative?

quelle formulaire dois je rempli?

Bonjour, Une association à but non lucratif n’est en principe pas soumise aux impôts commerciaux (impôt sur les sociétés, TVA, contribution économique territoriale) si elle remplit les critères de non-lucrativité définis par l’administration fiscale, notamment : gestion désintéressée, absence de concurrence avec des entreprises, et activité au profit d’un cercle restreint de bénéficiaires (instruction fiscale BOI-IS-CHAMP-10-50-10). Cependant, même une association non lucrative doit remplir certaines obligations fiscales : Déclaration annuelle des revenus mobiliers (si elle perçoit des intérêts ou dividendes) via le formulaire n° 2070. Déclaration de dons reçus ouvrant droit à réduction d’impôt pour les donateurs, via le formulaire… Lire la suite »

Bonjour,

nous sommes une asso loi 1901, sportive. Des la création de l’asso, une inspectrice nous a assujettie à tous les impots d’office. Une asso avec la meme activité existe juste a coté de l’asso, non assujettie aux impots. Quand je demande aux services fiscaux de justifer cette différence, ils me repondent que nous avons dû remplir un certain cerfa. Quand je demande copie de ce document, impossble de l’obtenir; Quels sont nos recours ??

Bonjour, Une association loi 1901 peut être exonérée d’impôts commerciaux si elle respecte les critères fixés par l’instruction fiscale du 18 décembre 2006 (BOI-IS-CHAMP-10-50-10). L’assujettissement automatique sans analyse de votre activité réelle peut être contesté. Vous pouvez exercer un recours gracieux auprès du service des impôts des entreprises (SIE) ou un recours hiérarchique auprès de la direction régionale. En l’absence de réponse satisfaisante, vous pouvez saisir le tribunal administratif pour faire valoir vos droits, notamment si aucune copie du formulaire CERFA en question ne peut vous être fournie. En espérant que notre réponse vous sera utile, nous vous souhaitons une… Lire la suite »

nous créons une association loi 1901 pour un petit cinéma de campagne..

Doit on être assujetti à la TVA auprès des impôts ou simplement des taxes auprès du CNC

Bonjour, Dans le cadre d’une association loi 1901 qui gère un cinéma de campagne, plusieurs critères doivent être pris en compte pour déterminer si vous devez être assujetti à la TVA. En principe, les associations qui réalisent des activités lucratives sont soumises à la TVA. Toutefois, des exonérations peuvent s’appliquer, notamment pour les activités culturelles, comme la projection de films, si elles sont réalisées dans un but non lucratif et dans certaines conditions. Par ailleurs, même si votre association n’est pas soumise à la TVA, elle peut être soumise à certaines taxes spécifiques auprès du Centre National du Cinéma (CNC),… Lire la suite »

Bonjour,

Je souhaite acheter un bien immobilier pour l activité de l association en sci entre mon association et moi même a part égal et apport égal.

Est ce légal et peut on être accusé d ABS ?

Merci par avance

Bonjour, La création d’une SCI entre une association et vous-même est juridiquement possible, mais elle présente des risques, notamment en matière d’abus de biens sociaux (ABS). En effet, si l’association participe à l’acquisition d’un bien via la SCI, il faut s’assurer que cette opération respecte son objet social et ne constitue pas une gestion intéressée, ce qui pourrait engager la responsabilité des dirigeants. De plus, l’association ne pouvant pas poursuivre un but lucratif, toute participation à une SCI doit être justifiée par son intérêt direct et conforme à ses statuts. Il est fortement recommandé de consulter un expert en droit… Lire la suite »

Super merci beaucoup pour votre retour