La TVA en association

Dernière mise à jour le 23/01/2024

Une association exerçant une activité lucrative est soumise à la TVA, lorsque l’administration établit que :

- Sa gestion n’a pas un caractère désintéressé ;

- Ses activités sont réalisées en concurrence avec des entreprises du secteur lucratif ;

- Son activité est exercée dans des conditions similaires à ces entreprises.

Toutefois, une association peut être dispensée de payer la TVA, en application du régime de la franchise en base de TVA.

Une association peut-elle être soumise à la TVA ?

En principe, une association à but non lucratif n’est pas soumise aux impôts commerciaux. Cependant, une association peut réaliser des activités lucratives, et être redevable de la TVA si sa gestion ne présente pas un caractère désintéressé.

Quelles sont les associations soumises à la TVA ?

Les associations soumises à la TVA sont :

- Celles dont la gestion n’a pas un caractère désintéressé ;

- Les associations dont l’activité exercée entre en concurrence avec des entreprises du secteur lucratif.

Quelles sont les activités exonérées de TVA ?

Les activités exonérées de TVA sont :

- Les recettes de six manifestations de soutien et de bienfaisance organisées sur une année, à condition que les bénéfices reviennent exclusivement à l’association ;

- Les activités à caractère éducatif, culturel, sportif ou social dans le cadre d’un service rendu par une association à ses membres, si leur gestion est désintéressée.

Comment apprécier le caractère non-lucratif d’une association ?

Une association n’est pas soumise à la TVA, si elle ne concurrence pas le secteur commercial et que sa gestion est désintéressée.

Le caractère désintéressé de la gestion d’une association

La gestion de l’association est dite désintéressée si les conditions suivantes sont remplies :

- Elle n’effectue aucune distribution de bénéfices de manière directe ou indirecte, et ce quelle que soit la forme ;

- Elle est gérée à titre bénévole par des personnes qui n’ont aucun intérêt direct ou indirect dans les résultats de l’exploitation ;

- Les membres ne doivent pas être déclarés attributaires d’une part de l’actif.

La concurrence avec des entreprises du secteur lucratif

L’appréciation de la concurrence avec des entreprises ou des organismes lucratifs se fait après l’examen de quatre critères :

- Le public ciblé ;

- Le produit ou le service proposé ;

- Les opérations de communication réalisées (publicité ) ;

- Les prix pratiqués.

Si l’activité exercée par l’association est identique à celle effectuée par une entreprise à but lucratif, et ce, à des conditions similaires, l’exonération de TVA ne s’applique pas.

Quel est le taux de TVA d’une association ?

Il existe plusieurs taux applicables : un taux normal, un taux intermédiaire, un taux réduit et un taux particulier. Il dépend des opérations effectuées, du produit et de l’activité. Depuis le 1er janvier 2014, la taxe est évaluée selon ces quatre bases :

- Taux normal : 20 % ;

- Un taux intermédiaire : 10 % ;

- Taux réduit : 5,5 % ;

- Un taux particulier : 2,1 %.

Les taux intermédiaires

Selon l’article 279 du Code général des impôts, le taux intermédiaire de 10 % s’applique pour certaines opérations, dont voici une liste non exhaustive :

- La fourniture de logements ;

- La fourniture de logements dans les terrains de campings classés ;

- La location d’aires d’accueil des gens du voyage ;

- Fourniture de repas dans les cantines d’entreprises ;

- Les loteries foraines ;

- Les droits d’admission aux expositions, sites et installations à caractère culturel, ludique, éducatif ou professionnel ;

- Les prestations de services d’aides à domiciles fournies à titre exclusif ;

- Les ventes à consommer sur place, sauf les boissons alcoolisées ;

- Les ventes à emporter ou à livrer de produits alimentaires préparés et à consommer immédiatement.

Les taux réduits de TVA association à 5,5 %

Les taux réduits à la hauteur de 5,5 % concernent les activités suivantes (liste non exhaustive) :

- Les concerts, les spectacles, le cirque, les théâtres… autres que les 140 premières représentations d’œuvres nouvellement créées dans le pays ou faisant l’objet d’une nouvelle mise en scène ;

- Les droits d’entrée dans les salles de spectacles cinématographiques, ainsi que les cessions de droits patrimoniaux portant sur des œuvres cinématographiques représentées à l’occasion de séances à caractère non commercial ou lors de festivals de cinéma ;

- Les opérations d’importation, de vente, de courtage, de commission, de livraison et d’acquisition intracommunautaire se portant sur l’eau et les boissons non alcoolisées, les livres, certains appareillages médicaux ;

- L’importation d’œuvres d’arts, d’objets de collection ;

- La fourniture de logement et de nourriture dans les maisons de retraite et les établissements spécialisés pour les personnes à mobilité réduite ;

- Les résidences hôtelières à vocation sociale sous conditions ;

- Les droits d’entrée lors des réunions sportives ;

- Les droits d’entrée dans les parcs zoologiques.

Le taux réduit de TVA association de 2,1 %

Le taux réduit de 2,1 % concerne les publications de presse inscrites à la Commission paritaire des publications et des agences de presse ainsi que les 140 premières représentations théâtrales d’œuvres musicales, chorégraphiques, dramatiques ou lyriques et les spectacles de cirque sans service de consommation de boissons.

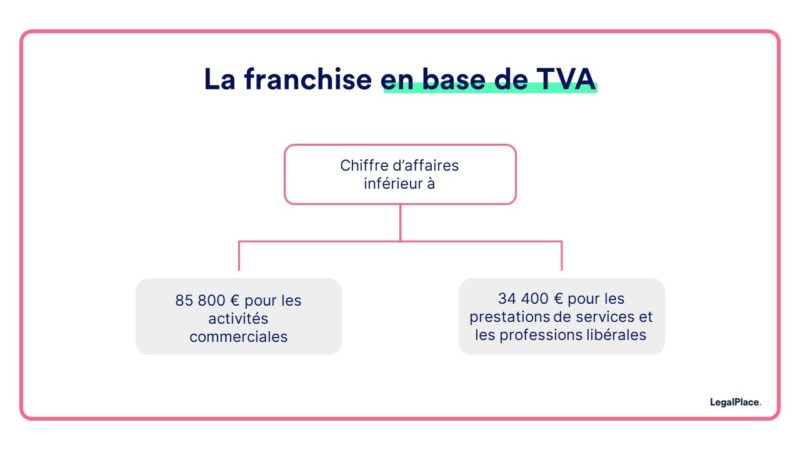

La franchise en base de TVA d’une association

Une association soumise à la taxe sur la valeur ajoutée peut bénéficier d’une exonération de TVA, dans le cadre de l’application de la franchise en base de TVA. Ce régime concerne les associations qui ont réalisé un chiffre d’affaires ne dépassant pas les seuils suivants (en 2021) :

- 91 900 € pour la livraison de biens ;

- 36 800 € pour les prestations de services (hors ventes à consommer sur place) et prestations d’hébergement.

- 101 000 € pour la livraison de biens ;

- 39 100€ pour les prestations de services (hors ventes à consommer sur place) et les prestations d’hébergement.

L’application de la franchise en base de TVA entraîne plusieurs conséquences :

- Une association ne peut pas collecter la TVA sur les ventes et ne peut pas non plus la déduire sur les achats ;

- Elle doit également indiquer la mention « TVA non applicable, article 293 B du Code général des impôts » sur les factures de l’association.

FAQ

Comment déterminer si une association est assujettie à la TVA ?

Une association est soumise à la TVA lorsque sa gestion n'est pas désintéressée, son activité concurrence des entreprises du secteur lucratif, et son activité est exercée dans des conditions similaires aux entreprises du secteur privé.

Quel taux de TVA pour une association ?

Le taux normal de TVA est de 20%. Il existe plusieurs taux : un taux intermédiaire de 10% pour certaines opérations, un taux réduit de 5,5% pour certaines activités et un taux de 2,1%.

Quels sont les seuils de franchise en base de TVA ?

Les seuils pour bénéficier de la franchise en base de TVA sont de 91 900 euros pour la livraison de biens et de 36 800 euros pour les prestations de services et professions libérales.

Créer mon association

Créer mon association

Dernière mise à jour le 23/01/2024

Connexion

Connexion

Nous sommes entrain de créer une association de taxis et nous aimerions savoir si nous avons besoin d’être assujéti au la tva pour prospecter par exemple des assistances ou répondre à un appel d’offre.

Merci d’avance pour votre réponse

Bonjour, Une association est assujettie à la TVA si elle remplit les conditions suivantes: – la gestion n’a pas un caractère désintéressé: c’est à dire qu’elle accomplit une activité lucrative et génère des bénéfices, – les activités exercées par l’association sont en concurrence avec les entreprises du secteur privé et sont exercées dans les mêmes conditions: c’est à dire relatives à un même produit pour un même public à des prix similaires etc. Si l’association est dans cette situation alors elle sera redevable de la TVA selon un taux normal, intermédiaire ,réduit ou particulier en fonction, de l’activité exercée. En… Lire la suite »

Mon association de protection de l’enfance n’est pas assujeti à la TVA, mais comment avoir un document le prouvant ?

Bonjour,

Dans ce cas, vous pouvez fournir une copie des statuts de l’association et il est également possible de demander une attestation de non assujettissement sur l’espace des impôts.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

Quel est l’objet de votre association ?

Bonjour j’ai un SARL que nous allons dissoudre en janvier et je voudrais (société de production audiovisuel) je souhaite créer à la place une association qui me permettrai de continuer mon activité. L’association doit être soumisse a la tva.

Pouvez vous me dire si cela est possible.

Merci

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Notre association loi 1901 est une épicerie sociale, solidaire et ouverte à tout public, en milieu rural dans une commune sans commerce. Le but est non lucratif et les bénéfices réalisés permettront d’améliorer les locaux, d’investir dans du matériel performant, de développer les activités en acquérant la marchandise revendue auprès des producteurs locaux. A terme, il est prévu l’embauche de 2 personnes. L’épicerie – lorsqu’elle sera agréée – collectera des dons de GMS. Parallèlement, nous aurons en dépôt-vente des produits d’agriculteurs et artisans de bouche. Les prix affichés pour les dons des GMS seront les mêmes que les autres commerces… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, nous sommes une école de musique associative et pour les besoins de l’association nous souhaitons créer une boutique en ligne pour vendre des produits dérivés de notre école (t-shirt avec le logo de l’école par exemple…) sommes-nous assujéti à la TVA ou sommes nous exonéré? merci

Bonjour,

En principe, une association, si sa gestion des désintéressée, est exonérée de TVA pour les services à caractère social, éducatif, culturel ou sportif qu’elle rend à ses membres. Elle ne doit pas non plus concurrencer le secteur commercial. Pour savoir si elle entre en concurrence avec une entreprise du secteur lucratif, il convient de s’intéresser aux critères suivants :

– Le public ciblé

– Le produit ou le service proposé

– Les opérations de communication réalisées (publicité )

– Les prix pratiqués

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour nous sommes une association loi 1901 de défense de copropriétaires.

Si nous faisons réaliser des travaux et que notre association signe les devis, pouvons-nous être exonérés de TVA?

Merci par avance pour votre retour.

Cordialement.

Didier Pruvost

Bonjour,

Je vous invite à consulter l’article suivant relatif au taux de TVA applicable aux travaux portant sur les locaux des associations à but non lucratif : https://www.senat.fr/questions/base/2006/qSEQ061125127.html

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Est ce qu’une association cultuelle est soumise à la TVA ?

Pour rentrer dans le détail, nous sommes une église protestante avec le statut d’association cultuelle. Nous souhaitons réaliser des investissements matériels (son, lumière, etc) mais nous ne savons si nous sommes éligible à l’exonération de la TVA.

Pourriez-vous nous apporter vos lumières à ce sujet ?

Bien à vous.

Bonjour,

En principe, une association est exonérée de TVA si elle n’exerce aucune activité commerciale. Toutefois, votre association peut être dispensée de payer la TVA dans les cas suivants :

– Si vos activités non commerciales sont prépondérantes

– Si vous réalisez moins de 6 manifestations de soutien ou de bienfaisance par année

– Si vous réalisez des opérations à caractère social ou philanthropique

– Si vous œuvrez pour la défense collective de vos membres

N’hésitez pas à renseigner auprès du service des impôts, pour en savoir plus.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour,

President d’une association a but non lucrative qui donne des cours de coreen a Lyon, j’aimerai savoir si nous pouvons recuperer la TVA sur les fournitures scolaires et la TVA des parking que nous remboursons a nos enseignants?

Bonjour,

Cela dépend du régime fiscal applicable à votre structure. Par exemple, si vous êtes en franchise base TVA, vous ne pourrez pas facturer la TVA à vos clients qui paieront alors en Hors-taxes (HT).

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

faut-t-il faire des démarches administratives pour être assujetti à la TVA si on remplit les conditions.

Bonjour,

Nous ne sommes pas sûrs d’avoir compris votre question, pourriez-vous la reformuler afin que nous puissions vous fournir une réponse adaptée ?

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

J’ai créé une association qui promeut la culture des vins et spiritueux. Elle est désintéréssée, ne concurrence et n’emploie personne. Comment faire pour ne pas payer la TVA, par exemple lors de l’achat de marchandises?

Merci.

Bonjour,

Une association ne peut pas bénéficier d’un régime favorable en matière de TVA lors de l’achat de matériel ou de marchandises.

En effet, les fournisseurs facturent la TVA à l’association sans pouvoir pratiquer un taux plus favorable ou une exonération (hors les cas où les fournisseurs ne sont pas soumis à la TVA).

En espérant avoir su répondre à vos interrogations.

L’équipe LegaLPlace

bonjour, nous avons une association de la loi 1901 à but non lucratif pour une maison d’assistante maternelle et je voudrais savoir si nous sommes assujetti à la tva.

Bonjour, En règle générale les associations loi 1901 ne sont pas soumises aux impôts commerciaux tels que l’IS et la TVA. Toutefois pour bénéficier de cette exonération il faut que l’association remplisse 2 conditions : – gérée de manière désintéressée c’est-à-dire bénévolement et sans distribution directe et indirecte des bénéfices ; – ne concurrence pas des entreprises commerciales dans les missions et les activités : prix, produit, public, publicité. De plus, les associations sont exonérées de TVA si les services rendus sont à caractère social, éducatif, culturel ou sportif et les associations agréées de services aux personnes. En espérant avoir… Lire la suite »

Bonjour. Une association type 1901, créée pour organiser un festival de musique, peut-elle établir des factures à ses sponsors (et non mécènes), sans TVA ? Ou bien faut-il exceptionnellement établir des factures avec TVA et la reverser au services des impôts ?

Bonjour,

Une association peut éditer des factures sans TVA si cette dernière est effectivement exemptée de collecter et de faire une déclaration de TVA.

Les seules associations autorisées à faire des factures sans TVA sont les associations suivantes :

– Les associations à but non lucratif gérées de manière désintéressée, réalisant des opérations commerciales seulement de manière ponctuelle avec un bénéfice en dessous d’un certain seuil ;

– Une association réalisant un chiffer d’affaires lui permettant de bénéficier du régime de franchise en base de TVA.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

Nous sommes une association d’histoir et patrimoine local. Chaque annéeé nous publions une revue pour laquelle le taux de TVA appliqué par l’imprimeur est de 20%. J’ai reçu une nouvelle proposition d’un autre imprimeur à 5,5%

Peux ton bénéficier d’un taux réduit et lequel. ? (sources à préciser)

En vous remerciant

Bonjour,

Relèvent du taux réduit de TVA à 5,5%, les activités cités l’article 278-0 bis du CGI exercées en association.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Relèvent du taux réduit de TVA à 5,5%, les activités citées l’article 278-0 bis du CGI exercées en association.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Nous sommes une association de protection animal déclarée d’utilité public et notre vétérinaire nous demande un numéro de TVA car se serait “devenu obligatoire”.

J’ai beau chercher dans les textes et les explications de textes mais impossible de trouver une quelconque ligne sur cette obligation.

Pourriez vous éclairer sur le sujet?

Steve

Bonjour,

En théorie une association loi 1901 reconnue d’utilité publique qui à une gestion désintéressée et qui ne concurrence pas le secteur public n’est pas soumise à la TVA. Par conséquent, elle ne dispose pas d’un numéro de TVA.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPLace

Merci pour votre réponse qui confirme ce que j’ai pu voir.

Nous avons joint la préfecture qui nous a donnée une réponse similaire et nous a recommandé dans ce cas de mettre le numéro de SIREN à la place. Si cela peut servir a d’autre.

Bonjour

Dans le cadre d’une Association en charge d’un établissement d’éducation, j’ai compris que je ne pouvais pas m’affranchir de payer la TVA dans le cas d’achat de matériels ou fourniture mais puis je ne pas payer de TVA dans le cas de prestations intellectuelles de type Prestataires de professeurs ou d’intervenants ?

Bonjour,

En effet, une association ne peut pas bénéficier d’un régime de faveur en matière de TVA lors de l’achat de matériel ou de prestations.

Ainsi, les fournisseurs ou les prestataires facturent alors la TVA lors de l’achat sans pouvoir appliquer un taux plus favorable ou une exonération en la matière.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, j’appartiens à une association qui organise des concerts de rock. Les cachets servent à défrayer les musiciens (indemnité kilométriques, achats de matériels de musique et de scène). De ce fait est-on assujetti à la TVA ?

Bonjour,

En règle générale, les associations ne sont pas soumise à la TVA et aux autres impôts commerciaux.

En revanche, une association devient redevable de la TVA dès lors qu’elle présente une gestion non désintéressée, et qu’elle exerce une activité qui entre en concurrence avec les entreprises du secteur privé sur la prestation proposée.

N’hésitez pas à faire une demande de rescrit fiscal à l’administration fiscale afin de faire le point sur l’imposition de votre association.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Nous sommes entrain de créer une association et nous souhaitons qu’elle ne soit pas assujettie à la TVA. Y a-t-il des démarches à faire ? Merci pour vos réponses.

Bonjour,

Sauf si elle exerce des activités commerciales, une association est en principe exonérée du paiement de la TVA sans qu’aucune démarche spécifique ne soit à réaliser. Sachez également que certaines associations exerçant une activité commerciale sont également dispensées de TVA. Il s’agit des associations dont la gestion est désintéressée, dont les activités commerciales ne concurrencent pas le secteur privé et dont l’activité lucrative représente une part minime du budget de l’association et dont les activités non lucratives restent principales.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour, Exonéré ne veut pas dire non-assujetti à la TVA.

Puisque toute les asso. possèdent un numéro de TVA intra ( cf annuaires des sociétés ) ne sommes-nous pas de ce fait assujetti à la TVA ( mais exonéré ? ).

Dans ce cas, les factures avec d’autre acteurs commerciaux ( asso ou entreprise) doivent être en HT (ou net de tva) en appliquant le système d’auto-liquidation non ?

Merci.

bonjour

nous allons installer un chauffage au granulés de bois dans un logement qui appartient à une association diocésaine.

habituellement nous facturons ce type de prestation à 5,5% (amélioration de la qualité énergétique du logement)

a quel taux doit on facturer cette association? a-t-elle le droit de bénéficier des 5,5% également?

Bonjour, je m’occupe d’une association sportive (club de Tennis de table), sans but lucratif, avec un budget annuel entre 1 000 et 2 000€ encadré exclusivement par des bénévoles, et aucune part sociale ou autre. Pouvez vous nous confirmer que les achats du club peuvent ne pas être assujettis à la TVA, et donc que si nous devons acheter une table de tennis de table de 600€ TTC avec une facture sur laquelle nous demanderons de faire figurer ” article 293 B du Code général des impôts” nous ne devrons payer que 500€ soit le prix HTva ? Bonne journée… Lire la suite »

Bonjour,

En principe, les associations à but non lucrative ne sont pas redevables de la taxe sur la valeur ajoutée. Cependant, certaines situations exceptionnelles nécessitent pour l’association de payer ou de reverser la TVA. Ne connaissant pas tout les détails nous permettant de déterminer si oui ou non, vous faites parties de ces situations exceptionnelles, nous vous invitons à contacter les services fiscaux afin de vous assurer que vous n’êtes aucunement redevable de la TVA.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Nous avons une association et ne sommes pas assujetti à la TVA, mais avons (je ne sais pas trop comment) un numéro de TVA intracommunautaire (trouvé sur societe.com avec notre siret).

Y a-t-il une erreur quelque part ?

Est-ce que cela veut-il dire que nous pouvons être exonéré de TVA sur les facturations avec l’Europe si le client a aussi un numéro de TVA ?

Merci

Bonjour,

En règle générale, une association n’est pas soumise à la TVA, ainsi elle n’est pas censée avoir de numéro de TVA intracommunautaire.

Par conséquent, le numéro n’est peut être pas valide.

En espérant avoir su répondre à vos interrogations.

L’équipe Legalplace

Bonjour, Je travaille pour une entreprise basée en Espagne, et mon client est une association à but non lucratif basée en France. Mon client souhaite nous passer une commande, mais il nous indique que la TVA ne doit pas figurer dans le devis et la facture par la suite. À ma connaissance, les seuls devis que nous pouvions émettre sans TVA étaient ceux effectués pour des entreprises disposant d’un numéro de TVA intracommunautaire valide. Pour les particuliers, associations et autres, j’avais la certitude que la TVA devait figurer. Merci de me dire à quel saint je dois me vouer, car… Lire la suite »

Bonjour,

Nous sommes une association loi 1901 de promotion de musique, nous avons déjà organisé un concert et nous souhaiterions maintenant lancer une activité de promotion pour les artistes qui seraient payantes. Serons nous assujetti à la TVA ?

Merci d’avance,

Elouan

Bonjour,

Une association loi 1901, sera redevable des impôts si elle réalise un certain plafonds de chiffre d’affaires et si elle vient concurrencer le secteur privé.

En revanche, en cas de nouvelles activités les statuts devront être modifiés sur ce point et les modifications déclarées auprès du greffe des associations.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Nous sommes une association cultuelle. Je vois que le 12 Juillet 2022 vous avez dis qu’une d’association est “exonérée de TVA”. Quelle différence avec la suite de votre phrase qui dit qu’une association “peut être dispensé de TVA” ? Vous semblez opposé les deux termes de la phrase, je n’en saisi pas le sens.

Concrêtement, j’ai compris qu’une association paye la TVA lors des achats qu’elle réalise, comme toute personne.

Nous ne réalisons aucune action commerciale, nos ressources proviennent de dons.

Je vous remercie pour votre retour.

Cordialement,

Bonjour, La distinction entre être “exonéré de TVA” et “dispensé de TVA” peut prêter à confusion, mais elle repose sur des nuances importantes dans le régime fiscal applicable aux associations. Voici une clarification de ces termes: Exonération de TVA signifie qu’une association n’est pas soumise à la TVA sur ses activités spécifiques. Cela peut s’appliquer lorsque les activités de l’association ne sont pas considérées comme des opérations commerciales par l’administration fiscale, souvent parce qu’elles sont non lucratives, sociales, éducatives, culturelles, etc. L’exonération peut être totale ou partielle, selon la nature des activités. Cela signifie que l’association n’a pas à collecter… Lire la suite »

Bonjour

Nous sommes une association, existons depuis 10 ans et allons dorénavant être soumis à la TVA.

Comment s’inscrire au service des impôts ? Je les ai appelés mais eux-mêmes ne nous connaissent pas et ne savent pas nous inscrire !

Le greffe du Tribunal de Commerce ne sait pas non plus et impossible de joindre l’INPI.

Merci de votre réponse

Bien cordialement

Gautier

Bonjour,

Si vous avez des difficultés à vous enregistrer en ligne ou si vous avez besoin d’informations spécifiques, essayez de contacter directement le Service des Impôts des Entreprises (SIE) de votre département. Bien que vous ayez mentionné avoir déjà contacté les services fiscaux, il est parfois nécessaire d’insister ou de se déplacer physiquement pour clarifier la situation, surtout si votre cas est atypique.

En vous souhaitant une belle journée.

L’équipe LegalPlace

Bonjour,

Nous souhaitons créer une association sur le DIY dont l’impression 3D, Résine, …

Nous voulons proposer des présentations/formations gratuites de nos réalisations.

Afin de permettre de financer le matériel et matières premières, nous souhaitons vendre nos créations.

Seront-nous soumis à la TVA pour tous ce qui est l’achat de ces équipements et matières premières ?

Pour ce qui est de la revente, je pense que nous serons assujettis vu qu’il y a des professionnels qui propose le même genre de service.

En vous remerciant d’avance pour l’intérêt que vous porterez à ma question.

Bonjour, La vente de créations par l’association pourrait effectivement rendre celle-ci assujettie à la TVA, surtout si ces ventes sont régulières et si elles sont perçues comme une activité économique concurrentielle par rapport à des professionnels offrant des services similaires. En France, une association est en général exonérée de TVA si son activité est non lucrative, sociale, éducative, sportive, etc., et si elle respecte les conditions de gestion désintéressée. Toutefois, dès lors qu’une association réalise des opérations de vente de manière régulière et en concurrence avec des entreprises commerciales, elle peut être considérée comme exerçant une activité économique et donc… Lire la suite »

Bonjour, j’ai une asso qui est assujeti à la TVA et devient d’intérêt général.

Quelles sont les démarches à faire pour effectuer ce changement auprès de l’administration fiscale ? Doit-on forcément faire un rescrit fiscal ? Est-ce recommandé ?

Bonjour,

En règle générale, il est recommandé de faire un rescrit fiscal pour officialiser le statut d’intérêt général de votre association, surtout si elle est assujettie à la TVA. Cela permet de clarifier la situation fiscale de l’association et de bénéficier éventuellement de certains avantages fiscaux. Le rescrit fiscal doit être adressé à l’administration fiscale et doit décrire précisément les activités de l’association pour démontrer qu’elles correspondent aux critères d’intérêt général.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour, notre association de véhicules anciens se développe dans les refabrications de pièces. Bien que nous ne soyons pas encore au seuil de 91900 €, nous envisageons de faire une sectorisation pour séparer l’activité lucrative de l’activité associative, car nous ne respecterons plus la règle des 4 P (à partir du moment où nous vendons en dehors de nos adhérents, le P de Public n’est plus appliqué je pense). Est ce que vous validez notre choix ? Nous souhaitons nous mettre en conformité avec l’administration fiscale. Peut on s’enregistrer à la TVA de façon rétroactive au premier janvier de l’année… Lire la suite »

Nous avons créé une association dans le but d’accompagner des jeunes dans la réalisation de leurs projets. Nos seules achats sont des t-shirt et casqués floqués à l’image de l’association. Nous vendons ces articles à nos adhérents. devons nous payer la TVA lors de l’achat des tshirts ?

Bonjour! Nous sommes une SAS école de Yoga, et nous aimerions savoir si ce serait possible de basculer en Asso!?

Merci

Bonjour,

Il est possible de passer d’une SAS à une association, mais cela implique de fermer et donc de liquider la société avant de créer une structure associative.

Par conséquent, nous vous conseillons de contacter un professionnel qui saura vous renseigner personnellement sur la procédure à suivre.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Nous avons crée notre association pour promouvoir les artistes émergents de la scène musicale électronique au travers de sortie digitale (EP/Single etc). Nous souhaiterions aussi organiser des concerts, et vendre des tshirts. Les places de concert seront payantes, les bénéfices ervent à payer les artistes et sont réinvestis dans l’association (production de vinyles, de tshirts, paiement de graphiste etc). Devons-nous nous déclarer via le CERFA 15909-02 comme “IMMATRICULATION AU REGISTRE DU COMMERCE ET DES SOCIETES” ? et sommes-nous assujettis à la TVA ?

MERCI

Bonjour, je suis volontaire dans une association à but non lucratif (uniquement des bénévoles, aucun bénéfice commercial, organise des événements et distribue des cadeaux et des bourses aux enfants et aux jeunes, entièrement financé par des dons de particuliers). J’ai 2 questions : 1. J’ai cru comprendre qu’aucune des achats de fournitures ou de produits effectués en France pour l’association n’est exonéré de TVA. Est-ce que c’est vrai ou bien y a-t-il des exceptions ? 2. Je souhaite importer des fournitures et le vendeur ne me facture pas de TVA (il n’est pas français). Il me dit que la TVA… Lire la suite »

Bonjour, nous sommes une association humanitaire qui a été créé en 2023. Je souhaite savoir ou on peut envoyer nos factures pour étre remboursés de la TVA ?

Merci,

Trésoriere de l’association Amel Foundation

Bonjour notre association va bientôt louer via un bail de droit commun. Le bailleur nous dit que la TVA est à payer, est ce exactement ? nous sommes une association loi 1901 de danse qui ne dépasse pas le seuil d’imposition (- de 73000€) et qui a une gestion désintéressée. Pouvons nous exiger l’exonération de la TVA sur le loyer ? bien à vous et merci pour votre retour

Bonjour, J’ai la possibilité de récupérer une structure pension équine, la personne quittant les lieux me cède les installations, quelques pensionnaires et on va faire un changement de nom du bail. J’ai créé une association a but non lucratif. J’ai un centre équestre à 8km qui propose de la pension mais pas ds les mêmes conditions. Nous c’est pension au près de 4000 à 6000m2 pour 3 chevaux, à l’herbe au maximum et compléter au foin si besoin. Le centre équestre nourrir 100% au foin et 4/5 chevaux par près plus petits que nous. Est-ce considéré comme concurrence sachant que… Lire la suite »

Bonjour, Une association de randonneurs, lois 1901, à but nous lucratif et avec une gestion désintéressée, organise régulièrement pour ses adhérents des séjours et des voyages (3 à 4 par an). Ces séjours ont pour objectif la découverte d’une région ou d’un pays au travers de la pratique de la randonnée et sont un moment de convivialité pour les adhérents participants. Par ailleurs, d’un point de vue financier, l’association réclame à chacun la part des frais engagés (hébergement, transports, guides …) et ne fait pas de profit sur cette activité. L’association a connu un développement avec une augmentation du… Lire la suite »

Bonjour,

Le 4 juillet je me suis permis d’envoyer un message concernant l’assujettissement à la TVA pour une association de randonnée.

Pour l’instant, je n’ai pas eu de réponse de votre part, est-ce un oubli

Dans l’attente de vous lire,

Cordialement

bonjour,

nous sommes une association sportive de fléchettes ayant un espace de convialité / buvette, avec bientôt des employés. dans quel mesure sommes nous soumis à la franchise de TVA et comment déclare-t-on cette dernière si nous dépassons les seuils.

Nous sommes une association non assujetti à la TVA, notre chorale va chanter pour une structure assujetti à la TVA, il nous propose la moitié de la recette TTC et c’est à nous d’être comptable vis à vis du trésor public c’est à dire de redonner la TVA au trésor public. Est bien légal. Merci pour votre réponse.

Bonjour, Non, ce n’est pas légal. Étant une association non assujettie à la TVA, vous ne pouvez ni facturer la TVA ni la reverser au Trésor public. La structure assujettie à la TVA doit gérer elle-même la TVA sur la recette, pas vous. Si la structure insiste, il serait prudent de consulter un expert-comptable clarifier la situation. Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/ Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné… Lire la suite »

Une association a but non lucrative de protection animale doit t elle payer la Tva sur l achat de nourriture pour les animaux , du matériel ou soins chez le vétérinaire ?

Bonjour, Une association à but non lucratif de protection animale n’est pas exonérée de TVA sur ses achats (nourriture, matériel, soins vétérinaires), même si elle ne poursuit aucun but lucratif. En effet, l’exonération de TVA prévue à l’article 261 du Code général des impôts concerne uniquement certaines activités spécifiques réalisées par l’association, sous conditions, mais pas ses dépenses. En clair, même si l’association est exonérée de TVA sur ses recettes (ex. : dons, cotisations), elle paie la TVA comme tout consommateur sur ses achats auprès de fournisseurs assujettis, et ne peut pas la récupérer, sauf si elle exerce par ailleurs… Lire la suite »

Bonjour,

Nous sommes une association de soutien à des malades atteints d’une maladie rare. Nous allons organiser un week-end pour notre prochaine assemblée générale (ce sera la seule manifestation de l’année pour laquelle nous demanderons une participation financière aux adhérents). Devons-nous payer la tva sur les factures d’hôtel/restauration… ? Merci de vos réponses.

Bonjour,

Par principe, si l’événement est ponctuel, réservé aux adhérents et sans but lucratif, il n’y a alors pas à facturer ni à verser de TVA.

En revanche, la TVA sur les factures d’hôtel ou de repas restera à votre charge.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour, donc pas de TVA collectée et si j’ai compris on ne récupère pas non plus la TVA sur les achats, on paie en TTC. Comptablement on n’a pas à enregistrer la TVA déductible alors? et pas de déclaration à faire ?

Bonjour, En effet, si l’activité relève du régime de franchise en base de TVA (article 293 B du Code général des impôts), il n’y a pas de collecte de TVA sur les ventes et on ne récupère pas la TVA sur les achats. La facturation se fait donc en TTC sans mention de TVA, et vous les fournisseurs sont payés en TTC. Comptablement, cela signifie : – Aucune TVA collectée à enregistrer en compte 4457 ; – Aucune TVA déductible à comptabiliser en 4456 ; – Les charges et vos produits sont comptabilisés pour leur montant TTC. De plus, il… Lire la suite »

Bonjour, nous sommes une association 1901 et nous avons acheté une remorque neuve en Belgique pour transporter notre matériel. Lors de la procédure pour faire immatriculer la remorque, le site ANTS demande 780 € de TVA. Est-ce normal ? Merci d’avance pour votre réponse.

Bonjour, La demande de paiement de 780 € de TVA lors de l’immatriculation en France d’une remorque neuve achetée en Belgique est normale, même pour une association loi 1901, car il s’agit d’une importation intracommunautaire soumise au régime de TVA français. Conformément à l’article 256 bis du Code général des impôts, l’achat en France d’un véhicule neuf dans un autre État membre de l’Union européenne donne lieu à une taxation en France, même si le vendeur en Belgique a déjà appliqué la TVA locale. Cela s’applique également aux remorques considérées comme véhicules tractés, dès lors qu’elles sont neuves (moins de… Lire la suite »

Bonjour,

Une association désintéressée peut-elle choisir d’opter à la TVA ?

Merci par avance

Bonjour,

Une association désintéressée peut effectivement choisir d’opter pour le paiement de la TVA lorsque ses activités entrent dans le champ d’application de cette taxe et dépassent les seuils de franchise en base. Cette option lui permet de récupérer la TVA sur ses achats, mais l’oblige également à collecter la TVA sur ses recettes. L’option doit être exercée auprès de l’administration fiscale selon les modalités prévues, et engage l’association pour une durée minimale.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour, Je fais partie d’une association de parents d’élèves d’une petite école, La mairie de notre ville a signalé ce matin lors d’une formation a toutes les associations de la ville qu’à partir de cette année nous sommes assujettis à la TVA. Lors de notre kermesse (vente de boissons soft, d’alcool cat3 Bière et pétillant) nous devrions appliquer une TVA sur ces boissons alors que nous les achetons déja avec la TVA et qu’ils nous est interdit de faire des bénéfices sur ces ventes … Ceci est pour nous impensable ce sont nos rares points de beau bénéfices qui sont… Lire la suite »

Bonjour ont est une association loi 1901 de collectionneurs des pièces de collection euros

Ont a demandé une numéro TVA intracommunautaire avec le accord des finances publiques

Notre doute c’est la suivante ont acheté a des institutions officielles et fournisseurs dehors de la France sans TVA incluse

Pour déclaré nous achats ont dois utiliser quelle tranche de TVA une fois que c’est des pièces de collection

Bonjour,

Pour des achats intracommunautaires de pièces de collection, l’association doit autoliquider la TVA au taux normal de 20 %, sauf si elle bénéficie d’un régime spécifique.

Ces achats doivent être déclarés sur la déclaration CA3, même sans TVA facturée à l’achat.

Il faut vérifier que le SIE que l’association est bien considérée comme assujettie à la TVA pour éviter tout risque.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour, nous sommes une association Compagnie de spectacles vivants. L’association est à but non lucratif. J’ai du mal à comprendre les 3 items : Elle n’effectue aucune distribution de bénéfices de manière directe ou indirecte, et ce quelle que soit la forme ==> autrement dit, il faut que les bénéfices servent uniquement l’association et pas être versés à quelqu’un ? Elle est gérée à titre bénévole par des personnes qui n’ont aucun intérêt direct ou indirect dans les résultats de l’exploitation ; ==>J’en suis le président et ai un certain intérêt à ce qu’elle fonctionne car je souhaite pouvoir toucher des revenus de certaines prestations scéniques.… Lire la suite »

Bonjour, Les points que vous soulevez sont importants pour comprendre le fonctionnement légal d’une association à but non lucratif en France : 1. Effectuer aucune distribution de bénéfices : En effet, dans une association à but non lucratif, les excédents de ressources doivent être utilisés pour réaliser l’objet social de l’association. Cela signifie qu’ils ne peuvent pas être distribués, ni directement ni indirectement, aux membres ou dirigeants. 2. Gestion à titre bénévole : Les dirigeants ne doivent avoir aucun intérêt personnel dans les résultats financiers, c’est-à-dire qu’ils ne devraient pas recevoir de bénéfices financiers résultant des activités de l’association. Cependant,… Lire la suite »

Bonjour,

Nous sommes une association loi 1901 et organisons un festival par ans. Tous les membres de l’association sont bénvoles. A partir de quel CA sommes nous redeveables de la TVA, est ce que l’argent encaissé sous forme de partenariat, mecenat entre dans ce CA?

Merci

Bonjour, Les associations loi 1901 peuvent être exonérées de TVA si elles remplissent les conditions de non-lucrativité définies par l’administration fiscale (activité désintéressée, gestion bénévole, absence de concurrence avec le secteur commercial). Cependant, si l’association réalise des ventes de biens ou services à titre habituel, elle peut devenir assujettie à la TVA si son chiffre d’affaires dépasse les seuils de franchise applicables en 2025 : Arts, spectacles et manifestations culturelles : 91 900 € Autres prestations de services : 36 800 € Concernant vos partenariats et mécénats, tout dépend de leur nature : Le mécénat (don sans contrepartie significative) n’entre… Lire la suite »

Bonjour Louise, Merci beaucoup, c’est très clair!

Bonjour,

Nous avons une association lucrative, nous sommes les premiers intéressés.

L’association a été créée pour recevoir des dons, du sponsoring, des subventions.

Nous avons convenu à un accord de partenariat avec une entreprise avec en contrepartie de la publicité, comment dois je réaliser la facture justificative ?

Avec une TVA à 20% pour avoir le TTC équivalent au montant accordé ?

Avec une TVA à 20% avec le montant accordé HT ce qui fait un montant TTC supérieur au montant convenu, sachant que l’entreprise elle récupère la TVA ?

Sans TVA ?

Je suis perdue

Merci d’avance

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat spécialisé, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, Nous sommes une asso d’aide à domicile qui passe de but non lucratif à but lucrative. Nous allons devoir mettre en place la TVA. (pour les frais de gestion, etc..)

Est-ce que l’adhésion que payent nos adhérents chaque année à date anniversaire, est assujettie à la TVA ? (sachant que nous avons des membres qui utilisent l’association en ayant par exemple une femme de ménage) et des membres qui n’utilisent pas le service mais qui ont voulu adhérer.

Merci d’avance pour votre réponse.

Bonjour, Le passage de votre association d’un fonctionnement non lucratif à une activité lucrative impose effectivement de réexaminer l’assujettissement à la TVA de l’ensemble des recettes, conformément à l’article 256 A du Code général des impôts (CGI), qui soumet à la TVA toutes les activités économiques à titre onéreux exercées de manière indépendante. S’agissant des cotisations ou adhésions, elles ne sont pas systématiquement assujetties à la TVA. Selon l’administration fiscale, une cotisation est exonérée de TVA lorsqu’elle correspond à un droit d’adhésion à l’association, sans contrepartie directe individualisée. En revanche, si l’adhésion donne accès à des prestations de services déterminées,… Lire la suite »

Bonjour, Dès lors que votre association exerce une activité lucrative, elle entre dans le champ d’application de la TVA en vertu de l’article 256 A du Code général des impôts. Il convient donc d’examiner si l’adhésion annuelle constitue la contrepartie d’une prestation individualisée. Selon l’administration fiscale, une cotisation est exonérée de TVA si elle ne correspond à aucune prestation déterminable en contrepartie. Ainsi, les adhésions des membres qui n’utilisent aucun service peuvent ne pas être assujetties à la TVA, dès lors qu’elles traduisent uniquement la volonté de soutenir l’association ou d’en faire partie. En revanche, pour les adhérents qui, en… Lire la suite »

J’ai oublié de préciser que nous étions une association mandataire.

Merci pour vos réponses.

Bonjour, Le fait d’être une association mandataire n’a aucune incidence sur la validité juridique de la clause d’indexation ni sur la prescription de son application. Dans un bail professionnel, qu’il soit conclu avec une association, une société ou une personne physique, les principes exposés précédemment demeurent applicables. La clause d’indexation annuelle (généralement fondée sur l’indice ILAT pour les locaux professionnels) ne produit effet que si elle est expressément appliquée dans le délai d’un an suivant la date convenue de révision. À défaut, cette révision est forclose pour l’année échue. Le bailleur ne peut donc pas rattraper rétroactivement les augmentations non… Lire la suite »

Bonjour mon association de réemploi de matériaux de construction vient de passer à la TVA car nous effectuons une partie importante d’activité marchandes (conseil, et activités auprès des professionnels). Cependant, nous avons un doute si nos adhésions entreprises, collectivités, particuliers sont soumises à la TVA ou bien si cela peut être considéré comme un don hors TVA ? Par avance merci

Bonjour

Les adhésions sont soumises à la TVA si elles donnent accès à des services ou avantages.

Seules les adhésions de pur soutien, sans contrepartie, peuvent être considérées comme des dons hors TVA. Il faut donc analyser chaque type d’adhésion selon ce critère.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace