La fiscalité d’entreprise

Dernière mise à jour le 22/02/2024

La fiscalité d’entreprise est un vaste sujet. En effet, les entreprises sont soumises à plusieurs formes de fiscalité poursuivant une finalité différente.

En effet, on pense principalement à la fiscalité directe au taux de l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR). Mais les différentes sociétés sont également soumises à une fiscalité sur la consommation (la TVA) et à une fiscalité locale.

Qu’est-ce qu’est la fiscalité d’entreprise ?

La fiscalité d’une entreprise comprend plusieurs volets.

En effet, tout au long de sa vie sociale l’entreprise sera assujettie et redevable de différents impôt et taxes.

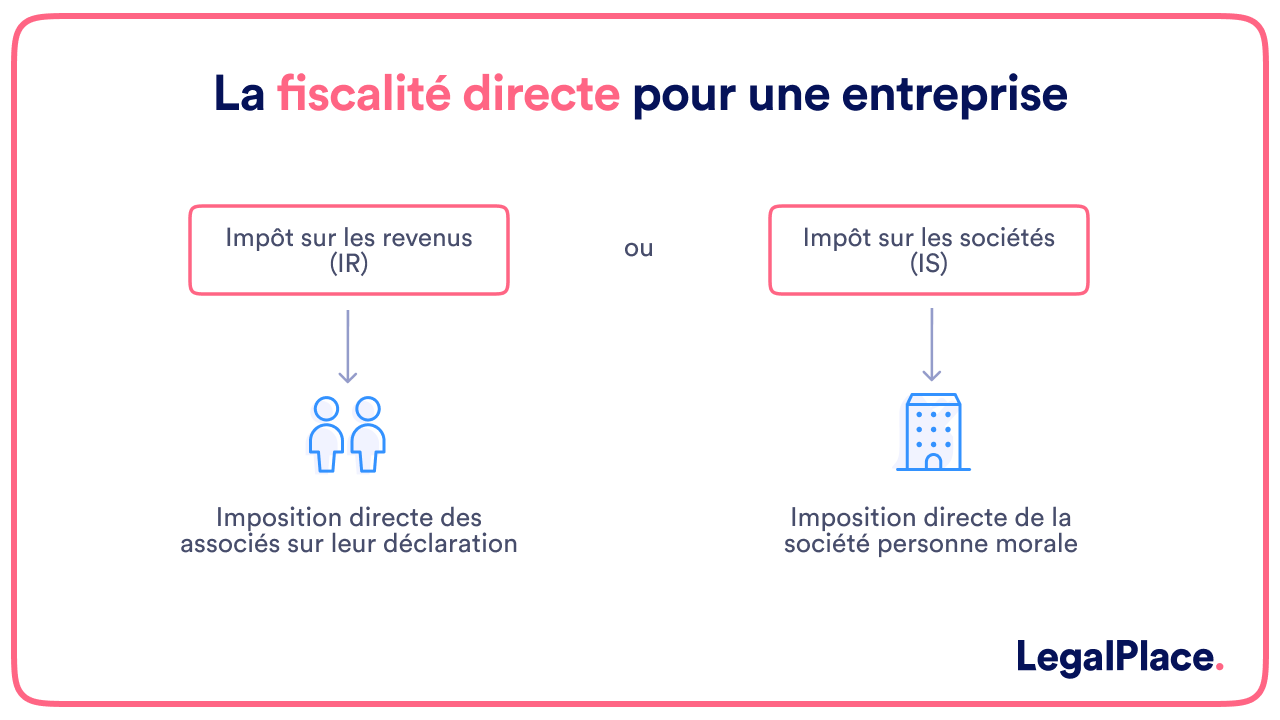

Principalement, cette dernier sera redevable d’une fiscalité dite “directe” en ce qu’elle touche les bénéfices de l’entreprise. A ce titre, il s’agit de l’impôt sur les société (IS) ou de l’impôt sur le revenu (IR).

Au delà de ce type de fiscalité, l’entreprise sera redevable d’une fiscalité dite commerciale ; la TVA mais également d’une fiscalité territoriale ; la CET.

Quelle est la fiscalité directe d’une entreprise ?

A l’instar des personnes physiques, les sociétés personnes morales sont taxées sur le revenu. Pour les entreprises, on parle alors de bénéfices.

Pour les sociétés commerciales (les SAS, les SARL, etc.), le régime d’imposition par défaut est l’impôt sur les sociétés (IS).

Par conséquent, les bénéfices réalisés seront ainsi imposés suivant ce régime.

Le taux d’impôt sur les sociétés est de 25%. En revanche, il existe un taux réduit à 15% pour la partie des bénéfices n’excédant pas les 42 500€ de bénéfices.

Toutefois, certaines sociétés commerciales peuvent choisir le régime d’imposition. En effet, elles ont le choix entre l’IS et l’IR.

En revanche, l’option pour l’IR est généralement ouverte aux entreprises ayant moins de 5 ans.

Contrairement aux sociétés commerciales, les entreprises individuelles et les auto-entreprises sont par défaut assujetties à l’impôt sur le revenu directement auprès de la déclaration personnelle de l’entrepreneur.

Dans le cadre professionnel, en fonction de la nature de l’activité exercée, un taux d’abattement est appliqué sur chiffre d’affaires avant d’appliquer le taux d’imposition en fonction de la tranche de revenu déclaré.

Ici, ce type d’entreprise peut également opter pour l’IS, si le dirigeant estime le régime plus avantageux.

La fiscalité directe pour une entreprise:

- Impôt sur les revenus : l’imposition directe des associés sur leur déclaration ;

- Impôt sur les sociétés : l’imposition directe de la société personne morale.

Tableau récapitulatif de la fiscalité directe des entreprises

De manière plus globale voici un tableau récapitulatif reprenant tous les types de structures et le type d’imposition directe applicable.

| Type de structure | IR | IS |

| Entreprise individuelle | Oui | Sur option et sous conditions |

| Micro-entreprise | Oui | Non |

| SNC/ SCP/EURL | Oui | Sur option et sous conditions |

| SARL/SA/SAS/SASU | Oui, sous conditions | Oui |

| SCI | Oui | Sur option et sous conditions |

| SEL | Non | Oui |

Comment déclarer les bénéfices ?

Dans tous les cas, les bénéfices réalisés par les entreprises doivent être déclarées auprès de l’administration fiscale qu‘elles soient soumises à l’IR ou à l’IS.

Les bénéfices imposés à l’IR

Dans le cas où l’entreprise relève de l’impôt sur le revenu les bénéfices doivent être déclarés directement sur la déclaration de revenus de l’entrepreneur, au choix dans une des catégories suivantes, selon la nature de l’activité :

- Dans la catégorie des bénéfices industriels et commerciaux (BIC) : si l’activité est industrielle, commerciale ou artisanale ;

- Dans la catégorie des bénéfices non commerciaux (BNC) : en cas d’exercice d’une activité libérale.

Ensuite, le taux d’imposition appliqué à ces revenus varie selon les autres revenus déclarés et la situation familiale.

Les bénéfices imposés à l’IS

Si l’entreprise est soumise à l’IS, la personne chargée des déclarations peut déclarer le bénéfice net (après avoir déduit le montant de la rémunération versée aux dirigeants).

Le bénéfice net soumis à l’impôt sur les sociétés doit être indiqué dans le formulaire 2065-SD.

A cet instant, le dirigeant doit déclarer sa rémunération en dividendes reçus dans le formulaire 2042 de sa déclaration de revenus.

Là encore, le taux d’imposition appliqué dépend du montant de bénéfices déclaré par l’entreprise.

Quel est le volet commercial de la fiscalité d’entreprise (TVA) ?

Au-delà de la fiscalité directe, les entreprises sont également redevables d’une fiscalité dite commerciale ; il s’agit de la TVA. Il existe plusieurs régimes.

La franchise en base de TVA

La franchise en base de TVA est un régime permettant à l’entreprise qui en bénéficie d’être exonérée de TVA.

Cependant, pour en bénéficier l’entreprise doit réaliser un chiffre d’affaires en dessous de certains seuils, selon la nature de l’activité exercée à savoir :

- 36 800€ HT : pour les professions artisanales, les prestations de services et les professions libérales ;

- 91 900€ HT : pour les activités de vente et les prestations d’hébergement.

Par conséquent, dans le cadre de ce régime, le professionnel n’est pas tenu de collecter et reverser la TVA à l’Etat.

De plus, même si l’entreprise respecte les seuils de CA, il est tout à fait possible de renoncer au régime de la franchise en base de TVA.

La démarche s’effectue auprès des impôts et la société devient redevable de la TVA.

Les différents taux

Lorsque l’entreprise excède les plafonds énoncés ci-avant, elle devient alors redevable du paiement de la TVA.

A ce moment, 2 régimes peuvent s’appliquer :

- Le régime simplifié : une seule déclaration CA12 est à remplir au plus tard le 2ème jour ouvré qui suit le 1er mai ;

- Le régime normal d’imposition : la déclaration est mensuelle avec le formulaire CA3.

Ainsi les seuils de CAHT pour bénéficier du régime simplifié sont les suivants :

- Entre 91 800 et 840 000€ pour les activités de vente et de fourniture de logement ;

- Entre 77 700 et 245 000€ pour les prestations de service et les activités libérales.

Par conséquent, le régime normal en termes de TVA s’applique lorsque le CAHT excède les seuils visés ci-dessus.

Ensuite, les taux des TVA à appliquer selon les activités et conformément aux articles 278 et du CGI sont les suivants :

- Le taux normal de 20% ;

- Le taux réduit de 10% ;

- Le taux réduit de 5% ;

- Le taux particulier de 2,1%.

La TVA pour les échanges en Union européenne

La TVA est également due par les entreprises effectuant des échanges de biens au sein de l’Union européenne et dans le pays tiers.

Dans ce cas, on parle de TVA intracommunautaire.

Les professionnels peuvent également être redevable de la TVA sur les prestations de service dans l’Union européenne.

Quel est le volet local de la fiscalité d’entreprise (CET) ?

En plus de la TVA et de l’impôt direct (l’IS ou l’IR), l’entreprise doit également s’acquitter d’une fiscalité locale : la contribution économique territoriale (CET) qui comprend la CFE et la CVAE.

La CFE

La CFE est la cotisation foncière des entreprises et doit être acquittée annuellement auprès du service des impôts.

Généralement, l’entreprise est exonérée du paiement de la CFE pour la première année d’exercice. Cela doit être renseigné lors de la déclaration initiale.

La CVAE

La CVAE ou cotisation sur la valeur ajoutée des entreprises, est une cotisation due par les entreprises déclarant un chiffre d’affaires excédant les 152 500€.

Dans ce cas, la déclaration n°1330 doit être transmise de manière dématérialisée au plus tard le 2ème jour ouvré qui suit le 1er mai.

Voici une vidéo pour mieux comprendre la fiscalité d’une entreprise :

Existe-t-il d’autres taxes professionnelles ?

En plus des taxes évoquées ci-avant, les entreprises peuvent être redevables des taxes professionnelles mais également bénéficier d’allègements fiscaux.

Les taxes diverses

En règle générale, les autres taxes à prendre en compte dans la fiscalité des entreprises sont les taxes et les contributions sur les salaires.

A ce titre on peut citer, la taxe d’apprentissage, la contribution à la formation professionnelle et surtout la taxe sur les salaires.

Les allégements fiscaux

Enfin, les entreprises, à l’instar des particuliers peuvent bénéficier de crédits d’impôt, de réductions d’impôts voire même d’exonérations d’impôts.

D’une part, les crédits d’impôt peuvent être octroyés pour la recherche ou l’innovation.

Les réductions d’impôts peuvent avoir lieu en cas de mécénat, c’est-à-dire des dons en faveurs d’organismes non lucratifs, etc,

Enfin, les exonérations concernent les jeunes entreprises innovantes ou universitaires, celles implantées dans les quartiers prioritaires de la politique de la ville ou celles en zone franche urbaine territoire entrepreneur.

FAQ

Quelles sont les 2 catégories d'impôts ?

En premier lieu, on peut citer les impôts directs comme l’IR ou l’IS et les impôts indirects, tel que la TVA. Ensuite, il y a les impôts nationaux et locaux (la CFE) et enfin les impôts proportionnels où le taux est le même pour tous les contribuables.

Quels sont les prélèvements obligatoires ?

Au titre des prélèvements obligatoires, les finances publiques en distinguent 3 types :

● Les impôts ;

● Les cotisations sociales ;

● Les taxes fiscales.

Comment calculer le bénéfice net d’une entreprise ?

Pour calculer le bénéfice net, il faut tout d'abord calculer le bénéfice brut comme suit : bénéfice brut = recettes - coût de revient. Une fois le bénéfice brut établi, on obtient le bénéfice brut grâce au calcul suivant : bénéfice brut - total des dépenses - impôts.

Créer mon entreprise

Créer mon entreprise

Dernière mise à jour le 22/02/2024

Connexion

Connexion