La déclaration trimestrielle en auto-entrepreneur

Dernière mise à jour le 23/10/2024

La déclaration trimestrielle de l’auto-entrepreneur consiste à déclarer son chiffre d’affaires (CA) tous les trois mois, comme le suggère son nom. Le contribuable a aussi le choix d’accomplir cette formalité mensuellement. Dans les deux cas, elle doit être effectuée pour connaître les charges sociales à payer. Il convient de bien comprendre cette notion avant d’entamer toute démarche, quel que soit le domaine dans lequel on évolue.

La déclaration trimestrielle de chiffre d’affaires de l’auto-entrepreneur, de quoi s’agit-il ?

L’auto-entrepreneur est tenu de déclarer régulièrement son CA, même quand il est nul. La déclaration en question peut être effectuée auprès de l’Urssaf ou Union de recouvrement des cotisations de Sécurité sociale et d’allocations familiales.

Définition

La déclaration trimestrielle du micro-entrepreneur consiste à déclarer le CA après trois mois d’activité. Cette formalité permet de calculer le montant des taxes et des cotisations à régler, en se basant sur les recettes réalisées. Elle doit être accomplie avant 12h chaque :

- 31 janvier ;

- 30 avril ;

- 31 juillet.

Pour une micro-entreprise qui vient d’être créée, la déclaration de revenus prend effet sur une année civile après le choix de l’effectuer trimestriellement. Les mêmes échéances seront reconduites automatiquement chaque année.

Plafonds

Tous les micro-entrepreneurs sont soumis au plafond de chiffre d’affaires annuel. Ils doivent le respecter pour continuer à profiter de certains avantages parmi lesquels on peut citer :

- La conservation du statut ;

- Le régime simplifié.

Les seuils dépendent surtout du domaine dans lequel ils évoluent.

En cas de dépassement, ceux qui exercent une activité de nature commerciale et artisanale passeront à un régime réel d’imposition. Quant aux auto-entrepreneurs libéraux qui ne respectent pas le plafond de CA, ils seront soumis au régime fiscal de la déclaration contrôlée.

Voici la liste des seuils à respecter quand on est micro-entrepreneur :

- 188 700 euros pour les activités commerciales ;

- 188 700 euros pour les prestations d’hébergement ;

- 77 700 euros pour les activités libérales ;

- 77 700 euros pour les prestations de service artisanales ou commerciales.

Comment effectuer sa déclaration trimestrielle quand on est auto-entrepreneur ?

S’il vient de se lancer, l’auto-entrepreneur n’a pas tout de suite à déclarer ses revenus trois mois après la date de création de la micro-entreprise. Pour les déclarations suivantes, il doit par ailleurs veiller à bien respecter les délais afin d’éviter des pénalités.

Première déclaration

Le micro-entrepreneur n’a pas l’obligation de déclarer son chiffre d’affaires après les trois premiers mois d’activité. Une fois ces derniers écoulés, sa première déclaration peut s’effectuer ensuite dans un délai maximum de trois mois.

Ce temps d’attente permettra la mise à jour de sa situation. Il devrait également avoir déjà reçu son numéro SIRET en attendant. D’ailleurs, il est impossible d’effectuer la déclaration de revenus sans ce code.

Cependant, la première déclaration trimestrielle de l’auto-entrepreneur portera sur le chiffre d’affaires réalisé au cours des deux premiers trimestres d’activité. Il doit indiquer dans le document le montant HT des revenus encaissés durant cette période et n’est pas autorisé à en déduire ses charges, peu importe leur nature. Par ailleurs, il n’a pas à déclarer la TVA collectée.

Déclarations suivantes

Après la première déclaration trimestrielle de l’auto-entrepreneur, les prochaines doivent être réalisées dans un délai de 30 jours après le trimestre imputé. Pour y voir plus clair, voici un tableau récapitulant les dates d’échéance pour les déclarations suivantes.

| Trimestre à déclarer | Ouverture d’échéance | Date d’exigibilité |

| 1er janvier au 31 mars | 1er avril | 30 avril |

| 1er avril au 30 juin | 1er juillet | 31 juillet |

| 1er juillet au 30 septembre | 1er octobre | 31 octobre |

| 1er octobre au 31 décembre | 1er janvier de l’année suivante | 31 janvier de l’année suivante |

Que doit-on déclarer dans le CA ?

Dans le chiffre d’affaires global, l’auto-entrepreneur déclare les ventes de :

- Marchandises ;

- Prestations de service ;

- Prestations d’hébergement ;

- Services artisanaux.

Au sujet du montant des charges sociales, il correspond :

- À la contribution à la formation professionnelle ;

- Aux taxes pour frais de chambre consulaire (hormis l’activité libérale) ;

- Au versement libératoire (pour ceux qui ont choisi l’option) ;

- Aux cotisations pour la couverture sociale (retraite et maladie).

En outre, il convient de rappeler que les taux sont déterminés en fonction de la nature de l’activité. Il est tout aussi important de préciser que parfois, les charges fiscales et sociales se retrouvent sur une même ligne.

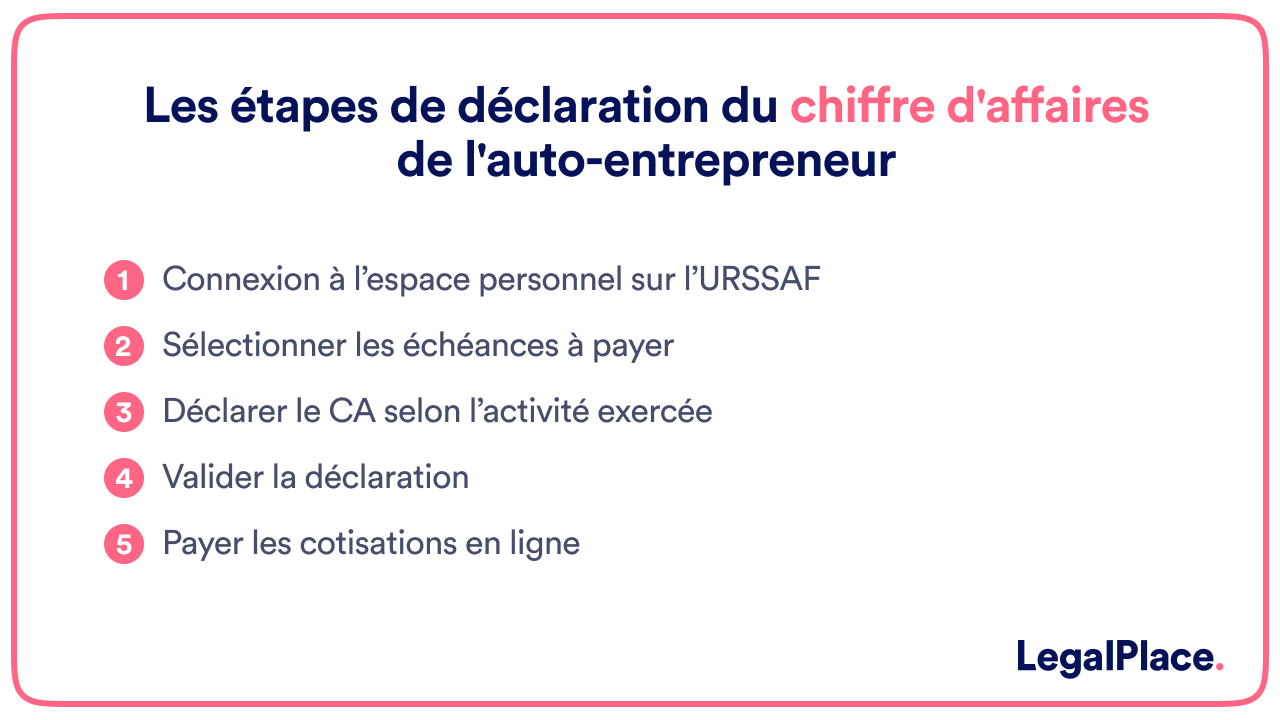

Comment déclarer ses cotisations auprès de l’Urssaf ?

Depuis début 2019, chaque déclaration de cotisations de l’auto-entrepreneur s’effectue en ligne auprès de l’Urssaf, à partir d’un ordinateur ou d’un smartphone. Afin de pouvoir accomplir cette formalité, il doit alors créer un compte sur le site de l’organisme. Pour se connecter, il aura à inventer un mot de passe et aura besoin :

- D’une adresse mail ;

- D’un numéro de sécurité sociale.

Il est également possible de réaliser la déclaration via une application mobile. Il est bon de noter que le micro-entrepreneur peut se servir d’un logiciel de gestion pour déclarer ses revenus en temps et en heure, ce qui lui évitera tout oubli et retard.

Sur le site de l’organisme

Après avoir créé un compte sur le site officiel de l’Urssaf, le déclarant aura tout simplement à suivre les indications qui y sont présentes pour déclarer son CA et payer ses cotisations sociales. Celles-ci montrent qu’il faut cliquer sur « Mon compte » et « Je n’ai pas encore de compte » pour pouvoir se connecter.

Lors de cette étape, le numéro de sécurité sociale et le SIRET seront demandés à l’auto-entrepreneur. Pour les prochaines connexions, ce dernier n’aura plus qu’à cliquer sur « J’ai déjà un compte » et entrer son :

- Adresse mail ;

- Mot de passe.

Une fois la déclaration de revenus effectuée, le calcul du montant des charges sociales s’effectuera tout seul. D’où l’importance de s’assurer que les informations renseignées dans le formulaire de déclaration sont bien exactes. Pour effectuer le paiement, le déclarant peut choisir entre :

- La carte bancaire ;

- Le télépaiement.

S’il choisit la seconde option, il ne fera l’objet d’un prélèvement qu’à l’issue de la date d’exigibilité de l’échéance. Notons aussi que si cette dernière tombe un week-end ou un jour férié, elle sera reportée au jour suivant.

Ensuite, il aura tout simplement à cliquer sur « Valider » pour tout enregistrer. Dès que cela sera fait, un accusé de réception apparaîtra sur l’écran. Il est possible de l’imprimer. Avant de quitter le site, le micro-entrepreneur a également le choix d’appuyer sur le bouton « Télécharger un justificatif ». Précisons que lors des trois premiers mois d’activité de la micro-entreprise, il pourra voir dans l’espace dédié qu’aucune déclaration n’est à effectuer pour l’instant.

À travers une application mobile

L’application mobile, téléchargeable sur App Store ou Play Store, se nomme « Auto-entrepreneur Urssaf ». Avec le soutien de la Fédération nationale des auto-entrepreneurs, elle a été créée par :

- L’ancienne SSI;

- L’ACOSS ou agence centrale des organismes de sécurité sociale.

Que risque-t-on en cas de retard ou d’absence de déclaration ?

En cas de manquement à l’obligation, une pénalité de 58 € s’applique sur chaque déclaration manquante.

Dans le cas où plusieurs déclarations n’auraient pas été effectuées à la date d’exigibilité, le calcul des charges s’effectuera sur une base forfaitaire, qui représente un quart du plafond d’assujettissement à la taxe sur la valeur ajoutée, par déclaration manquante.

En cas de retard ou d’absence de déclaration, l’auto-entrepreneur est tenu de régulariser sa situation avant la fin de l’année sinon, le calcul de ses charges et taxes s’effectuera sur une base majorée de 15 %. S’il ne déclare pas ses revenus pendant huit trimestres, il perdra son statut.

FAQ

Combien coûte la déclaration d’activité de l’auto-entrepreneur ?

La démarche est généralement gratuite, mais des frais annexes doivent être prévus dans certains cas. Pour l’artisan par exemple, il peut suivre un SPI, qui coûte près de 200 euros, auprès de la CMA ou chambre de métiers et de l’artisanat.

Comment payer moins d’impôts quand on est micro-entrepreneur ?

Le micro-entrepreneur peut prétendre à certaines aides qui lui permettent de payer moins d’impôts. Opter pour le versement libératoire lui donne également la possibilité de réduire ces derniers. Dans tous les cas, il a également tout intérêt à opter pour le régime micro fiscal simplifié et à bien déclarer chacune de ses charges.

À combien s’élèvent les charges à payer par l’auto-entrepreneur ?

Les taux appliqués sur le chiffre d’affaires sont les suivants :

- 21,2 % pour la prestation artisanale ou commerciale ;

- 12,3 % pour la vente de marchandises ;

- 21,1 % pour l’activité libérale et les autres prestations de service.

Dernière mise à jour le 23/10/2024

Connexion

Connexion