Les charges de l’auto-entrepreneur

Dernière mise à jour le 13/05/2025

L’auto-entrepreneur doit s’acquitter de certaines charges sociales et fiscales. Grâce au statut de l’auto-entrepreneur, le mode de calcul et de paiement des charges sociales est simplifié.

Néanmoins, l’auto-entrepreneur reste redevable de plusieurs type de charges. Cependant, le statut permet de bénéficier d’un allègement de ces charges sous certaines conditions.

Quelles sont les différentes charges de l’auto-entrepreneur ?

Tout au long de la vie de l’auto-entreprise, diverses charges seront dues, à savoir :

- Les frais relatifs à la création de la structure ;

- Les charges sociales de l’auto-entreprise ;

- Les charges fiscales de l’auto-entreprise ;

- Les frais bancaire et les frais d’assurance ;

- Les divers autres charges de l’auto-entrepreneur.

Pour rappel, le statut d’auto-entrepreneur est un statut optionnel et simplifié pour les entrepreneurs ayant une entreprise individuelle.

Ainsi, les modalités de création sont simplifiées comme les modalités de gestion administrative et comptable

Toutefois, pour bénéficier du régime de l’auto-entreprise, il faut remplir les conditions suivantes :

- Etre une personne physique ;

- Exercer une activité commerciale, artisanale ou libérale à titre principal ou complémentaire ;

- Respecter le plafond de chiffre d’affaires en fonction de la nature de l’activité, à savoir : 77 700€ HT pour les activités libérales et les prestations de services et 188 700€ HT pour les activités commerciales et de logements.

Toutes les charges évoquées ci-avant seront détaillées dans la suite de l’article.

Quelles sont les charges relatives à la création d’une auto-entreprise ?

Pour commercer, malgré le fait que l’auto-entreprise bénéficie d’une création simplifiée, quelques coûts peuvent être à prévoir pour sa création.

En effet, même si la déclaration d’une auto-entreprise auprès du guichet unique sur le site de l’INPI et gratuite, elle peut engendrer des coûts si cette dernière est réalisée par un prestataire en ligne spécialisé ou par un professionnel tel qu’un avocat ou un expert comptable.

Un auto-entrepreneur est redevable de différentes charges sociales telles que :

- Les cotisations sociales ;

- Les taxes pour frais de chambre consulaire ;

- La contribution à la formation professionnelle.

Les cotisations sociales

Tout d’abord, l’auto-entrepreneur doit s’acquitter des cotisations sociales.

Ainsi, les cotisations de l’auto-entrepreneur comprises dans le taux appliqué sur le chiffre d’affaires comprennent :

- L’assurance maladie et maternité ;

- Les indemnités journalières ;

- Les cotisations retraite ;

- L’assurance invalidité et décès ;

- Les allocations décès ;

- La formation professionnelle ;

- La CSG/CRDS

Ces dernières sont calculées selon un taux fixé en fonction de la nature des activités réalisées, conformément aux article 34 à 35A et 92 à 103 du code général des impôts à savoir :

- 12,30% du CA pour la vente de marchandises ;

- 21,2 % du CA pour les prestations de services commerciales ou artisanales ;

- 24,6 % du CA pour les autres prestations de services (hors CIPAV) ;

- 23,2 % du CA pour les prestations de services relevant de la CIPAV ;

- 21,2 % du CA pour la location d’habitations meublées ;

- 6 % du CA pour la location de logements meublés de tourisme.

Ainsi, durant la période d’éligibilité à l’ACRE, le taux de cotisation social est réduit de moitié, soit :

- 6,2 % pour les activités d’achat-revente de marchandises ;

- 10,6 % pour les activités de prestations de services artisanales ou commerciales ;

- 12,3 % pour les professions libérales (hors CIPAV).

Les taxes pour frais de chambre consulaire

Ensuite, une autre charge sociale pesant sur les auto-entrepreneurs réside dans la taxe pour frais de chambre consulaire.

Cette taxe est due par les auto-entrepreneurs exerçant une activité commerciale, ou une activité de prestation de service artisanale ou commerciale.

Les professionnels libéraux ne sont donc pas concernées.

Là encore la taxe est fixée selon le chiffre d’affaires réalisé et selon la nature de l’activité exercée et de la chambre consulaire visée :

- 0,015 % du CA versé à la CCI pour l’achat revente de marchandises et prestation d’hébergement ;

- 0,22 % du CA versé à la CMA pour l’achat revente de marchandises artisanales (hors Moselle, Bas-Rhin et Haut-Rhin) ;

- 0,044 % du CA versé à la CCI pour la prestation de services ;

- 0,48 % du CA versé à la CMA pour prestations de services artisanales (hors Moselle, Bas-Rhin et Haut-Rhin) ;

- 0,007 % du CA versé à la CCI pour les artisans en double immatriculation à la CCI et à la CMA.

La contribution à la formation professionnelle

Enfin, la dernière charge sociale à du par l’auto-entrepreneur est la contribution à la formation professionnelle (CFP).

Une telle contribution est calculée en fonction du chiffre d’affaires déclaré et permet de bénéficie de droit à la formation en tant qu’auto-entrepreneur.

Ainsi, pour l’année 2024, les taux de CFP sont les suivants :

- 0,10 % du CA pour les commerçants et professions libérales non réglementées ;

- 0,20 % du CA pour les professions libérales réglementées ;

- 0,30 % du CA pour les artisans.

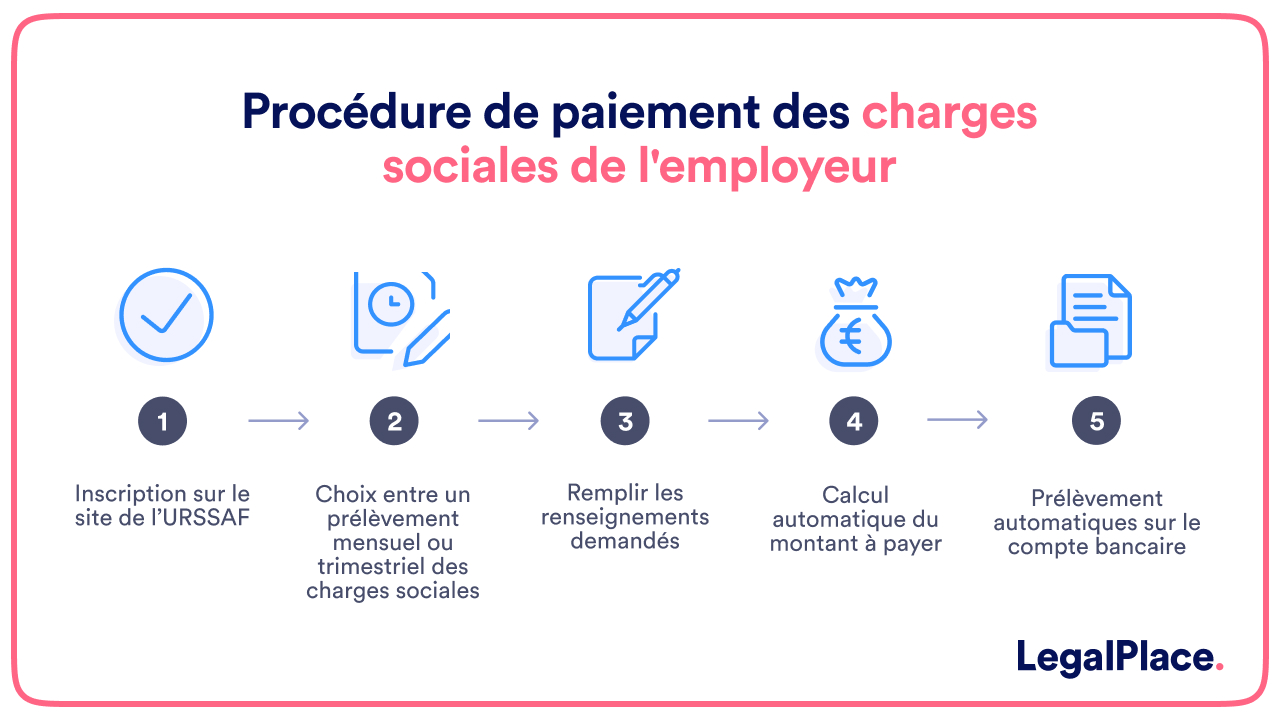

Le montant des cotisations est calculé automatiquement par l’Urssaf en fonction du chiffre d’affaires déclaré et de la nature de l’activité exercée.

L’auto-entrepreneur peut choisir le mode de prélèvement des cotisations sociales lors de la déclaration d’activité sur le site de l’Urssaf.

Les cotisations peuvent être payées tous les mois ou à chaque trimestre.

Le montant à payer est prélevé automatiquement sur le compte bancaire de l’auto-entrepreneur.

Quelles sont les charges fiscales ?

Ensuite, s’ajoutent aux charges sociales, les charges fiscales pour l’auto-entrepreneur. Ces dernières comprennent :

- La cotisation foncière des entreprises (CFE) ;

- L’impôt sur le revenu (IR) ;

- La taxe sur la valeur ajoutée (TVA).

La cotisation foncière des entreprises (CFE)

Une des charges fiscales qui repose sur l’auto-entrepreneur est la CFE : cotisation foncière des entreprises.

Il s’agit d’un impôt local dû par tous les professionnels exerçant une activité professionnelle non salariée à titre habituel en France, donc due par les auto-entrepreneurs.

En pratique, la CFE de l’auto-entrepreneur est un impôt foncier calculé à partir de la valeur locative des bien utilisés pour l’activité professionnelle et soumis à taxe foncière.

Le montant du est calculé à partir de la valeur locative N-2 des locaux. De plus, la CFE varie selon le lieux d’implantation de vos locaux.

Et cet impôt, lorsqu’il est du, doit être réglé au plus tard le 15 décembre de chaque année.

En dehors de l’exonération de CFE la 1ère année, il existe d’autres exonérations, telles que :

- Le CA annuel est nul ou inférieur à 5 000€ ;

- Les locaux sont implantés dans une zone permettant une exonération totale ou partielle pour 5 ans ou 9 ans selon la zone concernée (ZFU ; ZR, ZRD) :

- L’activité exercée est exonérée de plein droit du paiement de la CFE (exploitation agricole, artistes, etc.).

L’impôt sur le revenu

Ensuite, une autre charge fiscale non négligeable, que doit prendre en compte l’entrepreneur est l’impôt sur le revenu.

Pour le calcul du revenu imposable, les impôts appliqueront une déduction forfaitaire sur le chiffre d’affaires de l’auto-entrepreneur.

Le taux de cet abattement varie également en fonction de l’activité :

- 71 % pour les activités d’achat et de vente ;

- 50 % pour les prestataires de services commerciaux et artisanaux ;

- 34 % pour les professions libérales.

Par ailleurs, vous pouvez opter pour le versement libératoire de l’impôt lorsque le revenu fiscal de l’avant dernière année n’est pas supérieur à 28 797 €. Le versement libératoire de l’impôt permet à l’auto-entrepreneur de payer son impôt en même temps que ses cotisations sociales.

Dans ce cas, le taux fixe applicable dépend de l’activité exercée :

- 1 % du chiffre d’affaires HT pour les activités de vente ou d’hébergement ;

- 1,7 % du chiffre d’affaires HT pour les prestations de services relevant des BIC ;

- 2,2 % des recettes HT pour les prestations de services relevant des BNC.

La taxe sur la valeur ajoutée (TVA)

Enfin, la dernière charge fiscale dont peut être redevable l’auto-entrepreneur est la taxe sur la valeur ajoutée (TVA).

Néanmoins, en règle générale, l’auto-entrepreneur n’est pas redevable de la TVA car ce statut permet de bénéficier de la franchise en base de TVA.

Ainsi, les factures émises ne mentionnent pas la TVA mais portent la mention “TVA non applicable, article 293 B du CGI”.

Par conséquent, puisque l’auto-entrepreneur ne facture pas la TVA, il ne peut pas non plus la récupérer sur ses achats.

Cependant pour bénéficier de la franchise en base de TVA, selon l’activité exercée, l’auto-entrepreneur ne doit pas dépasser un certain plafond de CA pour l’année en cours, à savoir :

- 93 500 € pour les activités commerciales et d’hébergement ;

- 41 250 € pour les activités de prestations de services ou les activités libérales.

Quels sont les frais bancaires et d’assurance de l’auto-entrepreneur ?

En tant que professionnel indépendant, au-delà de des charges sociales et fiscales, vous faites également face à des frais bancaire, des frais d’assurance et des frais de mutuelle santé.

Les charges bancaires

En effet, l’auto-entrepreneur n’est pas obligé d’ouvrir un compte bancaire.

En revanche, le compte bancaire pour l’auto-entrepreneur devient obligatoire lorsque son chiffre d’affaires est supérieur à 10 000 € pendant 2 années consécutives.

Et dans tous les cas, il est recommandé que l’auto-entrepreneur ait un compte bancaire professionnel car cela lui permet de séparer ses dépenses personnelles des dépenses professionnelles.

Ensuite, les frais bancaires varient selon le type de banque (banque traditionnelle ou banque en ligne, néo-banque, etc.) et les services souscris.

Les frais d’assurance

Ensuite, même si l’assurance n’est pas toujours obligatoire pour les auto-entrepreneurs, elle demeure vivement conseillée.

Là encore, il est conseillé que l’auto-entrepreneur souscrive une assurance multirisque professionnelle afin que soit couvert les pertes et les dégâts en cas de vol , de vandalisme, d’incendie, de dommages causé à des tiers ou à vous même dans le cadre de votre activité.

De plus, si vous utilisez votre véhicule une assurance automobile professionnelle ainsi qu’une assurance responsabilité civile est largement conseillée.

La mutuelle santé

Enfin, contrairement au salarié où la mutuelle sante est en partie prise en charge par l’employeur, l’auto-entrepreneur doit se protéger seul.

Par conséquent, il est plus prudent de prévoir un budget pour la mutuelle afin d’être pris en charge en cas de problème de santé ou d’accident.

De plus, si votre activité indépendante est une activité secondaire et que vous êtes salarié dans une entreprise, il est possible de continuer de bénéficier de votre mutuelle d’entreprise.

Quelles sont les autres charges pour l’auto-entrepreneur ?

Enfin, comme tout professionnel, l’auto-entrepreneur fait face à des charges diverses telles que la gestion des salariés le cas échéant ainsi que tous les frais de gestion quotidienne.

Les frais relatifs aux salariés

Dans le cas où l’employeur, embauche des salariés, il devra payer des cotisations et des contributions sociale sur les revenus ci-après:

- Les salaires et indemnités ;

- Les prestations complémentaires ;

- Les revenus de remplacement en cas d’arrêt maladie, maternité ou accident du travail ;

- Les prestations familiales “extralégales” ;

- Les avantages en espèces servis par les CSE ;

- Les avantages en nature, le cas échéant.

Dans ce cas, chaque mois les montants sont retenus et justifiés sur la paie du salarié.

Les frais de gestion quotidienne

Ensuite, l’auto-entrepreneur doit faire face aux charges de la vie quotidienne telles que :

- Les charges d’énergie : le gaz, l’électricité

- Les charges de connectivité et de réseau : le forfait téléphonique, internet ;

- Les fournitures et le matériel à l’activité professionnelle : l’imprimante, l’encre, etc. ;

- Le charges de loyer en cas de location de local/ de domiciliation le cas échéant.

Les frais annexes

Enfin, tout au long de la vie de votre auto-entreprise vous allez être confronté à plusieurs charges annexes relatives au développement de votre activité.

En effet, lorsque vous créez une entreprise, il est souvent nécessaire de prévoir un budget pour les moyens de communication tels que les frais liés à la mise en place d’un site internet, de la publicité en ligne ou en support papier.

Par ailleurs, vous pouvez également avoir des frais de déplacements professionnels ou de livraison de produits en cas d’exercice d’une activité de vente.

FAQ

Quels sont les taux de cotisations sociales de l'auto-entrepreneur ?

Pour les activités de vente de marchandises, le montant des cotisations sociales s'élève à 12,3% du chiffre d'affaires. Ce montant passe à 21,2% pour les activités de prestation de service BIC et 24,6 % pour les prestations de services BNC (hors CIPAV).

Qu'est-ce que la CFE ?

La Cotisation Foncière des Entreprises (CFE) est une taxe calculée par rapport à la valeur locative des biens immobiliers utilisés par l'entrepreneur à titre de siège social.

Quels frais peut déduire un auto-entrepreneur ?

Aucun, car par principe, le régime de l’auto-entrepreneur est basé sur son chiffre d’affaires, c’est-à-dire sur les recettes encaissées. Ainsi, toutes les dépenses engagées pour exercer son activité ne sont pas déductibles : emprunts, loyer, achats de stocks, etc. Ces frais sont donc entièrement à sa charge.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 13/05/2025

Connexion

Connexion

J’ai fait valoir mes droits à retraite au 1er mai de cette année en tant qu’artisane coiffeuse. J’ai depuis créé une micro entreprise dans le même domaine. Mes charges sociales demeurent elles identiques à celles que je payais précédemment ou au contraire doivent elles etre revues à la baisse ?

Bonjour, En tant que micro-entrepreneuse parallèlement à votre statut de retraitée, vous bénéficiez d’un régime micro-social simplifié. En conséquence, vous pouvez cumuler vos droits à la retraite en tant qu’ancienne artisane coiffeuse en plus de vos revenus auto-entrepreneur et vous serez redevable de vos charges sociales correspondant à un montant de 22% du chiffre d’affaires déclaré. De plus, attention, si votre auto-entreprise concerne une activité non-salariée (artisan, commerçant, profession libérale), votre pension non salariée pourra être diminuée en cas de dépassement du plafond de chiffre d’affaires (72 500 euros HT par an en 2020). En espérant que cette réponse vous… Lire la suite »

Merci de votre réponse mais quid du chiffre d’affaires concerné après un ou deux mois d’auto-entrepreneur ?

Bonjour,

je voudrais créer mon entreprise dans la messagerie(colis) quel formation dois je faire?

merci

Bonjour, Le transport routier de marchandises est une profession réglementée. Afin de créer son activité de transport ou de livraison de marchandises, l’entrepreneur doit s’enregistrer auprès du Registre des Transports compétent : La DREAL de votre région en France métropolitaine ; La DRIEA en Île-de-France ; Avant de pouvoir exercer, le futur transporteur doit obtenir la capacité professionnelle en transport auprès de la DREAL ou de la DRIEA. Il faut: – Etre titulaire d’un BTS transport ou diplôme équivalent, ou ; – Passer un examen écrit auprès d’un centre de formation agréé, ou ; – Avoir géré ou co-géré de manière continue une… Lire la suite »

Bonjour je voudrais être auto-entrepreneur dans le nettoyage de sépulture comment dois-je faire ? et quel sont les chages à prévoir merci

Bonjour,

Pour créer une auto-entreprise, les formalités sont à accomplir directement sur le site du guichet unique hébergé par l’INPI.

LegalPlace peut vous aider dans la création de votre auto-entreprise, il vous suffit de cliquer sur le lien ci-avant et d’apporter les informations et les documents demandés.

Concernant les charges d’une auto-entreprise, il y a les cotisations sociales variant selon le domaine d’activité et l’impôt sur le revenu.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

bonjour ,

je fabrique des objets de décoration extérieur ou intérieur suivant l’utilisation faites

j’ai un peu de mal a me retrouver avec ces charges sociales cette activités est considérer comme quoi ?

achats revente de produits ou prestation de services artisanal

j’ai peur que mon loisir ou je voudrai bien en faire un complément de revenu deviennent un poison si je me lance dans la micro entreprise

merci pour votre réponse

Bonjour, La fabrication d’objets de décoration destinés à un usage intérieur ou extérieur, peut être qualifiée d’activité d’achat-revente de produits si vous vendez directement les objets que vous fabriquez. Toutefois, si vous proposez également des services personnalisés de fabrication ou de personnalisation des objets en fonction des besoins de vos clients, l’activité pourrait être considérée comme une prestation de services artisanaux. Vous devriez tenir compte des facteurs tels que le chiffre d’affaires et la protection sociale que vous souhaitez pour le choix de votre régime fiscal. Nous vous recommandons de prendre contact avec un expert-comptable pour plus de précisions. En… Lire la suite »