La déclaration du chiffre d’affaires et cotisations par l’auto-entrepreneur

Dernière mise à jour le 01/04/2025

La déclaration de chiffre d’affaires compte parmi les obligations auxquelles vous devez répondre en tant qu’auto-entrepreneur. Réalisée mensuellement ou trimestriellement, elle permet notamment à l’Urssaf de calculer le montant de vos cotisations sociales et de votre impôt sur le revenu.

Par ailleurs, si vous n’êtes pas soumis au régime de la franchise en base, vous devrez également effectuer une déclaration de TVA. Ainsi, en cas de retard ou d’absence de déclaration, vous vous exposez à des sanctions.

Quand réaliser la déclaration auto-entrepreneur ?

La déclaration de chiffre d’affaires d’un auto-entrepreneur se fait soit mensuellement, soit trimestriellement. Par ailleurs, il faut distinguer 2 situations :

- La 1ère déclaration ;

- Les déclarations suivantes.

La 1ère déclaration fait suite au lancement de l’activité, tandis que les suivantes sont régulières.

Première déclaration de chiffre d’affaires

Le chiffre d’affaires (CA) correspond à l’ensemble de vos rentrées d’argent sur une période donnée.

Votre déclaration est obligatoire, même lorsque votre CA est nul, c’est-à-dire égal à 0. Dans ce cas, il suffit d’inscrire “0” pour les catégories concernées.

En outre, les cotisations de l’auto-entrepreneur sont exigibles dès la création de la micro-entreprise.

Par conséquent, vous devez effectuer votre 1ère déclaration de chiffre d’affaires avant la fin du mois qui suit :

- Soit les 3 premiers mois d’activité, si vous faites le choix d’une déclaration mensuelle ;

- Soit le trimestre suivant celui du démarrage de l’activité, lorsque vous avez préféré opter pour la déclaration trimestrielle.

Déclarations suivantes

Par la suite, la déclaration devient une obligation périodique. Vous avez alors le choix entre 2 périodicités :

- La déclaration mensuelle : tous les mois, vous devrez déclarer le CA réalisé au cours du mois précédent ;

- La déclaration trimestrielle : la déclaration trimestrielle de l’auto-entrepreneur doit faire l’objet d’une demande dans le mois qui suit le début d’activité. Il faudra alors déclarer le CA tous les 3 mois, en respectant un calendrier d’échéances bien précises.

Par ailleurs, votre choix est automatiquement reconduit pour l’année suivante.

Les dates limites de déclaration trimestrielle en 2025

Les échéances pour les déclarations trimestrielles sont les suivantes :

- 30 avril pour le CA réalisé entre le 1er janvier et le 31 Mars ;

- 31 juillet pour le CA réalisé entre le 1er avril et le 30 juin ;

- 31 octobre pour le CA réalisé entre le 1er juillet et le 30 septembre ;

- 31 janvier pour le CA réalisé entre le 1er octobre et le 31 décembre.

Comment déclarer votre chiffre d’affaires ?

Pour un auto-entrepreneur, il s’agit d’une démarche assez simple et rapide, dès lors que vous savez réaliser des formalités administratives en ligne. Vous devez en premier lieu vous rendre sur le site de l’Urssaf dédié à l’auto-entrepreneur, puis suivre le parcours exposé ci-dessous.

Une fois connecté à votre espace personnel, vous devez sélectionner le champs “Mes échéances en cours” dans la rubrique “Déclarer et payer“. Vous pourrez alors déclarer votre chiffre d’affaires.

En tant que micro-entrepreneur, vous avez la possibilité d’exercer une activité mixte. Cela signifie que vous pouvez exercer plusieurs activités de natures différentes (par exemple, une activité libérale et une activité commerciale).

Dans ce cas, vous devez indiquer le CA réalisé pour chaque type d’activité, dans les cases prévues à cet effet.

Le montant des contributions sociales et de l’impôt dus, le cas échéant, se calcule automatiquement. Cela s’explique par le fait que l’administration prélève un pourcentage du chiffre d’affaires qui varie seulement en fonction de la nature de l’activité.

À l’issue de ce calcul, vous n’avez plus qu’à payer vos cotisations, contributions sociales et impôts. Le paiement par carte bancaire s’effectue directement en ligne.

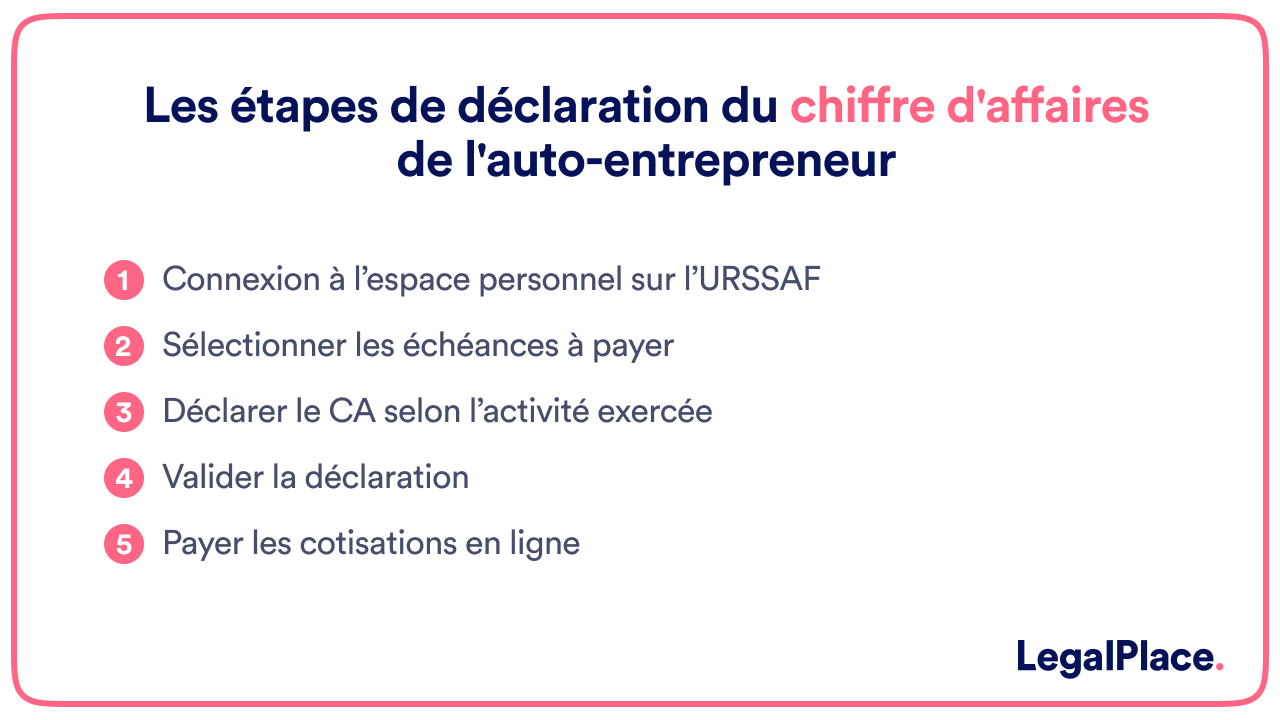

En tant qu’auto-entrepreneur donc, votre déclaration de chiffre d’affaires (CA) se résume en 5 étapes clés :

- Connectez-vous à votre espace personnel sur le site de l’Urssaf;

- Sélectionnez l’échéance à payer ;

- Déclarer vos montants de chiffre d’ affaires pour chaque catégorie d’activité ;

- Validez votre déclaration ;

- Effectuez le paiement des cotisations sociales en ligne.

Quelles sont les sanctions en l’absence de déclaration auto-entrepreneur ?

La déclaration de chiffre d’ affaires l’une des obligations inhérente au statut d’auto-entrepreneur. Le non-respect de cette obligation entraîne par conséquent des sanctions.

En cas d’oubli ou d’omission, vous serez facturé d’une pénalité de 58,9 €, et ce pour chacune des déclarations manquantes.

De plus, vous devrez assumer une majoration sur le montant de vos cotisations sociales :

- 5 % pour chaque déclaration mensuelle omise ;

- 15 % pour chaque déclaration trimestrielle

La base de calcul forfaitaire par déclaration non effectuée varie selon la nature de l’activité :

| Type de déclaration | Activité commerciale | Prestations de services |

| Mensuelle | 8 416,67 € | 3 067 € |

| Trimestrielle | 25 250 € | 9 775 € |

Néanmoins, si vous régularisez votre situation, la pénalité sera porté à 3 % du montant des cotisations sociales dues.

En France, les auto-entrepreneurs ont l’obligation de déclarer leur activité professionnelle ainsi que leur chiffre d’affaires selon un rythme mensuel ou trimestriel. L’absence de déclaration peut entraîner plusieurs types de sanctions.

Comment calculer l’impôt sur le revenu pour un auto-entrepreneur ?

En tant que micro-entrepreneur, vous devez déclarer vos revenus dans le cadre de l’impôt sur le revenu.

Grâce au régime de la micro-entreprise, vous bénéficiez du régime micro-fiscal classique ou de l’option pour le versement libératoire.

Régime micro-fiscal classique

Le régime classique impose à l’auto-entrepreneur d’effectuer une déclaration complémentaire de revenu via le formulaire Cerfa n°2042-C Pro.

Vous devez indiquer vos revenus dans la catégorie des :

- Bénéfices Industriels et Commerciaux (BIC) si vous exercez une activité commerciale, industrielle ou artisanale ;

- Bénéfices Non Commerciaux (BNC) si vous exercez une activité libérale.

Afin de déterminer le bénéfice imposable, l’administration fiscale applique un abattement forfaitaire dont le niveau diffère selon la nature de l’activité :

- 71 % pour les activités commerciales et prestations d’hébergement ;

- 50 % pour les prestations de services BIC ;

- 34 % pour les activités libérales BNC.

Ensuite, ce bénéfice imposable est soumis aux taux d’ imposition correspondant au barème progressif de l’impôt sur le revenu avec tous les autres revenus du foyer fiscal.

Versement libératoire de l’impôt sur le revenu

Les impôts de l’auto-entrepreneur peuvent également être payés progressivement grâce à l’option pour le versement libératoire.

Avec cette option vous payez l’impôt sur le revenu tout au long de l’année, en même temps que les cotisations sociales.

Pour ce faire, l’administration prélève une partie de votre chiffre d’affaires au titre de l’impôt au moment de votre déclaration mensuelle ou trimestrielle.

Comme pour les cotisations sociales, le taux de prélèvement varie en fonction de la nature de l’activité :

| Nature de l’activité | Taux de prélèvement au titre de l’impôt sur le revenu | Total prélèvement social et fiscal (en % du CA) |

| Ventes de marchandises et prestations d’hébergement | 1 % | 13,3 % |

| Prestations de services BIC et location d’habitations meublées | 1,7 % | 22,9 % |

| Professions libérales et prestations de services BNC | 2,2 % | 24,6 % |

En revanche, pour bénéficier du prélèvement libératoire de l’auto-entrepreneur, votre revenu fiscal de référence (RFR) pour l’année N-2 ne doit pas dépasser certains seuils :

- 28 797 € pour une personne seule ;

- 57 594 € pour un couple (2 parts) ;

- 71 992,5 € pour un couple avec 1 enfant (2 parts + une demi-part) ;

- 86 391 € pour un couple avec 2 enfants (3 parts).

Comment devenir auto-entrepreneur ?

Le statut auto-entrepreneur présente de nombreux avantages notamment concernant les formalités de création d’entreprise. Pour devenir auto-entrepreneur, il est nécessaire de respecter les étapes suivantes :

- Choisir le régime fiscal ;

- Domicilier l’auto-entreprise ;

- Déclaration de début d’activité ;

- Immatriculation.

Etape 1 : Choisir le régime fiscal

Lors de la création de votre micro-entreprise, vous devrez sélectionner :

- Le régime fiscal : En tant que micro-entrepreneur, vous êtes soumis au régime d’imposition appelé « régime micro-fiscal ». Vous pouvez, toutefois, sous certaines conditions, opter pour le versement libératoire de l’impôt sur le revenu, qui permet de payer impôts et cotisations en même temps ;

- La périodicité des cotisations sociales: mensuelle ou trimestrielle, selon vos préférences de gestion.

Etape 2 : Domicilier votre auto-entreprise

La domiciliation de l’auto-entrepreneur détermine l’adresse administrative, juridique et fiscale de l’entreprise. Vous pouvez :

- Utiliser votre adresse personnelle, sous réserve de respecter les règles de bail ou de copropriété ;

- Opter pour une société de domiciliation, un local commercial, ou une pépinière d’entreprises.

L’adresse choisie devra figurer sur tous vos documents officiels et commerciaux.

Etape 3 : Déclarer votre activité

Les démarches relatives à la déclaration de début d’activité s’effectue en ligne sur le Guichet unique des formalités des entreprises ou via des plateformes juridiques, qui proposent un accompagnement personnalisé.

Voici les étapes clés :

- Créez un compte sur la plateforme dédiée ;

- Remplissez le formulaire en ligne ;

- Transmettez les justificatifs nécessaires, à savoir :

- Une copie signée de votre carte d’identité, avec la mention manuscrite : “Je certifie sur l’honneur l’exactitude de cette pièce justificative d’identité” ;

- Un justificatif de domicile récent (si votre activité est commerciale ou artisanale) ;

- Une déclaration de non-condamnation (obligatoire pour les activités commerciales et artisanales) ;

- Si vous exercez une activité réglementée, un diplôme ou justificatif de qualification.

Une fois votre dossier complété et validé, il est transmis au Centre de Formalités des Entreprises (CFE) compétent.

Étape 4 : Immatriculation de votre micro-entreprise

Lors de la déclaration de début d’activité indispensable à la création d’une auto-entreprise en ligne, vous devrez joindre des pièces justificatives suivantes :

- Une pièce d’identité valide.;

- Une déclaration sur l’honneur de non-condamnation (obligatoire pour les activités commerciales et artisanales) ;

- Un justificatif de domicile datant de moins de 3 mois. ;Des documents spécifiques selon votre situation ou activité.

Une fois validée, l’immatriculation de votre micro-entreprise sera automatique et vous recevrez les éléments suivants :

- Numéro SIREN (identifiant unique) ;

- Numéro SIRET (identifiant d’établissement) ;

- Code APE (activité principale exercée) ;

- Notification d’affiliation au régime de la micro-entreprise ;

- Notification de la sécurité sociale des indépendants (SSI) ;

- Documents liés au régime d’imposition choisi et coordonnées des interlocuteurs fiscaux ;

- Extrait K (Kbis de l’auto-entrepreneur).

Comment calculer le revenu net d’un auto-entrepreneur ?

Pour calculer le revenu net d’un auto-entrepreneur, plusieurs éléments doivent être pris en compte :

- Chiffre d’affaires (CA): C’est la somme des recettes encaissées au cours de l’exercice. Ce montant est différent du bénéfice, car il ne prend pas en compte les dépenses.

- Abattement forfaitaire : Les auto-entrepreneurs bénéficient d’un abattement forfaitaire pour frais professionnel Le taux varie en fonction du type d’activité

-

- 71% pour les activités d’achat/revente ou fourniture de logement.

- 50% pour les autres activités commerciales et activités de fourniture de logement.

- 34% pour les activités libérales et les prestations de services relevant du BNC ou BIC

Afin d’obtenir votre revenu net, soustrayez l’abattement correspondant de votre chiffre d’affaires pour obtenir le revenu imposable. Pour vous aider; voici un exemple de calcul :

| Type d’activité | Chiffre d’affaires | Taux d’abattement | Revenu imposable |

| Achat/Revente | 30,000€ | 71% | 8,700€ |

Enfin, le revenu net doit également prendre en compte le paiement des cotisations sociales, qui sont calculées en pourcentage du CA après abattement. Le taux varie également selon l’activité, comme vous le verrez ci-après.

Quels sont les montants de cotisation d’un auto-entrepreneur ?

Les taux de cotisations de l’auto-entrepreneur varient selon le type d’ activité professionnelle qu’il exerce.

En tant qu’auto-entrepreneur, vous bénéficiez du régime micro-social simplifié. Ce régime vous permet de payer des cotisations sociales calculées en fonction de votre chiffre d’affaires.

De ce fait, en cas de CA nul, vous n’avez pas de cotisations sociales à régler.

Les taux appliqués par l’administration varient selon l’activité exercée, faisant également varier le niveau de prélèvement.

Voici les taux applicables en 2025 :

| Nature de l’activité | Cotisations sociales dues |

| Achat – revente de marchandise et prestations d’hébergement | 12,3 % |

| Prestations de services commerciales ou artisanales (BIC) et location d’habitations meublées | 21,2 % |

| Prestations de services (BNC) | 24,6 % |

| Professions libérales relevant de la SSI | 23,1 % |

| Professions libérales relevant de la Cipav | 21,2 % |

| Location de logements meublés de tourisme | 6 % |

Depuis le 1er juillet 2024, la loi prévoit que le taux global de cotisations de 21,1% évolue progressivement sur une période de trois ans, selon le calendrier suivant :

- Du 1er juillet au 31 décembre 2024 : 23,1%

- Du 1er janvier au 31 décembre 2025 : 24,6%

- À partir du 1er janvier 2026 : 26,1%

Les cotisations sociales que paie un auto-entrepreneur couvrent plusieurs aspects de la protection sociale, similaires à ceux des salariés, mais adaptées à son statut.

Voici les principales prestations offertes par son régime social :

- Assurance maladie et maternité : Cela permet à l’auto-entrepreneur de bénéficier d’un remboursement partiel des consultations médicales, des médicaments, ainsi que des frais d’hospitalisation. En cas de maternité ou paternité, l’auto-entrepreneur peut aussi toucher des indemnités journalières ;

- Retraite : Les cotisations sociales versées par l’auto-entrepreneur sont prises en compte pour le calcul de ses trimestres de retraite. Toutefois, pour valider un trimestre, il faut atteindre un certain seuil de chiffre d’affaires. Si ce seuil est atteint, les périodes cotisées permettent de cumuler des droits pour la retraite de base et la retraite complémentaire ;

- Prestations familiales : L’auto-entrepreneur peut bénéficier d’allocations familiales en fonction de ses revenus. Ces aides sont les mêmes que pour les salariés, sous conditions de ressources ;

- Indemnités journalières en cas d’arrêt maladie : Depuis 2020, les auto-entrepreneurs ont accès aux indemnités journalières en cas d’arrêt maladie, sous réserve d’avoir cotisé un montant minimum. Cela permet de toucher un revenu de remplacement pendant la durée de l’arrêt ;

- Assurance invalidité-décès : Les cotisations permettent également de percevoir une pension en cas d’invalidité partielle ou totale, ainsi qu’un capital ou une rente pour les ayants droit en cas de décès ;

- Accès à la formation professionnelle : L’auto-entrepreneur cotise aussi pour la formation professionnelle. Cela lui permet de financer des formations pour améliorer ses compétences ou se reconvertir.

Comment effectuer la déclaration de TVA de l’auto-entrepreneur ?

Dans la majorité des cas, la TVA de l’auto-entrepreneur ne pose pas problème. En effet, les micro-entrepreneurs bénéficient généralement du régime de la franchise en base de TVA.

À ce titre, ils ne payent pas et ne facturent pas la TVA. Par conséquent, il n’ont aucune déclaration de TVA à faire dans le cadre de leur statut d’auto-entrepreneur.

Toutefois, pour être éligible à cette franchise, il devra respecter des plafonds de CA (hors taxes) précis :

- Pour la vente de marchandises : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 85 000 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 93 500 € ;

- Pour les prestations de services commerciales ou artisanales ainsi que les activités libérales : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 37 500 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 41 250 €.

Or, si vous dépassez ces seuils et devenez redevable de la TVA ou si vous optez pour le régime classique de TVA, vous devrez alors procéder à la déclaration de TVA.

Cette déclaration s’effectue en ligne sur le site des impôts. Si vous êtes soumis au régime réel simplifié, vous devrez répondre à une déclaration annuelle, tandis qu’il s’agit d’une déclaration mensuelle sous le régime normal.

FAQ

Quand faire la déclaration Urssaf auto-entrepreneur ?

Il est important de déclarer son début d'activité dès le lancement ou à l'avance afin d'être inscrit au registre national des entreprises et au registre du commerce et des sociétés. Ainsi, l'auto-entrepreneur obtient son Siren, son Siret et les informations de la micro-entreprise. Il peut donc facturer ses clients.

Quelles sont les charges à payer en tant qu'auto-entrepreneur ?

La déclaration de début d'activité de l'auto-entrepreneur est gratuite. Cependant, ce dernier doit assumer certaines charges : cotisations sociales, contribution à la formation professionnelle, taxe pour les frais de chambre consulaire, impôt sur le revenu, cotisation foncière des entreprises, frais bancaires, assurance professionnelle, etc.

Quel régime fiscal pour l'auto-entrepreneur ?

L'auto-entrepreneur est en principe soumis au régime d'imposition dit « régime micro-fiscal ». Toutefois, il est possible, sous certaines conditions, d'opter pour le versement libératoire de l’impôt sur le revenu, qui permet de payer impôts et cotisations en même temps.

Devenez auto entrepreneur

Devenez auto entrepreneur

Dernière mise à jour le 01/04/2025

Connexion

Connexion

Bonjour une petite question je suis perdu avec les déclaration

Ex: je viens de réaliser une mission de 20h00 euros de prestations pour Pose de revêtement, lors de la déclaration esque je dois déclarer 2000euro ou esque je dois d’abord déduire mes frais personnels essance, déplacement, consommables… Et déclarer la somme qu’il me restera sur c’est 2000euro

Merci

Bonjour,

En tant qu’auto-entrepreneur, il vous est nécessaire de déclarer mensuellement ou trimestriellement votre chiffre d’affaires hors taxes brut, qui n’inclut pas le montant de la TVA ni les déductions des frais professionnels.

Nous espérons que ces informations vous soient utiles.

L’équipe LegalPlace

Très clair. Merci

Merci pour votre commentaire.

L’équipe LegalPlace

Bonjour

Je compte créer ma micro entreprise Mi janvier ou fevrier 2020 pour un complément de revenus à mi-temps car en recherche d’emploi aussi à mi-temps actuellement. L’activité sera en libérale ( Assistante administrative et commerciale – secrétaire indépendante) mais en premier lieu salariée à mi-temps. J’ai vu sur votre site ceci : je ne comprends pas cette information ? Attention : La DSN (Déclaration Sociale Nominative) effectuée chaque mois par les employeurs à l’URSAFF ne convient pas aux auto-entrepreneurs qui dispose d’un régime simplifié.

Pouvez vous m’éclairer ? Merci pour votre retour

Bonjour, Vous pouvez tout à fait cumuler activité salariée à mi-temps et une activité auto-entrepreneur libérale en parallèle à condition que votre contrat de travail ne l’empêche pas expressément et de respecter vos obligations envers votre employeur. L’extrait issu du site renvoie à l’obligation en tant qu’auto-entrepreneur de déclarer votre chiffre d’affaires mensuellement ou trimestriellement selon votre souhait afin de payer des cotisations sociales sur vos revenus. L’expression est simplement une déclaration sociale des indépendants qui est à différencier de la déclaration sociale nominative propre au salarié. Pour plus d’informations sur le cumul de la micro-entreprise avec un travail salarié,… Lire la suite »

Bonjour,

Pour se faire, nous vous conseillons de contacter directement l’URSSAF. En effet, la catégorie des services à la personne étant très restreinte, ils seront à même de vous conseiller quant au choix exact de l’intitulé de votre activité.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

En effet, depuis 2019, vos déclarations de chiffre d’affaires sont obligatoirement et exclusivement à faire en ligne sur le site de l’auto-entrepreneur URSSAF.

En espérant que cette réponse vous soit utile.

L’équipe LegalPlace

Bonjour,

Une question svp : J’avais créer mon auto entrepreneur graphiste en tant que artisan en 2016. J’ai été radié automatiquement fin 2020 pour 0€ de chiffres d’affaire pendant les 2 dernières années. Je voudrais me réinscrire en tant que libéral qui me correspond plus. Est-ce possible ?

Merci

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

Je suis charpentier autoentrepreneur. Si je fais des achats de matière première et que je les refacture (fourniture et main d’oeuvre), est ce que je peux séparer en 2 ma déclaration une partie revente de matière (12.8%) et une partie prestation de service (22%) ?

Merci d’avance

Bonjour,

Il vous est possible, en tant qu’auto-entrepreneur de cumuler plusieurs activités de natures différentes : commerciale, artisanale, ou libérale. Il est donc possible d’avoir une activité de vente et une activité de prestation de services.

Dans cette hypothèse, vous devrez effectuer une seule déclaration URSAFF en précisant le chiffre d’affaires encaissé hors taxes correspondant à chaque activité.

Vous devrez ventiler, sur vos déclarations de chiffre d’affaires, les différents montants de CA réalisés dans chaque activité exercée dans votre micro-entreprise.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace.

Bonjour, je suis en micro depuis 1an. Je fais des ménages, je voudrais savoir si mes clients peuvent déduire une partie de mes prestations aux impôts ?

Merci

Bonjour,

Il existe un dispositif appelé “le crédit d’impôt”. Ce dispositif permet aux particuliers embauchant pour des tâches à domicile de bénéficier d’une avance de crédit d’impôt.

Dans ce cas, le crédit d’impôt correspond à 50% des dépenses réalisées dans l’année (dans la limite de 12 000 euros par an).

Il convient de vérifier l’éligibilité des particuliers directement auprès des administrations.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

J’ai créé en 2022 une EI de services aux entreprises (assistance bureautique, secrétariat, commercial…)

J’ai des demandes d’aide provenant de particuliers (aide au classement, aux démarches administratives etc…. ) Je sais que je peux aussi répondre à ces demandes dans le cadre de mon activité EI MAIS je ne peux leur faire bénéficier de la réduction d’impôt de 50% pour aide à la personne (car ayant une activité pour des professionnels)

Puis-je créer une deuxième EI uniquement à destination des particuliers ? et ainsi pouvoir avoir l’agrément ?

Merci pour votre réponse

Bonjour, Pour obtenir l’agrément et faire bénéficier la réduction d’impôts à vos clients, l’auto entrepreneur doit remplir certaines conditions: Premièrement, une condition d’exclusivité doit être remplie. C’est-à-dire que l’auto-entrepreneur doit se consacrer exclusivement et entièrement à l’activité de services à la personne auprès de laquelle elle intervient. Deuxièmement, l’auto-entrepreneur doit remplir des conditions de moyens. En effet, il doit justifier qu’il est en possession de moyens matériels, humains, financiers nécessaires à l’exercice de l’activité de services à la personne. Troisièmement, l’auto-entrepreneur doit avoir un casier judiciaire vierge. En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle… Lire la suite »

Bonjour Monsieur, je suis mandataire immobilier au statut d’auto entrepreneur en base de franchise de TVA En 2022 j’ai perçu 30860 euros de commissions En 2023, Au 30 juin , je suis à 36084 euros En juillet, j’ai eu 3 commissions (4600+3220+4500= 12320) donc ( 36084+ 12320) =48404 Est ce que je dois faire des factures HT pour juillet, c’est à dire 3833,34+766,66=4600 idem pour les 2 autres factures? Si c’est le cas, comment dois je faire ma déclaration à l’Urssaf. Chiffre d’affaire à déclarer : TTC 4600, 3220,4500. ou le HT 3833,34. , 2683,34, 3750. Mes cotisations vont être… Lire la suite »

bonjour étant salarié d’une entreprise;je viens de crée ma microentreprise,j’aimerais savoir si il existe des aides car pour mon activité j’aurais besoin d’un véhicule utilitaire et n’ayant que trés peu de moyen…j’ai vu qu’il existait l’acre etc…mais c’est pour les demandeur d’emploi…pouvez vous m’éclairez svp;

Bonjour,

En tant que salarié, vous ne pouvez pas bénéficier de certaines aides à la création d’entreprise telles que l’ARCE ou l’ACRE car elles sont destinées aux demandeurs d’emploi. En revanche, vous pouvez demander un temps partiel ou un congé pour création d’entreprise. Par ailleurs, pour les entreprises qui investissent dans la recherche et le développement (R&D), il existe le crédit d’impôt recherche (CIR) ou le statut JEI (statut jeune entreprise innovante).

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour,

J’ai créé ma micro-entreprise en août et démarré mon activité en octobre. En octobre et en novembre, j’ai reçu un formulaire papier par courrier de “déclaration de chiffre d’affaires”, alors que j’ai fait ma déclaration en ligne. Dois-je quand même remplir ces formulaires cerfa et les envoyer à l’urssaf ? Ou est-ce une erreur ? Que dois-je faire de ces papiers ?

Merci.

Bonjour, Il est possible que la réception de formulaires papier de déclaration de chiffre d’affaires soit une erreur ou un envoi automatique du système, même si vous avez effectué votre déclaration en ligne. Cependant, il est important de s’assurer que tout soit en ordre. Dans la plupart des cas, si votre déclaration en ligne a été correctement enregistrée, il ne devrait pas être nécessaire de renvoyer les formulaires papier. Cependant, il est toujours préférable de vérifier directement avec l’URSSAF pour éviter tout problème éventuel. En espérant avoir su répondre à vos interrogations, nous vous souhaitons bon courage dans vos démarches.… Lire la suite »

Bonjour,

Je suis autoentrepreneur et une de mes clientes me demande si il est possible de déduire ma prestation de ses impôts.

Merci d’avance de votre réponse.

Bonjour,

En principe, les frais déductibles d’impôts pour un particulier sont des dépenses qui doivent être liées et nécessitées par l’exercice de votre activité professionnelle ou payées au cours de l’année 2023 ou des dépenses justifiées. Sont notamment déductibles en tant que frais réels les frais de repas ou encore les frais de télétravail. De même que des frais forfaitaires sont déductibles tels que les frais de déplacement domicile travail ou encore les frais de restaurations sur le lieu de travail même.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Je suis auto entrepreneur

Mon client me rembourse les frais kilométriques

La somme perçue rentre elle dans mon Chiffre d’affaire svp?

Merci de vos retours

Bonjour,

Les remboursements de frais kilométriques versés par le client entrent dans le calcul du chiffre d’affaires en tant qu’auto-entrepreneur, sauf s’ils sont facturés en dehors du régime micro et remboursés sur justificatifs réels, ce qui est très encadré.

En régime micro, toute somme encaissée, même pour un remboursement de frais, est incluse dans le chiffre d’affaires soumis à cotisations.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.