Les plafonds du statut auto-entrepreneur en 2025

Dernière mise à jour le 13/05/2025

L’auto-entrepreneur est soumis à un plafond de chiffre d’affaires, mais également à un plafond de TVA s’il souhaite en être exonéré. Ces seuils diffèrent selon la nature de l’activité exercée par la micro-entreprise.

Pour la période allant de 2023 à 2025, le plafond de chiffre d’affaires est de 188 700 € pour les activités commerciales et les prestations d’hébergement et de 77 700 € pour les prestations de services. En matière de TVA, les seuils de franchise sont respectivement de 93 500 € et de 41 250 €.

Quel est le plafond de chiffre d’affaires à respecter en tant qu’auto-entrepreneur ?

Le statut auto-entrepreneur (ou régime de la micro-entreprise) se caractérise par une simplicité de gestion et de fonctionnement.

Le micro-entrepreneur bénéficie notamment de régimes fiscal et social simplifiés et d’une comptabilité d’entreprise allégée, en plus de la facilité de création de sa micro-entreprise.

Afin d’éviter que les grandes entreprises n’utilisent ce statut à des fins d’optimisation fiscale, le législateur a imposé des plafonds de chiffre d’affaires (CA).

Cas général

Les plafonds de chiffre d’affaires varient en fonction de l’activité exercée au sein de la micro-entreprise :

- Activités commerciales et prestations d’hébergement : 188 700 € ;

- Prestations de services et activités libérales : 77 700 €.

L’auto-entrepreneur exerçant une activité mixte doit également respecter ces seuils.

En effet, l’activité mixte correspond à une situation dans laquelle le professionnel cumule des activités de natures différentes. Par exemple, il peut exercer des activités commerciales et des activités libérales ou prestations de services.

Dans ce cas, l’auto-entrepreneur doit respecter le plafond de 188 700 € et sa part de chiffre d’affaires liée aux prestations de services et activités libérales ne doit pas dépasser 77 700 €. Les 2 plafonds ne se cumulent donc pas.

Cas particulier de la 1ère année d’exercice

Pour la 1ère année d’exercice et lorsque l’entrepreneur n’a pas démarré en Janvier, l’administration calcule le chiffre d’affaires au prorata de sa période effective d’activité.

Pour obtenir le plafond proratisé, celle-ci se base sur la formule de calcul suivante :

| Nombre de jours d’activité x plafond de CA de l’activité / Nombre total de jours dans l’année |

Exemple : Pour une activité commerciale exercée pendant 120 jours, le calcul sera le suivant : (120 x 188 700) / 365 = 62 038 €. Le plafond auto-entrepreneur proratisé est donc de 62 038 € pour la 1ère année d’activité.

Quels sont les effets du dépassement du plafond de chiffre d’affaires de l’auto-entrepreneur ?

Le franchissement des seuils de chiffre d’affaires a d’importantes conséquences sur la micro-entreprise.

En réalité, ces conséquences surviennent lorsque le micro-entrepreneur dépasse son plafond durant 2 années consécutives.

Dans ce cas de figure, il perd le principal avantage du statut auto-entrepreneur, à savoir le régime simplifié de la micro-entreprise.

En sortant de ce régime, il ne peut plus bénéficier du régime micro-fiscal et du régime micro-social simplifié.

Par conséquent, il passe automatiquement au régime classique de l’entreprise individuelle, bien moins avantageux.

À ce titre, il sera soumis au régime réel d’imposition (pour les bénéfices industriels et commerciaux) ou à la déclaration contrôlée (pour les bénéfices non commerciaux).

Ce changement de régime s’applique au 1er Janvier qui suit l’année de dépassement.

En matière sociale, l’auto-entrepreneur bascule dans le régime social des travailleurs indépendants.

Voici un tableau récapitulatif des situations envisageables :

| Situations | Année N-1 | Année N | Année N+1 |

| Dépassement du plafond sur une année | CA < seuil CARégime de la micro-entreprise | CA > seuil CA(=dépassement)

Conservation du régime de la micro-entreprise |

CA < seuil CAConservation du régime de la micro-entreprise |

| Dépassement du plafond durant 2 années consécutives | CA > seuil CA(=dépassement)

Conservation du régime de la micro-entreprise |

CA > seuil CA(=dépassement)

Conservation du régime de la micro-entreprise |

Perte du bénéfice du régime de la micro-entreprise au 1er Janvier |

Quels sont les seuils du régime de la franchise en base de TVA ?

De manière générale, la TVA de l’auto-entrepreneur ne pose pas problème. En effet, il bénéficie généralement du régime de la franchise en base de TVA lui permettant d’en être exonéré.

En conséquence, il ne facture et ne récupère aucune TVA, sauf s’il opte pour la TVA ou s’il dépasse les seuils de chiffre d’affaires permettant d’accéder au régime de la franchise en base.

Pour être éligible à cette franchise, il devra respecter des plafonds de CA (hors taxes) précis :

- Pour la vente de marchandises : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 85 000 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 93 500 € ;

- Pour les prestations de services commerciales ou artisanales ainsi que les activités libérales : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 37 500 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 41 250 €.

Quelles conséquences pour la TVA de l’auto-entrepreneur en cas de dépassement du plafond ?

En cas de dépassement des seuils imposés pour la franchise en base de TVA, l’auto-entrepreneur peut en perdre le bénéfice. Cela signifie qu’il en sera redevable et qu’il devra la facturer à ses clients.

Concrètement, ce changement se traduit par les formalités suivantes :

-

-

- Facturation de la TVA à ses clients : celle-ci concerne les opérations effectuées dès le 1er jour du mois de dépassement. Les factures émises dans le mois du dépassement doivent également être mise à jour ;

- Déduction de la TVA sur les achats professionnels ;

- Suppression de la mention « TVA non applicable, art. 293B du Code général des impôts» sur les factures ;

- Déclaration et reversement de la TVA perçue à l’Etat.

-

De plus, en cas de dépassement du seuil de TVA, le professionnel doit obligatoirement contacter le service des impôts des entreprises (SIE) dans le but d’obtenir un numéro de TVA intracommunautaire et de sélectionner un régime de TVA.

À quoi correspondent les périodes de tolérance ?

Les périodes de tolérance correspondent aux périodes durant lesquelles le dépassement ne sort pas le micro-entrepreneur du régime de la micro-entreprise.

Le législateur a mis en place ces périodes pour les entrepreneurs qui dépasseraient les plafonds de manière ponctuelle.

Ainsi, si le dépassement de seuil a lieu sur une année seulement, alors le micro-entrepreneur n’est pas sanctionné par la perte du bénéfice du régime.

Concernant le chiffre d’affaires, la période de tolérance dure sur la 1ère année de dépassement. Dès 2 années consécutives de dépassement, le professionnel sort du régime simplifié.

S’agissant de la TVA, 2 niveaux de tolérance s’appliquent :

-

-

- Si l’auto-entrepreneur dépasse le seuil limite pendant 2 années consécutives, il sera redevable de la TVA au 1er janvier de l’année suivante ;

- S’il dépasse le seuil majoré, alors il sera redevable de la TVA dès le 1er jour du mois suivant le mois ou le trimestre de dépassement.

-

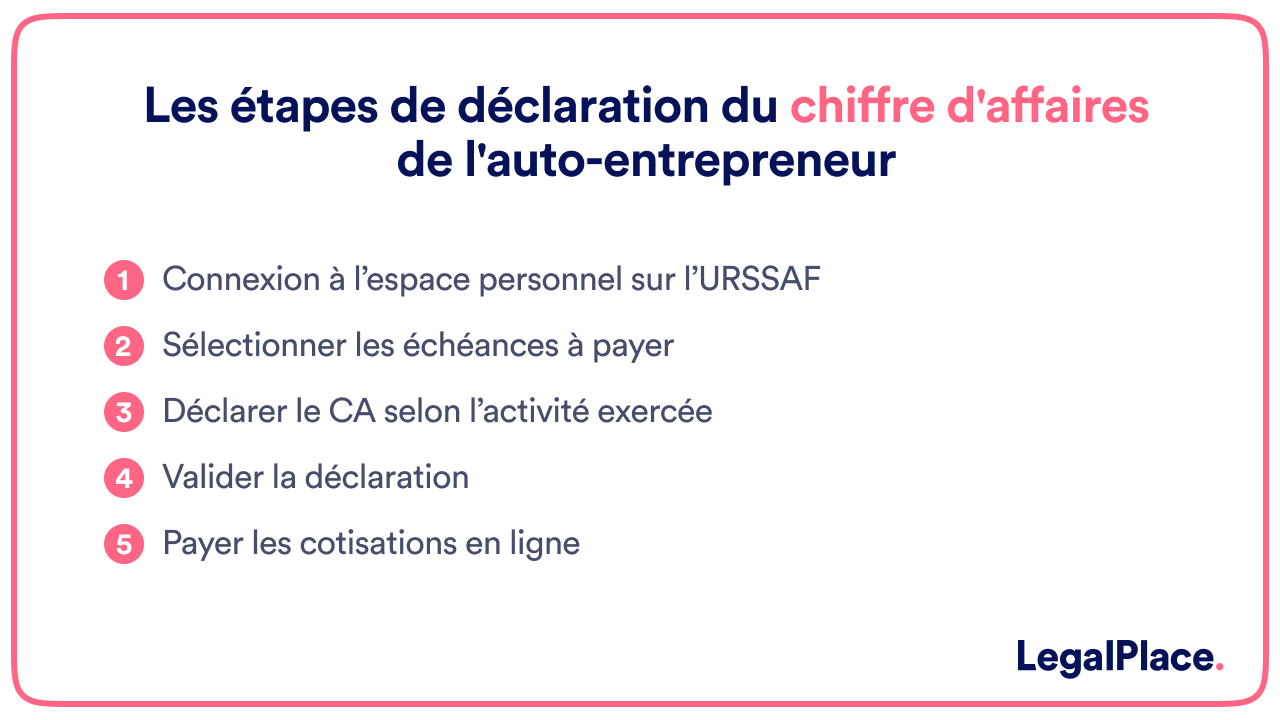

Comment déclarer le chiffre d’affaires d’un micro-entrepreneur ?

L’auto-entrepreneur a l’obligation de procéder à sa déclaration de chiffre d’affaires périodique. Il a le choix entre une déclaration mensuelle ou trimestrielle.

Pour effectuer sa déclaration, l’entrepreneur doit se connecter à son espace personnel sur le site autoentrepreneur.urssaf.fr.

Une fois connecté, il lui suffit de sélectionner l’échéance concernée et de compléter le montant de chiffre d’affaires réellement encaissé, et non pas uniquement facturé, pour chaque catégorie d’activité.

Le montant des cotisations sociales à payer se calcule alors automatiquement. En effet, l’administration prélève un pourcentage du chiffre d’affaires dont le niveau dépend de l’activité.

Par ailleurs, l’auto-entrepreneur doit déclarer son chiffre d’affaires chaque mois ou trimestre, même lorsque le montant à déclarer est nul, c’est-à-dire égal à 0 €. Toute omission entraîne une pénalité de 58 € par déclaration manquante.

Tableau récapitulatif des plafonds de l’auto-entrepreneur

Afin de synthétiser les informations mentionnées ci-dessus, voici un tableau reprenant l’ensemble des plafonds auto-entrepreneur :

| Nature de l’activité exercée | Plafond de CA | Plafonds TVA | |

| Seuil limite | Seuil majoré | ||

| Commerciale | 188 700 € | 91 900 € | 101 000 € |

| Prestation de services | 77 700 € | 36 800 € | 39 100 € |

| Libérale | 77 700 € | 36 800 € | 39 100 € |

| Prestation d’hébergement | 188 700 € | 91 900 € | 101 000 € |

A lire aussi : Les taxes opposables à l’auto-entrepreneur

FAQ

Pourquoi imposer un plafond à l’auto-entrepreneur ?

Le régime de la micro-entreprise a été spécialement conçu pour les petits projets. De ce fait, il est particulièrement simplifié afin de faciliter la gestion d’entreprise. À ce titre, et pour éviter les abus, le législateur a imposé des seuils à respecter pour en bénéficier. Ainsi, les grandes entreprises ne peuvent opter pour cette forme juridique dans une optique d’optimisation fiscale.

Comment déclarer sa TVA en tant qu'auto-entrepreneur ?

Lorsque l'entrepreneur doit déclarer sa TVA, il doit créer un compte professionnel sur le site des impôts et demander un numéro de TVA intracommunautaire. Par la suite il doit choisir un régime d'imposition. Dès lors, il aura une déclaration mensuelle ou annuelle à faire. L'administration fiscale se charge aussi calculer la différence entre la TVA collectée et celle payée afin de déterminer si l'auto-entrepreneur doit verser de la TVA ou bénéficier d'un crédit de TVA.

Quelle est la différence entre BIC et BNC ?

Les Bénéfices industriels et commerciaux (BIC) concernent les activités commerciales, industrielles ou artisanales et la fourniture de logement, tandis que les Bénéfices non commerciaux (BNC) concernent les activités libérales et une partie des prestations de services. BIC et BNC font référence au type de revenus et correspondent ainsi à des catégories d'imposition.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 13/05/2025

Connexion

Connexion

si jeux etre autoentrepreneur prestataire de service et de vente puis je cumuler les 2 plafonds 34400+85800 ou y a t il un plafond particulier à respecter Merci de votre répopnse

Bonjour,

Si vous exercez une activité mixte (ventes et prestations de service) : votre chiffre d’affaires global annuel N-1 ou N-2 pour continuer à bénéficier de la franchise de TVA ne doit pas avoir dépassé 85 800 € et la partie relative aux activités de service ne doit pas avoir dépassé 34 400 €.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour ,

En est il de même pour les artisans du bâtiment ?

Un plaquiste / peintre facture également la fourniture qu’il achète et revend pour ses services.

a chambre des métiers indiquait de bien faire apparaitre sur les factures ” dont le montant de fournitures” afin de déclarer la partie fourniture max 85800€ et la partie prestation de service 34400€

Est ce bien cela?

Bonjour,

En effet, il en est de même pour les artisans du bâtiment. Le plafond de franchise de TVA variera selon l’activité exercée en cas d’activité mixte mais ne se cumulera pas.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, je suis auto entrepreneur dans le bâtiment ravalement de façade et je cumule les deux aussi vente et prestations de service. Donc je vends mes produits que j’applique moi-même. J’ai un contrôle fiscal et le Filsc me dit que je n’ai pas le droit de vendre mes produits que j’applique, à cause de cela, ils veulent me faire un redressement de TVA . Ma question est y a-t-il une loi qui m’autorise à vendre mes produits et les appliquer

Bonjour je suis dans le meme cas que vous avez vous eux des reponses

bon courage pour ce passage difficile

cordialement

Bonjour,

Je suis dans le même cas que vous.

Si vous avez des informations à me transmettre…

Merci à vous.

Donc (avec les chiffres de 2020 pour garder le fil) si je facture 34400 € d’activité de service, je peux facturer maximum 51400 € de ventes afin de ne pas dépasser 85800 €.

Ce n’est donc pas 34400+85800 comme l’indiquait martinez qui laissait entendre que le chiffre global aurait pu être de 120200 €.

On ne doit pas dépasser le CA de l’activité ventes.(85800 € en 2020 et 91900 € depuis 2023) Vous confirmez ?

Mon CA en 2019 été 34 000 donc cette année de 2020 je peux dépasser les 34 400 mais pas les 36 500 pour que je continue à bénéficier de la franchise TVA?

En 2019 le seuil était à 33200, donc si vous avez déclaré 34000 vous l’avez dépassé une première fois.

Si en 2020 vous dépassez le seuil une seconde fois, consécutivement, soit 34400, dès 2021 vous paierez de la TVA.

Bonjour,

Merci pour votre commentaire.

L’équipe LegalPlace

Bonjour kriss44

Es que taktouk paiera la TVA même s’il a pas facturer à ses clients .merci

Bonjour,

En effet, si vous avez dépassé en 2020 le seuil de tolérance de la franchise de TVA de 34 400 euros, alors vous pourrez encore bénéficier de cette franchise à moins de dépasser de nouveau ce seuil l’année d’après.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, Je suis auto-entrepreneur prestataire de service. J’ai fais l’an dernier 35.460 euros ht de CA. Je vais faire cette année environ 42.000 € CA ht. Ma première question est : Est-ce que je dois payer la TVA (et aussi la déclarer) à partir de 36.500 € ht ? Ma seconde question est : Est-ce que je peux rester auto-entrepreneur pour 2021 (mon chiffre étant inférieur à 72.500 € ht) ? Ma troisième question est : Est-ce une bonne chose de rester auto-entrepreneur en 2021 avec un CA qui sera (je l’espère) supérieur à 45.000 € ht ??? Me conseillez-vous… Lire la suite »

Bonjour, Concernant votre première question, sachez que 36 500 euros HT de CA représente le seuil majoré, en conséquence, dès que vous dépasserez ce montant de chiffre d’affaires, vous devrez directement facturer la TVA et ce, dès le 1 jour du mois de dépassement. Pour votre seconde question, les auto-entrepreneurs prestataires de services sont soumis à un plafond de chiffre d’affaires de 72 500 euros HT en 2020. Le fait que vous deviez facturer la TVA n’inclut pas forcément que vous perdiez le statut d’auto-entreprise, vous pouvez donc conserver votre statut. Enfin, votre plafond étant à 75 200 euros HT,… Lire la suite »

Au delà du seuil de 72.600 HT il ne faut pas créer de société mais passer en BNC et au régime réel simplifié ; tout simplement.

Bonjour,

Merci pour votre commentaire. En effet, créer une société n’est qu’une solution envisageable en cas d’expansion forte de l’activité pour laquelle une entreprise individuelle disposant du régime réel simplifié serait moins adaptée.

En vous souhaitant une excellente journée.

L’équipe LegalPlace

Il n’est plus possible d’avoir une EIRL depuis le 16 février 2022. Quelle serait la solution de statut pour un Auto-entrepreneur qui dépasse le seuil de 72600€ HT ?

Bonjour, Aujourd’hui, il n’est en effet plus possible de créer une EIRL. La réforme a mis en place un statut unique d’entrepreneur individuel. Par conséquent, lorsque vous êtes auto-entrepreneur et que vous sortez du régime du fait d’un dépassement des seuils durant 2 années consécutives, vous serez automatiquement soumis au régime général de l’entreprise individuelle : le régime réel. Par ailleurs, selon l’importance du chiffre d’affaires réalisé, il peut être judicieux de songer à passer d’une entreprise individuelle à une société unipersonnelle. Afin de savoir si cette dernière solution serait la plus adaptée, nous vous recommandons de prendre conseil auprès… Lire la suite »

Un CA est toujours HT. La TVA est une majoration à ce que vous facturez pour vos prestations

Bonjour,

Merci pour cet article très clair.

Une petite question néanmoins : le plafond de CA (exemple 72 600) comprend t-il la TVA ?

Si par exemple le CA HT est de 70 000, mais que le CA avec TVA (TTC donc) est de 84 000. Est-ce qu’on considère alors qu’il y a un dépassement du plafond ?

Merci,

Bonjour,

Les plafonds de chiffre d’affaires propres au régime de la micro-entreprise sont annuels et hors taxe. En effet, l’auto-entrepreneur bénéficie de plein droit d’une franchise de TVA. Si toutefois, vous avez opté pour la facturer, alors vous devrez respecter ces seuils hors taxe sans compter votre TVA. En conséquence, dans votre exemple, le dépassement à cause de la TVA ne vous sera pas préjudiciable tant que le chiffre d’affaires brut reste dans le seuil.

En espérant que cette réponse vous soit utile.

L’équipe LegalPlace

Bonjour,

Quelques questions sur le sujet de l’auto-entrepreneur:

1-Le plafond des revenus se calcule-t-il sur la base des mois travaillés sur l’exercice 2020 (di 01/01 au 31/12/2020) et/ou au prorata des mois travaillés ?

Exemple : je commence ma nouvelle activité en novembre 2020 et ma retraite a été effective en octobre 2020.

2-La déclaration doit-elle être faite sur la base de facturations établies sur l’exercice de cours?

Bien cordialement

Bonjour,

Le plafond de revenu s’applique sur la base des mois travaillés durant les 12 mois de l’exercice donc du 1/01/2020 au 30/12/2020. Votre déclaration devra en effet tenir compte de toutes les factures établies lors de l’exercice même si certaines n’ont pas encore été acquittées.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Merci de votre réponse

Bonjour

Je suis prestataire de service (ostéopathe) mon CA en 2019 était de 39 000 euros et cette année risque de dépasser les 34 400 euros.

Or je fais parti du profession qui n’est pas soumise à la TVA. Comment cela va-t-il se passer si je dépasse en les 34 400 euros en 2020 : perte du statut d’autoentrepreneur ? ou je pourrais quand même le rester du fait du plafond à 70 000 euros??

Cordialement

Bonjour,

Vous resterez auto-entrepreneur sauf si vous dépassez le seuil de chiffre d’affaires propre au statut lui-même soit 72 600 euros en 2020. Autrement, exerçant une activité exonérée de TVA, même en dépassant le seuil de chiffre d’affaires propre à la franchise, vous en serez toujours exonéré.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, quand on veut devenir un auto entrepreneur multi services cela fait partie de quel nature d’activité ? Prestations de service ?

Bonjour,

Bien que la dénomination multi-services soit souvent assimilée de fait à « homme toute mains » qui relève en effet de la prestation de service artisanale, le fait d’être auto-entrepreneur multi-services, signifie exercer plusieurs activités au sein de la même entreprise. En conséquence, votre catégorie d’activité dépendra de l’activité principale de votre auto-entreprise et donc de celle qui vous rapporte le plus grand CA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, J’ai facturé à tord la TVA à un client en décembre (je pensais dépasser largement le plafond mais finalement un autre paiement a été repoussé à janvier et je me retrouve avec un CA de 30K et non 45K). C’est ma première année en micro entreprise, je pense donc que dans tous les cas j’en aurais pu être exonérée d’après votre article en fait. Est-ce que je dois rembourser la TVA au client (environ 1000euros) ? Sachant qu’on est en janvier 2021, donc je ne sais pas ce que ce remboursement entrainerait sur ma déclaration annuelle ou trimestrielle pour… Lire la suite »

Bonjour,

Une fois que vous avez facturez la TVA, vous y êtes normalement soumis. Néanmoins, cette décision vaut seulement pour 2 ans. Veillez à contacter votre centre de Finances Publiques le plus proche afin d’être conseillé en fonction de votre situation personnelle.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour

Merci pour la clarté de vos réponses

Quelques questions:

Je passe de 28 KE à 40KE H.T entre 2019 et 2020 dois-je à partir de 2021 facturer TTC?

Ensuite certains de mes clients sont étrangers (entreprises belges, allemandes) dois-je leur facturer la TVA francaise?

Merci de votre retour et bonne année

Bonjour, Tout dépend de l’activité que vous exercez. Si, c’est une activité commerciale ou artisanale, le seuil majoré de TVA est de 94 300 euros tandis que pour une activité libérale, il est de 36 500 euros. En cas de dépassement du seuil majoré, vous devrez facturer la TVA dès le 1er jour du mois de dépassement. Il faudra donc, pour toutes les factures émises depuis le début du mois de dépassement, faire parvenir des factures rectificatives à vos clients incluant cette fois la TVA. Pour vos clients étrangers, ils sont tous deux au sein de l’Union Européenne, en conséquence,… Lire la suite »

Bonjour,

Quel est le seuil de CA a ne pas depasser en 2021 en tant que microentrepreneur profession liberale pour eviter de facturer / payer la TVA? Il etait de 34 000 E en 2020. A t’il ete augmente?

Merci bien.

Bonjour,

Les seuils de CA n’ont pas changé pour 2021. Pour une activité libérale, il reste de 72 600 euros en général et de 34 400 euros pour la franchise de TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour

Super votre site.

En tant qu’autoentrepreneur (création juin 2020) en prestations de services, j’ai dépassé le seuil de la TVA en octobre 2020.(TVA facturée et reversée). Au 1er janvier 2021, je suis de nouveau soumise à TVA ou exonérée jusqu’au seuil, si je le dépasse dans l’année ? Merci de votre réponse.

Bonjour, Cela dépend de votre chiffre d’affaires et du dépassement. En effet, si vous avez dépassé le seuil majoré c’est-à-dire 36 500 euros pour les activités libérales et de prestations de service, vous serez soumis à la TVA dès le 1er jour du mois de dépassement. En revanche, si vous êtes encore dans la période de tolérance c’est-à-dire au-dessus des seuils mais en dessous du seuil majoré, si vous ne dépassez pas le plafond durant cette nouvelle année, vous bénéficierez toujours de la franchise de TVA. Si lors de votre dépassement en octobre 2020, vous avez été soumise à la… Lire la suite »

Bonjour, concernant le versement libératoire 1%, quel est le RFR max à ne pas dépasser pour un couple sans enfant cette année. Que faire si on était en dessous en 2020 (sur le RFR de 2018) et au dessus en 2021 ( sur le RFR de 2019) ?

Bonjour,

Pour plus d’informations sur votre situation personnelle, nous vous conseillons de contacter votre centre des Finances Publiques le plus proche.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour

jai 2 petites questions .

j’ai dépassé le seuil de franchise de tva en 2019 j’ai donc facturé et payer de la tva fin 2019 et donc sur toute l’année 2020.

mais en 2020 mon chiffre d’affaires et de 31500e HT ,est ce que en 2021 je dois facturer HT ou avec TVA?

ma 2eme question concerne la déclaration d’impôts 2019.

j’ai rempli ma déclaration avec mon chiffre d’affaires en ttc.

aurais-je du faire la déclaration en HT comme je suis microentrepreneur?

merci a vous

Bonjour,

Une fois que vous avez dépassez les seuils de TVA et l’avez facturé, cela vous soumet à la TVA pour les années futures. D’autre part, si vous facturez la TVA, vous avez bien fait de déclarer votre chiffre d’affaires TTC.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, cela fait plusieurs années que je flirte avec les seuils d’exonération de TVA sans jamais les dépasser, mais j’ai trouvé de nouveaux clients et je pense que cette année je vais fortement les dépasser, donc passage en mode déclaration de TVA… J’ai lu que je devrais la déclarer le 1er jour suivant le dépassement, mais je me pose une question : Mon activité est saisonnière, du coup, je ne touche rien, ou pas grand chose pendant une bonne partie de l’année, mais en décembre, je touche pratiquement 80-90% de mon chiffre. Voici un exemple chiffré : au 1er octobre… Lire la suite »

Bonjour,

Dès que vous dépassez le seuil majoré de TVA, vous devez en effet commencer à facturer au 1er jour du mois de dépassement. En somme, si vous avez dépassez en décembre ce seuil, vous devrez rééditer toutes les factures de décembre en y ajoutant la TVA applicable. Sachez enfin que pour le calcul de la TVA , la comptabilisation de vos factures et la déclaration de chiffre d’affaires, seule la date d’émission de la facture doit être prise en compte bien que celle-ci diffère de la date de paiement.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

J’aurais une question concernant le plafond de 72 600 euros HT. Lorsqu’on l’a dépassé (mais qu’on a pas encore perdu le statut d’autoentrepreneur) le taux des cotisations sociales reste-t-il le même?

Un grand merci d’avance

Bonjour,

En effet, ce n’est qu’en cas de dépassement durant deux années consécutives du plafond de chiffre d’affaires que vous perdrez les bénéfices du régime auto-entrepreneur. En attendant, vous bénéficiez de la période de tolérance durant laquelle les taux de cotisation restent les mêmes.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Merci pour cet excellent article. J’ai pourtant une interrogation.

Si je dépasse mon premier plafond majoré cette année et que je suis donc soumis à TVA, est-ce que l’année prochaine je devrais facturer avec TVA dès le premier jour de l’année ou devrais-je attendre à nouveau de dépasser le plafond majoré. En espérant avoir été clair. Merci de votre réponse

Bonjour,

Dès que vous dépassez le seuil majoré propre à la TVA, alors vous devrez facturer celle-ci dès le premier jour du mois de dépassement et ceux également pour les années suivantes.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

merci beaucoup pour votre expertise.

J’ai toutefois un doute sur l’interprétation de votre réponse à cette question:

l’exoneration de TVA jusqu’au seuil majoré est-elle renouvelable d’une année à l’autre ?

ou bien une fois soumis à la TVA, l’auto entrepreneur le devient dès le 1er € facturé pour les années à venir ?

merci beaucoup !

Tina

Bonjour,

L’exonération de TVA pour les auto-entrepreneurs jusqu’au seuil majoré est renouvelable chaque année, à condition que le chiffre d’affaires réalisé ne dépasse pas le seuil en question. Si le seuil est dépassé, l’auto-entrepreneur devra alors facturer de la TVA à ses clients et la reverser à l’administration fiscale.

Cependant, vous pouvez également opter pour le régime réel de TVA dès le début de son activité, même s’il ne dépasse pas le seuil de chiffre d’affaires.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

L’exonération de TVA pour les auto-entrepreneurs jusqu’au seuil majoré est renouvelable chaque année, à condition que le chiffre d’affaires réalisé ne dépasse pas le seuil en question. Si le seuil est dépassé, l’auto-entrepreneur devra alors facturer de la TVA à ses clients et la reverser à l’administration fiscale.

Cependant, il est important de noter que l’auto-entrepreneur peut également opter pour le régime réel de TVA dès le début de son activité, même s’il ne dépasse pas le seuil de chiffre d’affaires.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

je souhaite créer une micro entreprise sous le statut d’autoentrepreneur dans la peinture du batiemnt.

quelles sont les démarches à suivre.

MERCI DE VOTRE RÉPONSE;

Bonjour,

Pour connaître la marche à suivre en détail, nous vous conseillons de consulter notre article sur la question : https://www.legalplace.fr/guides/auto-entrepreneur-batiment/.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour

une question me turlupine, on parle beaucoup du paquet tva e commerce, j ai debuté le dropshippping en autoentrepreneur afin de valider le concept. Je ne vends que en france des produits venant de chine, suis je concerné par la franchise de 10.000 € ou pas ?

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

et si l’activité est 100 % vente ? on conserve donc le plafond de 85 k€ pour la franchise de tva ? les 10.000 € ne s’applique que si nous realisons des vente hors France , c’est bien cela ?

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

1 °Lorsque l’on a dépassé le seuil de franchise tva la première année, est ce que je dois systématiquement facturer la TVA la deuxième année à partir de la première facture sans avoir dépassé le seuil de 34500 E?

2° Je suis coach sportif, est ce que je suis exonéré de CFE la deuxième année?

Merci pour votre réponse

Bonjour, S’agissant de votre première question, sachez qu’en cas de dépassement du seuil de franchise de la TVA durant une année, vous ne devez pas facturer la TVA à moins que vous ne dépassiez le seuil de franchise durant une seconde année consécutive. Dans ce cas précis, vous devrez facturer la TVA à compter de la troisième année d’activité. En revanche, en cas de dépassement du seuil de TVA majoré, alors vous devrez facturer la TVA à compter du 1er jour du mois de dépassement. Au sujet de votre seconde question, tous les auto-entrepreneurs sont soumis au paiement de la… Lire la suite »

Bonjour, Je suis auto-entrepreneur depuis 2014 et les impôts viennent seulement de me réclamer le paiement de la TVA, car j’ai dépassé le seuil 3 années consécutives (à partir d’octobre 2017). Du coup plusieurs questions: comment puis-je payer cette TVA? Je n’ai pas “Déclarer la TVA” sur mon compte pro sur le site des impôts concrètement je paye quoi?? à partir du seuil de dépassement ou les 3 années (donc chaque mois déclaré)? En 2020 je suis largement en-dessous du seuil (je suis à 24000), donc est-ce que je dois aussi payer la TVA sur 2020? merci de vos réponses… Lire la suite »

Bonjour, Cela dépend du type de plafond de chiffre d’affaires vous avez dépassé. En effet, s’il s’agit des seuils de tolérance que vous n’avez pas respecté durant deux années consécutives, alors vous serez redevable de la TVA à compter de la 3ème année. En revanche, s’il s’agit du plafond majoré, vous serez redevable de la TVA à compter du 1er jour du mois de dépassement. Quel que soit l’option, vous devrez alors rééditer vos factures à l’ensemble de vos clients en y ajoutant la TVA et ainsi la payer à l’Etat. Au vu de votre situation et pour connaître les… Lire la suite »

Bonjour, Je suis prestataire de services affilié à la CIPAV (traducteur) et je souhaite, a priori en activité secondaire, créer une activité commerciale (achat-revente de marchandises). Je souhaite rester en franchise de base de TVA pour l’ensemble de mes activités. 1) Quel CA global ne dois-je pas dépasser ? et 2) mon activité principale étant actuellement une activité rattachée à la CIPAV, je crois que mon taux de cotisation serait de 22% pour mes 2 activités (y compris l’achat-vente). N’aurais-je alors pas intérêt à modifier mon activité principale en déclarant l’activité commerciale comme activité principale, de manière à cotiser à… Lire la suite »

Bonjour,

S’agissant des plafonds de chiffre d’affaires propres au régime de l’auto-entreprise, en cas de cumul d’activités, vos plafonds de chiffre d’affaires ne se cumulent pas. S’agissant de la franchise en base de TVA, nous vous invitons à contacter directement votre centre de Finances Publiques et seront ravis d’avoir leur retour sur la question.

Pour ce qui relève de vos cotisations sociales, sachez que l’activité principale doit être celle qui vous apporte le chiffre d’affaires le plus élevé, cela ne peut donc pas dépendre d’un choix d’optimisation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour

existe t-il une tolérance de dépassement du seuil max un an sur 2 ?

Bonjour,

Le seuil de tolérance quant à la franchise de TVA vaut sur deux années consécutives. Toutefois, en cas de dépassement du seuil majoré, vous devrez facturer la TVA à compter du 1er jour du mois de dépassement.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Quel est le plafond de chiffre d’affaire pour ne pas tenir une comptabilité complète ?je suis auto entrepreneur prestataire de service. Merci pour votre réponse .

Bonjour,

Il n’y a pas de plafond qui exempte l’auto-entrepreneur de ses obligations comptables puisque ce dernier bénéficie déjà d’obligations comptables simplifiées. Pour retrouver ces règles en détail, nous vous recommandons de consulter notre article sur la question : https://www.legalplace.fr/guides/comptabilite-auto-entrepreneur/.

Sachez enfin que la seule obligation relative au montant du chiffre d’affaires est celle du compte bancaire. En effet, un auto-entrepreneur dont le chiffre d’affaires est supérieur à 10 000 euros durant deux années consécutives devra disposer d’un compte bancaire dédiée à son activité professionnelle.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Lorsqu’on dépasse le plafond de 34400€ il faut facturer de la TVA des le 1er jour OK mais du coup, est ce qu’on récupère aussi la TVA sur nos factures personnelles d’entreprise ?

Oui, mais que la TVA des factures d’entreprise du mois de dépassement. La TVA des factures des mois antérieurs est perdue.

Bonjour,

En ayant dépassé le plafond majoré de franchise de la TVA, vous y serez soumis dès le premier jour du mois de dépassement. A compter de cette date, vous êtes officiellement assujetti à la TVA et en conséquence, vous devrez la facturer à vos clients et vous pourrez également la déduire de vos achats professionnels. La TVA des achats personnels ne pourra en revanche pas être récupérée.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

je suis prothésiste dentaire en prestation de service ma profession na pas de tva quel et mon chiffre a pas dépasser merci de votre réponse

Bonjour,

En tant que prothésiste dentaire, vous êtes de facto exonéré de TVA. En conséquence, vous n’aurez pas de plafond de TVA à respecter. En revanche, vous serez soumis au plafond de chiffre d’affaires propre à la micro-entreprise et pour votre activité qui est artisanale, le plafond annuel brut sera de 72 600 euros.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Pourquoi sur absolument aucun site se disant spécialisé sur les auto entrepreneurs on ne trouve des infos sur la nouvelle réglementation sur la TVA pour les ventes en ligne en EUROPE .C’est une bombe qui arrive le 1 er juillet , les ventes en europe vont être fortement taxé par cette nouvelle TVA applicable dès 10 000 euros de ventes tous pays confondus . Sans compter la compléxité de la comptabilité que cela va impliquer pour un statut censé ne pas en avoir .. Aucune info , nulle part ..un secret absolu, et tout le monde va se retrouver le… Lire la suite »

Mon conseiller des impôts vient de me confirmer que nous ne sommes pas concernés : « étant à la franchise en base de la TVA pour votre activité de vente, vous n’êtes pas concernée par le régime des ventes à distance et par le nouveau seuil, puisque, tant que votre chiffre d’affaires de ventes ne dépassent pas les seuils mentionnés ci-dessus (= 85 800 €), vous n’êtes pas redevable de la TVA sur vos ventes. »

Bonjour,

Merci pour votre commentaire. Nous allons en effet traiter du sujet dans un article dédié à la TVA auto-entrepreneur.

Vous souhaitant une excellente journée.

L’équipe LegalPlace

Bonjour, J’ai deux questions par rapport à la TVA. Je suis en micro-entreprise en profession libérale. J’ai dépassé le seuil de TVA en mai 2018 et en 2019. J’applique et paye donc la TVA depuis mai 2018. Or en 2020 (et ce sera également le cas cette année et les prochaines années, car j’ai décidé de moins prendre de clients), je suis repassée en-dessous du seuil des 34 400 €. Est-ce possible de faire une demande pour être de nouveau en franchise de TVA ? Autre question, j’ai ajouté une activité de commerce en janvier 2021. Lors de son ajout,… Lire la suite »

Bonjour,

Il est possible de faire une demande auprès du service des impôts afin de repasser au régime de la franchise en base si vous êtes en dessous des seuils. Dans ce cas, la demande doit être faite avant la fin de l’année pour l’année suivante.

Par ailleurs, en cas d’activité mixte le chiffre d’affaires relatif aux prestations de services ne doit pas dépasser le seuil des prestations de services et le chiffre d’affaires global ne doit pas dépasser le plafond de chiffre d’affaires pour une activité commerciale.

En vous souhaitant une belle journée.

L’équipe LegalPlace

Bonjour, Tout d’abord, merci pour cet article très complet. J’ai cependant une question à laquelle je n’arrive pas a trouver de trouve de réponse. Si je fais une très bonne année et que je dépasse le plafond de manière très conséquente, est ce que cela change quelque chose ? Par exemple si je fais 130K de CA vs le plafond 72K ? Mon taux de cotisation URSSAF est actuellement de 19,8% (dernière année de l’ACCRE), est-ce que l’URSSAF ne va pas appliquer 22% sur tout ce qui dépasse le plafond ? Cela me semblerait logique. En fait, je trouve étonnant… Lire la suite »

Bonjour,

J’envisage de créer une micro entreprise sous le régime auto entrepreneur. L’activité serait la ventes de prestations dans l’art floral, avec fourniture des fleurs, dans quelle catégorie suis je considérée ? Je ne comprends pas le seuil de la franchise de TVA. Un CA Maxi OK, mais les 34400ht représente le CA ou le montant de TVA due à ne pas dépasser ? C’est un peu confus pour moi. Merci.

Bonjour,

Votre activité relève alors des prestations de services. Ainsi, le plafond de chiffre d’affaires à ne pas dépasser est aujourd’hui de 77 700 euros.

Par ailleurs, s’agissant du régime de la franchise en base de TVA, le seuil est aujourd’hui de 36 800 euros et correspond au chiffre d’affaires annuel réalisé.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour

La franchise de TVA en micro entreprise est jusqu’à 34400 euros. Si l’on franchis ce seuil cela veut-il dire que la TVA s’appliquera à partir de 34400€ ou bien à partir du 1er euros c’est à dire que dès 34401 euros il faudra s’acquitter de 6880 euros?

Bonjour,

En cas de dépassement du seuil de franchise durant deux années consécutives, alors vous serez redevable de la TVA dès l’année suivante. En revanche, si vous dépassez le seuil majoré, alors vous serez redevable de la TVA à compter du premier jour du mois de dépassement.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je ne trouve pas vraiment de réponse claire en ligne concernant le dépassement tous les 2 ans.

Est-ce que c’est possible et autorisé? Par exemple

N = 75000 (> plafond)

N+1 = 72000 (<plafond)

N+2 = 120000 (>plafond)

N+3 = 72000 …

Merci

Bonjour,

Vous perdrez le régime de l’auto-entreprise si vous dépassez durant deux années consécutives le plafond de chiffre d’affaires autorisé en fonction de votre activité.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Mais du coup si l’on dépasse de beaucoup, par exemple le double du plafond, cela n’a pas d’impact du moment que l’on ne redépasse pas l’année suivante ?

Merci

Bonjour,

Vous sortirez automatiquement du régime de la micro-entreprise qu’après avoir dépassé les plafonds du statut auto-entrepreneur durant 2 années consécutives.

En vous souhaitant une belle journée.

L’équipe LegalPlace

Bonjour et merci pour toutes ces infos. Il me reste une question: je suis AE en profession libérale (traductrice) et je risque de dépasser cette année le seuil de franchise de TVA et peut-être même le seuil majoré. Je travaille exclusivement pour des entreprises (agences de traduction) étrangères, surtout européennes et accessoirement américaines. Si je dépasse le seuil majoré est-ce que j’aurai une TVA à ajouter à mes factures et si non, est-ce que je devrai tout de même faire une déclaration de TVA (nulle)? Autrement dit est-ce que le fait de dépasser le seuil majoré (mais en restant en… Lire la suite »

Bonjour,

La réalisation, par un assujetti implanté en France, d’une prestation au profit d’un assujetti implanté dans ou hors de l’Union européenne n’est pas imposable à la TVA française. Le prestataire français établit une facture sans TVA. En revanche, pour vos clients français, vous serez soumise à la TVA et devrez la facturer.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour,

dans mon autoentreprise, j’exerce 2 activités, dont l’une n’est pas soumise à la TVA : c’est de l’enseignement, je facture des cours à une université. La 2ème activité est une activité classique de prestation de service soumise à la TVA. Est-ce que le plafond de franchise de TVA s’apprécie par activité ? en effet, si j’atteignais 34400€ au total des 2 activités, est-ce que je serai toujours exonérée de tva sur l’activité 2 (soumise), sachant que l’activité enseignement ne sera jamais soumise ?

merci de votre réponse

Bonjour,

Les plafonds de TVA ne se cumulent pas. En revanche, si votre activité dans l’enseignement est de base exonérée alors vous ne serez jamais soumis à la TVA pour celle-ci. Pour la seconde néanmoins, dès que votre chiffre d’affaires global aura dépassé le plafond qui y est relatif, vous devrez facturer la TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

j’ai dépassé le plafond de prestation de 34400 euros. J’ai bien compris que je dois appliquer la TVA sur mes factures le 1er du mois du dépassement. Mais puis à partir de là récupérer la TVA sur les factures qui me sont adressée?

Merci

Bonjour,

En effet, vous pouvez récupérer la TVA à partir du moment où vous commencez à la facturer.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour!

Merci pour ce super article.

Donc, si j’ai bien compris, dès le dépassement du seuil majoré, c’est facturation direct de la TVA dès dépassement de ce seuil ? Le dépassement du seuil n’attend pas deux années consécutives en somme ?

Par exemple, un dépassement fin septembre : je facture la TVA directement dès le dépassement + régularisation sur toutes les factures de septembre ?

Merci d’avance 🙂

Bonjour,

En tant qu’auto-entrepreneur, vous serez redevable de la TVA uniquement si vous dépassez le seuil de chiffre d’affaires durant deux années consécutives.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

Tout à fait, lorsque la micro-entreprise sort du régime de la franchise en base de TVA, le micro-entrepreneur doit facturer la TVA dès le 1er jour du mois de dépassement. Il doit également procéder à la régularisation des factures rectificatives, le cas échéant.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour, je suis autoentrepreneur prestataire de service depuis le 1er février 2021 (plafond à 34.400 euros par an). Dois-je rabaisser ce plafond au prorata temporis sur 11 mois, soit 31.533 du fait que mon activité a démarrer en février ?

Bonjour,

La franchise en base de TVA est applicable l’année de création tant que le chiffre d’affaires réalisé au cours de l’année, sans ajustement prorata temporis, est inférieur à 34 400 € ou 85 800 € selon la nature de votre activité. Vous ne devez donc pas abaisser le plafond au prorata temporis. Le calcul s’effectue sur 12 mois.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour,

Je suis autoentrepreneur (prestation de service). Je voudrais savoir ce qu’il se passe si je dépasse le seuil de franchise (34400€) au mois de novembre cette année par exemple mais que je reste en dessous du seuil majoré sur l’année (36500€) ? Dois-je alors facturer la TVA à mes clients le 1er jour du mois de dépassement ? Ou est-ce seulement si je dépasse le plafond du seuil majoré ?

Merci d’avance pour votre réponse.

Bonjour,

En cas de dépassement du seuil de 34 400 euros, vous ne perdez pas le bénéfice du régime de la franchise en base de TVA puisqu’il faut que le seuil majoré de 36 500 euros ne soit pas dépassé pour l’année en cours. Le régime de la franchise en base de TVA est donc maintenu pour l’année en cours et l’année suivante.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour

Je suis un micro-entrepreneur. Cette année je ne dépasserai pas le Plafond de chiffre d’affaires pour 2021 pour Prestations de services. Mais je dépasserai le Seuil majoré en 2021 pour TVA. Cependant, tous les services que j’ai fournis (et que je fournirai) sont destinés à des clients hors UE et CEE et sont donc exonérés de TVA.

Dois-je m’inscrire à TVA ? SI oui, comment déclarer des revenus exonérés de TVA ?

Bonjour, En principe, en relevant de la micro-entreprise, vous ne facturez pas la TVA puisque vous bénéficiez du dispositif de “franchise en base de TVA”. Cependant, Si vous dépassez le seuil proratisé la première année, vous devrez facturer la TVA à compter du 1er janvier de l’année suivante. En revanche, si vous dépassez le seuil maximal (34 400 € ou 85 800 €), vous devrez facturer la TVA dès le 1er jour du mois de dépassement, peu la nationalité de vos clients. Le professionnel doit alors déclarer la TVA collectée et déductible auprès de l’administration fiscale. Pour toute information complémentaire,… Lire la suite »

Bonjour, en 2020 jai déclaré 40 000 euros de CA jai donc depasser le seuil majoré et jai du donner la TVA par contre pour l’année 2021 mon CA sera largement sous le seuil de tolérance suis-je donc redevable de la TVA en 2021 ? Merci davance pour votre réponse

Bonjour,

Vous n’êtes redevable de la TVA qu’à partir du moment où vous avez dépasser le chiffre d’affaires maximum autorisé.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

Bonjour,

Je suis auto-entrepreneur en prestation de service, puis-je réaliser un chiffre d’affaire de 34400 tous les ans sans devoir payer de TVA?

Cordialement,

Dimitri

Bonjour,

En tant que micro-entrepreneur en prestation de services, vous continuez de percevoir la franchise en base de TVA chaque année si vous réalisez un chiffre d’affaires annuel hors taxes inférieur à 34 400 euros.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour

J ai besoin de vos lumières.

Apres plusieurs appels et réponses contradictoires auprès de L URSSAF et un courrier au centre des impôts je cherche une réponse auprès de vos services.

Je suis en auto entrepreneurs en BIC avec donc uniquement de la prestation de service.

Je souhaiterai dans un premier temps connaître le plafond de revenu à ne pas dépasser pour ne pas avoir de tva à payer.

L Auto entrepreneur me dis 72500€ et le centre des impôts 35000€ ??

pourquoi ces deux montants ne correspondent pas ?

Merci pour votre retour

Mlk

Bonjour,

Le plafond à ne pas dépasser pour ne pas payer de tva pour les activités relevant des BIC (prestation de service) est de 72 600€.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

Bonjour,

Je suis en micro entreprise en tant que menuisier charpentier. J’achète les fournitures (bois, fenêtres,…) que je revend en même temps que mes prestations de services (pose).

Dans ma déclaration de CA je dois différencier les fournitures en vente de marchandise et la pose en prestation de services ?

Ai-je bien compris ?

Merci d’avance pour votre réponse.

Bonjour,

En effet, au moment de votre déclaration de chiffre d’affaires, vous devez séparer le chiffre d’affaires réalisé par activité : prestation de services et vente de marchandises.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

bonjour, je suis traductrice et j’ai un statut d’auto-entrepreneur commerçante (BIC et BNC). Quel plafond de tva ne dois-je pas dépasser ? Merci.

Bonjour, Si votre activité est une activité dite mixte (BIC et BNC), la franchise en base de TVA est applicable : – si en N – 1, le chiffre d’affaires global (ventes et prestations de services) est compris entre 85 800 € et 94 300 € et si en N – 2, le chiffre d’affaires global n’est pas supérieur à 85 800 €, – si en N-1, le chiffre d’affaires des prestations de services est compris entre 34 400 € et 36 500 € et si en N-2, il n’est pas supérieur à 34 400 €. En espérant que notre… Lire la suite »

Bonjour,

Quel est le plafond maximum du chiffre d’affaire annuel pour un auto entrepreneur qui vends des cours en ligne (marchandise ou prestation du coup ?) et fournit également des prestations de service divers ?

Merci pour votre aide

Bonjour,

La vente de formations en ligne est une prestation de services. Le chiffre d’affaires à respecter, en tant qu’auto-entrepreneur, est de 72 600 euros pour la totalité de vos activités.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour,

J’ai une petite question par rapport au CA pour la TVA.

Cette année 2021 : CA 38k

1er année de dépassement suite à un gros chantier

1) Je dois désormais appliqué la TVA sur toutes mes factures pour 2022 ?

2) Une fois commencé à facturer la TVA, je dois la facturer sur toutes les années à venir ou juste sur 2022 ?

Merci de votre réponse

Bonjour,

En cas de dépassement des seuils, il est possible de continuer de bénéficier de la franchise en base pendant l’année de dépassement sauf si le chiffre d’affaires excède le seuil de tolérance.

Dans ce cas, vous ne pouvez plus bénéficier du régime de franchise en base de TVA et ce dès le 1er jour du mois de dépassement.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Le 12 juillet j’atteins mes 67 ans, je suis tenue jusqu’à 67 ans de respecter un plafond pour retraite anticipée. Est-ce que ce plafond se relève au plafond normal H.T. de 34400€ pour le 4ème trimestre 2022 ?

Merci pour votre réponse

Bonjour,

Il existe de nombreux simulateurs sur internet afin de connaitre vos droits.

Sinon n’hésitez pas à solliciter un rendez-vous avec un conseiller.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Je suis salarié sous un régime de 209 jour par année. J’ai aussi une micro-entreprise de prestation de services (intellectuels). Mon plafond est donc 34 400€. Est-ce ce plafond est lié à un nombre de jour (faible?) étant donné mon activité salariale ?

Pour un projet européen, je me fais dire de tenir des feuilles de temps – est-ce que je peux travailler 365 jours dans une année ?

Merci,

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Je suis dans le même cas que vous …avez vous eu une réponse ? Car je m’y perd.

merci à vous