Auto-entrepreneur ou SASU : comparatif

Dernière mise à jour le 25/06/2025

Nombreux entrepreneurs qui se lancent seuls se retrouvent confrontés au choix fatidique du statut d’auto-entrepreneur ou de la SASU. En effet, si chacune permet d’exercer son activité sans s’associer, ces 2 formes juridiques ont des régimes bien distincts. Ainsi, les conséquences d’opter pour l’une ou l’autre sont également très différentes (régime fiscal, protection sociale, etc.). C’est la raison pour laquelle il est important de connaître leurs principales caractéristiques, mais aussi leurs avantages et inconvénients, afin de faire un choix éclairé.

Quelle différence entre auto-entrepreneur et SASU ?

Bien que la micro-entreprise et la SASU présentent quelques similitudes, elles disposent toutes deux de caractéristiques principales spécifiques. En réalité, ces structures ont un statut juridique complètement différent. Ainsi, le choix entre auto-entrepreneur ou SASU doit prendre en compte l’ensemble de ces éléments.

Principales caractéristiques de l’auto-entrepreneur

Contrairement à la SASU, la micro-entreprise n’est pas une société. Elle n’a donc aucune personnalité juridique et n’est pas une personne morale.

En effet, l’auto-entrepreneur exerce sous la forme de l’entreprise individuelle. Il s’agit d’un entrepreneur individuel soumis au régime particulier de la micro-entreprise.

Par conséquent, l’auto-entrepreneur exerce son activité en tant que personne physique et en son nom propre. Par ailleurs, le patrimoine personnel de l’auto-entrepreneur est distinct du patrimoine professionnel.

Cependant, l’entrepreneur doit remplir un certain nombre de conditions pour accéder à ce statut. Il s’agit de conditions inhérentes à sa personne, mais aussi à son activité :

| Conditions relatives à l’entrepreneur | Conditions relatives à l’activité |

| Etre majeur ou mineur émancipé ;

Ne pas être sous tutelle ou sous curatelle ; Ne pas faire l’objet d’une interdiction de gérer ou d’exercer ; Etre de nationalité française, ressortissant européen ou ressortissant étranger avec un titre de séjour autorisant l’exercice d’une activité non salariée. |

Etre domiciliée en France ;

Exercer une activité artisanale, commerciale ou libérale (hors activités interdites) ; Justifier d’une expérience confirmée ou d’un diplôme en cas d’activité réglementée ; Respecter les seuils de chiffre d’affaires annuels suivants : 77 700 € pour les prestations de services et activités libérales et 188 700 € pour les activités commerciales et prestations d’hébergement. |

En revanche, à l’instar du dirigeant de SASU, l’auto-entrepreneur décide de sa propre organisation et prend seul les décisions. Ce régime correspond essentiellement aux entrepreneurs qui exercent cette activité au titre d’un complément de revenus ou au lancement d’un projet.

Principales caractéristiques de la SASU

La société par actions simplifiée unipersonnelle (SASU) est la forme unipersonnelle de la SAS (société par actions simplifiée). Il s’agit d’une société, c’est-à-dire d’une personne morale qui détient la personnalité juridique. En ce sens, elle se distingue de la personne de l’entrepreneur.

La SASU est dirigée par un président qui peut aussi bien être une personne physique qu’une personne morale. Par ailleurs, il peut s’agir de l’associé unique ou d’une tierce personne (qui n’est pas actionnaire de la société).

Facile à créer, elle ne nécessite pas de montant minimum de capital social (1 € symbolique suffit) et offre une importante liberté statutaire à l’actionnaire unique, lui laissant la possibilité d’aménager le fonctionnement et l’organisation de sa société. Généralement, ce dernier prend seul les décisions.

Enfin, la responsabilité de l’associé unique est limitée à ses apports, dans la limite d’une faute de gestion.

La SASU est l’une des formes juridiques les plus appréciées en France. Elle est potentiellement adaptée à tout type de projet. En effet, elle n’a aucune limite de chiffre d’affaires. Il s’agit d’un élément important à prendre en compte pour choisir entre auto-entrepreneur ou SASU.

Quelles sont les formalités de création de chacune de ces formes juridiques ?

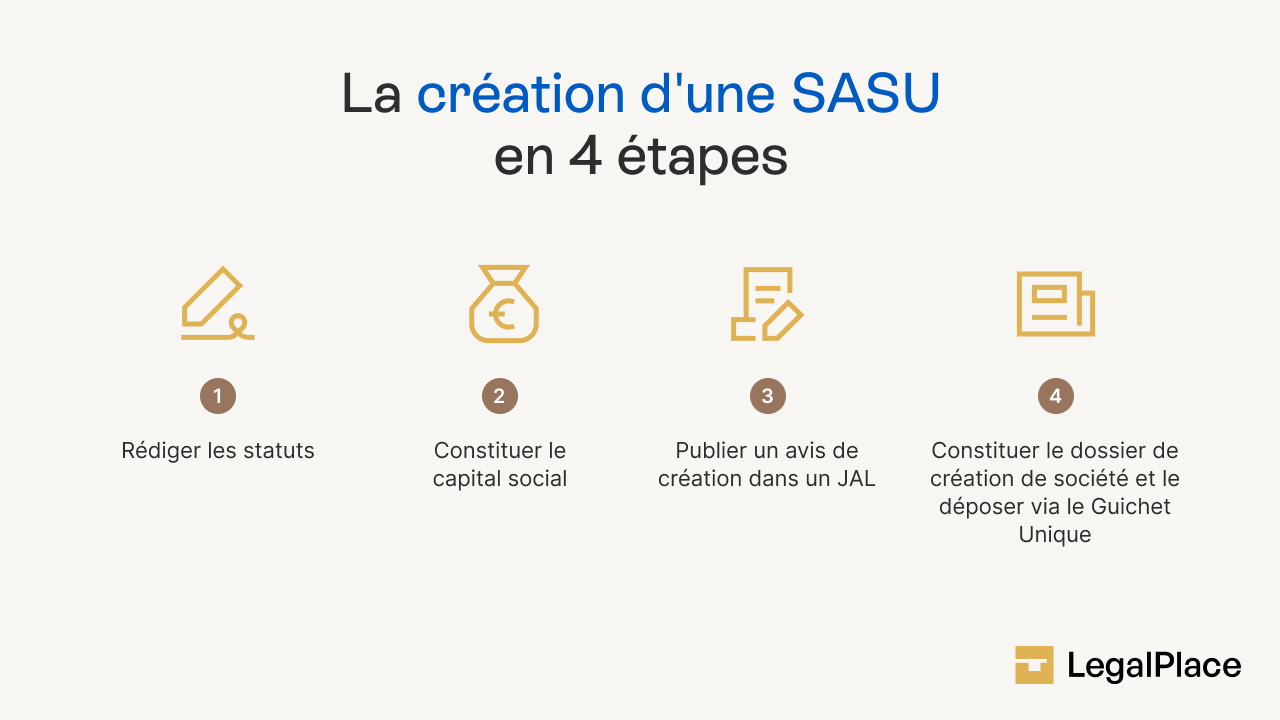

Les formalités de création d’une micro-entreprise et d’une SASU sont très différentes. En raison de son statut de société, la procédure de création d’une SASU est bien plus complexe que pour l’autoentrepreneur. Tandis que ce dernier doit simplement déclarer son début d’activité, la création d’une SASU se fait en 4 grandes étapes.

Déclaration de début d’activité de l’auto-entrepreneur

La création d’une micro-entreprise correspond en réalité à une déclaration de début d’activité en tant que micro-entrepreneur. Il s’agit d’une démarche très simplifiée et beaucoup plus rapide que la création d’une SASU ou de toute autre société.

En effet, l’entrepreneur doit simplement remplir le formulaire en ligne adéquat sur le portail du guichet unique hébergé par l’INPI.

Il devra ensuite ajouter les pièces justificatives nécessaires au format numérique. Celles-ci se résument à :

- La copie d’un justificatif d’identité en cours de validité ;

- Un justificatif de domicile de moins de 3 mois ou un justificatif de droit de jouissance des locaux du lieu de domiciliation de l’entreprise.

Une fois le dossier complet et validé, le guichet unique se charge de le transmettre aux organes administratifs et juridiques compétents pour l’immatriculation de la micro-entreprise. Celle-ci est alors inscrite au registre national des entreprises (RNE), ainsi qu’au registre du commerce et des sociétés (RCS) si elle exerce une activité commerciale.

Création d’une SASU en 4 étapes

La création d’une SASU oblige l’entrepreneur à respecter un certain formalisme. En réalité, la procédure comporte 4 grandes étapes :

- Rédaction des statuts constitutifs ;

- Constitution et dépôt du capital social ;

- Publication d’une annonce légale de création dans un support d’annonces légales du département du siège social ;

- Demande d’immatriculation auprès de l’administration.

La rédaction des statuts est la 1ère étape pour l’entrepreneur, puisqu’il s’agit de l’acte fondateur.

Ils définissent les règles de fonctionnement et d’organisation d’une société et régissent les rapports entre associés (lorsque la société en compte plusieurs), ainsi qu’entre les associés et la société.

Par ailleurs, la constitution d’une SASU est une procédure plutôt coûteuse car elle engendre les frais suivants :

- Etablissement des statuts : en cas de recours à un professionnel du droit ou à un prestataire en ligne spécialisé ;

- Capital social : l’actionnaire unique peut apporter la somme qu’il souhaite. Cependant, force est de constater que le montant du capital peut parfois servir de gage de fiabilité pour les partenaires ;

- Annonce légale de constitution : le prix de l’annonce légale de création est forfaitaire. Toutefois, il diffère selon le département d’immatriculation. En 2025, l’annonce coûte 141 € dans la majorité des départements et 165 € pour La Réunion et Mayotte ;

- Demande d’immatriculation et inscription aux registres : comprend les frais d’immatriculation et la déclaration des bénéficiaires effectifs.

Ce coût financier doit également peser dans la balance pour trancher pour le statut auto-entrepreneur ou la SASU.

Quelles activités pour l’auto-entrepreneur ou la SASU ?

Qu’il opte pour le statut auto-entrepreneur ou une SASU, l’entrepreneur ne peut pas exercer toutes les activités. Quelques activités sont exclues des statuts de micro-entrepreneur et de SASU.

Les micro-entreprises peuvent exercer un grand nombre d’activités. Celles-ci peuvent être commerciales, artisanales ou libérales. En effet, le statut a été pensé pour correspondre à un grand nombre d’entrepreneurs.

En revanche, elles ne peuvent exercer les activités incompatibles avec le régime micro-fiscal. Elles correspondent aux activités :

- Agricoles : sont réputées agricoles toutes les activités correspondant à la maîtrise et à l’exploitation d’un cycle biologique de caractère végétal ou animal, ainsi que les activités exercées dans le prolongement de l’acte de production ou qui ont pour support l’exploitation. Ces dernières relèvent des bénéfices agricoles ;

- Immobilières : soumises à la TVA immobilière (agent immobilier, promoteur de biens immobiliers, marchand de biens, etc…).

D’autres activités sont également exclues eu égard à leur incompatibilité avec le régime micro-social, telles que les activités :

- Agricoles rattachées au régime social de la MSA ;

- Réglementées relevant de caisses spécifiques autres que la Cipav ou le régime de retraite des indépendants : concerne principalement les professions libérales juridiques et judiciaires et du domaine de la santé, les comptables et experts-comptables, les commissaires aux comptes et les agents généraux d’assurance ;

- Artistiques : rémunérées en droits d’auteur, elles dépendent de la maison des artistes ou de l’Agessa ;

- Autres : journalistes, professionnels réalisant des opérations sur les marchés financiers, etc…

Quant à la SASU, elle peut exercer tout type d’activité industrielle, commerciale, artisanale ou libérale, à quelques exceptions près tels que les tabacs et professions libérales réglementées.

Quelle est la fiscalité applicable ?

En termes de fiscalité, l’auto-entreprise bénéficie d’un régime fiscal simplifié alors que la SASU est par défaut soumise à l’impôt sur les sociétés (IS). De plus, le dirigeant de SASU est imposé différemment.

Imposition de l’auto-entrepreneur

L’auto-entrepreneur exerçant en son nom et en qualité de personne physique, il est d’office soumis à l’impôt sur le revenu (IR).

Ainsi, le bénéfice imposable est calculé de manière forfaitaire sur la base du chiffre d’affaires (CA) réalisé. Pour ce faire, lors de la déclaration du chiffre d’affaires, l’administration fiscale applique un abattement forfaitaire à l’auto-entrepreneur en fonction de la nature de l’activité.

Les taux d’abattement sont les suivants :

- 71 % du CA pour les activités d’achat de biens destinés à la revente, de fabrication pour revente, de vente de denrées à consommer sur place et de fourniture de prestations d’hébergement ;

- 50 % du CA pour les activités commerciales et artisanales relevant des bénéfices industriels et commerciaux (BIC) ;

- 34 % du CA pour les activités libérales relevant des bénéfices non commerciaux (BNC).

En outre, le professionnel peut choisir l’option pour le prélèvement libératoire de l’auto-entrepreneur. Le prélèvement libératoire de l’impôt permet de régler l’impôt sur le revenu progressivement, en même temps que les cotisations sociales, c’est-à-dire mensuellement ou trimestriellement.

Dans ce cas un pourcentage du chiffre d’affaires est également prélevé au titre de l’impôt. Ici, le taux de prélèvement varie aussi en fonction de la nature de l’activité :

- 1 % pour les activités commerciales et les prestations d’hébergement ;

- 1,7 % pour les prestations de services BIC et les locations meublées ;

- 2,2 % pour les prestations de services BNC.

Imposition de la SASU

Concernant la SASU, il faut distinguer l’imposition de la société et celle du dirigeant en tant que personne physique.

Contrairement à l’auto-entrepreneur, la SASU est par défaut soumise à l’impôt sur les sociétés (IS). Le résultat imposable et le calcul de l’impôt s’effectuent à partir des bénéfices réalisés. Ensuite, le taux appliqué par l’administration fiscale est de 25 %.

Par exception, le président de la SASU peut décider de la soumettre à l’impôt sur le revenu si la société remplit les 5 conditions suivantes :

- La société a moins de 5 ans ;

- L’activité exercée est commerciale, artisanale, libérale ou agricole ;

- Le chiffre d’affaires réalisé est inférieur à 10 millions d’euros ;

- La société n’est pas cotée en bourse ;

- La société emploie moins de 50 salariés.

S’agissant du dirigeant de la SASU, l’administration applique l’impôt sur le revenu. Sa rémunération en tant que personne physique entre dans la catégorie des traitements et salaires.

TVA et CFE

En matière de TVA (taxe sur la valeur ajoutée) et de CFE (cotisation foncière des entreprises), les règles ne sont pas les mêmes selon qu’il s’agit d’un auto-entrepreneur ou d’une SASU.

La SASU est toujours redevable de la TVA. À l’inverse, l’auto-entrepreneur bénéficie d’une exonération grâce au régime de la franchise en base de TVA. Dans ce cas, il ne peut ni la facturer, ni la récupérer.

Néanmoins, pour bénéficier du régime de TVA de l’auto-entrepreneur, ce dernier doit respecter des seuils de chiffre d’affaires selon le domaine d’activité :

- Pour la vente de marchandises : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 85 000 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 93 500 € ;

- Pour les prestations de services commerciales ou artisanales ainsi que les activités libérales : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 37 500 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 41 250 €.

Quant à la CFE, la SASU ou l’auto-entrepreneur n’en sont redevables qu’à partir de l’année suivant celle de la création de l’entreprise.

L’auto-entrepreneur et le président de SASU sont soumis à des régimes sociaux différents. Si le premier bénéficie du régime micro-social, le second est affilié au régime général de la sécurité sociale en tant qu’assimilé salarié.

Régime social de l’auto-entrepreneur

L’auto-entrepreneur est un travailleur indépendant. À ce titre, il s’agit d’un travailleur non salarié (TNS). De ce fait, il est affilié à la sécurité sociale des indépendants. Il bénéficie d’une protection sociale plus faible que celle d’un salarié affilié au régime général de sécurité sociale.

En contrepartie, il doit s’acquitter de cotisations sociales calculées proportionnellement au chiffre d’affaires, dans le cadre du régime micro-social simplifié.

Selon l’activité, les taux de cotisations sont les suivants :

- 12,3 % pour les activités de vente de marchandises, de denrées à emporter ou à consommer sur place ou de fourniture de logement ;

- 21,2 % pour les prestations de services (BIC) et les activités libérales relevant de la Cipav ;

- 24,6 % pour les prestations de services (BNC) et les activités libérales relevant de la SSI ;

- 6 % pour les activités de location de meublés de tourisme.

Régime social du président d’une SASU

Le président de SASU quant à lui est assimilé salarié. Il est donc affilié au régime général de la sécurité sociale.

Par conséquent, il bénéficie d’une meilleure protection sociale. Plus la protection sociale est avantageuse, plus les cotisations sociales sont élevées. En revanche, le président d’une SASU ne peut pas prétendre à l’assurance chômage.

En outre, la SASU ne paye pas de cotisations sociales si son président ne perçoit pas de rémunération.

Les obligations comptables sont-elles identiques en auto-entrepreneur ou en SASU ?

En matière comptable, les obligations ne sont pas les mêmes pour un auto-entrepreneur ou une SASU.

Le régime de la micro-entreprise permet aux auto-entrepreneurs de bénéficier d’obligations comptables extrêmement simplifiées. Ils doivent seulement tenir les documents comptables suivants :

- Un livre de recettes permettant de répertorier l’ensemble des encaissements ;

- Un registre des achats (dans le cadre de la vente de marchandises ou de fourniture de prestations d’hébergement).

Or, la comptabilité d’une SASU est bien plus lourde. L’actionnaire unique doit tenir les documents suivants :

- Un livre-journal pour y enregistrer tous les mouvements comptables de la société ;

- Un grand livre listant les opérations comptables sous forme de débit et de crédit ;

- Un livre d’inventaire ;

- Les comptes annuels devant faire l’objet d’un dépôt à savoir : le bilan, le compte de résultat et l’annexe légale.

Comment passer d’une forme juridique à l’autre ?

Quel que soit le choix final entre le statut d’auto-entrepreneur ou la SASU, il est toujours possible de changer d’avis. En effet, l’entrepreneur peut passer d’une micro-entreprise à une SASU ou inversement.

S’il débute en tant qu’auto-entrepreneur soumis au régime de la micro-entreprise et qu’il constate un développement important des activités, voire un dépassement des seuils de chiffre d’affaires, alors il peut passer en SASU. Cela lui permettra d’avoir une structure plus adaptée, notamment s’il souhaite embaucher des salariés.

Pour ce faire, il devra :

- Réaliser les démarches de création d’une SASU ;

- Transférer le fonds de commerce, le cas échéant ;

- Procéder à la déclaration de cessation d’activité d’auto-entrepreneur.

À l’inverse, s’il a débuté en SASU et qu’il se rend compte que la micro-entreprise serait plus adaptée, il peut passer au statut auto-entrepreneur.

Il n’est pas possible de transformer directement la SASU en auto-entreprise. En effet, il faudra d’abord dissoudre la SASU pour ensuite créer une micro-entreprise. Cette opération arrive moins couramment que la 1ère.

Voici une courte vidéo vous expliquant clairement et rapidement les différentes caractéristiques d’une SAS, d’une SARL et d’une auto-entreprise et les points à prendre en compte lors de votre choix :

Tableau récapitulatif : Avantages et inconvénients du statut auto-entrepreneur ou de la SASU

La micro-entreprise et la SASU présentent toutes les deux des avantages indéniables, mais également des inconvénients qu’il convient de connaître avant de se lancer.

Voici un tableau récapitulatif :

| Forme juridique | Avantages | Inconvénients |

| Micro-entreprise | Formalités de création simplifiées ;

Faibles cotisations sociales ; Comptabilité allégée ; Possible exonération de TVA ; Option pour le versement libératoire de l’impôt ; Régimes micro-fiscal et micro-social. |

Plafonds de CA ;

Impossibilité de récupérer la TVA ; Pas de déficit fiscal ; Difficulté d’embaucher des salariés ; Cotisations sociales calculées sur la base du CA et non des bénéfices : pas de prise en compte des frais et achats réellement payés. |

| SASU | Pas de limite de CA ;

Prise en compte des frais réellement payés pour déterminer les bénéfices imposables ; Calcul des cotisations sociales sur la base de la rémunération effective du dirigeant ; Récupération de la TVA ; Responsabilité limitée au montant de l’apport ; Liberté statutaire ; Structure évolutive ; Couverture sociale plus complète pour le dirigeant. |

Formalités de création lourdes et coûteuses ;

Comptabilité lourde ; Imposition plus complexe. |

FAQ

Quelle différence entre SASU et auto-entrepreneur ?

La grande différence entre SASU et auto-entrepreneur repose sur le statut juridique. Tandis que la SASU est une société et donc une personne morale à part entière, l'auto-entrepreneur exerce en son nom propre, en tant que personne physique et sous le statut d'une entreprise individuelle. Par conséquent, les 2 structures sont soumises à des règles complètement différentes.

Pourquoi passer d'auto-entrepreneur à SASU ?

Le passage d'auto-entrepreneur à SASU est très courant. Généralement, il fait suite à un important développement des activités. Notamment, cela amène à un dépassement des seuils de chiffre d'affaires. Ainsi, la micro-entreprise n'est plus adaptée au projet.

Quelles cotisations sociales en SASU ?

En SASU, le montant des cotisations sociales est proportionnel à la rémunération du dirigeant. Il correspond à environ 65 % de cette rémunération. En revanche, si le dirigeant ne perçoit aucune rémunération, alors la SASU ne paye aucune cotisation sociale. Il n'y a pas de cotisations sociales minimales à payer en SASU.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 25/06/2025

Connexion

Connexion

Bonjour j’ai une question que j’arrive pas trouver une reponse sur internet Je suis en SASU IR sans salaire (donc pas assimilé salarié, ni dividende ni salaire), ce qui entraine que je ne suis pas affilié a la sécurité social (Donc je vais etre automatiquement a la PUMA) Question. Esc ce que je peux devenir aussi autoentrepreneur dans un autre domain? . SI oui Esc ce qu’il y a un minimum de chiffre pour être adhéré a la sécurité social des indépendants. . Même si mon chiffre va être nettement inferieur celle de ma SASU, je peux le considérer activité… Lire la suite »

J’aimerais avoir la réponse aussi,

Bien à vous

Bonjour, Les auto-entrepreneurs ne peuvent pas être déjà inscrits à la sécurité sociale des indépendants (ex-RSI). C’est donc le statut du gérant au sein de la société qui lui autorisera ou non l’exercice d’une activité parallèle en auto-entrepreneur. Les gérants TNS (travailleurs non salariés) sont déjà inscrits à la sécurité sociale indépendants, ils sont donc exclus du régime auto-entrepreneur. Les gérants assimilés salariés quant à eux, non-affiliés à la sécurité sociale indépendants, peuvent cumuler gérance de société et activité secondaire en auto-entrepreneur. En conséquence, en tant que gérant d’une SASU TNS puisque non affilié salarié, vous ne pourrez pas ouvrir une auto-entreprise en parallèle dans un… Lire la suite »

En sasu sans salaire avec l’ARE es que je cotise pour la retraite