Les droits d’enregistrement lors de la dissolution de la SARL

Dernière mise à jour le 15/10/2025

- Comment dissoudre une SARL ?

- L’enregistrement de l’acte de liquidation de la société est-il obligatoire ?

- Quels droits faut-il payer pour enregistrer l’acte de liquidation ?

- Dans quels cas l’enregistrement est-il gratuit ?

- Quelle est l’utilité du procès-verbal de liquidation enregistré ?

- Comment fermer une SARL ?

- Quels sont les frais de dissolution et de liquidation d’une SARL ?

- Comment procéder à la radiation de sa société ?

- Combien coûte la fermeture d’une SARL ?

- FAQ

Vous envisagez de dissoudre votre SARL ? Les droits d’enregistrement représentent un aspect financier important à anticiper dans cette démarche. Si par le passé, ces frais étaient systématiquement dus lors de la liquidation d’une société, la réglementation a évolué en votre faveur.

Bonne nouvelle : depuis 2020, plusieurs simplifications ont été mises en place pour alléger vos obligations. Découvrez tout ce que vous devez savoir sur ces droits d’enregistrement pour mener sereinement la fermeture de votre entreprise.

À retenir :

- L’enregistrement de l’acte de dissolution d’une SARL est devenu facultatif et gratuit depuis le 1er janvier 2020 ;

- Vous devez enregistrer l’acte de liquidation uniquement si la société dégage un boni de liquidation à partager ;

- Les droits d’enregistrement se limitent aux droits de partage (2,5% du boni) ou de mutation selon les biens concernés ;

- Le coût total de fermeture d’une SARL varie entre 300 et 900 euros (annonces légales, frais de greffe, formalités) ;

- La procédure complète comprend deux étapes obligatoires : dissolution puis liquidation avant radiation du RCS ;

- Les sociétés unipersonnelles (EURL) bénéficient d’une exemption des droits de partage.

Comment dissoudre une SARL ?

Fermer définitivement votre SARL nécessite de suivre une procédure juridique précise. En tant que société dotée de la personnalité morale, votre SARL ne peut pas simplement cesser d’exister : vous devez respecter des étapes légales spécifiques pour mettre fin à son existence en toute conformité.

Qu’est-ce qu’une SARL ?

La SARL (Société à Responsabilité Limitée) reste la forme juridique préférée des entrepreneurs français, et pour cause : elle offre une protection optimale de votre patrimoine personnel. Votre responsabilité en tant qu’associé se limite strictement au montant de vos apports au capital social. Concrètement, vos biens personnels restent à l’abri des créanciers de l’entreprise.

La procédure de dissolution de votre SARL

Votre SARL étant immatriculée au Registre du Commerce et des Sociétés (RCS), sa dissolution implique obligatoirement sa radiation de ce registre. Cette démarche ne peut s’effectuer qu’après une décision collective des associés ou sur ordre judiciaire.

Voici les étapes à suivre :

- Réunion en assemblée générale extraordinaire Vous devez convoquer tous les associés pour voter la dissolution. Cette décision requiert une majorité qualifiée : au moins 2/3 des parts sociales pour les SARL créées après août 2005 ;

- Nomination d’un liquidateur Lors de cette même assemblée, vous désignerez un liquidateur (souvent le gérant actuel) et définirez l’étendue de ses pouvoirs ;

- Établissement du procès-verbal Ce document, appelé “acte de dissolution”, officialise votre décision. Bonne nouvelle : depuis 2020, son enregistrement auprès des services fiscaux est devenu facultatif et gratuit ;

- Accomplissement des formalités Une fois la dissolution votée, il ne vous reste plus qu’à procéder à la liquidation proprement dite et aux formalités de radiation du RCS.

La dissolution judiciaire constitue une exception : elle intervient lorsqu’un tribunal prononce la fermeture de votre société, notamment en cas de blocage du fonctionnement, de non-respect des obligations légales, ou d’objet social devenu illicite.

L’enregistrement de l’acte de liquidation de la société est-il obligatoire ?

À la clôture de la liquidation, vous devez réunir les associés une dernière fois pour constater l’actif restant après apurement du passif. Cette assemblée générale déterminera l’affectation ou le partage de l’éventuel excédent dégagé. Comme pour toute décision collective, vous rédigerez un procès-verbal qui constituera votre acte de liquidation.

Depuis la réforme de 2020, l’enregistrement de cet acte n’est plus systématiquement obligatoire. Vous devez uniquement le déposer auprès du centre fiscal si votre liquidation dégage un excédent à partager entre les associés. Le cas échéant, vous devrez vous acquitter des droits correspondants.

Modification de l’article 635 du Code général des impôts

La loi de finances 2020 a profondément modifié l’article 635 du Code général des impôts. Auparavant, vous étiez systématiquement tenu de payer un droit d’enregistrement pour déposer l’acte de dissolution de votre SARL.

Cette obligation a été supprimée, et l’allègement s’étend partiellement à l’acte de liquidation. Désormais, vous ne devez enregistrer le procès-verbal de clôture que si les ressources de votre société permettent de dégager un boni de liquidation après extinction du passif.

Démarches obligatoires à accomplir

Lorsque la loi vous impose l’enregistrement, vous devez respecter scrupuleusement les décisions prises lors de la liquidation. Concrètement, cela implique de restituer les actifs corporels à leurs propriétaires d’origine ou de transférer leur propriété selon les modalités définies. Vous pouvez également choisir de liquider l’intégralité des biens immobiliers pour partager le produit de ces ventes entre les associés.

Quels droits faut-il payer pour enregistrer l’acte de liquidation ?

Le dépôt de cette pièce ne vous oblige pas à payer un droit d’enregistrement classique. Dans le contexte de la liquidation, l’administration fiscale applique plutôt des droits de partage ou des droits de mutation selon votre situation.

Droits de partage

Vous devrez vous acquitter des droits de partage lorsque vous récupérez des biens (corporels ou incorporels) que vous aviez initialement apportés à la société. Ces frais représentent 2,5% du montant du boni de liquidation et doivent être réglés auprès du service des impôts compétent par chèque ou virement bancaire.

Droits de mutation

Les droits de mutation s’appliquent quand des biens sont attribués à des associés autres que leurs apporteurs d’origine.

Le taux varie selon la nature du bien concerné :

- Immeubles : taxe de publicité foncière ;

- Fonds de commerce : droits de mutation spécifiques ;

- Autres biens : taux variable selon leur nature.

Cette formalité de l’enregistrement doit être effectuée dans un délai d’un mois suivant l’établissement du procès-verbal de liquidation.

Dans quels cas l’enregistrement est-il gratuit ?

La réglementation française prévoit plusieurs situations où vous pouvez bénéficier d’une exonération ou d’une réduction des droits d’enregistrement. Ces mesures de simplification administrative visent à alléger vos démarches entrepreneuriales.

Coût des droits d’enregistrement

Avant les réformes récentes, les droits d’enregistrement pour les actes de dissolution représentaient une charge financière non négligeable :

- 375 euros pour les sociétés avec un capital social inférieur à 225 000 euros ;

- 500 euros pour les entreprises dont le capital social dépasse 225 000 euros.

Réduction ou augmentation de capital

La loi de finances 2020 a étendu la gratuité à plusieurs opérations sur le capital social.

Vous bénéficiez désormais d’une exonération totale des droits d’enregistrement pour :

- L’augmentation de capital par incorporation de bénéfices ou de réserves ;

- La réduction de capital par annulation ou diminution du nominal des parts ;

- Les modifications de capital dans le cadre de restructurations internes.

Exception importante : L’enregistrement reste obligatoire lorsque vous incorporez des apports en nature au capital social. Cette formalité de l’enregistrement vise à sécuriser juridiquement l’opération vis-à-vis de l’administration fiscale.

Autres cas d’exonération

Plusieurs situations particulières vous permettent d’éviter le paiement des droits :

Associé unique : Si vous êtes l’unique associé d’une EURL, vous êtes automatiquement dispensé des droits de partage lors de la liquidation. Cette mesure reconnaît qu’aucun partage effectif n’a lieu.

Reprise d’apports : Lorsque vous récupérez des biens que vous aviez initialement apportés à la société, la taxation reste limitée aux seuls droits de partage (2,5% du boni de liquidation).

Liquidation déficitaire : En l’absence de boni de liquidation, aucun droit d’enregistrement n’est exigible pour l’acte de clôture.

Ces dispositions s’inscrivent dans une démarche de simplification visant à réduire les contraintes administratives pesant sur les entrepreneurs, particulièrement dans les petites structures.

Quelle est l’utilité du procès-verbal de liquidation enregistré ?

L’enregistrement du procès-verbal de liquidation constitue une étape cruciale de votre procédure de fermeture. Cette formalité conditionne directement la radiation de votre SARL du RCS, marquant ainsi la fin officielle de son existence juridique.

Concrètement, vous devrez joindre ce document enregistré à votre dossier de radiation, accompagné du formulaire M4 et des autres pièces justificatives exigées par le greffe du tribunal de commerce. Sans cette pièce dûment enregistrée (lorsqu’un boni de liquidation est constaté), votre demande de radiation sera incomplète et ne pourra pas être traitée.

Comment fermer une SARL ?

La fermeture d’une SARL ne s’improvise pas ! Cette procédure suit un cadre juridique strict qui se déroule en deux étapes obligatoires : la dissolution, puis la liquidation.

Étape 1 : La dissolution de votre SARL

Première étape incontournable, la dissolution marque votre décision officielle de cesser l’activité. Vous devez réunir vos associés en assemblée générale extraordinaire (AGE) pour voter cette décision et nommer un liquidateur (généralement votre gérant actuel).

Cette décision se concrétise par la rédaction d’un procès-verbal de dissolution, que vous devrez ensuite déposer au greffe du tribunal de commerce et publier dans un journal d’annonces légales pour informer les tiers.

Étape 2 : La liquidation de votre société

Une fois la dissolution prononcée, votre SARL entre en phase de liquidation. Le liquidateur va alors réaliser l’actif (vendre les biens de la société), apurer le passif (régler toutes les dettes), puis établir les comptes de clôture.

Il convoquera ensuite une nouvelle assemblée générale pour faire approuver ces comptes définitifs par les associés. Cette étape franchie, vous pourrez enfin demander la radiation définitive de votre société au greffe.

Combien de temps prévoir ?

La fermeture complète de votre SARL s’étend généralement sur plusieurs mois, selon la complexité de vos opérations et l’état de vos comptes. Patience et rigueur sont de mise pour mener à bien cette procédure administrative !

Anticipez ces démarches et n’hésitez pas à vous faire accompagner pour éviter tout écueil juridique ou fiscal.

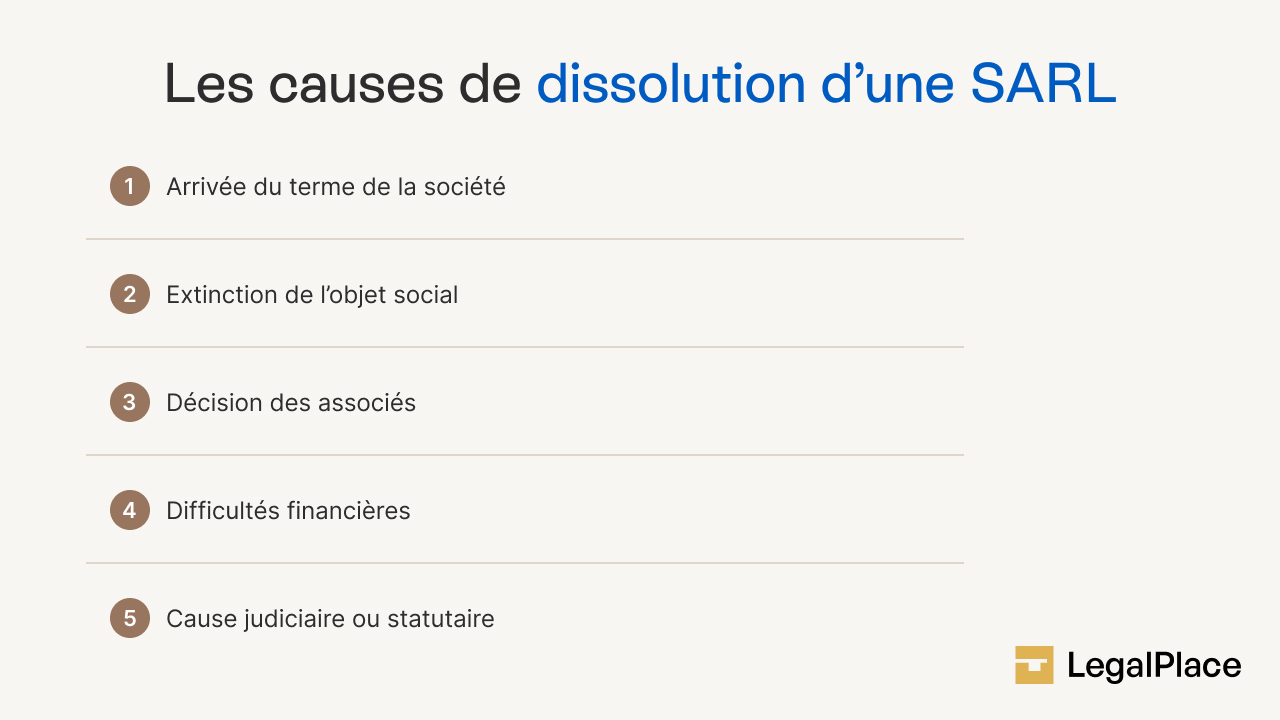

Voici un schéma reprenant les causes de dissolution de votre SARL :

Quels sont les frais de dissolution et de liquidation d’une SARL ?

Voici un tableau simplifié, reprenant les principaux coûts relatifs à la dissolution et à la liquidation d’une SARL :

| Nature des frais | Montant estimé (en euros) |

| Annonce légale de dissolution | 150 à 200 |

| Annonce légale de liquidation | 150 à 200 |

| Dépôt au greffe (dissolution) | 192,01 |

| Dépôt au greffe (liquidation) | 13,93 |

| Honoraires d’un professionnel (facultatif) | 500 à 2 000 |

| Autres frais éventuels (fiscalité, actifs, etc.) | Variable selon la situation de la société |

Comment procéder à la radiation de sa société ?

La radiation d’une société consiste à la supprimer officiellement du Registre du commerce et des sociétés (RCS), marquant ainsi sa disparition juridique définitive. Cette étape finale intervient après la liquidation, une fois que vos associés ont approuvé les comptes de clôture.

Voici comment procéder concrètement :

Votre liquidateur doit constituer un dossier complet à déposer auprès du greffe du tribunal de commerce.

Ce dossier comprend obligatoirement :

- Le formulaire M4 dûment complété ;

- Le procès-verbal de clôture de liquidation ;

- Les comptes de liquidation certifiés conformes ;

- Une attestation de parution de l’annonce légale de clôture ;

- Le règlement des frais de greffe (environ 13,93 €).

Une fois votre dossier vérifié et accepté, le greffe procède à la radiation effective. Votre société disparaît alors définitivement des registres officiels. Cette formalité vous protège contre toute responsabilité future ou poursuite administrative liée à votre ancienne entreprise.

Combien coûte la fermeture d’une SARL ?

Bonne nouvelle : avec la suppression des droits d’enregistrement pour la dissolution, vous devez prévoir entre 300 et 900 euros pour fermer votre SARL.

Ces coûts varient selon votre situation particulière, mais cette fourchette vous donne une estimation réaliste pour budgéter votre fermeture. Nous vous recommandons d’anticiper d’éventuelles complications qui pourraient générer des frais supplémentaires.

Dans le cadre d’une liquidation judiciaire, le juge peut nommer un liquidateur externe. Ses honoraires s’ajouteront alors à votre budget de fermeture et seront à votre charge.

FAQ

Peut-on fermer une entreprise du jour au lendemain ?

Une entreprise ne peut pas être fermée du jour au lendemain. La fermeture, notamment pour une SARL, nécessite une procédure légale comprenant une dissolution, une liquidation et une radiation. Ces démarches prennent généralement plusieurs semaines à plusieurs mois.

Comment fermer une SAS ?

Pour fermer une SAS, il faut d’abord décider de sa dissolution anticipée lors d’une assemblée générale extraordinaire, avec désignation d’un liquidateur. Ensuite, la société entre en phase de liquidation pour régler ses dettes et répartir l’actif. Enfin, une demande de radiation est déposée auprès du greffe pour clore définitivement la société.

Est-il possible de procéder à une liquidation amiable ?

Il est tout à fait possible de procéder à une liquidation amiable, à condition que la société ne soit pas en état de cessation des paiements. Cette procédure est décidée par les associés, généralement lors d'une assemblée générale extraordinaire. Elle permet une clôture volontaire et ordonnée de l’entreprise, sous la direction d’un liquidateur choisi par les associés.

Dissoudre ma SARL

Dissoudre ma SARL

Dernière mise à jour le 15/10/2025

Connexion

Connexion