La taxe d’habitation en location meublée : qui paye ?

Dernière mise à jour le 27/11/2024

La taxe d’habitation d’une location meublée a été supprimée si ladite location constitue votre résidence principale. Cette suppression, intervenue au 1er janvier 2023, ne concerne pas les résidences secondaires, mais seulement les résidences principales. Ainsi, depuis le 1er janvier 2023, seuls les propriétaires et locataires de logements constituant des résidences secondaires sont redevables de la taxe d’habitation sur les logements meublés.

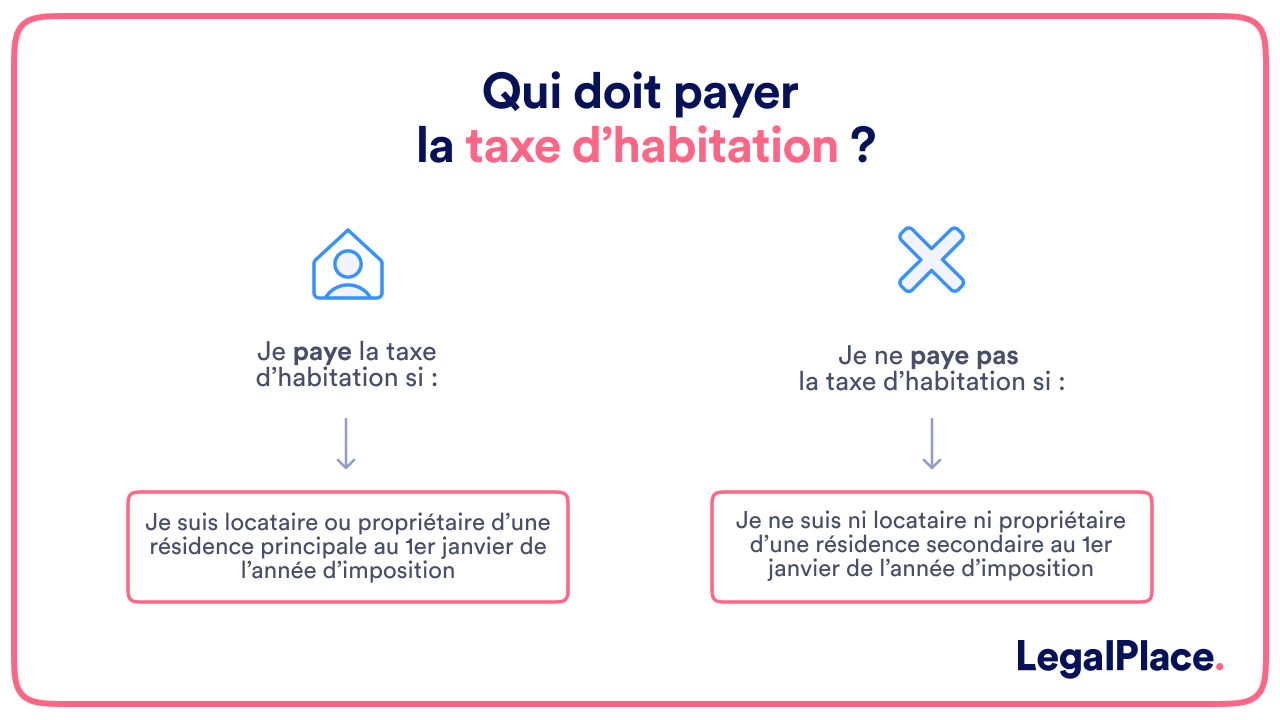

Qui paye la taxe d’habitation dans une location meublée ?

Pour comprendre qui paye la taxe d’habitation d’un contrat de location meublée, il convient de différencier deux situations. Dans la première, le locataire est présent au 1er janvier, dans l’autre, le locataire est absent au 1er janvier. Il faut aussi noter qu’il peut y avoir une différence concernant la fiscalité d’une location vide.

Le logement est occupé au 1er janvier de l’année d’imposition

Si le logement est loué à l’année à titre de résidence secondaire, alors le locataire est redevable de la taxe d’habitation. Le propriétaire du logement meublé ne sera redevable de cette taxe que s’il occupait lui-même le logement au 1er janvier ou s’il n’avait pas de locataire à ce moment-là.

Le logement est inoccupé au 1er janvier de l’année d’imposition

Si le logement était inoccupé au 1er janvier d’imposition, c’est le propriétaire qui est redevable de la taxe d’habitation sur les résidences secondaires. Il devra dans ce cas effectuer auprès des services fiscaux une déclaration d’occupation en précisant la nature de son occupation (résidence principale, résidence secondaire, ou logement vacant).

La taxe d’habitation, qu’est-ce que c’est ?

Il s’agit d’une taxe collectée par l’état auprès des contribuables, et qui profite aux collectivités locales. A ce titre, ce sont les collectivités territoriales qui en déterminent le taux, chaque année, et son montant varie selon les communes.

Comment calculer son montant ?

Le montant de la taxe d’habitation se base sur deux éléments :

- Le taux d’imposition décidé par les communes ;

- La valeur locative nette du logement concerné.

Concrètement, pour le calcul, le taux d’imposition sera imputé sur la valeur locative nette du logement, afin d’obtenir le montant de la taxe d’imposition à payer.

Quand et comment s’en acquitter ?

La taxe d’habitation ne fait l’objet d’aucune déclaration de la part du contribuable. Les ménages redevables de cette taxe recevront chaque année, lors du dernier trimestre, un avis d’imposition concernant la taxe d’habitation. Cet avis comporte alors l’ensemble des taxes dues au titre des différentes résidences secondaires éligibles au paiement de la taxe d’habitation.

Pour vous acquittez de la taxe d’habitation d’une location meublée, il est possible de procéder :

- En espèce pour les montants supérieurs à 300€ ;

- En ligne, par carte bancaire ou prélèvement.

Dans le cas où vous opteriez pour le prélèvement, sachez qu’il vous est possible de payer la totalité du montant à l’échéance ou de demander une mensualisation de la taxe d’habitation de votre location meublée. Pour ce faire, il vous faudra initier la demande de mensualisation auprès du service des impôts dont vous dépendez.

Comment contester le paiement de la taxe d’habitation ?

Si le propriétaire ou le locataire estime qu’une erreur a été commise concernant le redevable de la taxe d’habitation, il peut tout à fait le contester en contactant le centre des impôts dont il dépend. Il lui faudra apporter tout élément pouvant prouver qu’il n’était pas redevable de la taxe d’habitation de la location meublée.

Les services concernés vérifieront ses dires, et s’il est manifeste que l’avis d’imposition a été envoyé à la mauvaise personne, ils le renverront à la personne véritablement redevable.

La réforme 2018 concernant la taxe d’habitation

Depuis 2018, une réforme impliquant une exonération progressive de la taxe d’habitation a été mise en place. Ainsi, de nombreux locataires et propriétaires ont dans un premier temps bénéficié d’une baisse du montant de cette taxe, avant de s’en voir complétement exonérés au 1er janvier 2023.

Qui peut bénéficier de cette exonération ?

L’exonération de la taxe d’habitation concerne les locataires et propriétaires, pour leur résidence d’habitation principale uniquement. En effet, les résidences secondaires ne bénéficient pas de ce dégrèvement.

Comment en bénéficier ?

Pour bénéficier de la suppression de la taxe d’habitation, vous n’avez rien à faire excepté de déclarer votre résidence principale aux services des impôts.

Si vous ne disposez pas de résidence secondaire, vous serez totalement et automatiquement exonéré de la taxe d’habitation. En revanche, vous resterez redevable de celle-ci pour chacune de vos résidences secondaires.

FAQ

Quels types de locaux sont imposables à la taxe d'habitation ?

Depuis le 1er janvier 2023, seuls les propriétaires et locataires de résidences secondaires sont redevables de la taxe d’habitation.

Qui bénéficie de l’exonération de taxe d’habitation en 2023 ?

Toutes les personnes qui louent ou possèdent leur résidence principale sont exonérées de la taxe d’habitation depuis le 1er janvier 2023.

Je vends ma maison en cours d’année, suis-je redevable de la totalité de la taxe d’habitation ?

En principe, l’occupant du logement au premier janvier constitue le redevable de la taxe d’habitation. Toutefois, en cas de vente ou de déménagement, il est possible de demander aux impôts de ne payer qu’au prorata de l’occupation effective, et d’ainsi diviser le montant entre vous et l’occupant arrivé après vous.

Modèle de contrat de location

Modèle de contrat de location

Dernière mise à jour le 27/11/2024

Connexion

Connexion

Bonjour

Merci pour toutes ces informations.

Quand est il si le locataire arrive en cours d’année ? Existe t’il un prorata sur la taxe d’habitation ?

Bonjour,

Depuis le 1 er janvier 2023, la taxe d’habitation est supprimée pour le locataire si le logement qu’il occupe constitue sa résidence principale. Le fait qu’il s’agisse d’un logement meublé n’aucune incidence.

En revanche s’il s’agit d’une résidence secondaire, la taxe est due selon la situation de l’occupant au 1er janvier de l’année d’occupation.

Néanmoins, elle sera due par le locataire s’il occupe la résidence secondaire à l’année ou s’il s’agit d’un logement de fonction.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Mon bien qui était en location meublée est sous promesse depuis le mois de novembre (sans locataire) la signature définitive aura lieu le 13/02. devrais je m acquitter de la taxe d habitation alors que le bien est sous promesse, donc impossible de remettre un locataire.

Merci pour votre temps

Bonjour, La taxe d’habitation est due par l’occupant du bien au 1er janvier de l’année d’imposition. Si le bien était inoccupé à cette date, vous pourriez en être exonéré, mais cela dépend de la situation spécifique : Si le bien était meublé mais vide de locataire au 1er janvier, vous restez redevable de la taxe d’habitation, car il est considéré comme habitable et destiné à un usage personnel ou locatif. Si le bien est totalement vide et inhabitable (absence de meubles ou travaux rendant l’occupation impossible), vous pouvez demander une exonération en le signalant au service des impôts, justificatifs à… Lire la suite »

Bonjour,

Puis-je bénéficier d’une exonération de taxe d’habitation sur les résidences secondaires ?

Sachant que :

Quelles sont les démarches à effectuer pour bénéficier de l’exonération ?

Merci beaucoup