Les mentions obligatoires d’une facture

Dernière mise à jour le 27/06/2025

Les mentions obligatoires d’une facture constituent, avec les conditions de forme, des règles auxquelles tout professionnel doit se conformer lors de la préparation de ce document comptable. Ces éléments contribuent à en assurer la conformité.

C’est à cette condition que la facture sera acceptée en tant que justificatif valable lors des contrôles des autorités fiscales. Les mentions obligatoires permettent de comprendre en détail le déroulement de la transaction, en commençant par l’identification des parties et de son objet.

Quelles sont les mentions obligatoires d’une facture ?

En comptabilité, la facture est un document permettant de prouver l’existence d’une transaction entre le vendeur et l’acheteur. Son objet peut tout aussi bien concerner la vente d’un bien qu’une prestation de services. En pratique, elle est émise lors de la réalisation de la convention. Pour qu’elle soit valide et conforme aux exigences légales, elle doit impérativement contenir certaines mentions.

Mentions générales

Les mentions générales sont présentes sur toutes les factures de prestation de services, sans tenir compte de leur spécificité. La date d’émission du document en fait partie. Dans la liste figure également le numéro de la facture qui doit être déterminé par l’émetteur.

Le fournisseur est tenu de numéroter chronologiquement chacune de ses factures, en veillant à ne pas faire des sauts. Toutefois, il est autorisé, le cas échéant, à procéder à une numérotation par séries distinctes.

À liste, s’ajoute également l’identification du fournisseur ou du prestataire de services :

- Le nom et le prénom (pour les entrepreneurs indépendants) ;

- La dénomination sociale (pour les entreprises).

Il faudra également inscrire l’adresse de la facture et celle du siège social, si elle est différente de la précédente. Pour compléter ces informations, le vendeur devra mentionner aussi son numéro Siren ou Siret et la forme juridique de son exploitation.

Les commerçants sont également tenus de préciser leur numéro au RCS et la ville du greffe d’immatriculation. Les artisans, quant à eux, n’ont qu’à inscrire leur numéro au répertoire des métiers et département d’immatriculation.

L’identification du client doit aussi apparaître sur la facture. Elle implique de mentionner le nom ou la dénomination sociale de cet acheteur, suivi de son adresse, de l’adresse de livraison et également celle de la facturation, si elle est différente.

Du moment qu’ils sont redevables à la TVA, le fournisseur (ou prestataire de services) et l’acheteur (s’il s’agit d’un professionnel) sont aussi tenus de mentionner le numéro correspondant à leur identification à la taxe dans le document. Soulignons que l’inscription de cet élément dans la facture ne devient obligatoire que si le montant hors taxe de la transaction est inférieur ou égal à 150 euros.

La désignation et le décompte pour les produits vendus ou pour les services rendus font également partie des mentions générales à faire apparaître dans la facture. La première comporte des informations sur :

- Des produits (marque, nature ou encore référence) ;

- Des matériaux ;

- La main-d’œuvre.

Cette partie comporte plusieurs éléments d’identification, dont :

- La quantité ;

- Les remises et les rabais.

Le fournisseur ou le vendeur doit aussi indiquer dans la facture le montant total à payer, le prix total hors taxe (HT) et toutes taxes comprises (TTC) des produits vendus ou des services fournis. Même chose pour les précisions sur le paiement :

- Modalités ;

- Date ou délai ;

- Conditions d’escompte (pour les paiements anticipés) ;

- Taux de pénalité (dans le cas où les conditions de paiement n’auraient pas été respectées).

Dans certains cas, l’émetteur de la facture ne doit pas non plus oublier de faire figurer la garantie légale dans le document. Pour certaines catégories de biens, il est obligatoire de préciser l’existence et la durée de la garantie légale de conformité. La durée minimum est généralement de deux ans.

Mentions spéciales

Ces mentions spéciales ne s’appliquent que dans des situations particulières. Un vendeur ou prestataire, du moment qu’il intègre un centre de gestion ou une association agréée, doit veiller par exemple à inscrire la mention « Membre d’une association agréée, le règlement par chèque et carte bancaire est accepté » pour que la facture qu’il a établie soit jugée conforme.

De même, en cas d’exonération de TVA, le bénéficiaire doit mentionner dans ses factures : « TVA non applicable, Article 293B du CGI ». Et pour certains artisans ou micro-entrepreneurs qui exercent une activité de type artisanale exigeant une assurance professionnelle, ils doivent impérativement mentionner l’assurance qu’ils ont souscrite dans le cadre de l’activité, ainsi que ses coordonnées et la couverture géographique du contrat ou de la garantie. Cette règle s’applique entre autres, au sous-traitant du BTP qui effectue des travaux pour un donneur d’ordre assujetti à la TVA.

Mentions spécifiques aux factures adressées à un professionnel

Toutes les factures qui sont adressées à un professionnel doivent comporter la date pour le paiement effectif. À cette obligation s’ajoute la mention des conditions de l’escompte (pour un paiement anticipé). Dans le cas contraire, il faudra inscrire sur la facture : « escompte pour paiement anticipé : néant ».

Les taux de pénalité de retard font aussi partie des mentions spécifiques. La sanction intervient si aucun paiement n’est effectué à la date de règlement. Sur la facture, il faut également intégrer la mention de l’indemnité forfaitaire de 40 euros. Fixée au prix forfaitaire de 40 euros, elle est exigible en cas de retard de paiement. Elle sert à couvrir les frais de recouvrement.

Les nouvelles mentions obligatoires

Quatre nouvelles mentions obligatoires devront être inscrites sur les factures à partir de 2024 :

- L’adresse de livraison du produit ou de réalisation de la prestation, dans le cas où celle-ci serait différente de celle de la facturation ;

- La nature de la transaction, que ce soit une vente de biens ou une prestation de services ;

- Le numéro SIREN de l’acheteur professionnel ;

- La référence au paiement d’après les débits, en cas d’option à la TVA.

La date à laquelle ces mentions deviendront obligatoires dépend du type d’entreprise concernée :

- 1erjuillet 2024 pour les entreprises de grande envergure ;

- 1erjanvier 2025 pour les entreprises de taille intermédiaire ;

- 1erjanvier 2026 pour les micro-entreprises et les PME.

Quelles pénalités en cas d’absence de mentions obligatoires ?

La facture est une pièce comptable de grande importance. Elle prouve formellement l’existence d’une transaction et les professionnels peuvent s’en servir pour voir le montant de la TVA déductible. Toutefois, il est nécessaire qu’elle soit valable, ce qui n’est possible que si elle contient toutes les mentions obligatoires.

La législation en vigueur sanctionne les entreprises qui émettent des factures non conformes. Les pénalités sont une amende :

- Fiscale de 15 euros par mention manquante ou inexacte, sans dépasser le quart du montant total de la facture ;

- Administrative qui s’élève à 75 000 euros pour une personne physique ;

L’amende administrative coûte cinq fois plus cher pour une personne morale. Il est bon de noter également qu’en cas de réitération dans les deux ans du prononcé de la première sanction, le montant de l’amende administrative double. Il est tout aussi important de savoir que le client peut être sanctionné de la même manière que le vendeur, s’il omet de réclamer à celui-ci une facture en bonne et due forme dès la réalisation de la vente ou de la prestation de services.

Quelles règles concernant la forme de la facture ?

La loi est particulièrement exigeante en ce qui concerne les mentions obligatoires sur les factures. Elle l’est beaucoup moins concernant la forme de celle-ci. Le fournisseur doit juste prendre soin de rédiger ses factures en langue française et en double, en donnant l’original au client. Du moment qu’il y intègre toutes les informations obligatoires, il jouit d’une certaine liberté de conception.

Factures électroniques : quelles modalités ?

Il est possible d’établir des factures électroniques, du moment que le client y consent. Ce modèle de facture ne se différencie des factures conventionnelles que par sa forme dématérialisée. Elle doit se soumettre aux mêmes conditions, surtout au sujet des mentions obligatoires.

Depuis le 1er janvier 2020, ces factures numériques sont devenues la norme dans le domaine des marchés publics. Cette obligation s’étendra successivement à toutes les entreprises soumises à la TVA à partir de 2024.

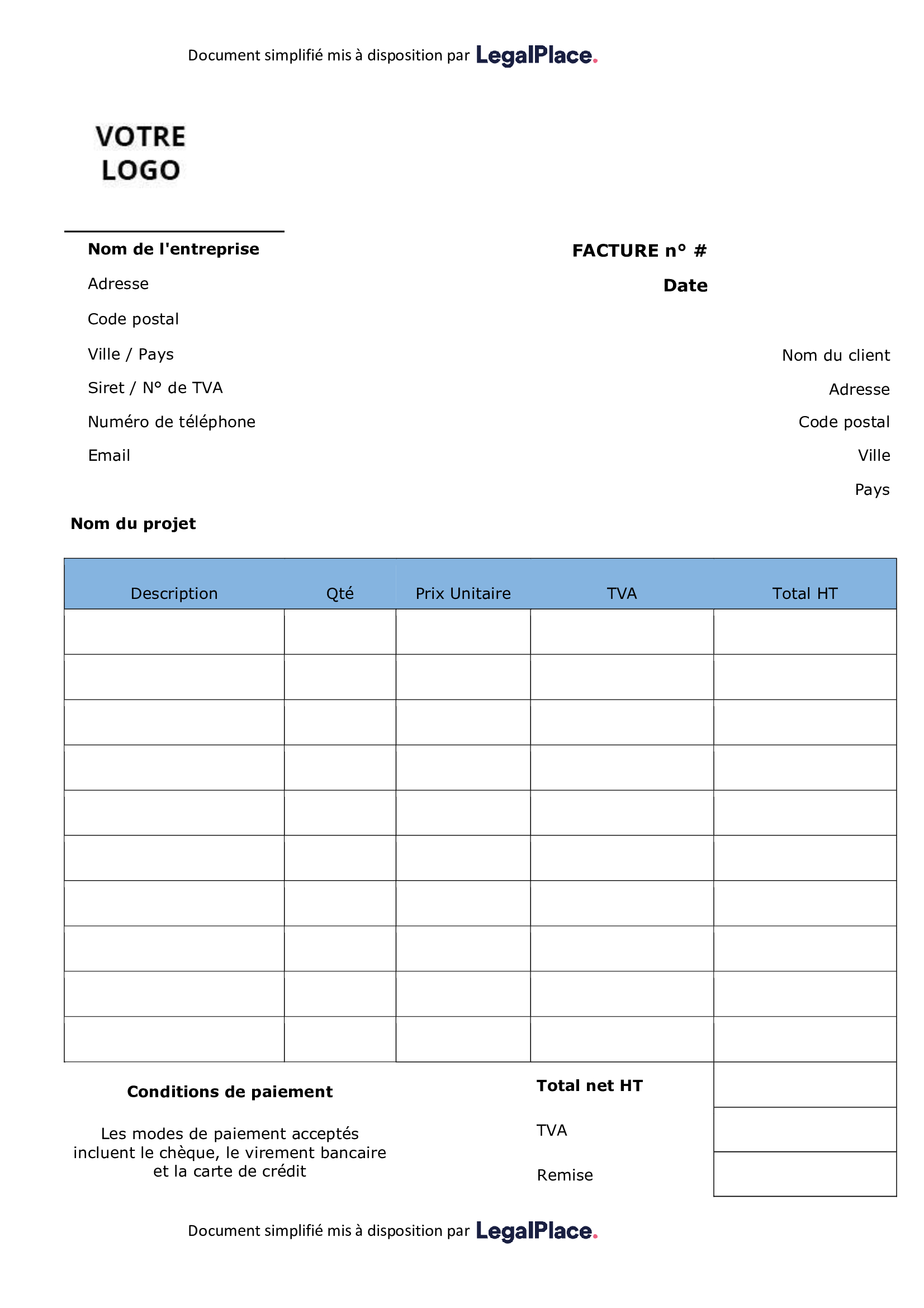

Modèle de facture gratuit

L’établissement d’une facture demande de respecter un formalisme précis. Le document doit comprendre un certain nombre de mentions légales pour être valide. Afin de vous rendre la tâche plus facile, nous mettons à votre disposition un modèle de facture téléchargeable gratuitement.

Télécharger notre modèle de facture au format Word (gratuit)

A lire aussi :

- Le terminal de paiement électronique

- La note de frais en comptabilité

- La facture de restaurant

- Modèle de devis

- Création devis

- Validité devis

- Logiciel de facturation

- Facture auto-entrepreneur

FAQ

Comment parvenir à créer une facture ?

La loi est claire à propos du contenu des factures. Toutefois, elle ne pose aucune condition particulière pour leur création. Tant que les mentions obligatoires sont présentes, le professionnel est libre de recourir à l’outil qui lui convient pour dresser le document. Par exemple, il peut utiliser un logiciel de traitement de texte ou un logiciel de facturation.

À quoi sert une facture ?

La facture est un document comptable constituant une preuve de la réalisation d’une vente ou d’une prestation de services. Elle permet ainsi à une entreprise de justifier chacune des sorties d’argent de sa trésorerie. Elle peut également être utilisée pour justifier les demandes de déduction de la TVA et de remboursement des notes de frais.

Est-il nécessaire de conserver la facture ?

La présentation des factures sera exigée au cours des contrôles de l’administration fiscale. En prévision de cette procédure, l’entreprise a l’obligation de conserver les exemplaires de toutes les factures en sa possession. Les comptables ont l’habitude de garder les versions papier dans des facturiers. Ces documents peuvent également être numérisés, ce qui réduit le risque de destruction.

Devis d’expertise comptable

Devis d’expertise comptable

Dernière mise à jour le 27/06/2025

Connexion

Connexion