Tout savoir sur la facturation

Dernière mise à jour le 19/06/2025

La facturation, en tant que processus central de la gestion financière pour tout type d’entreprises, revêt une importance capitale dans le monde des affaires.

Cet élément essentiel englobe l’émission de documents légaux détaillant les transactions commerciales entre les parties prenantes, fournissant ainsi une trace écrite des échanges financiers.

Qu’est-ce que la facturation ?

En comptabilité, la facturation est un processus crucial dans le domaine commercial et financier, consistant à émettre des documents officiels appelés factures pour constater la vente de biens ou la fourniture de services entre deux parties : le fournisseur et le client.

La facturation est utilisée pour demander le paiement d’une transaction commerciale.

Elle inclut généralement des informations telles que la description des biens ou services fournis, leur quantité, leur prix unitaire, le montant total à payer, ainsi que les conditions de paiement et les modalités de règlement.

En résumé, la facturation permet de formaliser et de suivre les transactions commerciales tout en fournissant une preuve documentée des obligations financières entre les parties impliquées.

A quoi sert une facture ?

Une facturation remplit plusieurs fonctions essentielles dans le cadre des transactions commerciales :

- Juridique : ce document constitue une preuve de la vente ou de la prestation réalisée, impliquant alors un paiement de la part du client ;

- Commerciale : la facture contient toutes les spécificités de la transaction et de la négociation entre vous et le client (remises, tarifs finaux, etc…) ;

- Comptable : la facturation compte parmi les obligations comptables de tout professionnel. Il s’agit d’un justificatif à joindre au livre des recettes des auto-entrepreneurs ;

- Fiscale : en cas de contrôle, l’administration fiscale va vérifier que les factures correspondent bien aux revenus déclarés. Il s’agit également de la base de calcul pour certaines taxes.

Preuve légale de la transaction

La facturation constitue une preuve légale de la vente ou de la prestation de services entre le vendeur et l’acheteur.

Elle établit formellement les termes et les conditions convenus entre les deux parties.

Suivi financier

La facture permet un suivi financier précis des opérations commerciales.

Elle enregistre les montants facturés, les paiements reçus et les soldes restants à payer.

Obligations fiscales

La facturation est un document fiscal obligatoire qui permet de déclarer et de justifier les revenus réalisés par l’entreprise.

Elle est utilisée pour calculer et collecter la taxe sur la valeur ajoutée (TVA) applicable à la transaction.

Gestion comptable

La facture est également utilisée dans le processus de comptabilité.

Elle alimente les enregistrements comptables et permet de produire les états financiers nécessaires à la prise de décision et à la gestion financière de l’entreprise.

Communication commerciale

En plus de sa fonction transactionnelle, la facture peut servir de support de communication commerciale.

Elle peut contenir des informations sur l’entreprise, ses produits ou services ainsi que des messages promotionnels ou des offres spéciales destinés aux clients.

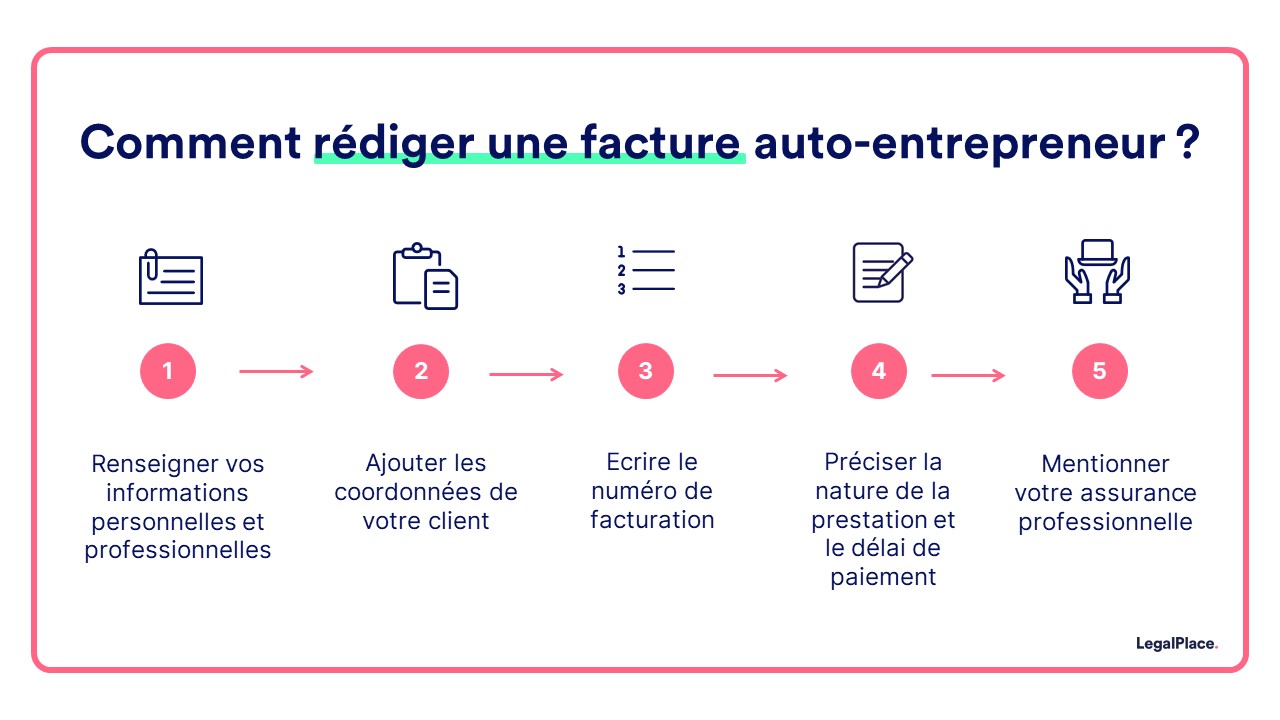

Quelles sont les mentions obligatoires d’une facture auto-entrepreneur ?

En France, les mentions obligatoires sur une facture sont régies par le code général des impôts.

Voici les principales mentions requises :

- Les coordonnées complètes du vendeur et de l’acheteur, comprenant les noms, adresses postales, adresses électroniques et la dénomination ;

- Le numéro de facture, qui doit être unique et chronologique ;

- La date d’émission de la facture ;

- La date de la transaction ;

- La description détaillée des biens ou services fournis, avec les quantités et les prix unitaires ;

- Le montant total hors taxes ;

- Le taux de TVA applicable et le montant de TVA correspondant pour chaque catégorie de biens ou services ;

- Le montant total toutes taxes comprises (TTC) ;

- Les conditions de règlement : date d’échéance, modalités de paiement, pénalités éventuelles en cas de retard ;

- Les mentions relatives à l’exonération ou à la non-application de la TVA, le cas échéant ;

- Les numéros SIRET du vendeur et de l’acheteur, pour les entreprises ;

- Les conditions générales de vente.

Ces mentions sont essentielles pour garantir la validité de la facture de l’auto-entrepreneur et pour respecter la réglementation fiscale en vigueur en France.

Quelles sont les règles générales de facturation ?

La facturation est soumise à plusieurs règles auxquelles vous n’échappez pas en tant qu’entrepreneur.

Tout d’abord, vous devez nécessairement éditer vos factures en 2 exemplaires : un à conserver et un à remettre au client.

Par ailleurs, vous devez respecter une chronologie dans l’édition de vos documents en indiquant un numéro de facture unique.

En revanche, bien qu’elles soient généralement éditées en français, il est possible de les rédiger dans une autre langue, sous réserve de pouvoir apporter à l’administration une version traduite par un traducteur assermenté en cas de contrôle.

De plus, si vous facturez dans une autre devise que l’euro, vous devez ajouter :

- Taux de change ;

- Numéro de TVA du client ;

- Votre numéro de TVA auto-entrepreneur, le cas échéant.

Néanmoins, la retranscription de la facture sur le livre des recettes doit figurer en euros.

Il est également possible d’émettre une facture immédiate ou périodique. La facture périodique vous permet de regrouper plusieurs livraisons de biens ou de prestations de services pour un même client et sur une période donnée.

Toutefois, le délai de facturation ne peut excéder 1 mois.

Quelles sont les obligations légales en matière de facturation pour les sociétés ?

Les entreprises sont soumises à différentes obligations légales en matière de facturation pour assurer leur conformité juridique et fiscale.

Voici les principales obligations à respecter.

Emission de factures

Les entreprises sont tenues d’émettre des factures pour toutes les opérations commerciales qu’elles réalisent.

Cela inclut la vente de biens ou la fourniture de services à d’autres entreprises ou à des particuliers.

Contenu des factures

Les factures doivent contenir des informations obligatoires telles que la date d’émission, les coordonnées complètes de l’entreprise émettrice et du client, la description détaillée des biens ou services fournis, le montant total à payer, les conditions de paiements, etc.

Numérotation des factures

Chaque facture doit être identifiée par un numéro unique et chronologique permettant de la distinguer des autres factures émises par l’entreprise.

Il est également recommandé d’adopter une numérotation séquentielle pour faciliter la gestion et le suivi des factures.

Archivage des factures

Les entreprises sont tenues de conserver une copie de toutes les factures émises et reçues pendant une période déterminée par la législation fiscale.

En France, cette période est généralement de 10 ans à compter de la fin de l’exercice comptable.

Respect des délais de paiement

Les entreprises doivent respecter les délais de paiement convenus avec leurs clients et fournisseurs.

En cas de non-respect de ces délais, des pénalités de retard peuvent être appliquées conformément à la loi.

Une relance de facture impayée peut être émise en cas de non-respect d’échéance.

Facturation électronique

Dans certains cas, notamment pour les transactions entre entreprises, l’utilisation de la facturation électronique peut être obligatoire ou fortement recommandée.

Les entreprises doivent se conformer aux exigences légales en matière de signature électronique et de conservation des factures électroniques.

Sous quel format peut être émise la facture ?

Les factures peuvent être émises sous différents formats en fonction des besoins de l’entreprise et des exigences légales.

Voici quelques-uns des formats les plus couramment utilisés.

Format papier

Historiquement, les factures étaient généralement imprimées sur papier et envoyées par la poste ou remises en mains propres au client.

Bien que de moins en moins courant, ce format est toujours utilisé par certaines entreprises. En particulier pour des transactions ponctuelles ou avec des clients préférant le support papier.

Format électronique

Les factures électroniques sont de plus en plus répandues en raison de leur efficacité et de leur rapidité de traitement.

Elles peuvent être envoyées par e-mail au format PDF ou HTML, ou encore être intégrées directement dans un système informatique de gestion des factures.

Les factures électroniques peuvent également être signées électroniquement pour garantir leur authenticité et leur intégrité.

Format EDI

L’EDI (échange de données informatisé) est un système informatique permettant l’échange de données structurées entre les entreprises. Une facture au format EDI est donc une facture électronique structurée selon des normes spécifiques, ce qui permet sont traitement automatisé par les systèmes informatiques des entreprises.

Les factures sont généralement émises au format EDIFACT ou XML, ce qui facilite leur traitement automatisé et leur intégration dans les systèmes de gestion.

Format dématérialisé

Les factures dématérialisées sont des documents électroniques stockés sous forme numérique, souvent dans le cloud ou sur un serveur sécurisé.

Elles peuvent être consultées, archivées et partagées en ligne, offrant ainsi un accès rapide et sécurisé aux informations de facturation.

Format mobile

Avec le développement des applications mobiles et des technologies sans contact, il est de plus en plus courant d’émettre des factures directement depuis un appareil mobile, tel qu’un smartphone ou une tablette.

Les factures peuvent être envoyées par SMS, via des applications de messagerie instantanée ou intégrées à des solutions de paiement mobile.

Comment procéder à l’annulation d’une facture ?

La modification ou l’annulation d’une facture déjà émise est un processus encadré par des règles strictes.

En effet, une fois qu’une facture a été émise, elle ne peut pas être simplement supprimée.

Pour corriger une erreur sur une facture existante, voici les étapes à suivre.

Emission d’une nouvelle facture

Plutôt que de supprimer la facturation erronée, il est nécessaire d’émettre une nouvelle facture en remplacement de celle-ci.

Cette nouvelle facture doit faire référence à la facture initiale annulée et mentionner clairement l’annulation de cette dernière.

Utilisation d’une facture d’avoir

Dans certains cas, notamment lorsqu’une remise a été accordée après la facturation, il est possible d’émettre une facture d’avoir(aussi appelée note de crédit) faisant référence à la facture initiale.

Cet avoir doit indiquer le montant hors taxe du rabais et le montant de la TVA correspondante, si nécessaire.

Respect des mentions obligatoires

Que ce soit pour la nouvelle facture ou la note d’avoir, il est important de veiller à ce qu’elles comportent toutes les mentions obligatoires requises par la réglementation.

Cela inclut notamment le numéro de facture, la date d’émission, les coordonnées du vendeur et du client, ainsi que le détail des produits ou services fournis.

Numérotation cohérente

La nouvelle facture ou la note d’avoir doit porter le même numéro que la facture initiale annulée. Afin de garantir la traçabilité des opérations.

Si cela n’est pas possible, elle peut faire référence à un ensemble de factures ou au contrat concerné, en indiquant la période durant laquelle les factures ont été émises.

Comment rectifier une facture émise ?

Lorsque vous avez besoin de rectifier une facture déjà émise, suite à une erreur ou en vue de l’application d’une remise exceptionnelle, 2 solutions s’offrent à vous :

- Emettre une facture rectificative qui remplace la précédente. La nouvelle facture doit alors faire référence à la facture annulée et mentionner explicitement son annulation ;

- Emettre une facture d’avoir qui annule ou corrige la facture initiale.

En revanche, vous ne pouvez en aucun cas supprimer une facture de votre comptabilité. Le numéro de la facture rectificative suivra donc les numéros des factures précédentes.

Quels sont les recours juridiques disponibles en cas de litige lié à une facture ?

En cas de litige concernant une facture de l’auto-entrepreneur, que ce soit du côté du fournisseur ou du client, plusieurs recours juridiques sont disponibles pour résoudre le différend de manière appropriée.

Négociation amiable

La première étape consiste souvent à tenter de résoudre le litige de manière amiable, par le biais de discussions directes entre les parties concernées.

Cela peut impliquer des négociations pour trouver un compromis acceptable pour les deux parties.

Médiation

Si les négociations directes échouent, les parties peuvent recourir à la médiation. Un processus dans lequel un tiers neutre intervient pour faciliter les discussions et aider à trouver une solution mutuellement acceptable.

La médiation peut être volontaire ou obligatoire selon les juridictions.

Arbitrage

En cas d’impossibilité de parvenir à un accord par la médiation, les parties peuvent opter pour l’arbitrage.

Dans ce cas, un arbitre ou un tribunal arbitral est désigné pour examiner les arguments des deux parties et rendre une décision contraignante.

Recours judiciaire

Si toutes les autres options de règlement à l’amiable échouent, les parties peuvent décider d’engager des poursuites judiciaires devant les tribunaux compétents.

Chaque partie présentera ses arguments et des preuves devant le tribunal, qui rendra alors une décision définitive.

Quelles sont les conséquences en cas de non-respect des règles de facturation ?

Le non-respect des règles de facturation peut entraîner diverses conséquences, tant sur le plan légal que financier.

Voici quelques-unes des conséquences possibles.

Manquement à l’obligation de facturation

Si un vendeur ou un prestataire ne respecte pas son devoir de facturation, il s’expose à des amendes allant jusqu’à 75 000 € pour une entreprise individuelle et jusqu’à 375 000 € pour une société.

En cas de récidive dans les 2 ans, ces amendes peuvent doubler.

Omission ou inexactitude dans les mentions obligatoires

Chaque absence ou erreur dans les mentions obligatoires d’une facture pour un auto-entrepreneur peut entraîner une amende de 15 € par omission ou inexactitude, dans la limite de 25 % du montant total de la facture.

En cas de dissimulation ou de modification de l’adresse ou de l’identité du client ou du fournisseur, l’amende peut atteindre 50 % du montant total des factures concernées.

Livraison ou prestation de services fictifs

Si une facture concerne une vente ou une prestation de services fictive, une amende équivalente à 50 % du montant de la facture peut être appliquée.

Toutefois, si le vendeur ou le prestataire prouve que l’opération a bien eu lieu et a été correctement enregistrée dans les 30 jours, l’amende peut être réduite à 5 % du montant de la transaction.

A lire aussi :

- Guide sur le terminal de paiement électronique (TPE)

- La note de frais en comptabilité

- La facture de commission

- Logiciel de devis et facture pour SASU

- Facture d’association

FAQ

Quels sont les différents types de factures ?

On distingue plusieurs types de factures, notamment les factures d’achat et de revente, les factures détaillées et simplifiées, les factures pro forma (estimation), d’acompte et finales, ainsi que les factures papier et électroniques.

Comment suivre les paiements des clients ?

Pour suivre les paiements des clients, une entreprise peut utiliser un logiciel de facturation ou un système de comptabilité pour enregistrer les paiements reçus et suivre les factures impayées.

Quels sont les avantages de l’utilisation de logiciels de facturation ?

Les logiciels de facturation automatisent le processus de facturation, réduisant ainsi les erreurs et le temps nécessaire à la gestion des factures. Ils offrent également des fonctionnalités telles que le suivi des paiements, la génération de rapports et l’intégration avec d’autres systèmes comptables.

Dernière mise à jour le 19/06/2025

Connexion

Connexion