La TVA de l’auto-entrepreneur

Dernière mise à jour le 14/03/2025

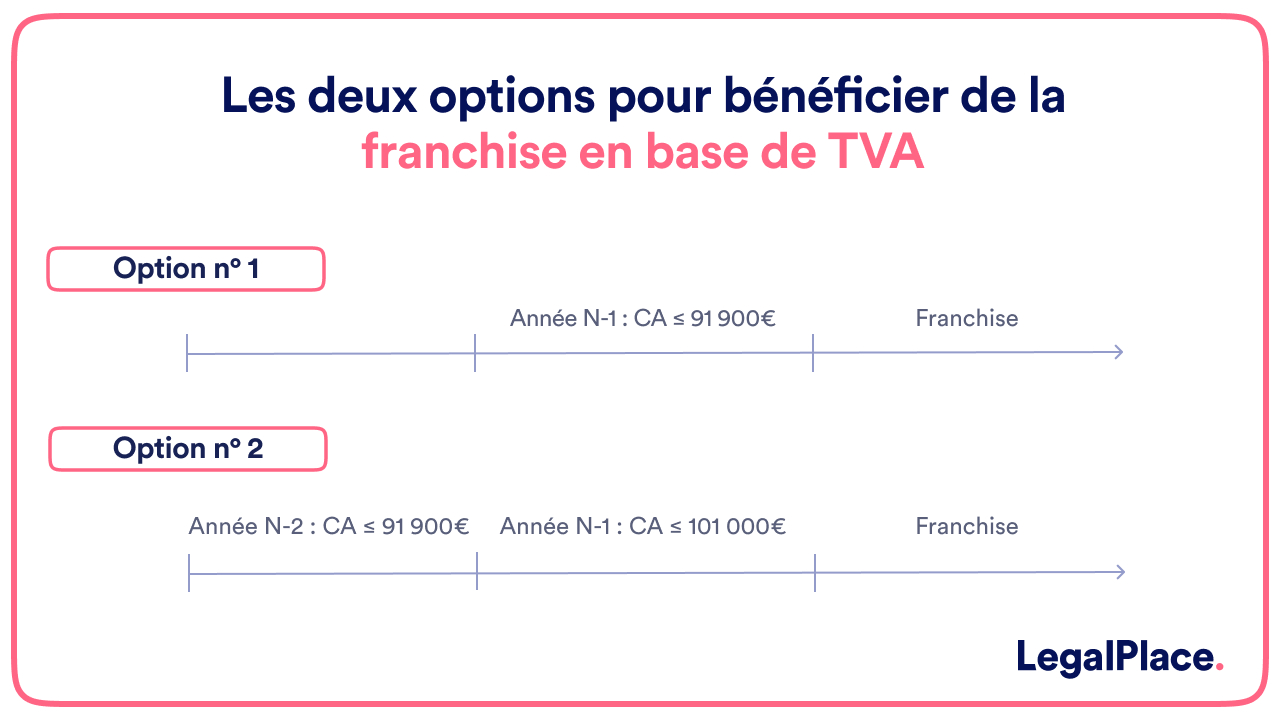

Depuis le 1er janvier 2018, les auto-entrepreneurs doivent respecter des seuils de chiffre d’affaires pour bénéficier de la franchise en base de TVA. Autrement dit, l’auto-entrepreneur qui bénéficie du régime de franchise en base de TVA n’a aucune obligation déclarative en matière de TVA. Cependant, ce dispositif ne s’applique qu’à certaines conditions.

Qu’est-ce que la TVA ?

La TVA est un impôt indirect. L’État ne prélève pas directement cet impôt. En effet, la TVA est un impôt qui a la particularité d’être payé par le consommateur.

Une personne morale est susceptible d’être assujettie à la TVA si elle exerce une activité économique à titre habituel. Les activités professionnelles relèvent de cette définition.

Une activité est qualifiée de professionnelle si :

- L’activité est lucrative ;

- L’événement est récurrent.

Les opérations imposables à la TVA sont :

- Les ventes ;

- Les prestations de services ;

- Les importations ;

- Les acquisitions intra-communautaires.

Il existe différents taux de TVA. Le taux standard de TVA, appelé taux normal, est de 20 %. Il concerne la majorité des produits et services. Le taux intermédiaire est de 10 %. Celui-ci concerne la restauration, les transports. De plus, le taux réduit est de 5,5 %. Il s’applique aux produits considérés comme de premières nécessités. Enfin, le taux super réduit de 2,1 % s’applique par exemple aux médicaments remboursés par la Sécurité sociale.

Est-ce que l’auto-entrepreneur est redevable de la TVA ?

En principe, relever du statut juridique de la micro entrepirse vous permet de ne pas avoir à facturer la TVA, puisque vous bénéficiez du système de franchise en base de TVA. Dans ce cas, vous êtes dispensés de déposer des déclarations et n’avez aucune formalité de reversement de la TVA à accomplir.

Cependant, dans certaines conditions, la TVA peut devenir un impôt pour l’auto-entrepreneur.

En effet, en tant qu’auto-entrepreneur vous êtes assujetti à la TVA si :

- Vous optez pour un régime réel d’imposition à la TVA. Cette option vous permet de réduire la TVA sur vos achats.

- Vous dépassez les seuils de la franchise en base de TVA.

Quels sont les seuils de TVA en micro entreprise ?

Il faut savoir qu’il existe différents seuils de TVA propres au statut d’auto-entrepreneur. Cela dépend du type d’activité exercée.

Par exemple, l’auto-entrepreneur qui effectue des activités de ventes de marchandises ou de fourniture de logements est assujetti à la TVA s’il dépasse 85 000 € de chiffre d’affaires pendant 2 années consécutives (ou 93 500 € sur une annnée). L’auto-entrepreneur qui réalise des prestations de services est assujetti à la TVA s’il dépasse 37 500 € de chiffre d’affaires pendant 2 années consécutives (ou 41 250 € sur une année).

Le seuil de la franchise en base de TVA du régime de la micro-entreprise est revalorisé régulièrement.

Si vous perdez ce bénéfice de franchise en base de TVA, vous devez le signaler à votre service des impôts des entreprises, via votre espace professionnel en ligne.

Qu’est-ce que l’article 293 B du CGI ?

Si vous bénéficiez de la franchise en base de TVA, vous devez obligatoirement mentionner sur chaque facture “TVA non applicable article 293 B du code général des impôts”.

Quels sont les avantages de la franchise en base de TVA ?

Le premier avantage de la franchise de TVA est la comptabilité allégée. L’auto-entrepreneur qui bénéficie de la franchise doit simplement tenir un livre de recettes et un registre des achats en cas d’activité de vente. Nul besoin de faire appel à un expert-comptable pour tenir votre comptabilité d’auto-entrepreneur.

Toutefois, si vous êtes redevables de la TVA, une bonne tenue des comptes est indispensable. L’aide d’un expert-comptable peut alors s’avérer nécessaire.

Ensuite, le second avantage serait la compétitivité. Pour des activités B2C, le micro-entrepreneur dispose d’une marge bénéficiaire plus importante si il n’est pas assujetti à la TVA, ce qui peut lui permettre de réaliser d’autres investissements.

Quelles sont les conséquences du dépassement des seuils de TVA ?

Si vous perdez le bénéfice de la franchise en base de TVA, vous serez dans le seuil majoré. Le seuil majoré correspond au plafond au-dessus duquel vous perdez le bénéfice de la franchise.

Si votre chiffre d’affaires se situe entre le seuil de franchise et le seuil majoré, vous bénéficierez toujours de l’exonération de la TVA la première année de dépassement. Si la situation perdure l’année suivante, vous ne bénéficierez plus de la franchise.

Comment déclarer la TVA en tant qu’auto-entrepreneur ?

Le jour où vous devenez redevable de la TVA, il vous faudra effectuer une déclaration de TVA depuis votre espace professionnel impots.gouv.fr :

- Annuellement si vous avez opté pour le régime simplifié d’imposition ;

- Mensuellement si vous avez opté pour le régime réel normal.

Lire aussi: SAS et franchise de TVA

FAQ

Comment récupérer la TVA en auto-entrepreneur ?

La récupération de la TVA s’effectue lorsque 3 conditions sont remplies. En effet, il faut un document justificatif, que les biens et services acquis aient été nécessaires à l’exploitation et enfin que l’utilisation privative des biens et services acquis soit limitée à 90 %. La TVA est alors déduite au titre du mois au cours duquel les achats ont été effectués.

Quand déclarer et payer la TVA auto-entrepreneur ?

Si vous bénéficiez du régime d’imposition simplifié, vous devrez déclarer votre TVA annuellement et la payer semestriellement lors de deux acomptes à moins que votre base de calcul de l’impôt ne soit inférieure à 1 000 euros. Dans ce cas, vous la payerez annuellement. En revanche, si vous avez opté pour le régime réel normal, la déclaration du montant de TVA, ainsi que le paiement, se font tous les mois.

A partir de quel chiffre d'affaires doit-on déclarer la TVA en micro entreprise ?

Pour bénéficier de cette exonération de TVA en tant qu’auto-entrepreneur, vous devez respecter les seuils de chiffre d’affaires propres au statut d'auto-entrepreneur, mais également les seuils propres à la TVA (85 000 € pour l’achat ou la vente de biens, ou 37 500 € pour les prestations de service).

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 14/03/2025

Connexion

Connexion

Bonjour, Cet article très intéressant et complet me laisse quand même sur ma faim. Dans le cadre d’une entreprise française qui revend un service à l’étranger, la déclaration de TVA doit être faite à la douane, même lorsque l’on est exempté de TVA. Là, je suis franchement ennuyée, car je facture mon client étranger en France, à une adresse française, mais je suis réglée par la maison mère, qui est sise en Europe. dans le cadre d’un renouvellement de contrat, il me demande d’ajouter cette ligne à ma facture et mon devis : “Tax – reverse charge” mais je ne… Lire la suite »

Bonjour,

A priori, il semble que ces éléments ne changent pas votre situation étant donné qu’en dépit de cette nouvelle ligne sur la facture, vous ne vous acquittiez toujours pas de la TVA : vous devez donc continuer à adresser à vos clients des factures hors taxes, et votre statut ne sera alors pas modifié.

Etant donné que l’entité qui paie la facture est située à l’étranger, il semble également, à notre sens, que vous devriez déclarer la vente à la douane.

Nous espérons avoir su répondre à vos interrogations, et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Merci pour votre réponse. Je n’ai pas eu la même conclusion du cabinet comptable qui a accepté de me répondre ce matin en urgence. Comme je facture à la filiale française, il n’est pas nécessaire de déclarer en douane. Si toutefois, mon client exige que la facturation soit adressée à son siège, en Allemagne, alors là, oui, je serais dans l’obligation de le faire. J’ai parfois le sentiment que la gestion de la TVA – même lorsque l’on en est exempté – reste bien nébuleuse et bien compliquée. Même la douane m’a reproché de leur faire une déclaration papier plutôt… Lire la suite »

Bonjour,

En effet, certaines situations peuvent nécessiter l’avis de professionnel tant les spécificités et réformes sont complexes. Nous vous remercions pour votre retour qui enrichit notre maîtrise du sujet.

En vous souhaitant une belle continuation dans vos projets futurs.

L’équipe LegalPlace

stylé

Bonjour,

ma question est la suivante. Je suis micro entrepreneure dans les services (freelance communication) et je vais dépasser le seuil de TVA le mois prochain. Comment cela va t’il se passer concrètement en terme de refacturation et comment vais-je récupérer la TVA facturé ?

D’ailleurs pour les services c’est bien 20% ? Et puis-je opter pour le régime réel au mensuel même si la TVA facturé est sous les 4000 euros ? Merci pour votre aide.

Bonjour, En cas de dépassement, le régime de la franchise en base de TVA peut être maintenu pour l’année en cours et celle suivante à condition que d’une part, le chiffre d’affaire de l’année en cours ne dépasse pas les seuils majorés (de 94 300 euros pour les activités de ventes de marchandises et de fournitures de logement, de 36 500 euros pour les activités de prestations de services et enfin de 54 700 euros pour les avocats, les auteurs et les artistes-interprètes) et d’autre part, que le chiffre d’affaires de l’année précédente ne dépasse pas les seuils de base… Lire la suite »

Bonsoir votre article est erroné, car nous “Auto-entrepreneurs” payons la TVA sur nos achats (matières premières, matériels, etc) comme les particuliers.

Bonjour, En effet, comme précisé dans l’article, l’auto-entrepreneur peut, s’il le souhaite, bénéficier de la franchise en base de TVA qui l’en exonère à condition de respecter les seuils de chiffre d’affaires en vigueur. De ce fait, l’auto-entrepreneur qui vend une prestation ou des marchandises ne facture pas sa TVA à son client mais il ne peut pas non plus la récupérer sur ses dépenses professionnelles. Cela explique donc pourquoi l’auto-entrepreneur « vend à ses clients des produits HT » et leur « propose des produits moins chers » puisqu’exempts de la TVA. Néanmoins, l’entrepreneur devra bien payer la TVA… Lire la suite »

Bonjour, je fait de l’achat revente en ligne. Si je comprends bien: j’achète des produits en gros à des professionnels et je paye la TVA vu que le prix est TTC. Je les revends en ligne HT vu que je suis AE. Et je ne peut pas récupérer la TVA que j’ai payé en achetant les produits. Donc au final c’est pas le client qui paie la TVA mais moi. Donc la marge que j’ai par produit est très faible voir négative. Si je comprends bien c’est le pire statut pour faire de l’achat-revente. Pouvez-vous m’éclairer svp? Je suis complètement… Lire la suite »

Bonjour, En tant qu’auto-entrepreneur, lorsque vous achetez des produits en gros auprès de professionnels, vous payez la TVA sur ces achats. Cependant, lorsque vous revendez ces produits en ligne en tant qu’auto-entrepreneur, vous ne facturez pas de TVA à vos clients si vous êtes au assujetti au régime de la franchise en base de TVA. Vous ne pouvez pas récupérer la TVA que vous avez payée sur vos achats, car vous ne facturez pas de TVA à vos clients. Cela signifie que la TVA que vous avez payée sur vos achats devient un coût pour votre entreprise, ce qui peut… Lire la suite »

Bonjour – je suis auto entrepreneur – conseils en communication depuis 08/19 – et j’ai uniquement des clients hors France, européens. Je ne paie donc pas de TVA sur mes revenus donc je ne peux pas la récupérer sur mes dépenses professionnelles. Serait-ce plus avantageux de souscrire à l’option de paiement de la TVA? Car dans tous les cas j’y serai exonéré (clients européens) mais au moins je pourrais la récupérer sur mes dépenses pro? Merci.

Bonjour, Dans votre cas, vous vendez des prestations de service à des clients professionnels de pays membres de l’UE, vous entrez donc dans la catégorie livraison intracommunautaire de prestation de service. Vous devez donc remplir une Déclaration européenne de service, demander un numéro TVA intracommunautaire au SIE dont vous dépendez et enfin connaître vos règles de facturation. En effet, si vous bénéficiez de la franchise de TVA en France, vous facturez vos clients sans TVA, toutefois, dans le cas où vous seriez redevable de la TVA en France, vous devez tout de même facturer Hors Taxes (HT) et vous ne… Lire la suite »

Bonjour, merci pour cet article très intéressant.

Je souhaite être sûr de quelque chose, car dans les termes de l’article je n’en suis pas certains :

Si en 2019 j’ai dépassé le seuil de tolérance de 35200 mais que je reste en dessous des 70 000€, l’année 2020 je commence à facturer directement avec la TVA, ou je suis encore exonerer pour les 33 000 premiers € ? Merci pour votre confirmation

Bonjour, En cas de dépassement, le régime de la franchise en base de TVA peut être maintenu pour l’année en cours et celle suivante à condition que d’une part, le chiffre d’affaire de l’année en cours ne dépasse pas les seuils majorés (de 94 300 euros pour les activités de ventes de marchandises et de fournitures de logement, de 36 500 euros pour les activités de prestations de services et enfin de 54 700 euros pour les avocats, les auteurs et les artistes-interprètes) et d’autre part, que le chiffre d’affaires de l’année précédente ne dépasse pas les seuils de base… Lire la suite »

Bonjour, Histoire de bien comprendre en prenant un exemple. Un freelance (prestations de service) dont l’activité a commencé en juin 2019 : – En 2019, le seuil de TVA proratisé a été dépassé donc la TVA a été facturé dès le 1er jour de dépassement, cependant le seuil de C.A. proratisé n’a pas été dépassé. – En 2020, le free lance est à nouveau en franchise de TVA jusqu’au seuil de TVA de 330000 €, puis à partir de juin dépassant ce seuil, il facture la TVA dès le 1er jour de dépassement. Pa contre il dépasse le seuil de… Lire la suite »

Bonjour, La réponse à votre question dépend du seuil dépassé. En effet, si en 2019, le seuil franchit est le plafond de franchise de TVA (33 200 euros HT en 2019), alors vous êtes entré durant deux années dans la période de tolérance durant laquelle vous bénéficiez toujours de votre franchise de TVA. En 2020, si vous avez dépassé de nouveau ce seuil de franchise, alors en 2021, vous êtes automatiquement soumis au régime de la TVA. L’autre hypothèse est le dépassement en 2019 du seuil majoré (35 200 euros HT en 2019) qui, lui, vous oblige à facturer la… Lire la suite »

Bonjour Désolé je trouve que ça ne répond pas à la question même si elle est sans doute très bête : Si j’ai une activité de service à des clients particuliers (qui donc ne déduisent pas la TVA que je leur facture). Si je franchis le seuil, une facture de 60€ actuellement HT deviendra une facture de 60€ TTC (50+10 de TVA) Si en année 0 mon CA (prestation de service) atteint les 36.500€ le 1er décembre avec un CA total de 38.000€ en fin d’année, je comprends que je dois reprendre mes factures à compter du 1er décembre, donc… Lire la suite »

Bonjour,

Si la micro-entreprise dépasse le seuil de Chiffre d’affaire HT autorisé pendant 2 années consécutives (N et N+1), alors elle devra passer au régime fiscal réel d’imposition (celui de l’entreprise individuelle) lors de l’année N+2.

Attention cela ne s’applique pas si le dépassement de seuil de CA HT n’intervient que sur une seule année.

Le passage d’un régime à l’autre en cas de dépassement se fait au 1er janvier de l’année suivant celui-ci, donc au 1er janvier de l’année N+2.

En espérannt que notre réponse vous sera utile,

L’équipe LegalPlace

Bonjour,

Je suis redevable de la TVA depuis octobre dernier. J’aimerais récupérer la TVA sur mes achats professionnels. Faut-il absolument que mon numéro de TVA intracommunautaire apparaisse sur mes factures d’achat ? Mon SIE me dit que oui, en me renvoyant au lien suivant, mais je me demande si cela s’applique bien aux autoentrepreneurs. https://bofip.impots.gouv.fr/bofip/8333-PGP.html

Merci d’avance pour votre aide !

Aurélie

Bonjour,

Si vous êtes auto-entrepreneur et que vous pratiquez une activité d’achat-vente, alors vous avez besoin d’un numéro de TVA intracommunautaire seulement si le montant de vos achats excède 10 000€. Si le montant de vos achats est inférieur à 10 000 €, le numéro intracommunautaire n’est pas obligatoire puisque vous payerez vos fournisseurs TTC.

Néanmoins, lorsque vous avez un numéro de TVA intracommunautaire, vous devez obligatoirement l’indiquer sur votre facture lorsque vous facturez à l’étranger sous la mention : “exonération de TVA, article ter 262 du CGI”.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je me demandais si on est auto-entrepreneur en activités Libéral non réglementé.

La récupération de la TVA rentre t’il dans le plafond des 70k?

Ou le seuil limite des 70k est Hors Taxes/Hors TVA?

Bonjour, je voulais savoir dès qu’on dépasse le seuil de tolérance, est -ce que les impôts vont nous envoyer un courrier et si oui combien de temps après?

il ne faut pas attendre grand chose des impôts à part des amendes, vous devez être moteur de vos démarche.

Après, si vous avez des questions, ils restent à l’écoute.

Bonjour,

Article très intéressant et facile à comprendre.

Vous indiquez : la franchise en base de TVA ne constitue pas une obligation liée au statut d’auto-entrepreneur. En effet, il demeure possible d’opter pour le régime réel en début ou en cours d’activité.

Ma question, à qui faut il s’adresser afin d’opter pour le régime réel en début d’activité ?. Aux impôts surement mais à quel service : aux SIE/services impôts aux entreprises ?.

Merci.

Cordialement.

Bonjour, En effet, les micro-entreprises relevant de plein droit de la franchise en base de TVA ont la possibilité d’exercer une option pour le régime réel simplifié d’imposition. Pour un changement en cours d’activité, la demande doit être formulée avant le 1er février de la première année au titre de laquelle les entreprises désirent se placer sous ce régime. Ce changement sera alors valable et irrévocable pour deux ans. Les entreprises nouvelles peuvent, quant à elles, opter pour le régime réel simplifié d’imposition jusqu’au dépôt de leur première déclaration de résultat. Dans tous les cas, l’option se fait sur un… Lire la suite »

je me demandais, qu’est c’est que ça change au niveau de l’allègement initial des obligations,

un journal de caisse (uniquement les ventes pour les prestataires comme moi) est- toujours suffisant?

ou les obligations comptables changent? (pour les achats ou une comptabilité complète?)

Bonjour,

En tant qu’auto-entrepreneur, vous bénéficiez d’obligations comptables allégées. En effet, tenir un livre de recette ainsi qu’un registre des achats dans certains cas sera suffisant. Ces obligations ne changent pas selon l’activité, elles s’adaptent simplement aux besoins de l’entrepreneur. Pour plus de précisions, je vous laisse consulter notre article sur la compatibilité auto-entrepreneur : https://www.legalplace.fr/guides/comptabilite-auto-entrepreneur/.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, et merci pour votre article. Je découvre tardivement que je dépasse désormais le seuil de TVA de mon activité en micro-BNC (tout en restant sous le plafond CA). Je comprends que je ne peux donc plus bénéficier de la franchise en base et je vais devoir trouver comment corriger mon retard… Ma question porte sur les répercussions d’un ajout de 20% de TVA sur les factures à mes clients étrangers. La réelle complication est qu’ils sont américains (donc hors UE). Cela revient-il à payer 20% de plus, ou y a-t-il un mécanisme qui compensera ce montant de leur côté?… Lire la suite »

Bonjour,

L’impôt de la TVA est payé par l’acquéreur mais cela dépend de sa situation. En effet, qu’il s’agisse de livraison de biens ou d’une prestation de service, dès lors que votre client vit dans un pays hors de l’UE, alors il sera exonéré de la TVA française et paiera seulement celle du pays dans lequel il réside. En conséquence, vous devrez le facturer hors taxe avec la mention « auto-liquidation ».

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je rebondis sur le commentaire précédent. Si l’on dépasse les 36500€ de CA en facturant principalement hors UE, cela veut-il dire que l’on dépasse le seuil de TVA prestation de services et qu’on devra la facturer à ses clients Français ?

Bonjour,

Le seuil majoré pour les artisans, professions libérales et les prestations de service s’élève à 39 100€. Ce seuil dépassé vous ne bénéficierez plus de la franchise en base TVA et devrez déclarer et payer la TVA.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour je trouve que çà ne répond pas vraiment à la question. est-ce que le seuil s’applique au CA incluant le CA en Europe (non -français) où la TVA n’est pas applicable?

Certaines situations excluent toutefois la déduction de la TVA pour des biens ou services particuliers :

Véhicules destinés au transport de l’auto-entrepreneur à titre professionnel ? Ce n’est pas ce que je lis par ailleurs ?

Merci

Bonjour, En effet, l’article 4616-6 du CGI dispose que « n’ouvrent pas droit à déduction de la TVA, les prestations de transport de personnes et les prestations accessoires à ce transport, à l’exclusion de celles réalisées soit pour le compte d’une entreprise de transports publics de voyageurs, soit en vertu d’un contrat permanent de transport conclu par les entreprises pour amener leur personnel sur les lieux de travail (CGI, ann. II, art. 206, IV-2-5°). » En conséquence, vous ne pourrez pas déduire la TVA pour l’achat, la location ou l’entretien d’un véhicule servant au transport de personne à l’exception des… Lire la suite »

Bonjour,

Je suis indépendante dans l’immobilier, et j’aimerai une précision pratique sur la TVA.

J’ai bien compris que j’étais exonéré de TVA jusqu’à un chiffre d’affaires de 34 400 € HT, si mon total à fin mai atteint 32 000 € HT et je dois faire une facture début juin de 15 000 € HT, dois je appliquer la TVA de x % sur 12 600 € et 0 % sur 2.400 € (montant qui correspond à 34 400 € le seuil moins mon CA à fin mai de 32 000 €) ?

Merci pour vos précisions

Bien cordialement

Solange

Bonjour, En effet, en tant qu’auto-entrepreneuse, vous ne devez pas dépasser le seuil de franchise de TVA de 34 400 euros HT durant deux années consécutives (ce qui correspond à votre période de tolérance). Toutefois, si vous dépassez le seuil majoré annuel de 36 500 euros HT, alors vous ne bénéficierez plus de la franchise en base de TVA, et ce, sans délais. Vous devrez donc facturer la TVA dès le 1er jour du mois de dépassement. Cela signifie que pour votre facture du mois de juin, mois de dépassement du seuil majoré, vous devrez appliquer la TVA sur l’ensemble… Lire la suite »

Merci pour votre réponse.

Bonjour, Merci pour cet excellent article. Ma question est la suivante: Je change mon activité dans un mois: Je passe du conseil en gestion à la formation (pour dispenser des cours dans un établissement technique privé). Je m’approche du seuil majoré et je vais bientôt devoir collecter la TVA (20% pour la prestation de service). Avec 22% de cotisations sociales, ça fera 42% de prélèvements sociaux et fiscaux pour les mois à venir (août, jusqu’à décembre !! 🙁 )sans parler de l’impôt sur le revenu qui m’attend après. Je pense donc à cesser mon activité, rouvrir juste derrière une auto-entreprise… Lire la suite »

Bonjour, En effet, depuis 2016 le délai de carence entre une fermeture et une nouvelle création d’activité a été supprimé. Ainsi, si vous fermez puis recréez votre micro-entreprise, vous pourrez bénéficier de nouveau de la franchise en base de TVA. Sachez également avant de fermer votre micro-entreprise que le passage au régime de la TVA n’est automatique qu’à la suite du dépassement des seuils majorés et non celui de franchise qui vous privera de la franchise qu’à la suite d’un dépassement durant deux années consécutives. Pour plus de renseignements sur ces seuils, je vous laisse consulter notre article sur la… Lire la suite »

Bonjour. Très bon article mais quelques questions restantes . je suis en cours de préparation d’une activité de décapage en libre service avec possibilité de faire le décapage pour mes clients. Il y aura donc deux cas : soit je leur loue la cabine et ils le font eux même (facturation de location matériel et espace de décapage), soit je leur loue la cabine et je fais le décapage pour eux (facturation d’une ligne location matériel et espace de décapage et d’une ligne prestation de service). En tant qu’auto entrepreneur, je loue le local et je paye un droit d’utilisation… Lire la suite »

Bonjour, Tout d’abord, un auto-entrepreneur peut tout à fait commercer avec des clients professionnels tels qu’une entreprise. D’autre part, comme vous l’avez précisé, en tant qu’auto-entrepreneur, vous bénéficiez d’office d’une franchise en base de TVA qui vous permet d’une part de ne pas la facturer à vos clients mais vous empêche également de la récupérer sur vos achats professionnels tels que votre location ou vos droits d’enseigne. De plus, sachez que vous devez facturer HT tous vos clients qu’ils soient professionnels ou particuliers. S’agissant de vos clients professionnels, ils ne pourront pas récupérer la TVA sur leurs dépenses dues à… Lire la suite »

Bonjour,

je vais dépasser le seuil majoré. Cela signifie donc qu’à partir de maintenant et pour toutes les futures années je vais devoir facturer la TVA ?

Je suis en profession libérale et facture de la prestation de services, le numéro de tva intra est obligatoirement à mentionner ?

Auprès de qui dois-je me renseigner pour le versement de la TVA collectée (et récupérable), à quelle fréquence dois-je la reverser ?

Merci de votre retour.

Bonjour, En effet, en ayant dépassé le seuil majoré, vous devez désormais et ceux, à compter du 1er jour du mois suivant celui de dépassement, facturer la TVA à vos clients. La TVA est à payer chaque semestre et sera déduit de ce que vous payez, celle que vous aurez déjà réglé au titre de vos dépenses professionnelles. Sachez également que le numéro de TVA intracommunautaire est un numéro d’identification individuel attribué aux entreprises assujetties à la TVA et domiciliées au sein de l’Union européenne, en conséquence, vous devrez la mentionner sur l’ensemble de vos factures. Enfin, désormais soumise à… Lire la suite »

Bonjour merci pour cet article bien détaillé – j’ai cependant un doute quant au paiement de la TVA pour des achats professionnels hors France Bonjour J’envisage de créer une micro-entreprise pour la vente et le montage de clubs de golf sur mesure (CA prévu <30K€ par an). Dans le cadre de cette activité, j'aurai besoin d'un analyseur de trajectoire de balles et de club ("launch monitor") dont le fournisseur est à l'étranger (UE) et est assujetti à la TVA. Le montant de l'investissement lié uniquement à cette activité est de 14500EUR HT Sachant que l'équipement ne sera pas revendu car… Lire la suite »

Bonjour, Vous devrez en effet payer votre fournisseur TTC. La TVA payée sur cet achat professionnel à l’étranger ne sera déductible que si vous avez renoncé au bénéfice de la franchise en base de TVA. Si c’est le cas, pour pouvoir récupérer cette fameuse TVA étrangère, il faut que les dépenses soient nécessaires à la réalisation de l’activité économique, qu’elles soient justifiées par des factures (avec votre numéro de TVA intracommunautaire et celui de votre fournisseur) et qu’elles soient sujettes à une TVA considérée comme déductible dans le pays où elle a été payée. Enfin, pour déduire cette TVA, vous… Lire la suite »

Bonjour et merci pour cet article.

Je suis autoentrepreneur et ai en 2019 dépassé le seuil des 36 500 € (prestations de service) sans pour autant dépasser le seuil du CA. Je déclare donc cette année en 2020 ma TVA mais serai à la fin de l’année très certainement en dessous du seuil des 34 400 €. Pourrais-je donc à nouveau bénéficier de la franchise en base de TVA pour l’année 2021? Et si ce n’est pas le cas, quand pourrais-je à nouveau en bénéficier ?

Merci beaucoup.

Bien cordialement

Bonjour, En cas de dépassement du seuil majoré de 36 500 euros pour les prestations de service, vous devez facturer la TVA dès le 1er jour du mois de dépassement et ne pourrez plus, même l’année suivante alors que vous ne dépassez plus ce seuil, bénéficier du régime de la franchise de la TVA. Sachez que dans ce cas, vous devez reprendre les factures émises depuis le début du mois de dépassement en 2019 et envoyer des factures rectificatives à vos clients. Toutefois, vous pourrez continuer à appliquer le régime de la micro-entreprise. En conséquence, vous devrez donc facturer la… Lire la suite »

Bonjour, quid des activités mixtes et des plafonds de franchise de tva en cas d’ auto entreprise ? Fonctionnent-ils comme les seuils de chiffre d’affaire ? Je veux dire faut-il rester dans le seuil de franchise de tva correspondant aux prestations de services pour une activité de services et au seuil de franchise de tva pour la vente en cas d’activité de vente, au sein de la meme auto entreprise ? Et s’il y a un dépassement par exemple du plafond de tva pour les services, quid de l’apparition de tva pour l’activité de vente ?

Je vous remercie

Bonjour, Pour la franchise de TVA, il convient d’appliquer le même raisonnement que pour les plafonds de chiffre d’affaires. Par exemple, les entreprises mixtes, qui réalisent à la fois des livraisons de biens et des prestations, relèvent du régime de la franchise lorsqu’elles ne dépassent pas le seuil de 34 400€ pour leurs prestations de services et ne dépassent pas le seuil de 85 800€ pour l’intégralité de leur chiffre d’affaires. En gardant notre exemple, si l’auto-entrepreneur dépasse le seuil de franchise pour les prestations de services ou le seuil global, il ne facturera pas la TVA à ses clients… Lire la suite »

Bonjour, petite question svp concernant la TVA.

Si je facture TTC à une entreprise…je vais donc reverser la TVA à l’état. Mais entreprise à laquelle j’ai facturée, va-telle récupérer de l’état, la TVA qu’elle m’a réglée ?

Je vous remercie de votre conseil !

Stéphan

Bonjour,

En effet, il y a des régularisations de TVA chaque année qui permettent aux entreprises et particuliers de faire le rapport entre la TVA qu’ils ont payée en réglant leurs factures professionnelles et celle qu’ils ont collectée en facturant eux-mêmes TTC. En fonction, soit ils sont redevables d’une certaine somme soit ils sont créanciers du surplus de TVA payée. Dans votre cas, vous reverserez annuellement votre TVA collectée et votre entreprise cliente pourra déduire la TVA qu’elle vous a payée de celle qu’elle a elle-même collecté.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Merci pour cet article.

Si l’auto entrepreneur est soumis à la TVA Pendant 2 ou 3 ans (suite aux dépassement de seuils), peut il par la suite si son chiffre d’affaire chute en dessous de seuils en question de nouveau être exonéré de TVA ? Ou doit il la payer sur un chiffre d’affaire en dessous des seuils ?

Merci d’avance

Adrien

Bonjour,

Une fois votre passage à la TVA effectué à la suite du dépassement du seuil de chiffre d’affaires, celui-ci est considéré comme définitif et ne vous permettra donc pas de bénéficier de nouveau de la franchise en base de TVA. Vous facturerez donc toujours la TVA même sur des revenus annuels inférieurs au plafond autrefois franchi.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Ce n’est pas ce qu’indique le BODAC

“Si au cours d’une année civile, le chiffre d’affaires hors taxe réalisé est inférieur aux limites annuelles prévues par le I de l’article 293 B du CGI, la franchise est de droit à compter du 1er janvier de l’année suivante.”

Bonjour, Nous souhaitons, ma conjointe et moi, créer une micro-entreprise (food-truck) assujettie à la TVA sous le régime réel normal. Nous avons trouvé un food-truck à vendre par un professionnel de la restauration, vendu avec TVA. Nous aimerions savoir si après avoir acheté ce véhicule nous pourrions bénéficier du remboursement de la TVA le mois suivant, sachant que notre entreprise n’est pas encore créée. Nous aimerions savoir si en terme de délais le fait de créer l’entreprise, acheter le véhicule et se faire rembourser de la TVA le mois suivant serait faisable ou non. Sinon, quel sont les délais à… Lire la suite »

Bonjour,

Vous pourrez récupérer la TVA sur cette dépense professionnelle seulement si elle a été faite au nom de l’entreprise et en conséquence si celle-ci a été créée. Concernant le potentiel délai qui pourrait exister entre l’achat et la création, c’est un sujet délicat en l’occurrence, nous vous conseillons de contacter un avocat qui saura vous renseigner.

L’équipe LegalPlace

https://www.legalplace.fr/question-pour-avocat/formulaire/

Bonjour,

Merci pour cet article !

Je suis micro-entrepreneur. Je souhaite passer au régime réel (avec TVA, donc) à partir de janvier 2021, même si je ne vais pas dépasser le seuil fin 2020.

Suffit-il d’écrire un courrier au SIE en décembre pour que ma demande soit effective à partir de janvier ?

Et si en 2021, je reçois les règlements d’anciennes factures (donc sans TVA puisque je n’y étais pas assujettie), cela ne va pas poser problème d’avoir le même mois des règlements avec et sans TVA ?

Merci d’avance !

Bonjour, Les entrepreneurs en droit de bénéficier de la franchise en base peuvent opter à tout moment pour le paiement de la TVA. Cette option prend effet le premier jour du mois au cours duquel elle est déclarée et doit être formulée par écrit auprès du Service des Impôts des Entreprises du lieu du principal établissement. En conséquence, vous devrez faire en sorte que toutes les factures émises durant le mois de transition incluent la TVA. S’agissant de paiements ultérieurs, ils ne seront pas concernés par votre imposition à la TVA. En espérant que cette réponse vous sera utile. L’équipe… Lire la suite »

Bonjour,

Merci pour cet article !

Une question cependant : quand est-il d’un paiement entre professionnels ?

Faut-il tout de même facturer la TVA (dans le cas d’un dépassement du CA d’exonération de TVA) ?

Est-ce que cette TVA est récupérable pour le client ?

Merci!

Bonjour,

Même entre professionnels, vous devez facturer TTC et donc facturer la TVA. La TVA sera en effet récupérable par le client professionnel. Si vous dépassez le CA d’exonération de TVA, cela dépend s’il s’agit du seuil de franchise ou bien du seuil majoré. Pour plus de renseignements sur la question, je vous laisse consulter notre article sur la question : https://www.legalplace.fr/guides/plafond-auto-entrepreneur/.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Même si vous dépassez le plafond lié à la TVA (34 400 euros en 2020), vous ne serez jamais obligé de quitter le régime de l’auto-entreprise. En effet, les deux plafonds sont différents. Pour quitter le régime de la micro-entreprise, vous devez trois années de suite dépasser le seuil propre à cela à savoir 72 600 euros pour 2020. S’agissant de la TVA, si vous dépassez le seuil de franchise durant trois ans, vous serez simplement un auto-entrepreneur avec option TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Auto-entrepreneur depuis le 1er juin 2019, j’ai dépassé le seuil TVA pour l’année 2020. Pour le moment j’ai uniquement collecté de la TVA.

Je vais déménager ce mois-ci et me demande si la TVA de la facture de mon déménagement rentre dans les conditions de la TVA déductible?

Merci d’avance de votre attention.

Bonjour, Il convient tout d’abord de savoir si vous avez dépassé le seuil de tolérance pour 2020 ou bien le seuil majoré. S’il ne s’agit que du seuil de tolérance, sachez que vous n’êtes pas directement soumis à la TVA, en effet, vous le serez seulement si vous le dépassez durant deux années consécutives. D’autre part, les frais engagés pour votre déménagement ne sont pas considérés comme des dépenses professionnelles sur lesquelles vous pouvez déduire votre TVA. Vous pourrez éventuellement passer cela en dépenses professionnelles si vous disposez d’un local dédié à votre activité exclusivement que vous déménagez également. En… Lire la suite »

Bonjour,

Je suis prestataire de services en micro. En 2020 j’ai dépassé le seuil majoré de chiffre d’affaires. En sachant que 99% de mes clients sont en Europe (hors de France) j’applique les règles de l’autoliquidation avec une déclaration mensuelle à la douane et je vais déclarer ce montant (Autres opérations non imposables) sur la 3517CA12.

Qu’en est-il du 1% restant qui sont des pros en France ? Puis-je bénéficier de la franchise en base de TVA pour ces factures ou je dois appliquer la TVA ?

Bonjour,

Ayant dépassé le seuil majoré de chiffre d’affaires propre à la franchise de TVA, vous devez à compter du 1 jour du mois de dépassement, facturer la TVA à tous vos clients français. En somme, Il faudra donc, pour toutes les factures émises depuis le début du mois de dépassement, faire parvenir des factures rectificatives à vos clients incluant cette fois la TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je suis auto-entrepreneur depuis fin juillet 2020.

Fin décembre j’ai réalisé un CA de 19 245 Euros.

Compte-tenu du prorata temporis suis-je tenu de facturer la TVA dès la première facture de janvier 2021 ?

Merci de vos conseils.

Bonjour, En ayant débuté votre activité de micro-entrepreneur en juillet 2020, il convient de diviser par deux les seuils propres à la franchise en base de TVA du régime de l’auto-entreprise. Si, vous exercez une activité commerciale ou artisanale, vous ne devrez pas dépasser le montant majoré de 47 150 euros et si vous exercez une activité libérale, le seuil majoré est de 18 250 euros. En conséquence, si vous exercez une activité libérale et que vous avez dépassé le seuil majoré, vous devrez facturer la TVA dès le 1er jour du mois de dépassement (le mois durant lequel votre… Lire la suite »

Bonjour, Dans le cas où l’on serait assujeti à la TVA, en ce qui concerne les cotisations que l’on règle à l’URASSF (cas CIPAV), doit on déclarer chaque trimestre le chiffre d’affaire HT ou le TTC ? Dans le cas où c’est le TTC à déclarer cela reviendrait à payer des cotisations sur de la TVA qui ne reste pas dans nos caisses… Qu’en est il exactement? Dans l’attente de lire votre réponse et bravo pour l’excellence de votre site et travail.

Bonjour, Que vous soyez assujetti à la TVA ou non, celle-ci influencera seulement vos factures qui seront TTC ou HT. Toutefois, comme vous l’avez très bien dit, la TVA que vous encaissez et que vous versent vos clients ne vous appartient pas. En effet, vous devez reverser cette TVA collectée au service des impôts à l’issue de votre déclaration semestrielle de TVA si vous êtes au régime simplifié, ou déclaration mensuelle si vous êtes au régime normal. En conséquence, la TVA ne fait donc pas partie de votre chiffre d’affaires et n’est pas à inclure dans votre déclaration. En espérant… Lire la suite »

Bonjour,

Je suis micro entrepreneur avec un client plutot long terme aux Etats-Unis et un deuxieme en France. Je comprends que je ne dois pas appliquer la TVA pour monclient étranger – comment faire part à l’URSSAF et aux Centre des Finances que je ne dois pas payer de TVA? Merci

Bonjour,

En effet, vous devez, pour votre client étranger, facturer HT. Pour en avertir l’URSSAF et votre Centre de Finances publiques, veillez à conserver vos factures faisant office de preuve de cette transaction avec un client aux Etats-Unis en cas de sollicitation de leur part.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Sous statut d’autoentrepreneur, pour une prestation de service, au dela de 33 000 €, on est assujetti a la TVA.

Mais la prestation de service de cours particuliers est exonérée de TVA. Donc peut on dire qu’un professeur en auto entreprise est exonéré de TVA meme s’il depasse le seuil de 33000 eur?

Merci pour ces précieux renseignements

Bonjour, En effet, votre activité étant par nature exonérée de la TVA, vous n’aurez pas à la facturer même en cas de dépassement des seuils lié à la franchise de TVA. Attention néanmoins car pour en bénéficier, il vous faut être titulaire d’une attestation. En effet, les articles II-B § 190 et suivants du BOFIP précisent que les personnes de droit privé, qui réalisent des opérations de formation professionnelle continue, sont exonérées de TVA si elles sont titulaires d’une attestation délivrée par l’autorité administrative dont elles relèvent reconnaissant qu’elles exercent leur activité dans le cadre de la réglementation en vigueur.… Lire la suite »

Bonjour,

Merci pour votre article

Pouvez-vous me confirmer le paradoxe suivant : en tant que micro entrepreneur respectant les seuils de revenus pour bénéficier de la franchise de TVA, pour l’achat de fournitures en France je paie la TVA, alors que je ne la paie pas pour l’achat de ces mêmes fournitures en UE à condition de fournir un numéro de TVA intracommunautaire ?

Merci !

Bonjour, En effet, en tant que micro-entrepreneur, vous bénéficiez d’une franchise de TVA à condition de respecter des seuils. Sachez néanmoins vous pouvez tout à fait renoncer à cette franchise de TVA si vous le souhaitez. S’agissant de l’achat de fourniture en UE, vous n’aurez en effet pas à la payer car, comme vous l’avez très bien dit, vous fournissez un numéro de TVA, ce qui induit que vous êtes soumis à la TVA. En outre, en France, si vous choisissez également de payer et déduire la TVA, vous pourrez la déduire de vos achats professionnels et ainsi, ne pas… Lire la suite »

bonjour, je vends de la brocante en ligne, pour 95% a l’etranger. Si je depasse le seuil de TVA je suis donc exempté de tva pour les ventes a l’etranger. Mais pour les 5% de ventes en France quel taux s’applique, vu que c’est de la marchandise d’occasion de plus de 50 ans? Et quelles sont les procedures pour la douane pour etre exempté de TVA? Pour l’instant c’est le site en ligne qui fait les factures et récuperes les reglements de mes clients, et ils me versent sur mon compte apres encaissement. Moi j’ai les papiers de la Poste… Lire la suite »

Bonjour,

En effet, en vertu du principe de l’autoliquidation, vos clients étrangers paieront eux-mêmes la TVA selon le taux du pays duquel ils sont ressortissants. Vous pouvez, concernant ces clients étrangers, continuer de facturer HT et vos clients devront eux-mêmes déclarer et payer au sein de leur pays la TVA en vigueur. S’agissant de vos ventes en France, si vous dépassez le seuil de franchise de TVA, vous devrez en effet la facturer au taux global de 20% sur vos 5% de marchandises.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, Article très intéressant, j’ai dépassé le seuil donc ma micro entreprise est assujettie à la TVA. J’ai une question en cas de double activité, je ne sais pas si vous avez la réponse: Je compte créer une SASU en plus de ma micro entreprise actuelle. Je travaille depuis chez moi. Sur ma micro entreprise je suis assujetti à la TVA, je peux donc déduire une partie (selon mon utilisation pour ma micro entreprise) de la TVA sur les charges de mon logement (internet, téléphone…). Ma question est : pourrai-je faire passer une partie de ces frais en charges de… Lire la suite »

Bonjour,

Votre situation est particulière et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, l’article m’a bien aidé mais j’ai tout e même une question. Je souhaite créer ma micro entreprise dans les jours à venir. J’ai déjà effectué des achats de matières premières liés à cette entreprise. Je souhaite donc choisir l’option afin d’être assujettie à la TVA dès le début. Comment pourrais-je récupérer la TVA sur les achats effectués en amont? Merci. Romane

Bonjour, En étant soumise à l’option TVA, vous devrez payer un acompte approximatif de TVA chaque mois. Puis, une fois par an, vous aurez une mise à niveau entre la TVA collectée lors de vos factures et la TVA que vous pouvez récupérer sur vos achats professionnels. Ce rapport tiendra compte des acomptes de TVA déjà versés. En fonction de ce rapport, vous serez ou débitrice de TVA ou créditrice. En somme, la TVA que vous pouvez récupérer sur vos achats professionnels sera déduite de la TVA collectée que vous devez aux Finances Publiques. En espérant que cette réponse vous… Lire la suite »

Bonjour,

Je suis auto-entrepreneur en rénovation et je viens de dépasser le seul de la franchise TVA, la facture qui m’a fait dépasser le plafond doit – elle mentionner la tva en sachant que le SIE ne m’attribuer pas de n° TVA avant, sinon je suis sous régime RSI, sur quel base doit-je calculer l’acompte du mois de juillet, l’année en cours ou N-1,

Merci de votre retour,

Cordialement

Bonjour,

Cela dépend du plafond dépassé. S’il s’agit du plafond de tolérance alors vous devrez facturer la TVA seulement si vous dépassez de nouveau ce plafond l’année suivante. En revanche, s’il s’agit du seuil majoré que vous avez dépassé alors vous devrez facturer la TVA à compter du 1er jour du mois de dépassement. Ainsi, depuis ce jour-ci, vous devrez refacturer vos clients en incluant la TVA. Enfin, vous appliquerez le taux légal de TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

J’envisage de devenir auto-entrepreneur en France l’année prochaine, avec des clients américains.

Il y a de très fortes chances que je dépasse le seuil de franchise de 35000€. Dans ce cas, une fois le seuil dépassé, serais-je soumis à la TVA, même si mes clients sont américains, ce qui devrait m’exonérer de TVA ?

Merci

Bonjour,

En effet, si vous dépassez le seuil fixé, vous serez soumis à la TVA. Toutefois, cela ne sera valable qu’avec vos clients français. En effet, pour vos clients étrangers et notamment américains, vous facturerez hors taxes sans mentionner la TVA.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour, Merci pour votre site..tellement d’infos pratiques … Je suis auto-entrepreneur dans la prestation de services. Mes clients sont des sociétés étrangères européennes. Je vais dépasser le seuil de 35200€ de franchise de tva. Je possède mon numéro TVA intracommunautaire ainsi que ceux des mes clients que je reporte sur mes factures. Je réalise ma DES tous les mois sur le site des douanes. Suis-je exonéré de basculer au régime de TVA et ainsi payer 20% de mes factures svp ? Ou bien je reste en facture HT sans obligation de déclarer la TVA (même si je dépasse le plafond)… Lire la suite »

Bonjour, Une prestation de service entre professionnels redevables de la TVA (B2B) n’est pas imposable à la TVA française. Elle relève de la TVA du pays d’établissement de l’acheteur. Le vendeur français facture sans TVA (HT). Il indique la mention “auto-liquidation” sur la facture. Dans ce cas c’est l’acheteur qui déclare la TVA, il doit s’en acquitter auprès de son administration fiscale. En conséquence, même si vous dépassez le seuil de franchise de TVA, vous ne serez pas redevable de la TVA pour vos prestations de services vendues auprès de clients européens. Pour plus de renseignements sur la question, nous… Lire la suite »

Bonjour, la TVA se calcul sur quelle base en micro? Par exemple sur du service

CA Annuel = 39 000 euros.

TVA = 39 000 x 20%

Ou

TVA = (39 000 – 34 400) x 20%

Merci pour votre réponse

Bonjour,

La TVA est à appliquer sur le prix HT de votre prestation. Elle doit figurer sur chacune de vos factures.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour, pour bien comprendre, mon cas :

08/2019 création micro en services (libéral)

2020 pas de dépassement de seuil TVA

2021 je vais dépasser 36500 donc tva dès le 1er mois de dépassement (tolérance franchise jusqu’à 36500)

2022 toujours idem à 2021 ou facturation tva dès le 01 janvier 2021 ?

merci

Bonjour,

Une fois le taux majoré de TVA dépassé, vous serez redevable dès le premier jour du mois de dépassement ainsi que les années suivantes.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je suis prestataire de services webmarketing et formatrice, en micro-entreprise. Si je suis exonérée de TVA pour la partie “formation professionnelle” de mon activité – Art. 261.4.4 a du CGI, quel sera le plafond de CA de la franchise en base TVA pour le reste de mon activité (prestations commerciales) ? Sera-t-il de 34400€ de CA global ou de 34400€ de CA de prestations commerciales ? Merci d’avance pour cette précision.

Bonjour,

Pour le reste de mon activité (prestations commerciales), le seuil sera de 34 400€ de chiffre d’affaires global.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

De nouveau moi, comme j’ai eu une personne de chez vous qui me disait que si la structure ne récupère pas la TVA je ne la facture pas, mais je trouve ça étrange.

Je suis en prestation pour former des futurs profs de yoga et je dois donc facturer à l’entité qui est une association loi 1901 et ne récupère pas la TVA, que dois-je faire ?

Merci a vous

K

Bonjour, j’aurais besoin d’un renseignement. J’ai dépassé mon plafond de TVA en Août de cette année, j’ai donc repris mes factures pour collecter la TVA depuis le1er Août. En revanche sur le site des impôts, la déclaration pour cette période n’est pas ouverte mais je vois que les périodes précédentes sont ouvertes et je me demandais si je dois mettre une TVA à 0 (puisque je n’étais pas redevable) ou ne rien mettre et seulement remplir à partir du 3ème trimestre ?

J’ai beaucoup de mal à joindre les impôts à ce sujet. Merci pour votre aide.

Bonjour, Seul le dépassement du seuil de base pendant deux ans vous oblige à facturer la TVA. En effet, c’est seulement dans le cas ou votre chiffre d’affaires est compris entre le seuil de base et le seuil majoré pendant deux années consécutives, que vous aurez l’obligation de facturer la TVA dès le 1er janvier de l’année suivante. Si vous êtes commerçant le seuil de base est de 85 800 € et le seuil majoré est de 94 300 €. Pour les artisans ou les professions libérales, les seuils sont de 34 400 € et de 36 500 €. En… Lire la suite »

Bonjour,

La comptabilité en micro-entreprise se fait non sur le facturé comme les entreprises “normales” mais sur l’encaissé (CA).

Qu’en est-il dans le cadre la TVA ? Dois-je déclarer la TVA facturée ou encaissée ?

Merci

Bonjour,

Pour les prestations de services, il faut déclarer la TVA sur les encaissements. Pour les autres opérations, telles les livraisons de biens, il faut déclarer la TVA facturée.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Oui, très utile, merci. Il y-a-t-il une raison logique à cela parce qu’elle m’échappe ?

Bonjour,

Je suis auto-entrepreneur en franchise de TVA. Je vends principalement en union européenne (environ 20-30k€ de CA /an). Depuis le 1er juillet, la situation n’est pas claire : dois je payer la TVA sur mes ventes au delà de 10000€ de CA à distance en UE ou non? Etant en franchise de TVA normalement jusqu’à 85800€, j’ai posé la question à mon AGA et mon SIE, ils m’ont répondu non, mais je lis régulièrement le contraire sur le net.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, Merci pour cet article ! Petite question… Je bénéficie de la franchise en base de TVA (auto entrepreneur) et mes clients sont à 99% français depuis plus de 10 ans maintenant. Or je dois vendre une prestation de service à un client allemand (seule et unique prestation extra-France pour au moins 20 ans !!!) et celui ci me demande un numéro de TVA Intracommunautaire. Je vais donc me rapprocher de mon SIE. Une fois que j’aurai ce fameux numéro, serai-je assujetti à la TVA également pour mes clients français (je ne dépasse pas les seuils) ou je pourrai continuer… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

mon client est en dehors de l’espace européen. Il me verse des honoraires mensuels mais à partir du 10eme mois, je vais dépasser le plafond de 36500€ et donc je ne sais pas ce que je fais avec la TVA. Lui résidant aux Emirats Arabe Unis, puis-je lui facturer la TVA? et moi, dois-je donc payer la TVA à partir du dépassement du seuil de 36500€. Merci d’avance pour vos lumières, je suis un peu perdue!

Cordialement.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour je viens de dépasser le seuil de 35OOO€ et je suis prestataire de services chez des médecins esthétique , je touche un pourcentage sur le chiffre d’affaire HT que je fournis chez eux, je ne peux donc pas leur facturer laTVA qu’ils paient déjà à l’état? Merci pour votre aide

Bonjour,

Si votre chiffre d’affaires dépasse le seuil majoré en cours d’année, vous devrez forcément facturer la TVA dès le 1er jour du mois de dépassement. Dans ce cas, vous devrez reprendre les factures émises depuis le début du mois et envoyer des factures rectificatives à vos clients.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

Bonjour, Je suis en micro-entreprise et j’ai un contrôle fiscal de la TVA sur 3 ans (de 2018 à 2020). J’ai dépassé le seuil de franchise de la TVA sans le savoir car je pensais par erreur que le seuil du CA correspondait au seuil de la franchise de la TVA. N’ayant pas de comptable pendant ces 3 années, l’inspecteur me demande de payer de la TVA que je n’ai pas facturé à mes clients donc il me demande de payer au fisc 20% de mes bénéfices sur 3 ans en déduisant 80000 euros sur mon CA de 2018 uniquement.… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour depuis 1an je suis complètement perdu et j’entends tout et son contraire.. j’ai contacté plusieurs comptables et aucun ne sait gérer les auto entrepreneur et encore moins avec la tva. J’ai une activité d’achat revente.En 2020 j’ai fait environ 120000 de CA. J’ai environ 3000€ de factures de fournisseurs , gasoil emballage etc.. ma marchandise est acheté à des particuliers et il n’y a donc ni facture ni tva à récupérer. pour le côté revente c’est 95% hors UE. J’ai un numéro de tva intracommunautaire mais en lisant ici j’ai l’impression qu’il ne me sert à rien.. Les impôts… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, merci pour cet article très instructif. Mais j’ai une question spécifique. D’après ce que je comprends, je suis au régime de la franchise TVA parce que je n’ai pas encore dépassé mon CA de 34 000. Cependant, je travaille pour une plateforme en ligne américaine appelée upwork. Là, ils me demandent d’entrer un numéro de TVA, j’ai donc fait la demande à mon SIE. Maintenant, sur cette plateforme, sur les factures établies, lorsque j’achète leurs services ou lorsque je fournis mon service, il est écrit “vat reverse charge”. Ma question est de savoir si je dois déclarer cette TVA… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace