Le régime de la micro-entreprise

Dernière mise à jour le 16/04/2025

La micro-entreprise est un statut juridique et fiscal spécifique qui permet à de nombreux entrepreneurs de démarrer et de développer leur activité avec simplicité et flexibilité. Ce régime, souvent plébiscité pour sa facilité de mise en place et sa gestion administrative allégée, offre un cadre attractif pour ceux qui souhaitent se lancer dans l’entrepreneuriat sans les contraintes habituelles liées à la création d’une entreprise.

Qu’est-ce qu’une micro-entreprise ?

Une micro-entreprise est une forme juridique d’entreprise, souvent désignée sous le terme d’auto-entreprise en France, qui permet à un individu de démarrer et de gérer une petite activité commerciale, artisanale ou profession libérale de manière simplifiée et avec un cadre fiscal avantageux.

Les caractéristiques principales d’une micro-entreprise incluent :

- Simplicité administrative : la création d’une micro-entreprise et sa gestion sont simplifiées, avec des formalités administratives réduites par rapport à d’autres formes d’entreprises.

- Régime fiscal spécifique : les micro-entreprises bénéficient d’un régime fiscal simplifié. Appelé le régime micro-fiscal, qui comprend notamment un régime de franchise en base de TVA et un régime simplifié d’imposition des bénéfices.

- Plafonds de chiffre d’affaires : les micro-entreprises sont soumises à des plafonds de chiffre d’affaires annuel, au-delà desquelles elles basculent vers un régime fiscal et social différent.

- Statut social simplifié : les micro-entrepreneurs bénéficient également d’un régime social simplifié. Avec des cotisations sociales calculées en fonction du chiffre d’affaires réalisé.

- Activités éligibles : les activités éligibles à la micro-entreprise incluent généralement les activités commerciales, artisanales et certaines professions libérales.

Le régime de la micro-entreprise représente une option attrayante pour de nombreux entrepreneurs en raison de ses caractéristiques distinctives.

Définie comme une activité libérale, commerciale ou artisanale générant un chiffre d’affaires inférieur à des seuils spécifiques (188 700 euros pour la vente de marchandises ou de logements, et 77 700 euros pour les services ou les professions libérales). La micro-entreprise offre une alternative simple et accessible pour démarrer une activité professionnelle.

En résumé, une micro-entreprise offre aux entrepreneurs individuels une voie simplifiée pour démarrer et gérer une petite activité économique. En leur permettant de bénéficier d’avantages fiscaux et sociaux tout en réduisant les contraintes administratives.

Comment créer une micro-entreprise ?

La création d’une micro-entreprise représente souvent le premier pas vers l’entrepreneuriat pour de nombreux individus.

Pour créer une micro-entreprise, vous devez suivre plusieurs étapes.

Choisir votre activité

Identifiez l’activité que vous souhaitez exercer en tant que micro-entrepreneur.

Assurez-vous qu’elle est compatible avec le régime de la micro-entreprise et qu’elle correspond à vos compétences et intérêts.

Vérifiez les conditions d’éligibilité

Assurez-vous de remplir les conditions requises pour être micro-entrepreneur, telles que ne pas dépasser les seuils de chiffre d’affaires annuel fixés par la loi.

Effectuer les formalités administratives

Pour créer votre micro-entreprise, vous devez effectuer plusieurs formalités administratives. Notamment la déclaration de début d’activité sur le site internet du guichet unique géré par l’INPI, l’immatriculation au répertoire des métiers selon votre activité. Et éventuellement obtenir les autorisations spécifiques à votre secteur d’activité.

Déclarer votre activité

Vous devez déclarer votre activité en ligne sur le site du Guichet unique INPI. La procédure est simple :

- Connectez-vous ou créez un compte sur la plateforme ;

- Sélectionnez la formalité qui vous concerne (création entreprise individuelle) ;

- Complétez le formulaire en ligne, en précisant que vous souhaitez être soumis au régime de la micro-entreprise ;

- Transmettez vos justificatifs au format numérique ;

- Signez puis validez votre demande.

La création d’une micro-entreprise est gratuite, vous n’aurez en principe aucun frais à payer. Sauf si vous passez par un prestataire spécialisé pour effectuer les démarches à votre place.

Choisir votre régime fiscal et social

Optez pour le régime fiscal et social de la micro-entreprise si cela convient à votre situation. Vous pouvez choisir le prélèvement libératoire de l’impôt sur le revenu et bénéficier du régime simplifié de cotisations sociales.

Ouvrir un compte bancaire professionnel

Il est recommandé d’ouvrir un compte bancaire dédié à votre activité professionnelle pour faciliter la gestion de vos finances et séparer vos revenus professionnels de vos revenus personnels. Cette option est toutefois obligatoire si votre auto-entreprise génère plus de 10 000€ de CA pendant 2 ans.

Commencer votre activité

Une fois toutes les formalités accomplies, vous pouvez commencer à exercer votre activité en tant que micro-entrepreneur.

Quels sont les critères d’éligibilité pour bénéficier du régime de la micro-entreprise ?

En France, pour bénéficier du régime de la micro-entreprise, les critères d’éligibilité principaux sont les suivants.

Type d’activité

Vous devez exercer une activité commerciale, artisanale ou libérale.

Certaines activités exclues du régime de la micro-entreprise ne sont pas éligibles. Cela peut inclure les professions réglementées comme la médecine ou le droit, les activités financières, immobilières, artistiques et culturelles, ainsi que le commerce de gros.

Statut juridique

Vous devez être une entreprise individuelle, c’est-à-dire que vous exercez votre activité en votre nom propre.

Les sociétés ne peuvent pas bénéficier du régime de la micro-entreprise.

Chiffre d’affaires

Vous devez respecter les plafonds de chiffre d’affaires annuel en vigueur pour votre activité. Ces plafonds varient en fonction du type d’activité et sont révisés régulièrement pour suivre l’évolution économique du pays.

Lors de la création d’une entreprise sans choisir le régime réel d’imposition, le régime du micro-entrepreneur est automatique pour l’année de création.

Pour les années suivantes, votre chiffre d’affaires précédent ne doit pas dépasser certains seuils :

- 188 700 € pour la vente de biens ;

- 77 700 € pour les prestations de services.

Ces seuils sont indépendants de ceux de la franchise en base de TVA.

Pour être éligible à cette franchise, il devra respecter des plafonds de CA (hors taxes) précis :

-

- Pour la vente de marchandises : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 85 000 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 93 500 € ;

- Pour les prestations de services commerciales ou artisanales ainsi que les activités libérales : le chiffre d’affaires de l’année civile précédente (N-1) doit être inférieur ou égal à 37 500 € et le chiffre d’affaires de l’année civile en cours (N) doit être inférieur ou égal à 41 250 €.

Régime fiscal

Vous devez relever du régime fiscal de la micro-entreprise, qui comprend notamment un régime de franchise en base de TVA et un régime d’imposition des bénéfices simplifié.

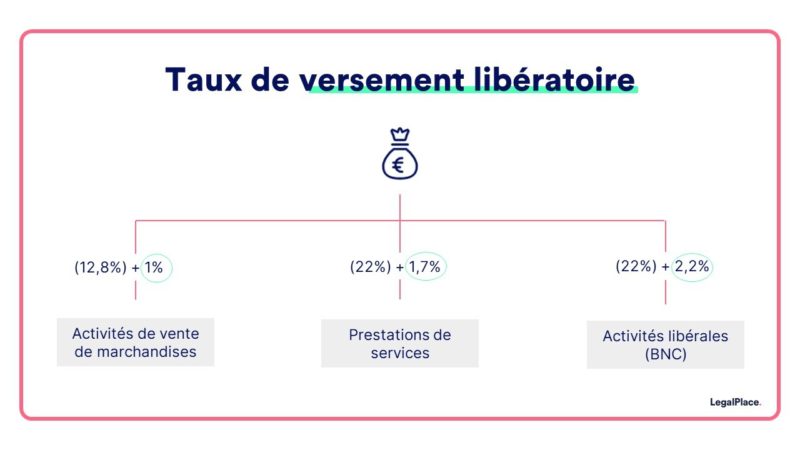

Le versement libératoire est une option fiscale pour les micro-entrepreneurs, leur permettant de régler leur impôt sur le revenu en même temps que leurs cotisations sociales, sur la base d’un pourcentage fixe de leur chiffre d’affaires.

Pour opter pour le versement libératoire, vous devez respecter des critères de revenu fiscal de référence au foyer fiscal de l’avant-dernière année, qui varient en fonction de votre situation familiale :

| Situation | Revenu fiscal de référence à ne pas dépasser |

| Personne seule | 27 478 euros |

| Un couple sur le même foyer fiscal | 54 956 euros |

| Un couple sur le même foyer fiscal avec 1 enfant | 68 695 euros |

| Un couple sur le même foyer fiscal avec 2 enfants | 82 434 euros |

Voici les taux forfaitaires en fonction de l’activité exercée pour le versement libératoire des micro-entrepreneurs, avec les taux correspondants :

| Activité | Taux forfaitaire |

| Vente de marchandises | 1 % |

| Prestations de services BIC | 1,7 % |

| Prestation de services BNC | 2,2 % |

Ces taux forfaitaires sont appliqués au chiffre d’affaires réalisé par le micro-entrepreneur dans son activité spécifique.

Par exemple, un micro-entrepreneur exerçant une activité de vente de marchandises paierait un impôt sur le revenu équivalent à 1% de son chiffre d’affaires réalisé dans cette activité.

Cela simplifie la gestion fiscale et peut être avantageux pour certains entrepreneurs.

Statut social

Vous êtes soumis au régime micro-social simplifié pour le paiement des cotisations sociales, calculées en fonction de votre chiffre d’affaires.

En plus des taux d’imposition, les micro-entrepreneurs doivent également payer des cotisations sociales, dont les taux varient en fonction de leur activité :

| Activité | Taux des cotisations sociales |

| Vente de marchandises | 12,3 % |

| Prestation de service (BIC) | 21,2 % |

| Autres prestations de services (BNC) | 24,6 % |

| Professions libérales (CIPAV) | 23,2 % |

Statut du dirigeant

Vous devez être une personne physique, majeure et capable.

Les mineurs émancipés peuvent également créer une micro-entreprise sous certaines conditions.

Pour les ressortissants européen les formalités sont les mêmes que pour un français, aucun titre de séjour n’est requis.

Pour exercer en tant qu’auto-entrepreneur ressortissant non-européen,vous devez disposer d’une de ces cartes :

- Résident ;

- Séjour temporaire « vie privée et familiale » ;

- Résident longue durée CE ;

- Résident algérien de 10 ans ou « vie privée et familiale » ;

- “Compétences et talents”.

Seul l’un de ces titres permet d’exercer une activité d’auto-entrepreneur commerciale, artisanale ou libérale en France.

Un titre de séjour étudiant ou un titre de travailleur salarié ne permet pas d’exercer une activité en tant qu’auto-entrepreneur en étant étranger.

Quels sont les avantages et les inconvénients de la micro-entreprise ?

La micro-entreprise offre une simplicité administrative, une flexibilité et des avantages fiscaux attrayants.

Cependant, elle comporte des limitations en termes de chiffre d’affaires, de responsabilité personnelle et de protection sociale.

Avantages

Voici les avantages de la micro-entreprise.

Simplicité administrative

La création et la gestion d’une micro-entreprise sont généralement plus simples et moins contraignantes sur le plan administratif que pour d’autres formes d’entreprises.

Les obligations comptables et fiscales sont allégées.

Flexibilité

Les micro-entrepreneurs bénéficient d’une grande flexibilité dans la gestion de leur activité. Ils peuvent ajuster leur activité en fonction de l’évolution de la demande ou de leurs besoins personnels.

Régime fiscal avantageux

La micro-entreprise offre un régime fiscal simplifié avec une franchise en base de TVA et un régime d’imposition des bénéfices simplifié, ce qui réduit la charge fiscale.

Statut social simplifié

Les cotisations sociales sont calculées en fonction du chiffre d’affaires réalisé, ce qui permet une gestion simplifiée des charges sociales.

Accessibilité

La micro-entreprise est accessible à un large éventail d’entrepreneurs, y compris les créateurs d’entreprise débutants, les travailleurs indépendants et les personnes en reconversion professionnelle.

Inconvénients

Voici les inconvénients de la micro-entreprise.

Limites de chiffre d’affaires

Les micro-entreprises sont soumises à des plafonds de chiffre d’affaires annuel.

Dépasser ces plafonds peut entraîner la sortie du régime de la micro-entreprise et l’application d’un régime fiscal et social différents.

Responsabilité personnelle

En tant qu’entreprise individuelle, le patrimoine personnel du micro-entrepreneur peut être engagé en cas de dettes professionnelles, ce qui présente un risque financier.

Limites de développement

La micro-entreprise peut présenter des limites en termes de développement de croissance, en raison de ses contraintes fiscales et administratives ainsi que de sa structure juridique.

Absence de protection sociale

Les micro-entrepreneurs peuvent être moins bien couverts par le système de protection sociale que les salariés, en raison de cotisations sociales moins élevées et d’une couverture sociale moindre.

FAQ

Comment sortir du régime de la micro-entreprise ?

Si vous dépassez les seuils de chiffre d’affaires ou si vous souhaitez changer de statut, vous pouvez sortir du régime de la micro-entreprise en effectuant les démarches nécessaires auprès des autorités compétentes et en choisissant un autre régime fiscal et social adapté à votre situation.

Est-il possible d’exercer plusieurs activités en tant que micro-entrepreneur ?

Oui, un micro-entrepreneur peut exercer plusieurs activités, même si elles sont différentes les unes des autres. Cependant, chaque activité doit respecter les conditions d’éligibilité du régime de la micro-entreprise.

Quels sont les risques financiers associés à la micro-entreprise ?

En tant qu’entreprise individuelle, le patrimoine personnel du micro-entrepreneur peut être engagé en cas de dettes professionnelles, ce qui constitue un risque financier à prendre en compte.

Dernière mise à jour le 16/04/2025

Connexion

Connexion