Quel régime social en SASU ?

Dernière mise à jour le 28/11/2025

Créer une SASU (Société par Actions Simplifiée Unipersonnelle) séduit de nombreux entrepreneurs pour sa souplesse de gestion et sa fiscalité avantageuse.

Mais pour bien piloter votre activité, il est essentiel de comprendre à la fois le régime social du président de SASU et les charges sociales de la SASU qui en découlent.

Ces éléments influencent directement la trésorerie, la rémunération et la protection du dirigeant.

L’essentiel de l’article

- Le président de SASU relève du régime général de la Sécurité sociale, comme un salarié, mais sans assurance chômage.

- Les cotisations sociales représentent environ 65 % de la rémunération nette versée.

- En l’absence de rémunération, aucune cotisation n’est due, mais vous ne validez pas de trimestres de retraite.

- Les dividendes ne sont pas soumis aux cotisations sociales mais à la flat tax (30 %).

- Le choix entre rémunération et dividendes influence directement votre gestion de SASU, votre protection sociale et votre fiscalité.

Le président de SASU est considéré comme assimilé salarié (art. L311-3 du Code de la sécurité sociale).

Cela signifie qu’il dépend du régime général, à l’instar des cadres du privé.

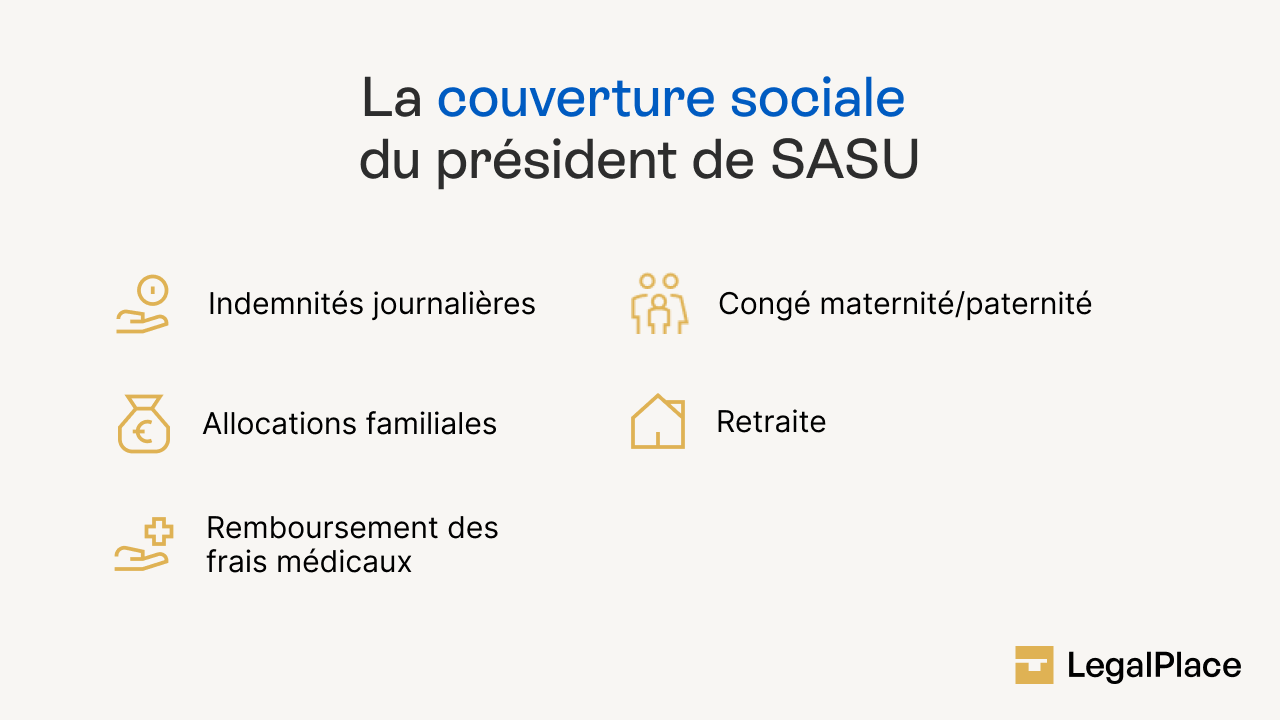

Concrètement, cela lui donne accès à une protection complète :

- Assurance maladie-maternité ;

- Retraite de base et complémentaire ;

- Prestations familiales.

Exemple concret : vous êtes président de votre SASU et vous vous versez un salaire de 2 000 € net par mois. Votre société versera environ 3 300 € charges comprises. En contrepartie, vous bénéficiez d’une couverture sociale de qualité, proche de celle d’un salarié cadre.

La rémunération du président de SASU est libre : il peut se verser un salaire, des dividendes, ou rien du tout.

Mais chaque option a des conséquences sociales différentes, mais aussi fiscales.

| Situation | Cotisations sociales | Protection sociale | Imposition |

|---|---|---|---|

| Président rémunéré | Environ 65 % du net | Complète (hors chômage) | Salaire imposé à l’IR |

| Président non rémunéré | 0 € | Aucune couverture | Pas de revenu imposable |

| Dividendes perçus | Aucune cotisation sociale | Pas de droits sociaux | Flat tax (30 %) |

1. Président rémunéré : une protection complète mais un coût élevé

Si vous vous versez un salaire, votre SASU doit s’acquitter de cotisations sociales représentant environ 65 % du revenu net perçu.

Ces cotisations couvrent :

- L’assurance maladie et maternité ;

- Les prestations familiales ;

- La retraite de base et complémentaire (voir : créer une SASU à la retraite) ;

- Les accidents du travail.

Ce régime vous garantit une protection sociale solide, équivalente à celle d’un cadre salarié.

Le salaire est imposé à l’impôt sur le revenu (IR) après abattement de 10 % ou déduction des frais réels.

Exemple concret : vous vous versez 2 000 € net : la société débourse environ 3 300 € charges comprises. En contrepartie, vous bénéficiez d’une bonne couverture maladie et validez vos trimestres de retraite.

2. Président non rémunéré : pas de charges, mais pas de droits

Choisir de ne pas se verser de rémunération peut être tentant lors des premiers mois d’activité, notamment pour préserver la trésorerie.

Dans ce cas, la SASU ne paie aucune cotisation sociale.

Mais attention : ce choix signifie aussi aucune protection sociale. Vous ne cotisez ni pour la retraite ni pour la sécurité sociale au titre de votre mandat.

Il est donc recommandé de souscrire une couverture privée (mutuelle, prévoyance, retraite complémentaire).

3. Dividendes : un levier fiscal intéressant mais sans droits sociaux

Les dividendes constituent une alternative à la rémunération.

Ils ne supportent aucune cotisation sociale, mais sont soumis à la flat tax de 30 % (12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux).

Ce mode de rémunération permet d’optimiser la fiscalité de la SASU, surtout lorsque les bénéfices sont élevés.

Cependant, les dividendes n’ouvrent aucun droit social : pas de couverture maladie, ni de trimestres de retraite validés.

Exemple concret : Julie, présidente de sa SASU, se verse 15 000 € de dividendes. Elle paie 4 500 € de flat tax, mais ne bénéficie d’aucune protection sociale liée à cette somme.

| Statut du dirigeant | Régime social | Cotisations sociales | Droits à la retraite | Assurance chômage |

|---|---|---|---|---|

| SASU (président) | Assimilé salarié | ~65 % | Oui | Non |

| EURL (gérant majoritaire) | Travailleur indépendant (SSI) | ~45 % | Oui | Non |

| Micro-entrepreneur | Micro-social simplifié | Variable selon CA | Oui (proportionnel) | Non |

Le régime social du président de SASU se distingue nettement de celui du travailleur non salarié (TNS), auparavant affilié au RSI (Régime Social des Indépendants), aujourd’hui intégré à la Sécurité sociale pour les indépendants (SSI).

Les taux de cotisations sociales diffèrent : un TNS verse environ 45% de charges sur son revenu net contre 80% pour le président de SASU.

La protection sociale offerte varie également. Le président de SASU bénéficie d’une meilleure couverture avec le régime général, notamment pour les prestations familiales et l’assurance maladie-maternité.

Les TNS doivent souvent souscrire des complémentaires pour atteindre un niveau équivalent.

Un autre point de différence concerne les prélèvements sociaux sur les dividendes de la SASU.

Le régime micro-entrepreneur, quant à lui, est souvent choisi pour sa simplicité de gestion : pas de bilan comptable, charges calculées sur le chiffre d’affaires encaissé (12,3 % pour les prestations de service, 21,2 % pour les professions libérales environ).

En résumé

- Si vous souhaitez une couverture sociale complète, privilégiez la rémunération mensuelle.

- Si vous misez sur l’optimisation fiscale, versez-vous des dividendes (mais prévoyez une couverture personnelle, mutuelle ou retraite privée).

- Vous pouvez combiner les deux pour équilibrer protection et rentabilité.

FAQ

Cumul mandat social et contrat de travail : est-ce possible ?

Cela est possible, mais uniquement si le président exerce des fonctions techniques distinctes de son mandat, perçoit une rémunération séparée et existe un lien de subordination réel avec la société. En pratique, ce cumul est rare en SASU, car le président est souvent associé unique, ce qui empêche toute relation de subordination.

Le président de SASU cotise-t-il pour le chômage ?

Le président de SASU ne cotise pas pour le chômage, sauf s’il cumule un contrat de travail effectif distinct de son mandat, avec des fonctions techniques et un lien de subordination réel. Ce cas reste rare et strictement contrôlé par Pôle emploi.

Les cotisations sociales de la SASU sont-elles déductibles ?

Les charges sociales versées par la société sont déductibles du résultat imposable, ce qui réduit l’impôt sur les sociétés.

Peut-on changer de régime social en cours d’activité ?

En transformant la SASU en EURL, vous passez du régime assimilé salarié au régime des travailleurs indépendants (SSI). Ce changement peut être stratégique pour réduire vos charges sociales à long terme.

Quel est le régime fiscal d'une SASU ?

Par défaut, la SASU est soumise à l’impôt sur les sociétés (IS). Cependant, elle peut opter pour l’impôt sur le revenu (IR) pendant les 5 premières années si elle remplit certaines conditions (activité commerciale, taille limitée, dirigeant personne physique). Les dividendes versés à l’associé unique sont imposés à la flat tax de 30 %.

Créer ma SASU

Créer ma SASU

Dernière mise à jour le 28/11/2025

Connexion

Connexion

21,2 % pour les professions libérales : ce n’est plus le bon taux depuis juillet 2024. Il est en constante augmentation jusqu’à janvier 2026 où il se stabilisera.

Bonjour, Légalement , le taux de cotisations sociales de **21,2 % applicable aux professions libérales micro‑entrepreneurs a été modifié au 1er juillet 2024 et n’est plus le taux en vigueur. Conformément au décret n° 2024‑484 du 30 mai 2024, le taux global de cotisations des auto‑entrepreneurs relevant de la CIPAV est passé de 21,2 % à 23,2 % au 1er juillet 2024 et reste à ce niveau en 2025, tandis que pour ceux relevant du régime général il augmente progressivement jusqu’à atteindre 26,1 % à partir du 1er janvier 2026. Nous vous invitons à prendre contact avec un avocat spécialisé, qui saura vous renseigner davantage. En espérant… Lire la suite »