EURL ou SARL : quel statut choisir ?

Dernière mise à jour le 30/12/2025

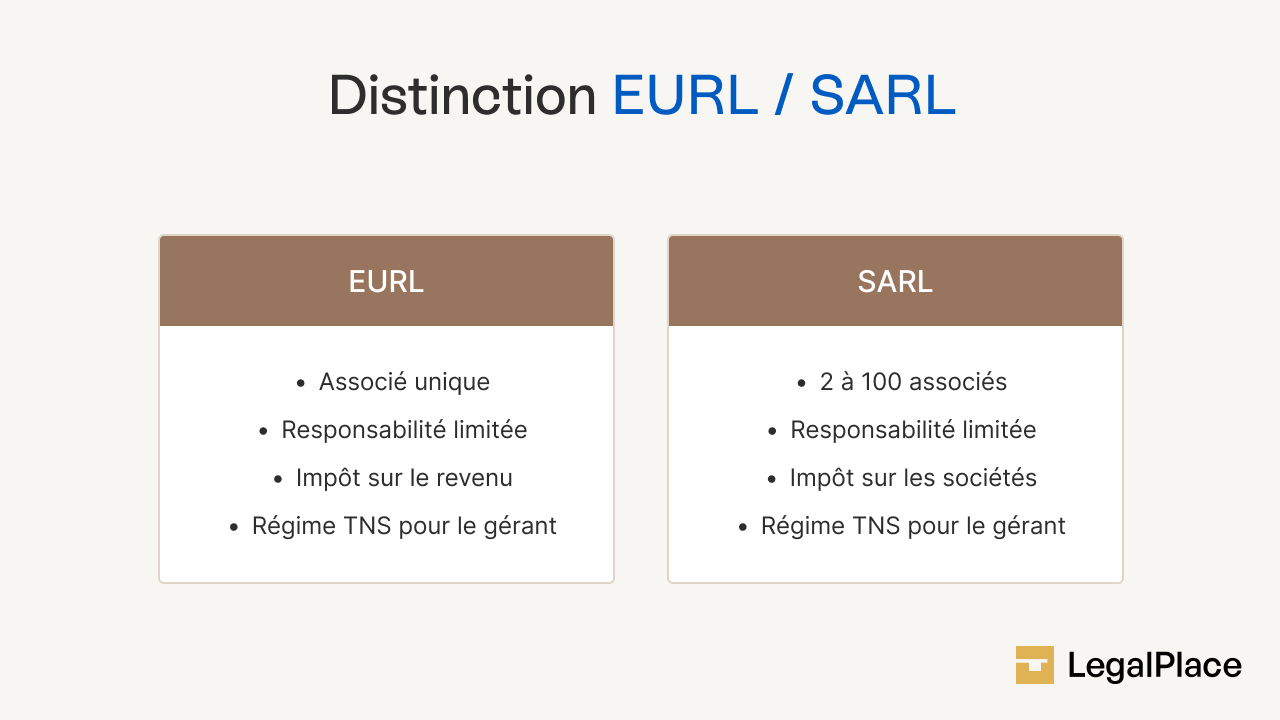

Vous hésitez entre EURL et SARL pour lancer votre activité ? Ces deux formes juridiques sont proches, mais présentent des différences clés à bien comprendre avant de faire votre choix.

Que vous soyez entrepreneur individuel ou que vous envisagiez de vous associer, il est essentiel de choisir une structure adaptée à votre projet, à votre situation personnelle et à vos ambitions de développement.

Dans cet article, nous vous aidons à choisir simplement entre l’EURL et la SARL, en 3 points clairs, pour vous permettre de prendre une décision éclairée et sécurisée.

EURL et SARL : de quoi s’agit-il exactement ?

Avant de créer votre entreprise, il est essentiel de savoir ce que recouvrent les statuts EURL et SARL. Tous deux offrent un cadre juridique sécurisé, mais s’adressent à des configurations différentes.

Définition de la SARL (société à responsabilité limitée)

La SARL (Société à Responsabilité Limitée) est une forme de société pensée pour 2 à 100 associés. Elle convient parfaitement aux projets familiaux ou entre associés de confiance.

Le capital social est libre, à partir de 1 €, et la responsabilité de chacun se limite à ses apports. La société est gérée par un ou plusieurs gérants, qui peuvent être associés ou non.

Par défaut, la SARL est soumise à l’impôt sur les sociétés (IS), avec une option temporaire possible pour l’impôt sur le revenu (IR).

Côté protection sociale, le gérant est affilié au régime des travailleurs non-salariés (TNS) s’il est majoritaire, ou au régime des assimilés-salariés dans les autres cas.

Définition de l’EURL (entreprise unipersonnelle à responsabilité limitée)

L’EURL (Entreprise Unipersonnelle à Responsabilité Limitée) reprend toutes les caractéristiques de la SARL, avec une particularité : elle ne compte qu’un seul associé.

Cette structure vous permet de créer votre société seul, tout en gardant une responsabilité limitée. Vous pouvez être gérant vous-même, ou désigner une autre personne.

L’EURL est imposée par défaut à l’impôt sur le revenu, mais vous pouvez choisir l’IS si c’est plus adapté à votre activité.

Le gérant est affilié au régime TNS, comme dans la SARL.

EURL ou SARL : quelles sont les différences essentielles ?

Vous envisagez de créer votre entreprise et hésitez entre la création de l’EURL et la création d la SARL ? Bien que ces deux statuts juridiques partagent plusieurs points communs, il est crucial de comprendre ce qui les distingue afin de choisir le cadre le plus adapté à votre projet.

Nomination et statut du dirigeant

Dans une EURL, l’associé unique désigne librement le gérant, qu’il s’agisse de lui-même ou d’un tiers. Ce pouvoir de décision directe simplifie la gouvernance.

En revanche, dans une SARL, la nomination du gérant nécessite une décision collective des associés, selon les modalités prévues dans les statuts ou par acte séparé.

Dans tous les cas, le gérant doit être une personne physique. Une personne morale ne peut pas exercer ce mandat.

Régime fiscal de la société

La SARL est soumise par défaut à l’impôt sur les sociétés (IS), avec une possibilité d’opter temporairement pour l’impôt sur le revenu (IR) sous certaines conditions (activité, taille, date de création…).

En revanche, concernant le régime fiscal de l’EURL , elle est automatiquement soumise à l’IR si l’associé est une personne physique. Il est possible d’opter pour l’IS, ce qui permet de déduire la rémunération du gérant des résultats de l’entreprise.

Fiscalité du gérant

En SARL, le régime fiscal du gérant dépend de sa participation au capital :

- Un gérant minoritaire ou égalitaire est assimilé salarié, avec une imposition à l’IR dans la catégorie traitements et salaires ;

- Un gérant majoritaire relève du régime des travailleurs non-salariés (TNS).

En EURL, deux cas se présentent :

Si l’entreprise est soumise à l’IS, la rémunération du gérant est imposée à l’IR dans la catégorie article 62 du CGI, avec un abattement de 10 % ou des frais réels.

Si elle est soumise à l’IR :

- Le gérant associé unique est imposé dans la catégorie des BIC ou BNC, sans déduction possible de sa rémunération.

- Un gérant non associé est imposé comme un salarié, à condition d’un travail effectif.

Dans tous les cas, les dividendes sont imposés selon le mécanisme de la Flat Tax (31,4 %).

Régime social du gérant

En EURL, un gérant associé unique est affilié au régime des travailleurs non-salariés (TNS). Même sans rémunération, des cotisations minimales sont dues. Un gérant tiers rémunéré est assimilé salarié, tandis qu’un gérant non rémunéré ne bénéficie d’aucune couverture.

En SARL, la situation dépend du nombre de parts détenues :

- Gérant minoritaire ou égalitaire : assimilé salarié (régime général) ;

- Gérant majoritaire : travailleur non-salarié ;

- Gérant non associé : assimilé salarié s’il est rémunéré, sinon sans protection.

Fonctionnement

Le fonctionnement d’une EURL est plus souple que celui d’une SARL, notamment :

- Pas de rapport de gestion à déposer si l’associé est unique ;

- Les conventions réglementées ne s’appliquent pas ;

- L’associé unique prend seul toutes les décisions, sans risque de blocage.

En SARL, les décisions les plus importantes doivent être prises en assemblée générale (ordinaire ou extraordinaire), ce qui implique une concertation entre les associés, parfois source de conflits ou de lenteurs.

Tableau récapitulatif des différences entre l’EURL et la SARL

Voici un tableau récapitulatif des principales différences entre l’EURL et la SARL

| Critères | EURL (Entreprise Unipersonnelle à Responsabilité Limitée) | SARL (Société à Responsabilité Limitée) |

|---|---|---|

| Nombre d’associés | 1 seul | De 2 à 100 |

| Nomination du gérant | Par l’associé unique | Par décision collective des associés |

| Régime fiscal par défaut | IR (si associé = personne physique) | IS |

| Option possible | IS | IR (pendant 5 ans, sous conditions) |

| Rémunération du gérant | Non déductible à l’IR (si associé unique), déductible à l’IS | Déductible à l’IS |

| Régime social du gérant | TNS (associé unique) ou assimilé salarié (tiers) | TNS (majoritaire) ou assimilé salarié (minoritaire) |

| Fonctionnement | Simplifié | Collégial, formalisme plus important |

Pourquoi choisir de créer une SARL ou une EURL ?

Le choix entre une SARL (Société à Responsabilité Limitée) et une EURL (Entreprise Unipersonnelle à Responsabilité Limitée) dépend de vos objectifs d’entreprise, du nombre d’associés et du type de gestion que vous souhaitez adopter. Ces deux statuts juridiques présentent plusieurs avantages et inconvénients qu’il est important de bien comprendre avant de vous lancer.

Les avantages et inconvénients de l’EURL

Cette forme juridique possède plusieurs avantages mais aussi des inconvénients.

Les avantages

L’EURL est un excellent choix pour ceux qui souhaitent entreprendre seuls, car elle permet une gestion simplifiée tout en offrant une protection du patrimoine personnel. En tant qu’associé unique, vous êtes responsable uniquement des sommes que vous avez investies dans l’entreprise, et vos biens personnels sont protégés.

De plus, vous bénéficiez d’une prise de décision autonome, sans avoir à consulter d’autres associés, ce qui accélère le processus de gestion. Un autre avantage de l’EURL est sa flexibilité fiscale : vous pouvez opter pour l’impôt sur le revenu (IR) ou l’impôt sur les sociétés (IS) en fonction de ce qui est le plus avantageux pour vous.

Les inconvénients

En revanche, l’EURL présente quelques limitations. La principale étant que l’associé unique doit supporter seul toutes les décisions et tâches de gestion. Cela peut être épuisant et difficile à gérer, surtout si vous cumulez les rôles d’associé et de gérant. De plus, le capital social reste souvent limité, car il est uniquement constitué par l’associé unique.

Dans le cadre de l’EURL, le régime social des travailleurs non salariés (TNS), qui s’applique au gérant associé unique, offre une protection sociale limitée par rapport à d’autres statuts comme celui des gérants minoritaires en SARL.

Les avantages et inconvénients de la SARL

La SARL possèdent elle aussi plusieurs avantages et inconvénients que vous devez connaître.

Les avantages

La SARL est idéale pour les projets impliquant plusieurs associés. Elle permet de constituer un capital social plus important, ce qui peut renforcer la crédibilité de l’entreprise. De plus, la responsabilité des associés est limitée au montant de leurs apports, ce qui protège leur patrimoine personnel.

Un autre avantage notable est la possibilité de choisir votre régime fiscal : vous pouvez opter pour l’impôt sur les sociétés (IS) ou, dans certaines conditions, l’impôt sur le revenu (IR), ce qui permet de bénéficier d’une certaine souplesse fiscale. En cas d’entrée de nouveaux associés, la SARL permet une gestion plus structurée, tout en garantissant la protection des droits des associés.

Les inconvénients

Cependant, la SARL comporte des contraintes liées à son fonctionnement. Les décisions importantes nécessitent souvent une consultation collective, ce qui peut entraîner des retards ou des blocages si les associés ne s’entendent pas. Par ailleurs, l’entrée d’un nouvel associé dans le capital nécessite une procédure d’agrément, qui peut compliquer la gestion.

Enfin, bien que le régime social des gérants minoritaires en SARL offre une meilleure protection sociale que celui des gérants d’EURL, il reste tout de même moins avantageux que celui des salariés.

Quel statut choisir ?

Choisir entre une SARL et une EURL dépend avant tout de votre projet et de vos préférences en matière de gestion.

Si vous souhaitez une gestion autonome et que vous êtes seul dans l’aventure, l’EURL offre une simplicité et une flexibilité fiscale intéressantes.

En revanche, si vous envisagez de collaborer avec d’autres associés et de bénéficier d’une plus grande capacité d’investissement, la SARL pourrait être le choix idéal, bien que ses règles de gouvernance plus strictes nécessitent une gestion partagée.

Dans les deux cas, ces deux statuts permettent une protection du patrimoine personnel, mais les choix fiscaux et sociaux sont à considérer attentivement.

Quelles sont les différences entre l’EURL et la SARL unipersonnelle ?

En réalité, l’EURL (Entreprise Unipersonnelle à Responsabilité Limitée) et la SARL unipersonnelle désignent exactement la même structure juridique : une SARL composée d’un seul associé. La différence réside uniquement dans l’appellation utilisée.

Le terme EURL est généralement employé pour mettre en avant le caractère unipersonnel de la société, tandis que SARL unipersonnelle est une façon de qualifier une SARL qui ne comporte qu’un seul associé.

Il n’y a donc pas de distinction fondamentale entre ces deux formes juridiques, si ce n’est que le terme EURL est parfois préféré dans un contexte où l’on met l’accent sur l’aspect individuel et la responsabilité limitée de l’associé unique.

Que vous choisissiez l’une ou l’autre, la gestion, la fiscalité et les règles juridiques sont les mêmes. L’essentiel est que vous êtes l’unique décideur et que votre responsabilité est limitée à vos apports.

FAQ

EURL ou SASU : quel statut choisir ?

Le choix entre l'EURL et la SASU dépend de vos priorités. L'EURL est plus simple, avec une gestion encadrée et l'impôt sur le revenu, tandis que la SASU offre plus de flexibilité, l'impôt sur les sociétés et le statut de salarié pour le président, avec une meilleure couverture sociale

Comment procéder à la création d'une EURL ?

Pour créer une EURL, rédigez les statuts, déposez le capital social (à partir de 1€), publiez un avis de constitution et soumettez votre dossier (statuts, justificatifs, etc.) au CFE ou sur infogreffe.fr pour obtenir l'immatriculation au RCS.

EURL ou SAS : quelles différences ?

L'EURL est soumise à l'impôt sur le revenu et le gérant est affilié au régime des TNS. La SAS, qu'elle soit unipersonnelle ou non, est soumise à l'impôt sur les sociétés, avec un président affilié au régime général.

Dernière mise à jour le 30/12/2025

Connexion

Connexion