Les différentes formes juridiques pour une entreprise

Dernière mise à jour le 23/04/2025

La forme juridique de l’entreprise définit le cadre juridique dans lequel elle va évoluer. En effet, selon le type d’entreprise choisie, l’encadrement légal varie. A ce titre, cet élément est déterminant dans le processus de création d’entreprise.

Le choix de la forme juridique dépend principalement du nombre d’associés, du niveau de responsabilité que vous êtes prêt à assumer, du régime fiscal et social, et de la nature de votre activité. Pour une protection maximale du patrimoine personnel, les formes sociétales comme la SARL, la SAS ou l’EURL sont souvent privilégiées.

Pour les activités individuelles avec un chiffre d’affaires limité, l’EI ou la micro-entreprise peuvent être plus adaptées. On fait le point avec vous.

Qu’est-ce que la forme juridique d’une entreprise ?

La forme juridique d’une entreprise désigne le cadre légal au sein duquel elle opère. Elle détermine à la fois sa structure, ses obligations et ses droits.

Choisie par l’entrepreneur lors de la création d’entreprise, elle influence plusieurs aspects cruciaux, tels que :

- La répartition des pouvoirs et la responsabilité de chacune des parties prenantes à l’aventure entrepreneuriale ;

- Le régime fiscal applicable ;

- Le régime social des dirigeants ;

- Les formalités de création d’entreprise à remplir ;

- Le mode de fonctionnement de la structure ;

- Le nombre d’associés ou d’actionnaires qu’il est possible de réunir.

Il faut donc analyser l’ensemble de ces paramètres afin de faire votre choix de manière éclairée.

Tableau comparatif des formes juridiques

Afin d’illustrer l’information, deux tableaux vous sont proposés :

- Le premier compare les formes juridiques pour entreprendre seul ;

- Le second concerne les structures juridiques pluripersonnelles.

Les formes d’entreprises unipersonnelles

Voici un tableau récapitulatif des différentes caractéristiques des formes juridiques pour créer seul son entreprise :

| EI | SASU | EURL | |

| Personnalité morale | non | oui | oui |

| Régime social du dirigeant | Travailleur non salarié | Assimilés salariés | Si l’associé unique est également gérant il sera travailleur non salarié

Sinon il sera assimilé salarié |

| Régime d’imposition | IR | IS mais option possible pour l’IR | IR mais option possible pour l’IS |

| Responsabilité du dirigeant | Indéfiniment responsable des dettes sociales | Responsabilité civile et pénale | Responsabilité limitée |

| Statut juridique | Entreprise individuelle | Société unipersonnelle | Société unipersonnelle |

Les formes d’entreprises pluripersonnelles

Voici un tableau récapitulatif des caractéristiques des formes juridiques pour entreprendre à plusieurs :

| SARL | SA | SAS | SNC | |

| Personnalité morale | Oui | Oui | Oui | oui |

| Nombre d’associés | 2 minimum

100 maximum |

2 minimum

Pas de maximum |

2 minimum

Pas de maximum |

2 minimum

Pas de maximum |

| Responsabilité des associés | Limitée au montant des apports | Limitée au montant des apports | Limitée au montant des apports | Responsables indéfiniment et solidairement de leur patrimoine personnel |

| Régime social du dirigeant | TNS si la gérance est majoritaire

Assimilés salariés si la gérance est égalitaire/minoritaire/non associé |

Assimilé salarié | Assimilé salarié | Statut de travailleur indépendant |

| Régime d’imposition | IS | IS | IS | IR mais option possible pour l’IS |

| Responsabilité du dirigeant | Responsabilité civile et pénale | Responsabilité civile et pénale | Responsabilité civile et pénale | Responsabilité civile et pénale |

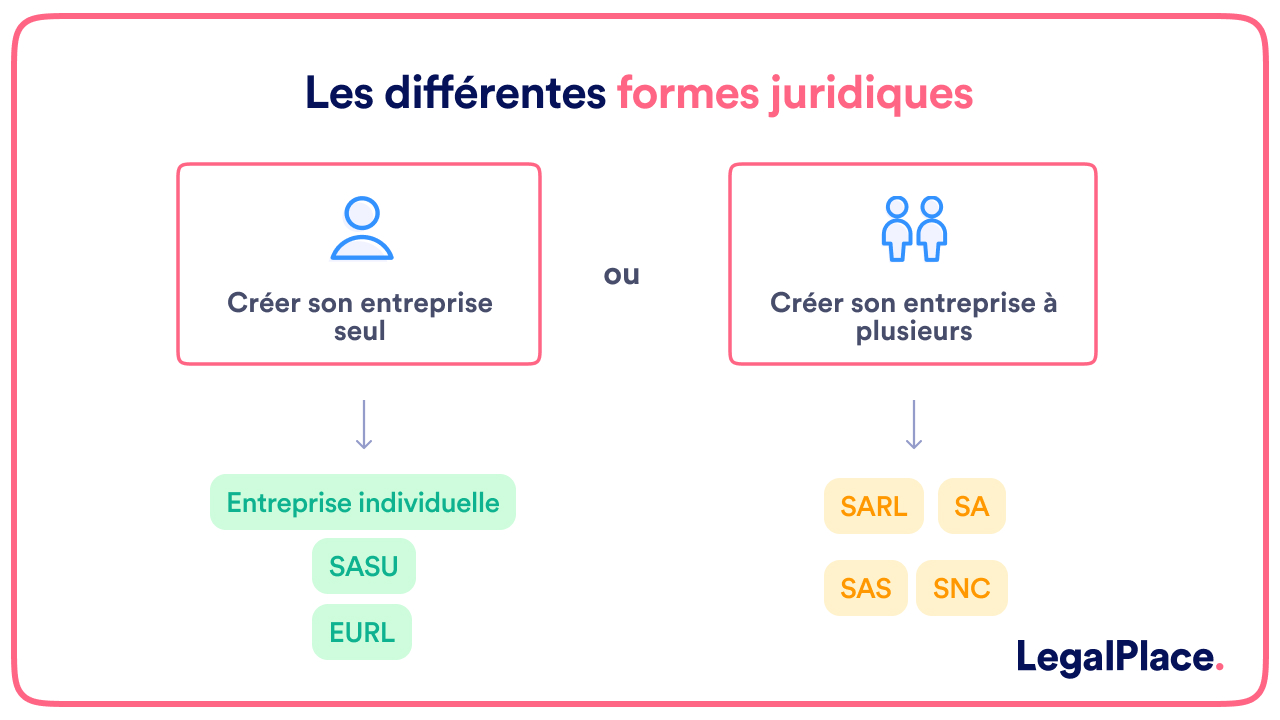

Quelles sont les formes juridiques disponibles pour entreprendre seul ?

Si vous souhaitez vous lancer seul en tant que travailleur indépendant, plusieurs formes d’ entreprises s’offrent à vous :

- L’entreprise individuelle (EI) ;

- Le statut juridique de la micro-entreprise ;

- La société par actions simplifiée unipersonnelle (SASU) ;

- Ou encore l’entreprise unipersonnelle à responsabilité limitée (EURL).

L’entreprise individuelle (EI)

Ne nécessitant pas de capital social, l’EI est une structure juridique qui permet aux entrepreneurs individuels d’exercer en nom propre. Toutefois, contrairement à la micro-entreprise, l’EI impose la tenue d’une comptabilité rigoureuse et les démarches de création sont plus lourdes et plus couteuses.

L’entrepreneur qui opte pour cette forme juridique sera automatiquement soumis au régime des travailleurs non-salarié (TNS), et l’entreprise sera soumise par défaut à l’impôt sur le revenu.

La micro-entreprise

Le régime juridique d’auto-entrepreneur vous permet également d’entreprendre en nom propre (vous êtes le seul maître à bord), en bénéficient d’un régime simplifié. Cette forme juridique est particulièrement adaptée aux petits projets en raison de la simplification des démarches de création, des obligations comptables et fiscales.

Concernant les cotisations sociales, les taux sont fixes et varient en fonction du type d’activité exercée, comme suit :

- 12,30% pour les activités d’achat/revente de marchandises (activité commerciale relevant des BIC) ;

- 21,20% pour les prestations de services commerciales et artisanales (BIC) ;

- 24,60 % pour les autres prestations de services (BNC) ;

- 23,20% pour les professions libérales relevant de la CIPAV (BIC ou BNC) ;

- 6% pour les activités de location de meublés de tourisme classés.

Ces pourcentages s’appliquent au chiffre d’affaires réalisé de sorte que le montant des cotisations sociales à payer est proportionnels aux montants réellement perçus par l’entrepreneur.

Il est à noter que ce statut restreint les entrepreneurs en termes de chiffre d’ affaires, car il dispose de seuils de chiffre d’ affaires à respecter :

- 188 700€ pour les activités d’achat/revente ;

- 77 700€ pour les activités de prestation de services.

Aussi, si elle appréciée des entrepreneurs débutants, il vous faudra déterminer si ces seuils de chiffre d’affaires sont compatibles avec votre projet avant de vous lancer dans les démarches de création d’une micro-entreprise.

L’entreprise unipersonnelle à responsabilité limitée (EURL)

Dans une EURL, la liberté du chef d’entreprise concernant les statuts est limitée. En effet, l’EURL étant la forme unipersonnelle de la SARL, les dispositions du Code de commerce la concernant s’appliquent aussi.

L’EURL offre une plus grande sécurité juridique et un encadrement légal plus poussé. Cela la rend particulièrement adaptée aux entrepreneurs débutants.

Concernant le régime fiscal de l’EURL, celle-ci est soumise à l’impôt sur le revenu. Toutefois, il est possible d’opter pour l’impôt sur les sociétés.

Par ailleurs, lorsque l’associé unique est également gérant, il est considéré comme travailleur non salarié. Si ce n’est pas le cas, il est alors considéré comme assimilé salarié et bénéficiera du régime de sécurité social en découlant.

La société par actions simplifiée unipersonnelle (SASU)

Forme unipersonnelle de la SAS, la SASU offre une grande flexibilité dans la rédaction des statuts, ce qui permet à ses fondateurs de déterminer librement leur contenu.

Ils peuvent ainsi définir les règles de fonctionnement applicables à l’entreprise. Les statuts de la SASU pourront ainsi être adaptés aux particularités de l’activité et aux souhaits de son fondateur concernant la gestion d’entreprise.

La SASU est en principe soumise à l’impôt sur les sociétés, mais il est possible d’opter pour l’impôt sur le revenu pendant les 5 premières années d’activité.

Enfin, sachez que le président de la SASU est assimilé salarié, ce qui lui permet de bénéficier d’une protection sociale relativement intéressante, malgré le montant élevé des cotisations sociales.

Quelle forme juridique choisir pour entreprendre à plusieurs ?

Si vous souhaitez vous associer, plusieurs options s’offrent à vous :

- La société par actions simplifiée (SAS)

- La société à responsabilité limitée (SARL) ;

- La société en nom collectif (SNC) ;

- La société anonyme (SA) ;

- La société civile immobilière (SCI).

La société par actions simplifiée (SAS)

La société par actions simplifiée (SAS) est une forme juridique particulièrement prisée par les entrepreneurs en France, en raison de sa grande flexibilité et de ses avantages en matière de gouvernance et de responsabilité. Elle doit être constituée par un minimum de 2 actionnaires, sans limite maximum. Il s’agit de la version pluripersonnelle de la SASU.

Elle est souvent choisie pour des projets innovants, des start-ups, ou pour des entreprises souhaitant attirer des investisseurs.

Voyons ensemble ses principales caractéristiques, ainsi que les avantages et inconvénients d’opter pour la SAS.

Responsabilité limitée des actionnaires

Comme pour les autres formes de sociétés de capitaux, la SAS limite la responsabilité des associés au montant de leurs apports. Les actionnaires ne risquent donc que leur investissement initial, protégeant ainsi leur patrimoine personnel au détriment du patrimoine professionnel.

Montant du capital social

Comme pour la SARL, il n’existe pas de montant minimal imposé pour le capital social d’une SAS, ce qui en fait une structure accessible.

Le capital est librement fixé par les statuts et peut être constitué d’apports en numéraire, en nature ou en industrie, bien que ce dernier n’entre pas dans le calcul du capital social.

Gouvernance flexible de la SAS

La SAS se distingue par sa grande souplesse de gestion. Les fondateurs d’une SAS peuvent donc librement déterminer le contenu des statuts, les règles de fonctionnement de l’entreprise et les modalités d’exercice du dirigeant.

Contrairement à la SA, il n’y a pas de conseil d’administration obligatoire. La direction de la société peut être assurée par un président, mais les statuts peuvent prévoir la création d’autres organes de direction (directeurs généraux, comités, etc.). Cette flexibilité permet d’adapter la gouvernance aux besoins spécifiques de l’entreprise.

Régime social du dirigeant

Le président de la SAS, ainsi que les autres dirigeants (directeurs généraux, par exemple), sont affiliés au régime général de la sécurité sociale, comme les salariés. Ce régime des assimilés-salariés leur permet de bénéficier d’une protection sociale complète, mais implique des cotisations sociales plus élevées par rapport aux travailleurs non-salariés (TNS).

Régime fiscal de la SAS

Le régime d’ imposition des bénéfices en SAS relève de l’impôt sur les sociétés (IS). Cependant, il est possible, sous certaines conditions, d’opter pour une imposition sur le revenu (IR) pour une période maximale de cinq ans, notamment pour les SAS :

- Ayant moins de 50 salariés ;

- Ayant un capital détenu à au moins 50 % par des personnes physiques et à 34 % minimum par les dirigeants.

- Réalisant un chiffre d’affaires annuel inférieur à 10 millions d’euros.

Avantages et inconvénients de cette forme juridique

La SAS est plébiscitée pour sa souplesse statutaire, permettant aux associés de définir librement les règles de fonctionnement dans les statuts. Cette structure est ainsi idéale pour attirer des investisseurs, grâce à la facilité de transmission des actions et l’absence de capital social minimum. De plus, le statut de dirigeant assimilé-salarié offre une couverture sociale complète.

Cependant, en raison de sa grande flexibilité, la rédaction des statuts de la SAS nécessite souvent l’intervention d’un expert, en raison de la complexité des options possibles.

Par ailleurs, les cotisations sociales des dirigeants assimilés salariés peuvent représenter un coût important pour l’entreprise.

Enfin, contrairement à la SARL, la SAS n’est pas toujours adaptée aux petites entreprises, aux projets familiaux où la simplicité administrative et le contrôle des associés sont primordiaux. Il en est de même si vous exercez une profession libérale.

La société à responsabilité limitée (SARL)

La société à responsabilité limitée (SARL) est l’une des formes juridiques les plus couramment choisies par les petites et moyennes entreprises en France. Elle permet à un groupe de personnes (de 2 à 100 associés au maximum) de créer une société commerciale à responsabilité limitée tout en leur offrant un cadre juridique plus rassurant que la SAS.

Voyons ensemble ses principales caractéristiques, ainsi que les avantages et inconvénients d’opter pour la SARL.

Responsabilité limitée des associés de la SARL

Comme son nom l’indique, la SARL limite la responsabilité des associés à la hauteur de leurs apports au capital social. En cas de dettes de la société donc, leur patrimoine personnel est protégé, excepté si des fautes de gestion sont commises.

Ce régime protecteur en fait une forme de société sécurisante tant sur le plan juridique que financier.

Montant du capital social

Le capital social de la SARL est librement fixé par les associés lors de la rédaction des statuts juridiques de l’entreprise. Le capital minimum de la SARL est ainsi de 1 euro symbolique, ce qui rend ce type d’ entreprise accessible même avec des fonds limités.

Ce capital est divisé en parts sociales, qui ne sont pas librement négociables, garantissant un certain contrôle sur l’entrée de nouveaux associés. La SARL est donc une société de personnes.

Gouvernance de la SARL

La SARL est dirigée par un ou plusieurs gérants, qui peuvent être choisis parmi les associés ou extérieurs à la société. Le gérant de la SARL est responsable de la gestion courante de l’entreprise et sa responsabilité pourra être engagée en cas de faute de gestion.

Régime social du dirigeant

Le statut social du dirigeant de la SARL varie selon l’étendue de sa participation au capital social :

- Le gérant majoritaire (possédant plus de la moitié des parts sociales de l’entreprise) dépend du régime des travailleurs indépendants (sécurité sociale des indépendants notamment) ;

- Les gérants minoritaires, égalitaires ou non associés seront soumis au régime des assimilés – salariés.

Régime fiscal de la SARL

Par défaut, la SARL est soumise à l’impôt sur les sociétés (IS).

Cependant, sous certaines conditions, elle peut opter pour l’impôt sur le revenu (IR) pendant une durée maximale de cinq ans et notamment si elle est une SARL de famille, ce qui permet de reporter les bénéfices sur la déclaration d’impôt des associés.

Avantages et inconvénients de cette forme juridique

La SARL offre une grande sécurité juridique pour les associés grâce à la limitation de leur responsabilité. Elle combine simplicité de gestion et flexibilité, notamment dans la répartition des parts sociales et des bénéfices. De plus, le capital social peut être faible, ce qui facilite la création d’entreprise.

Toutefois, la SARL est plus encadrée que certaines autres formes juridiques, comme la SAS, ce qui peut limiter la flexibilité en termes de gestion et de transmission des parts.

Les formalités administratives et la rédaction des statuts peuvent être complexes et nécessitent souvent l’intervention d’un professionnel. Enfin, le gérant majoritaire, affilié au régime des TNS, a une couverture sociale moins protectrice que celle des assimilés – salariés, bien que ses cotisations soient généralement moins élevées.

La société anonyme (SA)

La société anonyme (SA) est une société de capitaux. Cela signifie que sont des entreprises où le capital social prime sur la personnalité des associés. Autrement dit, l’identité des actionnaires est moins importante que le montant de leur investissement dans la société, contrairement aux sociétés dites de “personnes” telles que la SARL par exemple.

Voyons ensemble ses principales caractéristiques, ainsi que les avantages et inconvénients d’opter pour la SA.

Responsabilité limitée des actionnaires

Les actionnaires de la SA ne sont responsables qu’à hauteur de leurs apports. Cela signifie qu’en cas de difficultés financières de l’entreprise, leur responsabilité se limite à la somme qu’ils ont investie dans le capital social, sans risques pour leur patrimoine personnel.

Montant du capital social

Le montant minimal du capital social d’une SA est fixé à 37 000 euros, dont au moins la moitié doit être libérée lors de la constitution de la société.

Ce capital est divisé en actions, qui peuvent être librement négociées et transférées, facilitant ainsi l’entrée de nouveaux investisseurs.

Gouvernance de la SA

La SA peut être dirigée par un conseil d’administration ou un directoire. Cette option est laissée au choix des actionnaires fondateurs lors de la rédaction des statuts de l’entreprise (règles de fonctionnement).

Le conseil d’administration nomme ensuite un président qui assurera la direction générale de la société.

Régime social du dirigeant

Le président-directeur général (PDG) ou le président du directoire selon la forme de gouvernance adoptée, relève du régime général de la sécurité sociale. Autrement dit, il est assimilé salarié.

Ce statut lui permet de bénéficier d’une protection sociale similaire à celle des salariés, bien que son niveau de cotisations soit plus élevé.

Régime fiscal de la SA

La société anonyme est soumise par défaut à l’impôt sur les sociétés (IS) Cela signifie que l’imposition des bénéfices est réalisée au taux en vigueur pour les entreprises, soit 25% en 2024.

En outre, les dividendes versés aux actionnaires sont soumis au prélèvement forfaitaire unique (PFU) de 30% (comprenant 12,8% pour l’impôt sur le revenu et 17,2% pour les prélèvement sociaux).

Avantages et inconvénients de cette forme juridique

Parmi les avantages de la société anonyme, on peut citer sa grande capacité de levée de fonds, notamment grâce à l’émission d’actions. Cela fait de ce statut juridique un choix privilégié par les grandes entreprises.

Elle permet également une distinction claire entre les fonctions de direction et de contrôle, assurant une gouvernance rigoureuse.

Enfin, la responsabilité limitée des actionnaires est un atout majeur, puisque cela réduit les risques financiers personnels.

Toutefois, comme toute société, la SA comporte toutefois son lot d’inconvénients. C’est en effet une structure complexe et coûteuse à mettre en place et à gérer, en raison des nombreuses formalités administratives et des obligations légales à respecter.

Cette forme juridique impose également des obligations légales, comptables et de transparence rigoureuses, telles que la publication des comptes annuels par exemple. Enfin, le statut de dirigeant assimilé salarié, bien que protecteur, entraîne le paiement de charges sociales plus élevées.

La société en nom collectif (SNC)

La société en nom collectif (SNC) est une forme juridique d’entreprise caractérisée par une solidarité forte entre les associés, et elle est souvent utilisée pour des projets où la confiance mutuelle est essentielle. Elle est particulièrement adaptée pour des entreprises familiales ou des partenariats restreints.

Responsabilité des associés de la SNC

Dans une SNC, les associés sont indéfiniment et solidairement responsables des dettes de la société. Cela signifie qu’en cas de défaillance de la SNC, les créanciers peuvent se tourner vers n’importe quel associé pour recouvrer la totalité des dettes.

Cette caractéristique implique une grande confiance entre les associés, car chacun engage son patrimoine personnel.

Montant du capital social

Le montant du capital social de la SNC est librement fixé par les associés. Il n’y a pas de montant minimum légal, ce qui permet de créer une SNC avec un capital symbolique.

Ce capital est divisé en parts sociales, non librement négociables, ce qui signifie que la cession de parts nécessite généralement l’accord de tous les associés.

Gouvernance de la SNC

La gestion de la SNC est assurée par un ou plusieurs gérants, qui peuvent être des associés ou des tiers. En général, les gérants sont choisis parmi les associés, mais ce n’est pas une obligation.

Les décisions importantes sont prises à l’unanimité ou selon les règles définies dans les statuts, reflétant l’importance de l’accord entre associés.

Régime social du dirigeant

Le régime social du dirigeant d’une société en nom collectif (SNC) dépend de sa qualité d’associé au sein de la société.

Lorsqu’un associé est également gérant de la SNC, il est automatiquement affilié au régime des travailleurs non-salariés (TNS). Ce régime inclut notamment les cotisations à la Sécurité sociale des indépendants (SSI).

En tant que TNS, le gérant bénéficie d’une couverture sociale qui comprend la maladie, la retraite, les allocations familiales, mais qui est généralement moins avantageuse que celle des salariés en termes de prestations (comme les indemnités journalières ou la retraite complémentaire).

Régime fiscal de la SNC

En SNC, les bénéfices sont imposés directement entre les mains des associés, au prorata de leur participation dans le capital social. Chaque associé est donc imposé à l’impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux (BIC).

Toutefois, la SNC peut opter pour l’impôt sur les sociétés (IS), impliquant alors une imposition directe des bénéfices au niveau de la société, avec un taux de 25 % en 2024. L’option pour l’IS est irrévocable.

Avantages et inconvénients de cette forme juridique

La SNC offre une grande souplesse dans sa gestion interne et permet aux associés de bénéficier d’une fiscalité directe (transparence fiscale) qui peut être avantageuse dans certains cas.

Elle favorise aussi un contrôle étroit sur l’entrée de nouveaux associés, puisque chaque transfert de parts nécessite l’accord unanime des associés. C’est une structure qui renforce la confiance entre associés grâce à la solidarité qui les unit.

La responsabilité illimitée et solidaire est le principal inconvénient de la SNC, car chaque associé risque son patrimoine personnel en cas de difficultés financières.

De plus, la SNC peut devenir contraignante pour la gestion à mesure que l’entreprise grandit, en raison de la nécessité de prendre des décisions à l’unanimité. Enfin, les formalités administratives, bien que moins complexes que celles des sociétés anonymes, restent nécessaires, notamment pour les assemblées générales et la tenue de comptabilité.

La société civile immobilière (SCI)

La société civile immobilière (SCI) est une forme juridique couramment utilisée pour la gestion et la détention de biens immobiliers en France. Elle est particulièrement prisée pour faciliter la gestion d’un patrimoine immobilier familial, la transmission de ce patrimoine, ou encore pour acquérir et gérer des biens immobiliers à plusieurs.

Voyons ensemble ses principales caractéristiques, ainsi que les avantages et inconvénients d’opter pour la SCI.

Responsabilité des associés de SCI

Dans une SCI, la responsabilité des associés est indéfinie, mais elle est proportionnelle à leur part dans le capital social. Cela signifie que, en cas de dettes, les associés peuvent être tenus de combler le passif social avec leur patrimoine personnel, à hauteur de leur participation dans la SCI.

Montant du capital social

La SCI offre une grande flexibilité en matière de capital social. Il n’y a pas de montant minimum légal imposé, ce qui permet de constituer une SCI avec un capital faible, fixé librement par les associés. Le capital peut être apporté en numéraire ou en nature (biens immobiliers, par exemple), et il est divisé en parts sociales réparties entre les associés.

Gouvernance de la SCI

La SCI est gérée par un ou plusieurs gérants, désignés par les associés, qu’ils soient ou non eux-mêmes associés. Le gérant est responsable de la gestion courante de la société. Il relève du régime des travailleurs non-salariés (TNS), ce qui signifie qu’il n’est pas assimilé salarié et n’a pas la même protection sociale que les dirigeants d’une société commerciale.

Régime social du dirigeant d’entreprise

Le régime social du dirigeant d’une SCI dépend de plusieurs facteurs, notamment de sa qualité d’associé et de la nature de son activité :

- Gérant associé non rémunéré : ne relève d’aucun régime de protection sociale. En effet, la gestion non rémunérée d’une SCI n’est pas considérée comme une activité professionnelle générant des cotisations sociales ;

- Gérant associé rémunéré : affilié au régime des travailleurs non-salariés (TNS), en raison de son statut d’associé. Cela signifie qu’il cotise à la Sécurité sociale des indépendants (SSI), avec une couverture sociale limitée (maladie, retraite de base, etc.), et qui peut nécessiter la souscription à des complémentaires pour une protection plus complète.

- Gérant non-associé rémunéré : affilié au régime général de la Sécurité sociale, à l’instar d’un salarié. Il cotise donc à l’ensemble des régimes sociaux, mais ne bénéficie pas des droits au chômage.

Régime fiscal de la SCI

Sur le plan fiscal, la SCI est par défaut soumise à l’impôt sur le revenu (IR). Cela signifie que les associés sont imposés sur leur quote-part des bénéfices dans la catégorie des revenus fonciers.

La SCI peut également opter pour l’impôt sur les sociétés (IS), rendant la société elle-même imposable sur ses bénéfices à un taux de 25 %. Cette option est irrévocable et peut entraîner une double imposition lors de la distribution des bénéfices.

Avantages et inconvénients de cette forme juridique

La SCI est un outil efficace pour la gestion collective et la transmission d’un patrimoine composé de biens immobiliers. Elle permet notamment de faciliter la répartition des parts entre héritiers, d’éviter l’indivision et d’organiser la gestion des biens de manière centralisée. De plus, la transparence fiscale permet aux associés de déduire les charges de la SCI de leurs revenus fonciers.

Toutefois, la responsabilité indéfinie des associés peut représenter un risque, car leur patrimoine personnel est engagé.

De plus, la gestion d’une SCI impose des formalités administratives et comptables (tenue d’assemblées, comptabilité, etc.), qui peuvent être contraignantes.

Enfin, l’option pour l’IS, bien que pouvant offrir certains avantages fiscaux, rend la structure moins flexible et entraîne une imposition sur les plus-values immobilières au taux de l’IS, potentiellement plus élevé.

La vidéo ci-dessous vous décrit les principales formes juridiques en quelques minutes. Nous vous présentons également les principaux avantages de chacune afin de vous aiguiller dans votre choix :

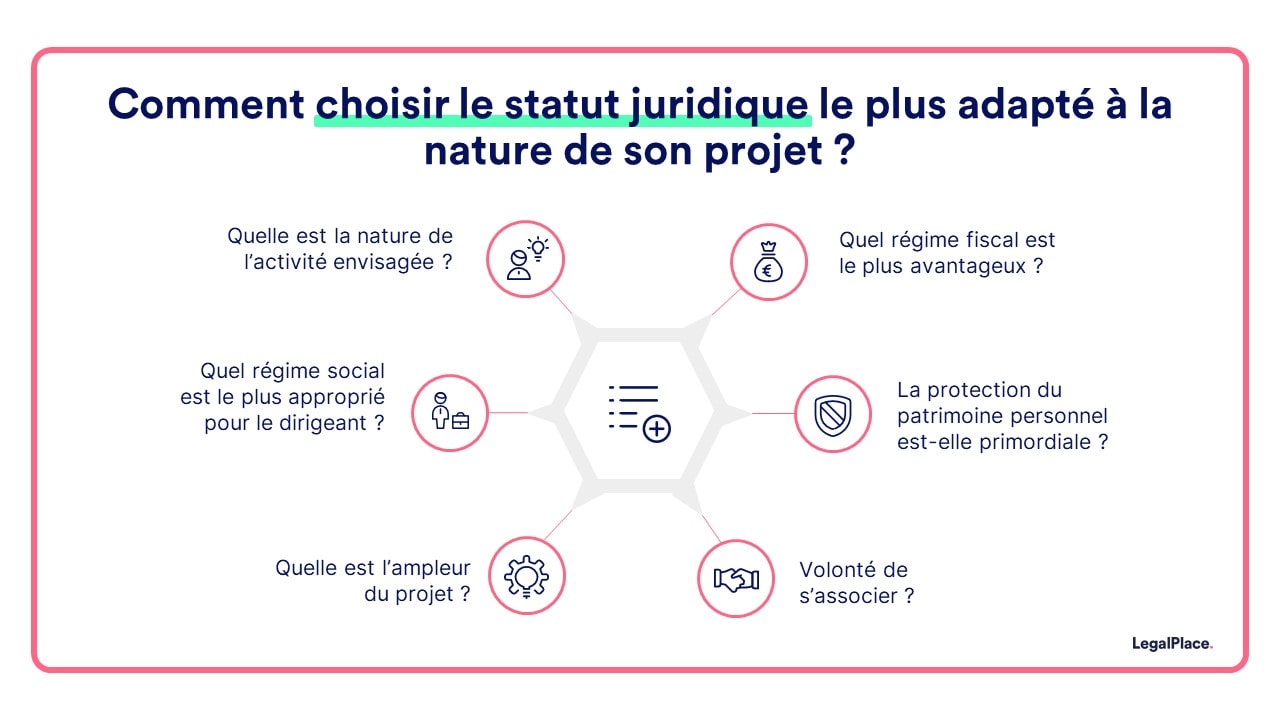

Quels critères utiliser pour choisir la forme juridique de son entreprise ?

Le choix d’une forme juridique étant déterminant pour l’avenir de votre entreprise, il doit être mûrement réfléchi.

Plusieurs critères fondamentaux doivent être pris en compte lors du choix de statut pour la création de votre entreprise, et notamment :

- La nature de l’activité exercée ;

- La volonté ou non de s’associer ;

- Le montant du capital social à souscrire ;

- La responsabilité des associés/actionnaires ;

- Les régimes sociaux et fiscaux applicables.

La nature de l’activité exercée

Le choix de la forme juridique peut être restreint, en premier lieu, en fonction de l’activité professionnelle que vous souhaitez exercer, en raison des réglementations spécifiques à chaque secteur.

Certaines formes d’entreprises ne sont pas adaptées à toutes les activités. Par exemple, les SARL ne sont pas autorisées à exercer des activités dans le domaine de la banque, des assurances ou encore de l’épargne.

Les SCI sont quant à elle réservées aux projets immobiliers, ou à la gestion d’un patrimoine immobilier. Vous ne pourrez donc pas créer une SCI dans le but de vendre des créations artisanales, mais uniquement des biens immobiliers.

De plus, certains entrepreneurs exerçant une activité libérale doivent impérativement choisir une forme juridique particulière telles qu’une Société d’exercice libéral (SEL) ou d’une société civile professionnelle (SCP) par exemple.

De la même manière, certaines activités sont exclues du régime de la micro-entreprise.

Vous devrez donc veiller à sélectionner une forme juridique qui n’exclue pas le domaine d’activité visé.

La volonté de s’associer ou non

La seconde question à vous poser lors de la création d’une entreprise, est de savoir si vous comptez entreprendre seul ou à plusieurs. Selon l’option privilégiée, les formes juridiques disponibles seront limitées.

Pour entreprendre à plusieurs, il faut créer une société pluripersonnelle (SAS, SARL, SA, SNC, SCI, etc.).

Pour entreprendre seul, les entreprises individuelles et les sociétés unipersonnelles sont toutes indiquées. Toutefois un autre élément est à prendre en compte dans lors de votre choix, à savoir si vous comptez développer l’activité en faisant entrer des investisseurs à l’avenir.

En effet, si vous envisagez l’entrée d’investisseurs, il est préférable d’opter pour une société unipersonnelle (SASU ou EURL) afin de pouvoir transformer simplement l’entreprise en SAS ou SARL lors de l’ouverture du capital social.

Le montant du capital social à constituer

La question du budget entre nécessairement en compte lors de la création d’une entreprise.

En effet, le montant du capital social minimum imposé par la loi varie également selon la forme juridique choisie.

Si la plupart des sociétés ne sont pas soumise à un montant minimum, les SA et SCA sont quant à elles soumises à un capital social minimum de 37 000€.

La responsabilité des dirigeants et associés

La question de la responsabilité des associés/actionnaires est elle aussi à prendre en compte lorsque vous choisissez votre forme juridique.

Selon la forme d’entreprise choisie, la responsabilité peut être limitée au montant des apports, ou au contraire illimitée.

Ainsi, en SARL, SA, EURL, SAS et SASU, la responsabilité des associés est limitée au montant des apports effectués au capital social.

Les sociétés civiles, les sociétés en commandite simple (SCS) et les sociétés en nom collectif (SNC) imposent en revanche une responsabilité indéfinie et solidaire en cas de dettes professionnelles.

Le régime fiscal applicable

La forme juridique détermine également la fiscalité d’une entreprise.

Les SARL, SA, SAS et SASU sont par défaut soumises à l’impôt sur les sociétés (IS). Les entreprises individuelles, SARL de famille, SNC, EURL et sociétés civiles dépendent quant à elles de l’imposition sur le revenu.

Le régime social du dirigeant

En tant que futur dirigeant d’entreprise, vous avez tout intérêt à vous renseigner sur le régime social avant de choisir la forme juridique de votre entreprise.

Selon le type d’entreprise sélectionnée, le dirigeant peut être considéré comme :

- Assimilé salarié : dans ce cas, les cotisations sociales sont plus élevées, mais le niveau de protection sociale est lui aussi plus important ;

- Travailleur non salarié (TNS) : dans ce cas, le cout des cotisations sociales est moindre par rapport au statut d’assimilé salarié. La protection sociale est donc moins avantageuse.

FAQ

Quelle est la forme juridique d'un auto-entrepreneur ?

L'auto-entrepreneur exerce sous le statut de la micro-entreprise, une forme juridique simplifiée sans création de société. Il bénéficie d’une fiscalité allégée, d’un régime social simplifié et d’une responsabilité limitée à son patrimoine personnel, sauf en cas d’option pour l’EIRL.

Quels sont les 4 types d'entreprises les plus utilisées ?

Les quatre types d’entreprises les plus utilisés sont : l’entreprise individuelle (EI), la micro-entreprise pour sa simplicité, la SARL pour sa structure souple avec plusieurs associés, et la SAS, qui permet une grande flexibilité dans la gestion et l’organisation.

C'est quoi un statut juridique ?

Un statut juridique définit la forme légale d'une entreprise et détermine ses responsabilités, droits et obligations. Il détermine également la structure fiscale et sociale de l’entreprise, ainsi que la responsabilité des associés ou de l'entrepreneur.

Créer mon entreprise

Créer mon entreprise

Dernière mise à jour le 23/04/2025

Connexion

Connexion

Bonjour quel dossier CERFA dois je remplir pour être auto entrepreneur en multiservices? Merci

Bonjour,

Le CERFA à compléter pour devenir auto-entrepreneur en multi-services était le numéro n°15253*04 aussi appelé formulaire P0 CMB. Cependant, depuis le 1er janvier 2023, le guichet unique de l’INPI est venu replacer le site infogreffe pour ce qui concerne les démarches de création d’entreprise. Sur ce site, aucun formulaire n’est présenté, il suffit simplement de compléter en ligne les champs indiqués avec vos informations.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Merci de reponder a notre question, la suivant:

Je suis une société de VTC espagnole et je veux créer une société de la même activité à Paris (France). Quelle serait la meilleure société à suggérer (une SARL ou autre) ?

L’autorisation concerne-t-elle l’entreprise propriétaire des véhicules ou le conducteur engagé ?

Si j’ai l’autorisation de travailler en tant que société de VTC à Paris, puis-je travailler avec la même autorisation dans toute la France ou seulement à Paris ?

Bonjour,

En général, le statut SASU VTC est le plus utilisé car ce dernier permet aux chauffeurs VTC d’avoir de nombreux avantages contrairement à un statut d’auto-entrepreneur.

L’autorisation concerne les chauffeurs VTC qui doivent impérativement obtenir une carte VTC et une licence.

En ce qui concerne la carte professionnelle, votre demande doit être adressée à la préfecture de votre lieu de résidence. La demande concerne une seule zone géographique et la carte professionnelle n’est valable que sur cette zone.

En espérant avoir répondu à vos interrogations.

L’équipe LegalPlace

Tout d’abord, je vous remercie pour vos réponses. Nous sommes une société espagnole de services de transport routier avec des véhicules avec chauffeur et nous répondons à des appels d’offres publics dans plusieurs pays européens.

Est-il possible pour une société européenne (espagnole) de contracter des services de taxi et de VTC en France ?

2- Si c’est possible, quelles sont les démarches à effectuer pour concrétiser cette contractualisation et la meilleure façon de le faire ou où demander l’autorisation nécessaire pour cela ?

quel forme juridique recommander pour le paramédical (aide-soignant) auto-entrepreneur, sachant que suivent l’augmentation de l’activité je suis susceptible d’embaucher des salarier mais peut etre aussi en fonction des besoin de future associé(e)s ?

Bonjour,

Plusieurs paramètres sont à considérer afin de choisir la meilleure forme juridique et développer votre projet professionnel. Ainsi, puisque votre projet entrepreneurial prévoit d’inclure plusieurs personnes, les formes juridiques les plus fréquemment utilisées et permettant la présence de plusieurs associés sont les suivantes: la SARL, la SA, la SAS et la SNC. Chacune d’entre elles, a ses particularités et vous pourrez effectuer vos choix en fonction de vos projets sur le plan fiscal, le régime social,et sur le plan de la responsabilité.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour pour une aide soignate qui souhaite se lancer en indépendant, quelle est la forme juridique la mieux adaptée, sachant que la personne envisage d’embaucher par la suite?

Bonjour,

Selon que vous meniez le projet seul ou que vous souhaitiez vous associer, les formes juridiques envisageables ne seront pas les mêmes.

A partir de 2 associés, la création d’une société est obligatoire. En effet, l’entreprise individuelle permet d’exercer son activité seul sans associés. Vous pourrez toutefois embaucher des employés.

Dans le cas de votre projet, L’EURL ou la SASU peuvent être des options car vous pourrez plus tard décidez de l’entrée d’associés ou non.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

bonjour peut etre conjoint collaborateur dans une SASU

Bonjour,

Dans le cadre d’une SASU, le conjoint du président peut opter seulement pour les statuts suivants : le conjoint associé ou le conjoint salarié.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, Merci pour cet article d’une grande aide pour clarifier certaines demarches. Je cherche a monter un cafe-boutique d’artisanat local avec un ami. Il a ouvert ce commerce seul en micro entreprise il y a quelques mois et je souhaiterai le rejoindre et developper ensemble l’offre vers ce systeme : cafe-boutique d’artisanat local avec restauration certains jours de la semaine. Nous vendrions tous les deux notre artisanat dans cet endroit ainsi que celui d’autres artistes locaux. Ai-je raison de me dire qu’il faudrait qu’il cesse son activite en micro et que nous ouvrions ensemble une SAS ? Dans quelle mesure… Lire la suite »

Bonjour, En effet, la micro-entreprise est un statut qui ne permet pas de s’associer. Par conséquent pour continuer le projet avec plusieurs associés, il faudra effectivement cesser la micro entreprise et créer une structure permettant la présence de plusieurs associés telles que la SAS, la SARL, la SAS. De plus, effectivement la loi ne fixe pas un capital social minimal pour créer une SAS. Ainsi, il est possible de créer une SAS avec 1€, mais en pratique il est conseillé de réunir un montant supérieur afin d’obtenir la confiance des investisseurs notamment, car le montant de capital est public et… Lire la suite »

Bonsoir,

peut on gérer une conciergerie dans une SCI ? Merci d’avance.

Ingrid L.

Bonjour, Une SCI (Société Civile Immobilière) a pour objet principal la gestion et la détention de biens immobiliers. La gestion d’une activité de conciergerie, qui constitue une prestation de services commerciale, ne relève pas de l’objet social habituel d’une SCI. Pour exercer légalement cette activité, il est généralement recommandé de créer une structure dédiée commerciale, comme une SARL ou une SAS. Toutefois, une SCI peut déléguer la gestion locative ou certains services annexes, à condition que cela reste accessoire et conforme à son objet social. En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée. L’équipe… Lire la suite »