Quels impôts pour un auto-entrepreneur ?

Dernière mise à jour le 03/07/2025

Un auto-entrepreneur (ou micro-entrepreneur) est un entrepreneur individuel qui bénéficie du régime de la micro-entreprise. Un auto-entrepreneur est soumis à différents impôts.

Il doit notamment déclarer son chiffre d’affaires dans sa déclaration de revenus, et bénéficie d’un abattement en fonction de l’activité exercée.

Quel est le régime d’imposition pour un auto-entrepreneur imposé sur le revenu ?

Un auto-entrepreneur est soumis à l’impôt sur le revenu, qu’il peut choisir de régler annuellement, en choisissant le régime classique ou en optant pour le versement libératoire (au même moment que le paiement de ses cotisations sociales).

Le régime classique de l’impôt sur le revenu

S’enregistrer en tant qu’auto-entrepreneur permet de bénéficier d’un régime fiscal favorable. Un auto-entrepreneur a le choix entre :

- Par défaut, le régime classique de l’impôt sur le revenu

- Sur option, le versement libératoire de l’impôt sur le revenu

S’agissant du régime de droit commun, on constate une imposition classique, après application d’un abattement forfaitaire. Un abattement est calculé sur le chiffre d’affaires selon l’activité exercée par le micro-entrepreneur. Il s’agit d’un abattement de :

- 71 % du chiffre d’affaires pour les activités de vente de marchandises ;

- 50 % du chiffre d’affaires pour les prestations de services ;

- 34 % du chiffre d’affaires pour les activités libérales (BNC).

A l’inverse, si l’auto-entrepreneur choisitl’option pour le versement libératoire de l’impôt, il peut alors régler le montant de l’impôt sur le revenu au même moment que ses charges sociales, soit mensuellement ou trimestriellement selon le régime choisi.

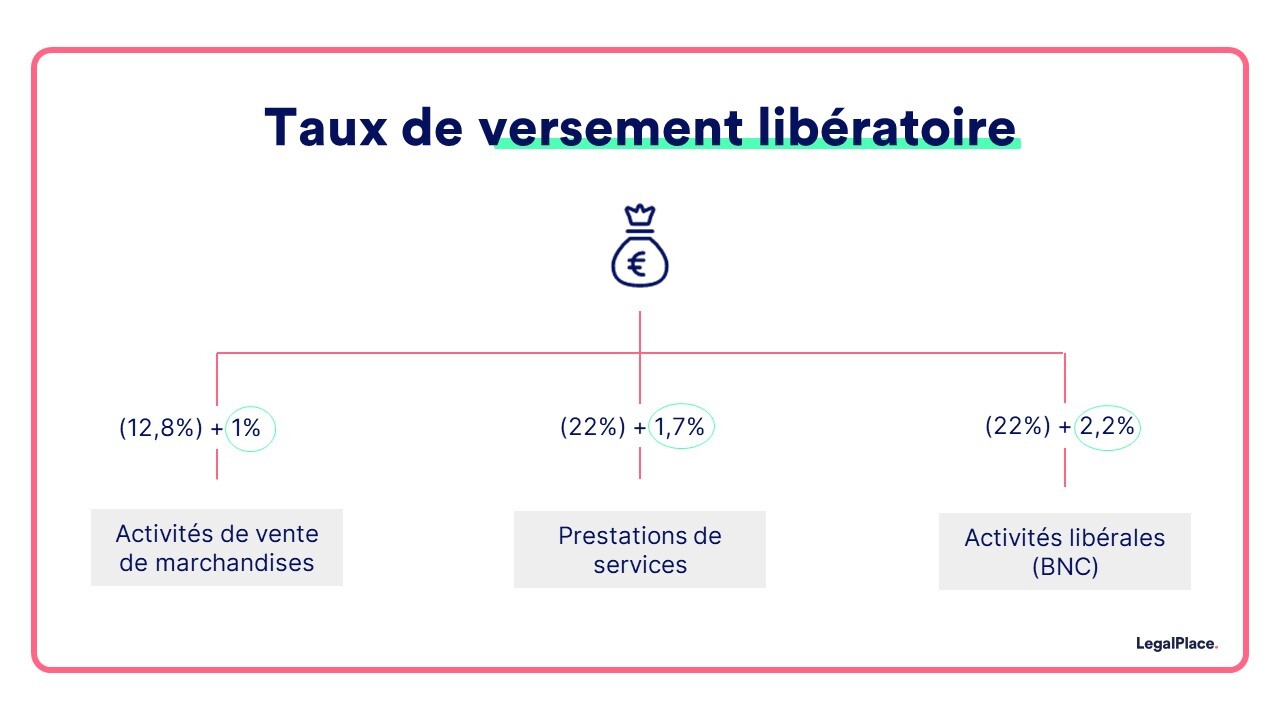

L’option pour le versement libératoire de l’impôt sur le revenu

L’option pour le versement libératoire de l’impôt permet à l’auto-entrepreneur de régulariser en un seul versement les cotisations sociales et l’impôt sur le revenu.

Le taux du versement libératoire se calcule en appliquant au chiffre d’affaires un taux qui varie en fonction de l’activité exercée :

- 1 % pour les activités de vente de marchandises ;

- 1,7 % pour les prestations de services ;

- 2,2 % pour les activités libérales.

Le taux du versement libératoire comprend donc le taux des cotisations sociales et le pourcentage supplémentaire à appliquer.

Au moment de créer sa micro-entreprise, l’auto-entrepreneur choisit entre une déclaration mensuelle ou trimestrielle de son chiffre d’affaires. Il pourra alors régler ses cotisations sociales et son impôt en un seul versement.

Quels sont les autres impôts auxquels est soumis l’auto-entrepreneur ?

Un auto-entrepreneur doit également s’acquitter de la CFE (Cotisation Foncière des Entreprises). S’il le choisit et respecte les seuils de franchise, ils pourra être exonéré de TVA.

La Cotisation foncière des Entreprises (CFE)

La cotisation foncière des entreprises concerne toutes les entreprises ainsi que les particuliers exerçant habituellement une activité professionnelle non-salariée sur le territoire français, et ce, quel que soit leur statut juridique.

Cependant, les micro-entreprises dont le chiffre d’affaires est inférieur ou égal à 5 000 euros sont exonérées.

Le taux varie selon le siège social de la micro-entreprise. Ce taux sera ensuite appliqué à la valeur locative pour déterminer le montant de la cotisation.

La franchise en base de TVA de l’auto-entrepreneur

L’auto-entrepreneur bénéficie, dès la création de sa micro-entreprise, de la possibilité d’opter pour l’option de franchise en base de TVA qui l’exonère de tout paiement de TVA. En conséquence, il n’aura pas à la facturer à ses clients mais ne pourra pas non plus récupérer la TVA qu’il paiera sur ses achats professionnels.

Ce régime avantageux est soumis au respect de différents plafonds.

En effet, pour en bénéficier, il ne doit en aucun cas franchir les seuils de chiffre d’affaires suivants :

| Nature de l’activité | Plafond de franchise de TVA 2023 |

| Activités commerciales | 91 900 € HT |

| Prestations de services | 36 800 € HT |

| Activités libérales | 36 800 € HT |

Si les seuils de franchise en base de TVA ont été franchis, l’auto-entrepreneur bénéficie tout de même d’une période de tolérance. Cette période est une marge supplémentaire avant le passage au régime de la TVA.

| Nature de l’activité | Seuil majoré en 2023 |

| Activités commerciales | 101 000 € HT |

| Prestations de services | 39 100 € HT |

| Activités libérales | 39 100 € HT |

Quelles sont les conditions pour bénéficier du régime de la micro-entreprise ?

Pour bénéficier du régime de la micro-entreprise, il faut respecter les seuils de chiffres d’affaires suivants :

- 188 700 € pour les activités de ventes de marchandises ;

- 77 700 € pour les prestations de service et les professions libérales relevant des BNC ou des BIC.

Le dépassement des seuils de chiffre d’affaires n’a pas d’incidence sur son statut juridique : il reste entrepreneur individuel.

Comment remplir sa déclaration d’impôt d’auto-entrepreneur en 2023 (formulaire 2042 C Pro) ?

Lors de la déclaration d’impôt, l’auto-entrepreneur, désormais appelé micro-entrepreneur, devra rajouter un formulaire annexe, propre à son activité en tant qu’auto-entrepreneur :le formulaire 2042 C Pro.

Il y indique ainsi le montant de son chiffre d’affaires (micro-BIC ou micro-BNC) selon les critères indiqués plus haut.

Le choix du versement libératoire de l’impôt sur le revenu ou du régime classique détermine votre manière de remplir le document.

Il est également possible d’effectuer cette déclaration totalement de manière dématérialisée.

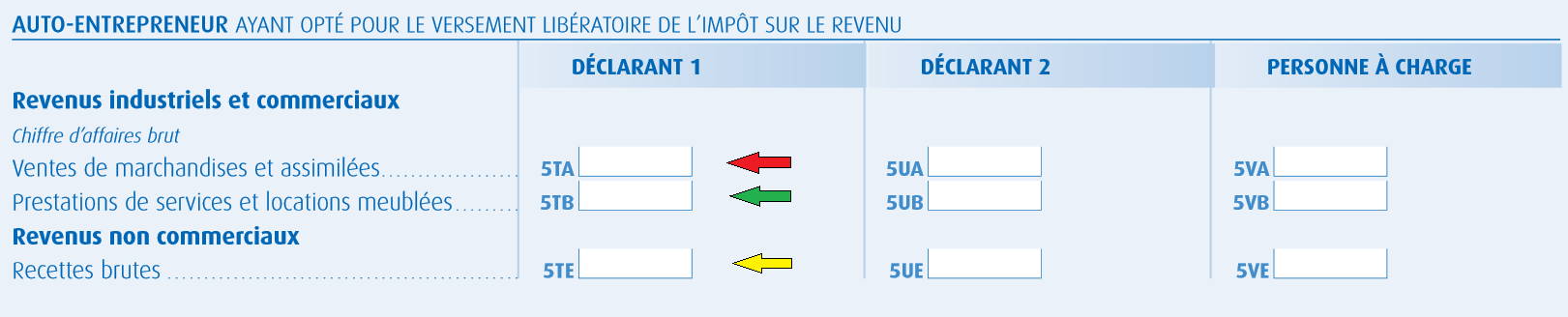

Avec le versement libératoire de l’impôt sur le revenu

Si l’auto-entrepreneur choisit le versement libératoire, ses charges fiscales seront déjà payées au cours de l’année. Vous n’aurez donc bien entendu pas à les payer une seconde fois lorsque vous allez déclarer vos revenus au service des Impôts. Pour effectuer votre déclaration, commencez par remplir sur le formulaire 2042 C PRO le cadre « Auto-Entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu » comme suit :

- 5TA (rouge) : montant des ventes de marchandises ;

- 5TB (vert) : montant des prestations de services ;

- 5TE (jaune) : montant des recettes des activités libérales.

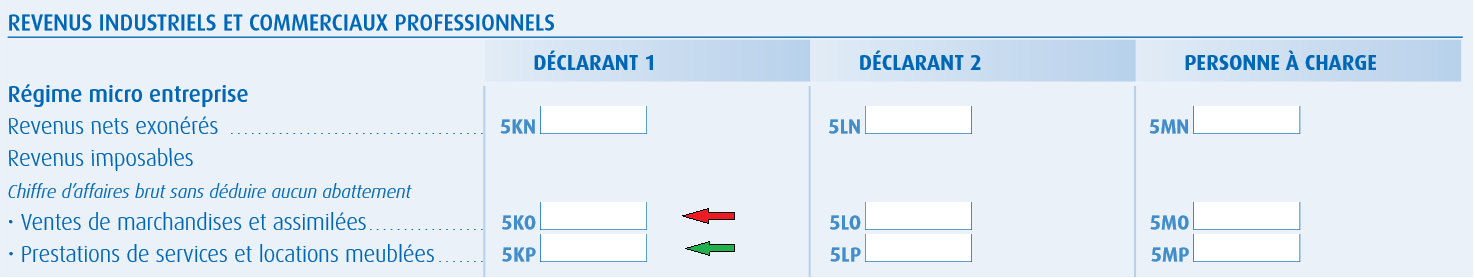

Avec le régime classique de la micro-entreprise

Si vous n’avez pas choisi le versement libératoire mais le régime classique, vous devez donc payer, au moment de déclarer vos revenus dans votre déclaration d’impôt, vos charges fiscales.

Le formulaire 2042 C PRO ne doit ainsi pas être rempli de la même façon. La manière de calculer le montant des charges diffère également. Commencez ainsi par compléter le cadre « revenus industriels et commerciaux professionnels » comme suit :

- 5KO (rouge) : montant des revenus des vente de marchandises ;

- 5KP (vert) : montant des recettes de prestations de services commerciaux.

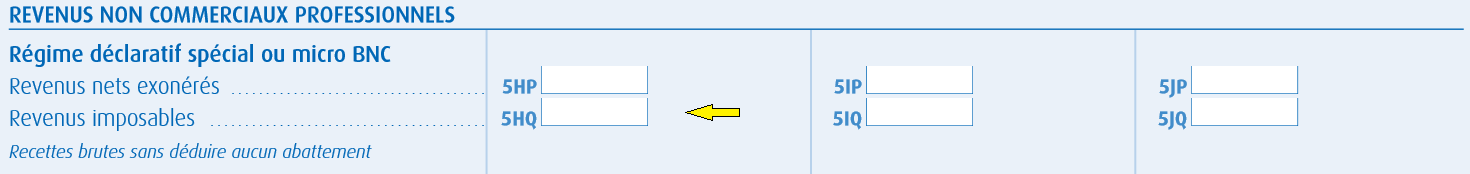

Dans le cas d’une activité de prestations de services relevant des bénéfices non commerciaux, il faut alors remplir le cadre « revenus non commerciaux professionnels ». Vous devrez compléter la case 5HQ indiquée par la flèche jaune comme suit :

Pour chacune de ces situations, le chiffre d’affaires réalisé par l’auto-entrepreneur est sujet à un abattement forfaitaire calculé par l’administration :

- 71% du chiffre d’affaires pour la vente de marchandises ;

- 50% du chiffre d’affaires pour les services commerciaux ;

- 34% du chiffre d’affaires pour les activités libérales.

FAQ

Quels impôts pour les auto-entrepreneurs ?

Les auto-entrepreneurs sont soumis à l’impôt sur le revenu qu’ils peuvent choisir de régler annuellement ou en même temps que le paiement de leurs cotisations sociales. Ils doivent également s’acquitter de la CFE (Cotisation Foncière des Entreprises). Enfin, s’ils le choisissent et respectent les seuils de franchise, ils pourront être exonérés de l’impôt de la TVA.

Quel régime fiscal choisir pour ma micro-entreprise ?

Lors de la création de son statut, l’auto-entrepreneur a le choix entre deux types de régimes : le régime classique d'imposition ou le versement libératoire.

Quels sont les plafonds de chiffres d’affaires en 2023 ?

S'agissant des activités libérales et des prestations de service, le plafond est fixé à 77 700 euros HT tandis que pour les activités commerciales et de logement, il est de 188 700 euros HT par an.

Quels sont les seuils de franchise de la TVA en 2021 ?

Pour les activités libérales et de prestations de service, le seuil de franchise est de 36 800 euros HT et le seuil majoré de 39 100 euros HT tandis que pour les activités commerciales et de logement, le seuil de franchise est de 91 900 euros HT et le seuil majoré est de 101 000 euros HT.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 03/07/2025

Connexion

Connexion

Bonjour, je suis auto entrepreneur jardinier depuis fevrier 2019 et je touche en plus de mes recette (environ 7600 euro)s le pôle emploi avec 2 enfants a charges mineurs, l’abbatement de 50%, un dons envers un organisme…et je me retrouve avec des impots a payé assez onéreuse!!! Que je n’ai jamais eu a payé…Il y a un bug dans le systéme que je ne comprends pas…Je precise que je suis concubinage et que ma femme n’en paye pas sans enfants ou trés peu…cherchez l’erreur…explication si possible merci

Bonjour,

Merci pour votre question. C’est un sujet délicat en l’occurrence, nous vous conseillons de contacter un avocat qui saura vous renseigner.

L’équipe LegalPlace

https://www.legalplace.fr/question-pour-avocat/formulaire/

Je suis retraitée et j’ai une micro entreprise ; je voudrai demander le prélèvement libératoire , pour payer mes impôts en dehors de ma retraite (sur laquelle je ne paye pas d’impôt)..d’autre part , lorsque j’ai fait la demande début septembre , les impôts m’ont répondu , début octobre , qu’il fallait faire la demande avant le 30 septembre 2020 pour 2021 ! …ai je intérêt à dissoudre ma micro entreprise , afin d’en créer une autre tout de suite et faire la demande sur cette nouvelle ME ? …il est à noter que je fait, depuis deux mois entre… Lire la suite »

Bonjour, Cela peut en effet être une solution, toutefois, il vous faut être consciente du risque de perdre vos avantages (tels que l’ACRE ou l’exonération de la CFE la première année d’activité) lors de la dissolution de votre micro-entreprise. En effet, vous ne pourrez pas les demander ou en bénéficier de nouveau en créant une nouvelle auto-entreprise immédiatement après la fermeture de la précédente. Peut être serait-il judicieux de voir avec votre Centre des Finances Publiques le plus proche quelle solution pourrait être envisagée afin d’opter, en dehors du délai, pour l’option du versement libératoire. En vous souhaitant bon courage… Lire la suite »

Bonjour, je suis devenu Auto-Entrepreneur chez Legal Place dans le mois depuis le 21 septembre 2020. Je suis graphiste freelance mais je ne sais pas comment payer ni déclarer mon premier mois d’impôts. Existe-t-il un site Web spécifique pour le faire?

Bonjour,

Sachez que l’auto-entrepreneur est soumis à deux types de charges, la première sont les cotisations sociales qu’il convient de payer mensuellement ou trimestriellement à hauteur du chiffre d’affaires réalisé. Elles sont à réglées directement sur le site auto-entrepreneur URSSAF : https://www.autoentrepreneur.urssaf.fr/portail/accueil.html. A cela s’ajoutent les impôts une fois par an ou bien en même temps que les cotisations sociales si vous avez opté pour le versement libératoire. Pour plus de renseignements sur les impôts que paye l’auto-entrepreneur, je vous laisse consulter notre article sur la question : https://www.legalplace.fr/guides/auto-entrepreneur-impots/.

En espérant que cette réponse vous soit utile.

L’équipe LegalPlace

Bonjour,

J’aimerais savoir comment faire ma déclaration d’impôts en tant qu’auto-entrepreneur sachant que mon entreprise a été créée en juillet 2020 et que je n’ai pas opté pour le versement libératoire de l’impôt.

Devrais-je déclarer les revenus de 2020 perçus entre juillet et décembre ?

Merci d’avance !

Bonjour,

Vous devrez en effet déclarer vos revenus de 2020 au titre de votre déclaration de 2021. Pour savoir comment remplir votre déclaration, nous vous conseillons de consulter notre article sur la question : https://www.legalplace.fr/guides/auto-entrepreneur-impots/.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour,

donc l’auto entrepreneur en libéral doit payer 22% de cotisations sociales sur son CA + 34% de son CA ?

Merci !

Bonjour,

Nous ne sommes pas sûrs de comprendre votre question.

Celle-ci est-elle relative aux cotisations sociales ou à l’impôt sur le revenu ?

En vous remerciant par avance pour vos précisions.

Belle journée,

L’équipe LegalPlace

Cet article m’a été extrêmement utile, merci à vous 🙂

Le plaisir est pour nous !

L’équipe LegalPlace

Bonjour,

Si j’ai bien tout compris, en tant qu’auto-entrepreneur en libéral, si je n’opte pour pas pour l’option “versement libératoire de l’impôt sur le revenu”, je ne paierai des impôts que si mes recettes dépassent 34400€ sur une année?

Merci d’avance 🙂 !

Bonjour,

Il ne faut pas confondre le versement libératoire de l’impôt sur le revenu et les plafonds de TVA. En effet, concernant la franchise en base de TVA, si vous ne dépassez pas le seuil de 34 400 euros pour une activité libérale, alors vous êtes exonérés du paiement de la TVA. Concernant l’impôt sur le revenu, vous avez le choix entre le régime classique ou le versement libératoire, qui permet de déclarer ses charges sociales et l’impôt sur le revenu en un seul versement.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour, je suis auto entrepreneur avec une activité de chambres d’hôtes. Si je mets en place un système de réservation en ligne sur mon site internet avec paiement en ligne, est-ce que cala sera imposé autrement ? J’ai entendu dire qu’il existait une taxe sur les paiements en ligne mais je ne trouve pas l’info… Merci d’avance, Fabienne

Bonjour,

La TVA mise à part, l’Etat ne perçoit aucune taxe spécifique sur les paiements en ligne. Selon l’opérateur de traitement des paiements choisi, une commission de 1 à 3% peut être due sur chaque transaction.

En espérant avoir su vous aider,

L’équipe LegalPlace

Bonjour, je m’apprête à créer mon statut d’autoentrepreneur et demeure indécise quant au choix entre le VLF et l’impôt sur le revenu. Pour l’instant, ma mission se poursuivra jusqu’à décembre et je ne sais pas si je continuerais d’entreprendre ensuite. De plus, venant de terminer mes etudes, je n’ai pas peu de revenues antérieurement. Pourriez vous me renseigner s’il vous plait ?

Bonjour,

Le versement libératoire forfaitaire permet au micro-entrepreneur de s’acquitter de l’impôt sur son chiffre d’affaires en même temps que ses cotisations sociales. Les versements s’effectuent tous les mois en fonction du chiffre d’affaires réalisé, ce qui peut se révéler pratique pour certains entrepreneurs qui ne souhaitent pas payer une somme conséquente par an ou par trimestre. Il n’existe pas de différence de taux entre le versement libératoire forfaitaire et le régime d’imposition classique.

En espérant avoir su vous aider,

L’équipe LegalPlace

Bonjour,

Tout d’abord, merci pour votre article extrêmement utile.

Je suis micro-entrepreneur en tant que mandataire immobilier depuis juin. Ma compagne et moi même sommes également salarié (rev total annuel environ 90k, même foyer fiscal).

Puis-je choisir le prélèvement libératoire pour mon activité de mandataire immobilier ? (et ainsi être soumis au 22% + 2,2%).

Dans le cas ou je ne pourrais utiliser le prélèvement libératoire, a quoi serait soumis mon CA en tant que micro entrepreneur ? (22% charge + impot sur le rev après abatement de 34%…)

Merci d’avance pour votre aide

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Merci pour votre article. J’espère que vous pourrez me renseigner :

Je fais bcp de dons à des associations, que je pouvais déduire de mes impôts en tant que salarié. Mais je ne trouve pas le moyen de les déduire réellement en tant qu’auto entrepreneur ( 1.7% de mon CA n’arrivant pas du tout au montant des dons)…

Est il possible de déduire ces dons des charges mensuelles ou de récupérer cet argent d’une autre manière?

Merci à vous,

Cordialement,

Gabriel Fernandes des opticiens à domicile

Bonjour,

Je vous invite à lire l’article suivant : https://www.impots.gouv.fr/professionnel/questions/je-suis-micro-entrepreneur-puis-je-deduire-des-charges.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour, je suis auto entrepreneur avec l’option versement libératoire de l’impôt.

Dans quel case dois je indiquer le montant de mes revenus ?

Car d’après ce qu ej’ai compris je ne devrais pas payer d’impôt supplémentaire avec le prélèvement libératoire.

Or, quand j’indique le montant, mon imposition change et augmente en remplissant la case 5TB.

Puis-je remplir les cases 5MN et 5UP qui elles n’augmente pas mon imposition ?

pourriez-vous m’aider svp.

Vous remerciant par avance ?

Bonjour,

Si vous avez opté pour le versement libératoire, vous devez l’indiquer dans la déclaration 2042 C PRO, en cochant “Micro-Entrepreneur (auto-entrepreneur) ayant opté pour le versement libératoire de l’impôt sur le revenu”. Les revenus devront être déclarés dans cette déclaration.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Auto-entrepreneur en prestation de services, j’ai opté depuis plusieurs années pour le versement libératoire de l’impôt sur le revenu. étant non imposable depuis 4 ans, puis-je prétendre à une demande de restitution de cette taxe? et auprès de quel service ? merci pour votre réponse.

Bonjour,

Pour obtenir plus d’informations quant à votre situation, nous vous invitons à prendre contact directement avec l’URSSAF.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour.

Ma question est peut-être bête mais j’aimerais savoir, pour la déclaration aux impôts, s’il faut déclarer avant ou après cotisations urssaf.

J’ai opté pour un versement non libératoire, règle mensuellement mes cotisations mais je n’ai pas compris ce que les impôts souhaitent comme info 🙁

Merci d’avance 🙂 !

Bonjour,

En principe, la déclaration de vos revenus auto-entrepreneur se fait en même temps que celle des revenus de votre foyer fiscal. Ces déclarations sont à effectuer entre le mois d’avril et le mois de juin.

La déclaration d’impôt auto-entrepreneur 2022 est accessible en ligne depuis le 7 avril 2022.

Quant au règlement de vos cotisations auprès de l’URSSAF, tout dépend du régime auquel vous avez souscrit, pour plus d’informations nous vous invitons à vous rendre sur le site internet de l’organisme prévu à cet effet : https://www.urssaf.fr/portail/home/independant/je-paye-mes-cotisations/quand-payer.html#

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, votre article a été très utile, je ne suis pas soumis aux prélèvements libératoires et j’ai déclaré mes revenus en BIC et BNC, mais après j’arrive sur une page où a priori il faudrait reporter les revenus après abattements? est ce que je comprends bien? il faut donc faire CA moins 50% et CA moins 34% et reporter cela à nouveau?

Merci pour vos conseils.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un expert-comptable afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

Je suis formateur comme on dit en freelance, ayant atteint le seuil de tolérance l’année dernière et dépassant ce mois ci le seuil de 34400€ je vais être assujetti à la tva 20%, question peut-être bête mais dois je toujours payer l’urssaf 22.4%, ce qui ne me rends plus trop compétitif et je risque de devoir absorbé moi même cette tva, si c’est le cas ne serais ce pas plus intéressant pour moi de passer directement en entreprise individuelle.

en vous remerciant de votre retour

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat afin de bénéficier de conseils adaptés à votre situation personnelle.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, j’ai récemment crée ma microentreprise en janvier 2022, j’ai opté pour le versement libératoire mais je ne suis pas sûre d’avoir opté pour la bonne solution. Il est difficile de simuler un chiffre d’affaire en débutant, je trouve que le montant d’impôts mensuel est élevé comparé à mon chiffre d’affaire. Je pense payer des impôts en n’étant pas imposable, que pensez-vous que je puisse faire ?

Bonjour,

Je vous invite à consulter l’article suivant relatif aux intérêts du prélèvement libératoire auto-entrepreneur : https://www.legalplace.fr/guides/auto-entrepreneur-prelevement-liberatoire/#:~:text=au%20pr%C3%A9l%C3%A8vement%20lib%C3%A9ratoire%20%3F-,Le%20taux%20d'imposition%20pr%C3%A9vu%20pour%20le%20versement%20lib%C3%A9ratoire%20d%C3%A9pend,prestations%20de%20services%20relevant%20des

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, je viens de créer mon auto entreprise qui me sert juste de complément de salaire à mon travail en CDI. dois je activer quand même un espace professionnel auprès des impôts ou juste ajouter le formulaire 2042C PRO à ma déclaration d’import classique? Merci d’avance.

Bonjour,

Effectivement vous devez quand même vous inscrire en tant qu’auto-entrepreneur auprès des impôts, en précisant que votre CDI constitue votre activité principale.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour. Je suis arrivé en France en juillet 2022 et je travaillais à distance pour l’entreprise depuis avril 2022, mais je vivais dans un autre pays quand j’ai commencé à travailler pour eux. En quel mois dois-je commencer à déclarer mes revenus ? J’ai peut-être lu quelque part que je ne suis tenu de déclarer qu’à partir du 6ème mois de résidence en France, mais je ne pouvais plus trouver cette information. Quelqu’un peut-il aider, s’il vous plaît?

Bonjour,

Pour l’année 2022, la déclaration de revenus est terminée. La déclaration 2023 des revenus de 2022 débutera en avril 2023. vous pouvez encore corriger certains éléments de votre déclaration après sa transmission à l’administration fiscale.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjours J’ai lu plusieurs de vos article et je me retrouve avec plein d information J’ai mon entreprise avec un chiffre d affaire d environ 33 600 pour la deuxième année et cette année je pense attendre les 42 000 euro Si j’ai bien compris je dépasse la limite de tva sa pas de soucis Ensuite je dépasse la limite pour le versement liberatoire de 25 000 euro donc je vais être au régime fiscal normale Sachant que je suis animatrice de communauté virtuel je suis en prestation de service donc si je comprend bien les impôts sa sera 34… Lire la suite »

Bonjour,

Dans votre cas, si votre chiffre d’affaires reste inférieur à 72 600 euros, vous pouvez toutefois continuer à bénéficier du régime de la micro-entreprise et du versement libératoire de l’impôt sur le revenu si vous le souhaitez. Dans ce cas, vous paierez un pourcentage fixe de votre chiffre d’affaires, qui dépend de votre activité (par exemple, 12,8% pour les prestations de services).

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

Effectivement, dans votre cas, vous ne pourrez plus bénéficier du versement libératoire de l’impôt sur le revenu et que vous serez soumise à l’impôt sur le revenu au taux normal. Concernant la TVA, vous serez effectivement soumise à la TVA dès lors que vous dépassez le seuil de 34 400 euros de chiffre d’affaires annuel. Vous devrez donc collecter la TVA sur vos ventes et la reverser à l’administration fiscale.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

J’ai une activité salariale et mon épouse à une activité d’aide-soignante en auto-entrepreneur avec l’option “Versement libératoire de l’impôt”. Lorsque je fais une simulation d’impôts sur le revenu de 2022 en indiquant les recettes de mon épouse en tant qu’auto-entrepreneur (BNC, case 5UE), cela augmente la somme totale que je dois payer aux impôts (j’ai fait une simulation avec et sans les recettes auto-entrepreneur). Hors ayant opté pour le versement libératoire, la part d’impôts a déjà été payé au moment des déclarations URSSAF, et je ne devrais normalement pas payer plus en indiquant les recettes auto-entrepreneur de mon épouse. L’erreur… Lire la suite »

Bonjour, En tant qu’auto-entrepreneur ayant opté pour le versement libératoire de l’impôt, votre épouse paie en effet un montant forfaitaire d’impôt sur le revenu chaque mois ou chaque trimestre en même temps que ses cotisations sociales. Cependant, il est possible que le simulateur d’impôt sur le revenu ne prenne pas en compte cette option de versement libératoire et calcule l’impôt sur le revenu sur la base des recettes déclarées de votre épouse. Dans ce cas, il est possible que le montant total d’impôt à payer augmente si vous incluez les recettes auto-entrepreneur de votre épouse dans votre déclaration de revenus.… Lire la suite »

Bonjour, Je voudrais savoir comment déclarer les impots. Doit-on déclaré les frais de débours dans la déclaration fiscale?

Bonjour, Les frais de debours ne sont pas à inclure dans le chiffre d’affaires perçu par l’auto-entrepreneur. Il ne paie donc pas de cotisations sociales ni d’impôt sur le revenu dessus. Mais cela impose de respecter une procédure particulière. Pour pouvoir être déduit du chiffre d’affaires, et donc ne pas être pris en compte pour le calcul de l’impôt sur le revenu, les frais de débours de l’auto-entrepreneur doivent remplir plusieurs conditions: – avoir un accord écrit du client. Le mandat de débours précise la demande de réaliser un achat ainsi que le budget alloué ; – faire établir la… Lire la suite »

Bonjour, Je reviens sur une question du 13 mai pour laquelle la réponse que vous donnez laisse encore un doute. Sur la déclaration d’impôts annuelle pour un auto entrepreneur, doit on inscrire le chiffre d’affaire déclaré et confirmé par l’URSAAF sur lequel est basé les appels de cotisations sociales, ou doit on déclarer le chiffre d’affaire après le paiement de ces cotisations ? Un peu comme si un salarié déclarait son brut au lieu de son net. Merci pour votre réponse.

Bonjour,

En tant qu’auto-entrepreneur, vous devez mentionné votre chiffre d’affaires confirmé par l’URSAFF sur votre déclaration.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour.

Auto-entrepreneur photographe depuis plus de 10 ans, je propose depuis 3 ans, via des abonnements payants, l’accès à mes photos sur une plate-forme en ligne “Patreon”. Durant ces 3 années, je déclarais ce revenu en prestations de services. Je me rend compte aujourd’hui qu’ils peuvent être déclarés en”revenus non commerciaux professionnels”. Pouvez-vous me confirmer cette information?

Par avance merci

Bonjour, En tant qu’auto-entrepreneur photographe, les revenus que vous percevez via des abonnements payants sur une plate-forme en ligne comme Patreon peuvent effectivement être déclarés en tant que revenus non commerciaux professionnels (BNC). Cela est généralement le cas pour les activités artistiques et créatives, où les revenus ne sont pas directement liés à une prestation de service spécifique, mais plutôt à la vente de créations ou d’œuvres. Cependant, il est important de noter que la distinction entre prestations de services et BNC peut parfois être subtile et dépendre de la nature exacte de votre activité et de la manière dont… Lire la suite »

Article très intéressant qui va m’aider dans ma micro entreprise. Merci beaucoup!

Bonjour,

Merci pour votre retour positif.

En vous souhaitant une belle journée.

L’équipe LegalPlac

Et en bout de chaîne, n’oubliez pas d’évoquer les 17.2% supplémentaires de CSG prélevés sur le CA après abattement …

De quoi presser un peu plus encore le citron 😉☹️

Bonjour, j’ai une question toute bête: je suis auto-entrepreneur, une fois que j’ai payé mes 22% d’impôts à l’URSSAF et ma CFE, dois-je aussi déclarer mes revenus aux impôts « classique » et payer à nouveau des impôts dessus selon ma tranche d’imposition ? Cordialement

Bonjour

Mon mari est auto entrepreneur en plomberie depuis mars 2021 chaque mois nous payons l ursaff et déclarons nos impôts en mai ….on vient de me dire qu au bout de 3 ans nous allons devoir payer de gros impôts mais je comprend pas puisque nous déclarons chaque année le chiffre d affaire de mr ….

Bonjour,

La déclaration du chiffre d’affaires d’un auto-entrepreneur est soit mensuelle soit trimestrielle. Par ailleurs, lorsque le professionnel a choisi l’option pour le versement libératoire de l’impôt sur le revenu, il paye progressivement l’impôt tout au long de l’année, en même temps que les cotisations sociales.

La hause du taux de prélèvement est sans doute liée à la fin du bénéfice de l’ACRE. N’hésitez pas à contacter l’Urssaf pour plus d’informations sur votre situation.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

je suis étranger salarié en France; j’ai une carte de séjour de 4 ans titre salarié.

je voudrais savoir si je peux démarrer ma micro-entreprise . (je suis consultant en génie climatique).

cordialement;

Bonjour, Pour exercer une activité d’entrepreneur en France lorsque vous êtes ressortissant non-européen, vous devez détenir un titre de séjour temporaire portant la mention « entrepreneur libéral » ou « vie privée et familiale ». Vous pouvez également présenter une carte de séjour pluriannuel passeport talent ou avec la mention « création d’entreprise ». Enfin, la carte résident longue durée, carte résident et carte résident permanent vous permettent également de devenir auto-entrepreneur en France. Seul l’un de ces titres vous permettra d’exercer une activité d’auto-entrepreneur commerciale, artisanale ou libérale en France. En espérant avoir su répondre à vos interrogations, nous… Lire la suite »

Bonjour, Je suis auto-entrepreneur depuis 2 ans maintenant. J’habite en Guadeloupe, je précise car ici, les auto-entrepreneurs ont un traitement différent qu’en Métropole. Je paie mes charges mensuellement. Vous dites qu’en plus des charges fiscales, il faut payer un impôt une fois par an mais qui peut aussi être payé mensuellement si on a opté pour le versement libératoire. Ma question est simple, lorsque je paie mensuellement en ligne mes charges, cet impôt annuel est-il compris dans le montant que je paie ? En effet, je n’ai pas été sollicité pour payer cet impôt mais j’ai reçu un mail de… Lire la suite »

Bonjour, j’ai une auto-entreprise en France depuis plus de 3 ans. J’envisage d’habiter au Portugal et donc devrais changer de résidence fiscale. Mais je veux conserver l’adresse de mon autoentreprise en France (mes clients sont français, je travaille en grande partie à distance): dans ce cas, dois-je bien continuer à déclarer 100% de mes revenus à l’administration française, comme avant? Merci!

Bonjour, je souhaite commencer une petite activité d’auto entrepreneur en complément de ma retraite. Mais je ne pense pas faire un gros chiffre d’affaire. Aussi je me pose la question de savoir si je ne vais pas avoir plus de frais que de chiffre d’affaire ? Ce ne serait pas mon but ! Pouvez-vous me confirmer qu’il n’y a que des règlements en fonction du chiffre d’affaire et que donc si 0 chiffre d’affaire rien à régler ?

Merci à vous

Bonjour,

En effet, dans le cadre du régime de l’auto-entreprise si le chiffre d’affaire déclaré est nul alors il n’y a pas d’imposition et de cotisation sociale à règler .

Néanmoins, même nul le chiffre d’affaires doit être déclaré.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, j’ai un emploi à temps complet à l’éducation nationale et je donne quelques heures d’enseignement an autoentrepreneur. J’ai choisis le versement libératoire. Je paye mensuellement. lors de ma déclaration de mon chiffre d’affaire, cela fait augmenter mon impôt de 500 euros. En gros sur 3500 euros déclarés j’ai payé 880 euros à l’ursaf et là 500 euros, ce qui fait 40 % de prélèvement. est- normal ? Lors de la création de mon auto entreprise, il avait été signalé par l’administration que je ne payera pas d’impôt supplémentaire si je choisis le versement libératoire.

Bonjour,

En principe, le versement libératoire permet que vos charges fiscales soient déjà payées au cours de l’année. Vous n’aurez donc bien entendu pas à les payer une seconde fois ni d’impôt supplémentaire lorsque vous allez déclarer vos revenus au service des Impôts.

Cependant, votre situation est complexe et nécessite l’avis d’un professionnel. Nous vous invitons à prendre contact avec un expert comptable spécialisé, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, J’ai une activité salariée + activité AE; j’ai opté pour l’Impot libératoire, je pensais donc que mon CA AE n’impacterait pas mon IR, mais ce n’est pas le cas (le montant de mon IR triple qd j’ajoute les revenus AE !) … le service des impots m’a expliqué que le CA AE entre dans mon “revenu mondial” (?!!) et que cela impacte mon TMI (mais pas l’assiette de calcul de l’IR) … bref, je n’ai rien compris au calcul et vous n’évoquez pas ce point qui me semble très impactant !! merci d’avance pour votre éclairage sur ce sujet.

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat spécialisé, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

J’exerce en profession libérale depuis janvier 2024.

J’ai une question un peu bête, mais je paie l’IR avec mon EI l’année prochaine.

Est-ce que je vais aussi payer l’IR sur les revenus que je me suis versée (donc payer un impôt pro et un impôt perso ?)

Belle journée

Bonjour,

Lorsque votre EI est à l’IR, le paiement de l’IR s’effectue sur votre chiffre d’affaires (qui constitue vos revenus en tant qu’EI) après déduction de l’abattement applicable.

Comme il n’y a pas de distinction entre l’entreprise et vous, puisque vous exercez en nom propre, il n’y a qu’un seul impôt à payer.

Si besoin, n’hésitez pas à contacter une professionnel en la matière qui saura vous conseiller personnellement.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Si dans le cadre professionnel, vous êtes assujettis à l’IR, vous ne payez qu’une seule fois l’impôt sur l’ensemble de vos ressources déclarées après abattement.

Si besoin, n’hésitez pas à consulter un professionnel en la matière qui saura vous conseiller personnellement.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Super cet article

Bonjour et merci pour votre commentaire !

Merci pour cet article détaillé sur les impôts des auto-entrepreneurs. Les explications claires sur le régime classique de l’impôt sur le revenu et l’option pour le versement libératoire sont particulièrement utiles. La section sur la Cotisation Foncière des Entreprises (CFE) et les conditions d’exonération apporte une précieuse clarté. Ce guide est une ressource essentielle pour les auto-entrepreneurs souhaitant comprendre et optimiser leur fiscalité.

Bonjour,

Nous vous remercions pour votre retour positif.

En vous souhaitant une agréable journée.

L’équipe LegalPlace

Bonjour

mon mari est retraité de la fonction publique en guadeloupe et depuis cette année il fait des interventions pour des inventaires botaniques

je ne sais pas comment remplir la déclaration urssaf carje ne sais pas quelles cases remplir et je n’ai jamais personne au tel

je ne voudrais pas a etre en faute

mon siret est 91433963500015

j’attends votre réponse merci c’est important pour nous

Bonjour, pour déclarer vos revenus à l’URSSAF en tant qu’indépendant ou auto-entrepreneur, vous devez remplir la déclaration en ligne correspondant à chaque trimestre de votre activité. Si votre mari effectue des prestations de service pour des inventaires botaniques, ces revenus doivent être classés dans la catégorie « prestations de services » lors de la déclaration. Concernant les casiers à remplir, vous devez notamment indiquer le chiffre d’affaires réalisé. Il est important de bien vérifier les seuils de chiffre d’affaires applicables pour ne pas dépasser les limites autorisées pour ce type d’activité. Les revenus d’un retraité exerçant une activité indépendante sont… Lire la suite »

Bonjour, je suis auto entrepreneur en tant que coach sportif, je déclare donc mes chiffres d’affaire tous les trimestres à l’urssaf, que je dois payer ensuite. Du coup je ne comprend pas pourquoi lors de ma déclaration d’impôt je dois déclarer mon chiffre d’affaire brute alors qu’en réalité mon chiffre d’affaire net après avoir payé l’urssaf est bien moins élevé. Un Salarié déclare son revenu net, pourquoi ce n’est pas le cas lorsqu’on est autoentrepreneur? J’ai l’impression qu’on paye toujours, encore et encore sur de l’argent qu’on a gagné et sur lequel on a déjà payé. Et le pire on… Lire la suite »

Bonjour,

Le régime de la micro-entreprise impose sur le chiffre d’affaires brut, car il fonctionne avec un abattement forfaitaire (34 % pour un coach sportif) au lieu de permettre la déduction des charges réelles.

Les cotisations sociales aussi sont calculées sur le brut, sans tenir compte des frais comme les commissions de plateformes ou les abonnements.

Ce système est simple mais peut devenir désavantageux si l’activité génère beaucoup de frais.

Passer au régime réel permettrait de déduire ces charges, mais implique une comptabilité plus complexe.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.