Association ou société : quel statut choisir ?

Dernière mise à jour le 26/09/2025

- Quelle est la différence entre une association et une société ?

- Association ou société : laquelle choisir ?

- Association ou société : quelles sources de financement ?

- Quel est le régime fiscal selon la forme juridique choisie ?

- Association ou société : quelles règles pour recruter des salariés ?

- Dirigeant d’association ou dirigeant de société : quelle rémunération ?

- Association ou auto-entrepreneur : quelle structure choisir ?

- Peut-on gagner de l’argent avec une association à but lucratif ?

- Comment passer d’une association à une société ?

- FAQ

Association ou société : telle est la question que se posent de nombreux porteurs de projets au moment de se lancer.

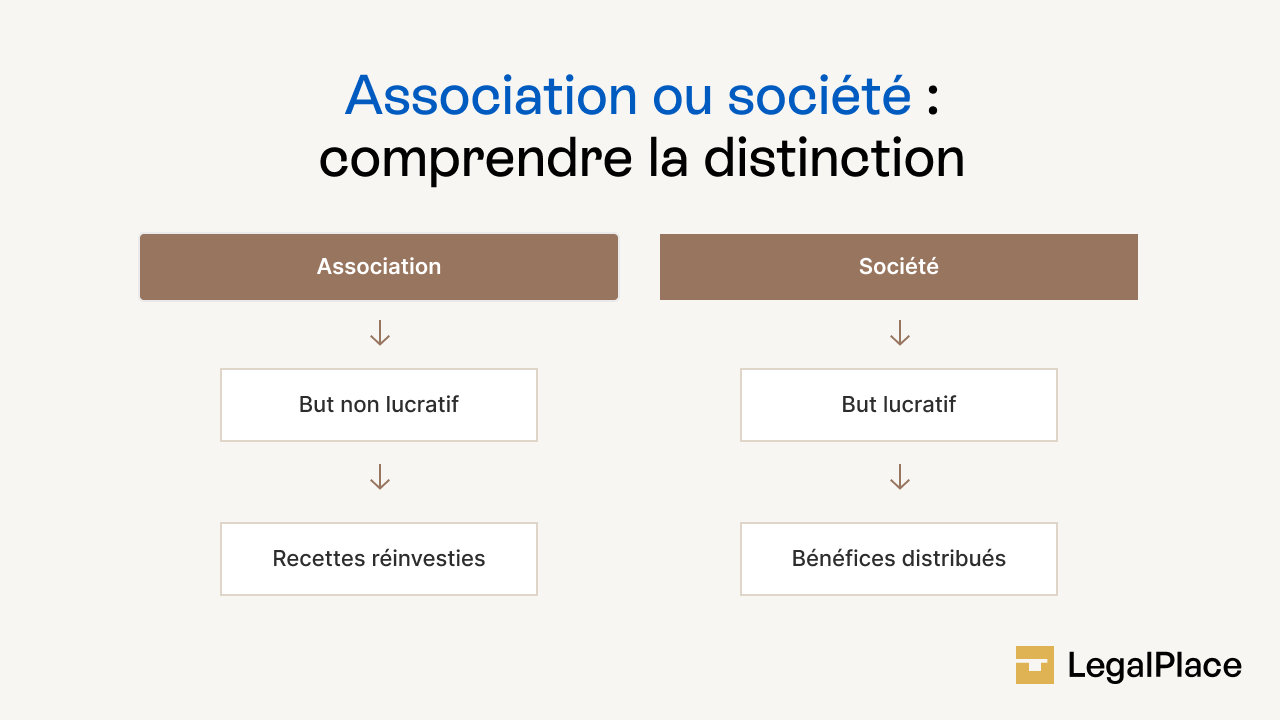

Ces deux formes juridiques permettent de donner un cadre légal à une activité, mais elles répondent à des logiques différentes : bénévolat et intérêt général pour l’association, objectif lucratif et partage de bénéfices pour la société.

Quelle est la différence entre une association et une société ?

En droit français, la différence entre association et société repose sur leur nature juridique, leurs objectifs et leur régime de fonctionnement. L’association est encadrée par la loi du 1er juillet 1901, tandis que la société est régie par le Code civil (article 1832) et le Code de commerce.

But lucratif ou non lucratif

Une association permet de réunir plusieurs personnes autour d’un projet commun, culturel, sportif, humanitaire ou éducatif, sans objectif de partage des bénéfices. Les éventuelles recettes doivent être réinvesties dans l’objet social.

La société, quant à elle, poursuit un but lucratif : les associés apportent des fonds ou des biens afin de développer une activité économique et partager les bénéfices générés.

La création et le capital

Créer une association est simple : deux personnes suffisent (article 1 loi du 1er juillet 1901). Contrairement aux sociétés, il n’est pas possible de créer une association unipersonnelle.

La création d’une société suppose le choix d’une forme juridique (SARL, SAS, SA, etc.), la rédaction de statuts précis et, le plus souvent, un dépôt de capital social (même symbolique, comme 1 € en SAS ou SARL).

La gestion et l’organisation

Dans une association, la gestion est désintéressée. Les dirigeants, souvent bénévoles, administrent l’entité au nom des adhérents. La prise de décision est généralement collégiale, en assemblée générale.

Dans une société, la gouvernance est plus hiérarchisée et encadrée : les associés ou actionnaires détiennent des parts sociales ou actions et les dirigeants (gérant, président, conseil d’administration) disposent de pouvoirs définis par les statuts.

La fiscalité

Une association bénéficie en principe d’une exonération d’impôt, sauf si elle exerce une activité concurrentielle régulière. Dans ce cas, elle peut être soumise aux impôts commerciaux (IS, TVA, CET).

La société, elle, est automatiquement imposée sur ses bénéfices, principalement à l’impôt sur les sociétés (IS). Les dividendes versés aux associés sont également soumis à la fiscalité des revenus.

Association ou société : laquelle choisir ?

Lorsqu’on lance un projet, le choix entre association et société dépend avant tout de la finalité :

L’association est adaptée aux projets collectifs et non lucratifs (culture, sport, humanitaire, éducation). Elle est simple à créer, ne demande pas de capital social et peut bénéficier de subventions. Les éventuels excédents doivent être réinvestis dans l’objet social.

La société, quant à elle, est régie par le Code civil et le Code de commerce, elle convient aux projets économiques. Plus formelle à constituer, elle permet de rémunérer les dirigeants, de verser des dividendes et d’attirer des investisseurs.

Exemple concret :

Imaginons deux amis passionnés de musique. S’ils souhaitent créer une structure pour organiser des concerts locaux et faire vivre la scène culturelle de leur ville sans se partager de bénéfices, le statut d’association loi 1901 sera le plus adapté. En revanche, s’ils veulent monter un label indépendant pour produire des artistes, vendre des albums et générer des profits, ils devront créer une société (par exemple une SARL ou une SAS).

Voici un tableau tableau comparatif “Association vs Société” :

| Critères | Association loi 1901 | Société (SARL, SAS, etc.) |

|---|---|---|

| But principal | Projet non lucratif | Projet économique lucratif |

| Capital requis | Aucun | Variable selon la forme |

| Création | Formalités simples et peu coûteuses | Statuts détaillés, plus contraignants |

| Utilisation des fonds | Réinvestis dans l’objet social | Partage possible des bénéfices |

| Fiscalité | Exonérée sauf activité commerciale | Impôt sur les sociétés (IS) |

Association ou société : quelles sources de financement ?

Le choix entre association et société ne détermine pas seulement la finalité du projet, mais aussi les possibilités de financement. Chaque structure dispose de mécanismes propres pour assurer ses ressources et son développement.

Pour une association, les financements proviennent principalement de :

- Les cotisations des adhérents ;

- Les subventions publiques (État, collectivités locales, Union européenne) ;

- Les dons et le mécénat, avec avantages fiscaux pour les donateurs ;

- Les recettes d’activités (billetterie, ventes, manifestations).

Pour une société, les financements sont d’une autre nature :

- Les apports en capital des associés ou actionnaires ;

- L’autofinancement grâce aux bénéfices réinvestis ;

- Les prêts bancaires et crédits professionnels ;

- Les investisseurs extérieurs (business angels, fonds d’investissement).

Voici un tableau comparatif des différentes sources de financement entre une association et une société :

| Sources de financement | Association loi 1901 | Société (SARL, SAS, SA, etc.) |

|---|---|---|

| Apports initiaux | Pas de capital requis | Capital social obligatoire (variable) |

| Ressources internes | Cotisations, recettes d’activités | Autofinancement via bénéfices réinvestis |

| Aides et soutiens | Subventions publiques, dons, mécénat | Crédits bancaires, aides à la création |

| Investisseurs privés | Non (sauf mécénat sans contrepartie) | Business angels, fonds d’investissement |

Quel est le régime fiscal selon la forme juridique choisie ?

Le régime fiscal varie fortement selon que l’on opte pour une association loi 1901 ou pour une société. Ce choix influence directement la manière dont les revenus, bénéfices et ressources sont imposés.

Une association est en principe exonérée d’impôts commerciaux (TVA, impôt sur les sociétés, contribution économique territoriale). Toutefois, si elle exerce une activité lucrative régulière qui concurrence le secteur marchand, elle peut être assujettie aux mêmes impôts qu’une entreprise classique. Dans ce cas, les recettes liées aux activités commerciales sont imposées.

Une société est automatiquement soumise à une fiscalité d’entreprise. Les bénéfices sont en principe imposés à l’impôt sur les sociétés (IS), avec possibilité, pour certaines structures (par exemple une SARL de famille ou une société de personnes), d’opter pour l’impôt sur le revenu (IR) pendant une durée limitée. Les dividendes versés aux associés ou actionnaires sont également soumis à l’impôt et aux prélèvements sociaux.

Voici un tableau comparatif du régime fiscal de l’association et de la société :

| Critères | Association loi 1901 | Société (SARL, SAS, SA, etc.) |

|---|---|---|

| Régime par défaut | Exonération d’IS, TVA et CET | Imposition à l’IS |

| Cas particuliers | Imposition si activité lucrative régulière | Option possible pour l’IR dans certains cas |

| Utilisation des excédents | Réinvestis dans l’objet social | Distribution possible sous forme de dividendes |

| Fiscalité des membres | Pas de dividendes ni revenus imposables | Dividendes et rémunérations imposés |

Association ou société : quelles règles pour recruter des salariés ?

Que l’on crée une association ou une société, il est possible d’embaucher des salariés.

La différence réside surtout dans la finalité du recrutement et dans l’organisation interne.

Dans une association, le recours à des salariés est autorisé si l’activité le justifie : gestion administrative, encadrement sportif, animation culturelle, etc. L’association devient alors employeur au sens du Code du travail, avec les mêmes obligations qu’une entreprise : contrat de travail, fiche de paie, paiement des cotisations sociales et respect des conventions collectives. L’objectif reste néanmoins de soutenir un projet collectif non lucratif.

Dans une société, l’embauche fait partie intégrante de la logique économique. Les dirigeants (souvent rémunérés) s’entourent de collaborateurs pour développer la structure, gagner en productivité et accroître la rentabilité. Ici aussi, les règles de droit du travail s’appliquent pleinement, mais avec une orientation clairement tournée vers la croissance de l’activité et le partage de bénéfices.

En résumé, association et société peuvent recruter des salariés dans les mêmes conditions légales. Ce qui change, c’est le rôle de ces emplois : outil de soutien à un projet d’intérêt collectif dans une association, levier de performance et de développement dans une société.

Dirigeant d’association ou dirigeant de société : quelle rémunération ?

La question de la rémunération varie fortement selon que l’on dirige une association ou une société.

Dans une association, le principe est celui de la gestion désintéressée : les dirigeants exercent leurs fonctions à titre bénévole. Toutefois, une rémunération est possible sous conditions (plafonds fixés par la loi, ressources suffisantes de l’association, ou contrat de travail distinct pour des missions précises). L’objectif est d’éviter toute confusion entre but non lucratif et intérêt personnel.

Dans une société, la rémunération du dirigeant (gérant, président, PDG) est la règle. Elle peut prendre la forme d’un salaire, de jetons de présence ou de dividendes lorsqu’il est également associé. Cette rémunération est librement fixée par les statuts ou par décision des associés/actionnaires et elle est soumise aux cotisations sociales et à l’impôt.

En résumé, le dirigeant d’association est avant tout bénévole, avec une rémunération strictement encadrée, tandis que le dirigeant de société perçoit une rémunération régulière qui reflète son rôle dans le développement de l’activité.

Association ou auto-entrepreneur : quelle structure choisir ?

Le choix entre association et auto-entrepreneur dépend de la nature et des objectifs du projet.

L’association est adaptée aux projets collectifs, sans but lucratif. Elle permet de rassembler plusieurs personnes autour d’une cause ou d’une activité commune, de bénéficier de subventions et de dons, mais elle ne permet pas de partager les bénéfices entre ses membres.

Le statut d’auto-entrepreneur (ou micro-entrepreneur) convient aux projets individuels à but lucratif. Il offre un régime fiscal et social simplifié, mais l’entrepreneur exerce seul et supporte personnellement les risques.

En résumé, l’association est faite pour porter un projet collectif non lucratif, tandis que l’auto-entreprise s’adresse à une activité individuelle orientée vers la rentabilité.

Peut-on gagner de l’argent avec une association à but lucratif ?

Une association loi 1901 peut être à but lucratif en exerçant une activité commerciale, mais sous certaines conditions strictes :

- Utilisation des recettes : les excédents doivent être réinvestis dans l’objet social, sans distribution aux membres ;

- Gestion désintéressée : les dirigeants ne doivent pas s’enrichir personnellement (fonctions bénévoles ou rémunération encadrée) ;

- Activité non prépondérante : les activités lucratives ne doivent pas devenir la raison principale d’existence de l’association ;

- Absence de concurrence déloyale : si l’association agit comme une entreprise du secteur marchand, elle peut être assujettie à la TVA, à l’IS et à la CET.

En résumé, une association peut générer des revenus, mais elle reste juridiquement à but non lucratif.

Si l’activité commerciale prend le dessus, il devient souvent plus pertinent de créer une société.

Comment passer d’une association à une société ?

Il arrive qu’une association loi 1901 démarre un projet dans un cadre non lucratif, puis développe une activité de plus en plus commerciale. Lorsque la recherche de rentabilité et le partage de bénéfices deviennent centraux, il peut être pertinent de transformer l’association en société.

En pratique, il n’existe pas de procédure directe de transformation : l’association doit être dissoute, puis ses activités transférées dans une nouvelle société (SARL, SAS, etc.).

Cela suppose plusieurs étapes :

- Décision des membres : l’assemblée générale doit voter la dissolution de l’association et la création de la société ;

- Transfert du patrimoine : les biens, contrats et éventuellement les salariés de l’association peuvent être apportés à la nouvelle structure ;

- Création de la société : rédaction des statuts, immatriculation au registre du commerce et des sociétés (RCS), constitution d’un capital social ;

- Régime fiscal et social : la société devient imposable à l’impôt sur les sociétés et doit appliquer le droit du travail aux dirigeants et aux salariés.

Cette transition permet de sécuriser juridiquement une activité devenue principalement lucrative, tout en offrant la possibilité d’attirer des investisseurs, de rémunérer les dirigeants et de distribuer des dividendes.

En résumé, passer d’une association à une société revient à changer de logique : d’un projet collectif non lucratif à une structure économique orientée vers le profit.

FAQ

Quels sont les différents types d'association ?

On distingue principalement l’association loi 1901 (but non lucratif), l’association reconnue d’utilité publique (grande légitimité, subventions), et l’association d’intérêt général (ouvrant droit à des réductions fiscales pour les donateurs).

Pourquoi créer une association plutôt qu'une société et inversement ?

Créer une association est idéal pour un projet collectif, culturel, sportif ou solidaire. Les démarches sont simples, peu coûteuses, et l’activité peut être financée par des subventions et dons. La société, quant à elle, est adaptée à un projet économique avec objectif lucratif. Elle permet de verser des dividendes, d’attirer des investisseurs et d’encadrer le développement grâce à un cadre juridique structuré.

Une association est-elle une entreprise ?

Une association n’est pas une entreprise car elle relève de la loi 1901 et n’a pas pour but de partager des bénéfices. Elle peut toutefois exercer des activités économiques et générer des recettes, à condition de les réinvestir dans son objet social. Si son activité devient principalement lucrative, elle peut être soumise aux impôts commerciaux.

Association privée ou publique : quelles différences ?

Une association privée (loi 1901) est créée par des particuliers pour un projet collectif et relève du droit privé. Une association publique, quant à elle, est fondée par une autorité publique pour gérer une mission d’intérêt général et obéit au droit public, avec un contrôle plus strict.

Créer mon entreprise

Créer mon entreprise

Dernière mise à jour le 26/09/2025

Connexion

Connexion