La CFE des auto-entrepreneurs

Dernière mise à jour le 03/07/2025

En principe, l’auto-entrepreneur doit obligatoirement s’acquitter de la cotisation foncière des entreprises (CFE), comme toutes les entreprises et sociétés. Celle-ci correspond à un impôt local calculé sur la valeur locative des biens utilisés dans le cadre de l’activité ou sur le chiffre d’affaires réalisé.

Toutefois, il existe des cas d’exonération qui permettent au micro-entrepreneur d’échapper à cette obligation.

Qu’est-ce que la CFE pour l’auto-entrepreneur ?

La cotisation foncière des entreprises (CFE) fait partie intégrante des cotisations de l’auto-entrepreneur (à ne pas confondre avec les charges sociales). C’est un impôt local dont doit s’acquitter toutes les sociétés et entreprises françaises. Elle ne concerne donc pas uniquement les micro entreprises.

L’entreprise est concernée dès lors qu’elle exerce une activité :

- En France ;

- De manière habituelle ;

- À titre professionnel ;

- Non salariée.

En réalité, la CFE est une composante de la contribution économique territoriale (CET) avec la cotisation sur la valeur ajoutée des entreprises (CVAE).

De plus, l’administration fiscale lui ajoute une taxe additionnelle visant à financer les chambres de commerce et d’industrie (CCI) et les chambres de métiers et de l’artisanat (CMA).

La CFE est-elle obligatoire pour l’auto-entrepreneur ?

En principe, que le micro-entrepreneur dispose d’un local ou non, il est soumis à la cotisation foncière des entreprises (CFE) comme tout entrepreneur.

Cependant, il existe des cas d’exonération, notamment pour la 1ère année d’activité. Ainsi, l’auto-entrepreneur est exonéré du paiement de la CFE la 1ère année, quelle que soit la date de début d’activité.

Afin de bénéficier de cette exonération, le professionnel doit effectuer une déclaration 1447-C-SD avant le 31 Décembre de l’année de début d’activité. Il s’agit d’une déclaration initiale en cas de création d’établissement ou de changement d’exploitant.

En outre, l’auto-entrepreneur jouit également d’une exonération de 50 % de sa base d’imposition à la CFE lors de sa 1ère année d’imposition (correspondant à l’année qui suit la création de la micro-entreprise).

Comment calculer le montant de la cotisation foncière des entreprises ?

Le montant de la CFE à régler par l’auto-entrepreneur dépend de sa manière d’exercer son activité. En effet, le calcul de l’administration est différent selon que le professionnel dispose d’un local ou d’un terrain ou qu’il exerce son activité à domicile ou chez ses clients.

Le micro-entrepreneur dispose d’un local ou d’un terrain

Lorsque l’auto-entrepreneur possède un local ou un terrain, l’administration fiscale calcule le montant de la CFE en tenant compte de la valeur locative des biens immobiliers utilisés dans le cadre de l’exercice de son activité professionnelle.

La valeur prise en compte est celle de l’année N-2, c’est-à-dire l’avant-dernière année.

Exemple : Pour la CFE due en 2025, l’administration se base sur la valeur locative de 2023.

Ensuite, l’administration lui applique le taux en vigueur dans la commune dans laquelle la micro-entreprise est domiciliée.

La formule de calcul de la CFE est donc la suivante :

| CFE = Taux d’imposition x Base d’imposition sur la valeur locative des biens |

Toutefois, lorsque la valeur locative du bien est trop faible, l’auto-entrepreneur doit payer une cotisation minimum. Dans cette situation, l’administration calcule le montant de la CFE en fonction du chiffre d’affaires déclaré au cours de l’année N-2.

Là encore, la base minimum à régler dépend du lieu de domiciliation de l’entreprise.

Voici un tableau récapitulatif du montant de la base minimum de CFE en 2025, en fonction du chiffre d’affaires réalisé :

| Chiffre d’affaires de l’année n-2 (en euros) | Montant de la base minimum en euros (variable selon les communes) |

| Inférieur ou égal à 10 000 | Entre 243 et 579 |

| Supérieur à 10 000 et inférieur ou égal à 32 600 | Entre 243 et 1 158 |

| Supérieur à 32 600 et inférieur ou égal à 100 000 | Entre 243 et 2 433 |

| Supérieur à 100 000 et inférieur ou égal à 250 000 | Entre 243 et 4 056 |

| Supérieur à 250 000 et inférieur ou égal à 500 000 | Entre 243 et 5 793 |

| Supérieur à 500 000 | Entre 243 et 7 533 |

En outre, l’auto-entrepreneur bénéficie d’une exonération de cotisation minimum lorsque son chiffre d’affaires annuel est inférieur à 5 000 €.

L’auto-entrepreneur exerce son activité à domicile ou chez ses clients

Si le micro-entrepreneur ne dispose d’aucun local et qu’il exerce son activité à son domicile ou à celui de ses clients, il reste redevable de la CFE.

S’agissant de la CFE d’une micro-entreprise à domicile, l’administration ne la calcule pas à partir de la valeur locative mais en fonction du chiffre d’affaires réalisé sur une période de 12 mois, au cours de l’année N-2.

Ainsi, le professionnel doit s’acquitter d’une cotisation minimale calculée selon la formule suivante :

| CFE = Taux d’imposition x Base minimum |

Les tranches de chiffre d’affaires et le montant de la base minimum correspondent aux mêmes chiffres que ceux indiqués dans le tableau précédent :

| Chiffre d’affaires de l’année n-2 (en euros) | Montant de la base minimum en euros (variable selon les communes) |

| Inférieur ou égal à 10 000 | Entre 243 et 579 |

| Supérieur à 10 000 et inférieur ou égal à 32 600 | Entre 243 et 1 158 |

| Supérieur à 32 600 et inférieur ou égal à 100 000 | Entre 243 et 2 433 |

| Supérieur à 100 000 et inférieur ou égal à 250 000 | Entre 243 et 4 056 |

| Supérieur à 250 000 et inférieur ou égal à 500 000 | Entre 243 et 5 793 |

| Supérieur à 500 000 | Entre 243 et 7 533 |

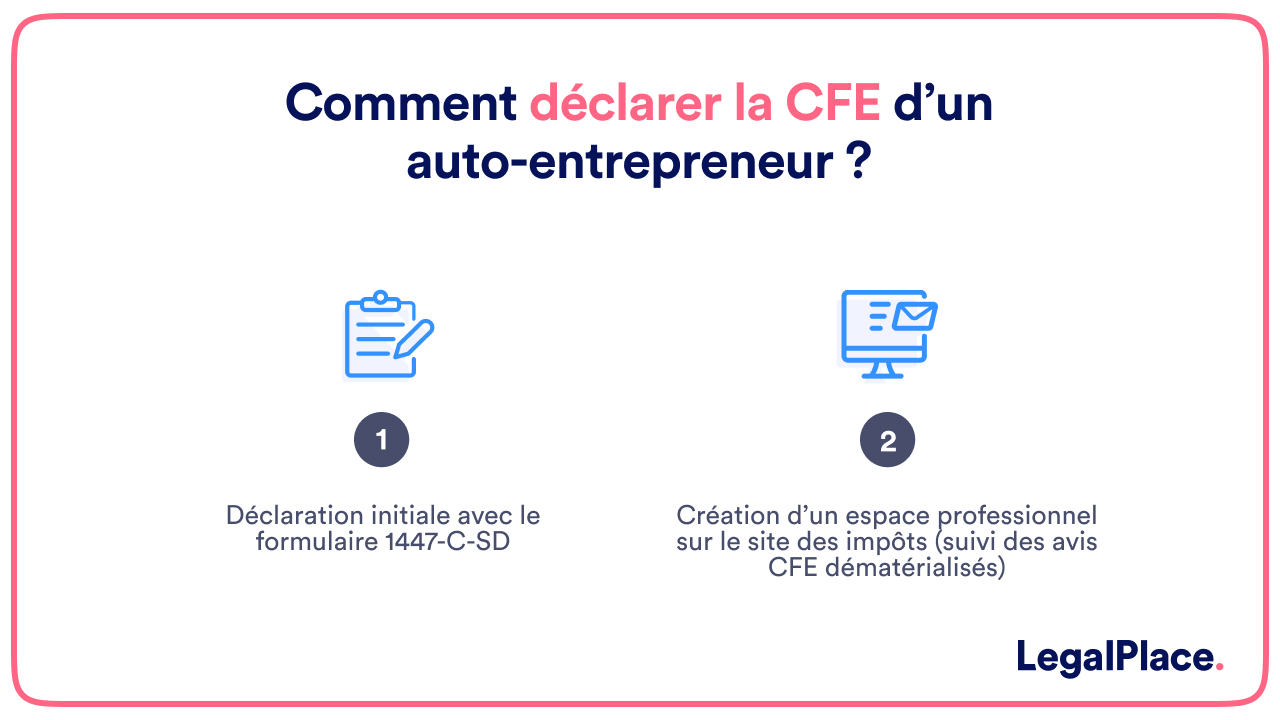

Comment l’auto-entrepreneur doit-il faire sa déclaration de CFE ?

La déclaration de la CFE de l’auto-entrepreneur doit se faire en respectant 2 étapes importantes :

- Déclaration initiale de CFE : le professionnel doit compléter le formulaire 1447-C-SD et le transmettre au service des impôts avant le 31 Décembre de l’année de création de l’auto-entreprise. En principe, il reçoit un formulaire par courrier. Cependant, il peut également télécharger ce document en ligne. Cette étape est obligatoire, même s’il bénéficie de l’exonération pour la 1ère année ;

- Création d’un espace professionnel sur le site des impôts : le professionnel ne reçoit pas d’avis de CFE par courrier. Il doit le consulter en ligne sur son espace professionnel. C’est la raison pour laquelle il faut obligatoirement créer ce compte professionnel. Il faudra indiquer le numéro SIREN, ainsi que ses coordonnées. Ensuite, l’auto-entrepreneur devra activer son espace après réception d’un mail dans les 72h.

Pour les déclarations suivantes, l’entrepreneur n’a rien à faire à part régler la cotisation annuelle, sauf s’il a un changement de situation à déclarer.

Comment payer cet impôt local ?

L’accès aux avis de règlement CFE se fait exclusivement en ligne, sur l’espace professionnel de l’auto-entrepreneur. Pour ce faire, il suffit de se rendre dans la rubrique “Mes services” → “Consulter” → “Avis CFE“.

Quant au règlement de la CFE, il se fait donc nécessairement via un moyen de paiement dématérialisé. Il est également possible de mettre en place un prélèvement automatique à échéance ou sous forme de mensualités.

Par ailleurs, le paiement de la CFE de l’auto-entrepreneur doit impérativement intervenir au plus tard le 15 Décembre de chaque année.

Lorsque le montant de la CFE est supérieur à 3 000 €, l’entreprise doit verser un acompte égal à la moitié de la CFE versée l’année d’avant. Cet acompte doit être réglé entre le 31 mai et le 15 juin. L’entrepreneur reçoit alors un avis d’acompte dématérialisé. Toutefois, cette situation reste assez rare.

Voici une courte vidéo vous expliquant tout ce qu’il faut savoir sur la CFE de l’auto-entrepreneur en quelques minutes :

Quels sont les cas d’exonération de la CFE ?

L’exonération de charges pour l’auto-entrepreneur est possible dans certaines situations. C’est notamment le cas pour le paiement de la CFE. Il existe des exonérations permanentes ou temporaires.

Exonérations automatiques et permanentes

Certains auto-entrepreneurs bénéficient d’une exonération de la CFE de manière automatique et permanente du fait de la nature de leur activité. C’est le cas pour les professionnels suivants :

- Artisans ;

- Exploitants agricoles ;

- Pêcheurs ;

- Artistes (peintres, sculpteurs, graveurs, dessinateurs, photographes, auteurs, compositeurs, artistes lyriques et dramatiques, etc…) ;

- Sportifs ;

- Vendeurs à domicile indépendants (dès lors que le salaire de l’auto-entrepreneur VDI, pendant la période de référence, ne dépasse pas le plafond de la sécurité sociale) ;

- Propriétaires qui louent une partie meublée de leur habitation ;

- Chauffeurs de taxis ou d’ambulances, propriétaires ou locataires d’une ou 2 voitures de 7 places maximum qu’ils conduisent ou gèrent eux-mêmes.

De même, si le professionnel ne dispose d’aucun local et que son chiffre d’affaires annuel ne dépasse pas 5 000 € hors taxes, il est exonéré de cotisation minimum.

Exonérations temporaires

En plus des exonérations automatiques et permanentes, il existe des exonérations temporaires de CFE pour l’auto-entrepreneur. C’est le cas lorsqu’il se trouve dans l’une des situations ci-dessous :

- 1ère année d’exercice : pour cela il doit avoir effectué sa déclaration de CFE auprès du service des impôts des entreprises (SIE) avant le 31 décembre de l’année du début d’activité et sur la déclaration il doit mentionner dans le cadre “Exonération et abattement” les exonérations dont il peut bénéficier ;

- Les 3 premières années d’activité sur décision des collectivités territoriales pour les entreprises créées à partir du 1er Janvier 2021 ;

- Création d’un établissement dans un bassin urbain à dynamiser (BUD) : les établissements créés dans cette zone entre le 1er janvier 2018 et le 31 décembre 2020 peuvent bénéficier d’une exonération de CFE pendant 5 ans ;

- Entreprises implantées dans certaines zones géographiques : exonération totale ou partielle de CFE pour 5 ans maximum en cas d’implantation dans les ZAFR (zone d’aide à finalité régionale), ZRR (zone de revitalisation rurale) ou dans des zones d’aide à l’investissement des petites et moyennes entreprises.

L’administration peut également reporter ou réduire le montant de la CFE de manière exceptionnelle. Elle le fait notamment lorsque la situation financière du professionnel est difficile.

FAQ

Est-ce qu'un auto-entrepreneur doit payer la CFE ?

Sauf cas d'exonération, un auto-entrepreneur doit payer la cotisation foncière des entreprises (CFE), qu'il possède ou non un local, au même titre que n'importe quel créateur d'entreprise.

Quel est le montant minimum de la CFE en micro-entreprise ?

La CFE est calculée sur la valeur locative des biens ou sur le chiffre d'affaires et selon la commune de domiciliation de l'entreprise. Par ailleurs, en 2025, la base minimum de cotisation est de 243 €.

Quelle surface déclarer pour la taxe CFE ?

Dans le cas où vous exercez votre activité chez vous, il faut déclarer au minimum 1 m² de superficie. En revanche, en cas de local dédié à l'exercice de l'activité, la surface précise du local doit être renseignée.

Comment visualiser mon avis de CFE ?

L'avis de cotisation foncière des entreprises se trouve sur votre espace professionnel sur le site impots.gouv.fr. Il est donc indispensable de créer cet espace bien en amont, d'autant plus qu'il faut ensuite avoir le temps de recevoir un code confidentiel par courrier postal, afin de pouvoir payer la CFE en ligne.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 03/07/2025

Connexion

Connexion

Bonjour,

J’aimerais créer mon auto-entreprise en tant qu’illustrateur – BDéiste freelance.

Serai-je exonérée de CFE? Je ne sais pas si le fait de vouloir être BDéiste rentre dans “à condition de ne pas publier de livres à compte d’auteur”.

En vous remerciant par avance,

Cordialement,

Emilie SANCHEZ

Bonjour,

Sachez tout d’abord que vous serez automatiquement exonérée de la CFE si vous gagnez moins de 5000 euros par an. D’autre part, concernant votre activité de BDéiste, en effet, vous pourrez en tant qu’auteur être exonérée de la CFE seulement à condition de ne pas faire publier vos dessins et BD auprès d’une maison à compte d’auteur c’est-à-dire une maison d’édition proche de l’autoédition qui suppose donc que l’auteur supporte la charge et le risque de la parution de l’œuvre.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour

je suis inscrite dès octobre 2020 en auto entrepreneur

si je facture en novembre et décembre 2020 ? Je paierais la CFE ?

Bonjour,

Non, vous ne serez pas redevable de la CFE. Sachez en effet que tous les auto-entrepreneurs en sont exonérés la première année d’activité puis les suivantes à condition que leur chiffre d’affaires soit inférieur à 5000 euros bruts.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Je vous remercie

Avec plaisir !

L’équipe LegalPlace

Bonjour,

J’ai également une question sur la CFE. J’ai créé ma micro-entreprise en 2018, mais n’ai jamais fait de déclaration initiale de CFE (oups !). Comment régulariser la situation ?

J’ai essayé de contacter le service des impôts via mon compte professionnel, mais je ne suis pas sûre qu’ils aient répondu correctement à ma question car ils m’ont dit que je recevrai un avis de CFE en novembre 2021. Ça voudrait dire 4 ans d’activité avant de devoir payer la CFE ? Ça me paraît étrange.

Merci d’avance !

Bonjour,

Nous vous conseillons également de contacter le service des Impôts afin de régulariser votre situation directement auprès d’eux. Sachez toutefois qu’en tant qu’auto-entrepreneur, vous êtes exonérée la première année d’activité puis êtes dispensée de déclaration et de paiement si vous gagnez moins de 5000 euros de CA annuel. Enfin, s’ils vous ont confirmé la réception d’un avis d’impôt pour 2021 cela semble signifier qu’ils ont procédé à votre enregistrement.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Merci beaucoup pour votre réponse, Elisa !

Avec plaisir !

L’équipe LegalPlace

Bonjour et merci pour ces informations (les plus claires que j’aie trouvées !)… Je souhaite exercer en tant “qu’artisan en services floral” à mon domicile, une maison individuelle que je loue. Je vais y travailler exclusivement sur commande via un site tiers et ne recevrai pas de clients etc… car le local en RDC a une entrée indépendante et restera en état de “garage”- hébergeant un atelier sans modification du bâti- La CMA me demande, dans les pièces à fournir (en plus du formulaire PO) : l’autorisation écrite du propriétaire avec sa taxe foncière recto-verso pour que je puisse immatriculer… Lire la suite »

Bonjour,

Comme le dispose l’article L123-11-1 du Code de commerce, le micro-entrepreneur peut domicilier son entreprise à son domicile personnel tant que des dispositions législatives ou contractuelles ne s’y opposent pas et que vous en informez votre propriétaire. Autrement, il est possible de domicilier votre entreprise via d’autres mécanismes que nous détaillons dans cet article : https://www.legalplace.fr/guides/domiciliation-auto-entrepreneur/.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour étant terrassier indépendant seule je voulais savoir si je vais le payer sachant que mes chiffres d’affaires varie d’un mois à un autre de 9000€ à 3000 ou plus parfois je débute depuis le 7 mars et je suis un peu perdu avec tout ces papiers j’aimerais pas me tromper dans mes cotisations Urssaf impôts cfe ect

Bonjour,

Je vous invite à consulter le site du gouvernement.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour, Je souhaite créer mon auto entreprise en tant qu’enseignant de la conduite, je suis amener à exercer dans les centres de formations, suis je soumis à la CFE

Bonjour, La Cotisation Foncière des Entreprises (CFE) est une contribution due par toutes les entreprises et les entrepreneurs individuels exerçant une activité non salariée en France. Elle remplace la taxe professionnelle pour les travailleurs indépendants. Si vous créez une auto-entreprise en tant qu’enseignant de la conduite et que vous exercez dans des centres de formations, vous serez probablement soumis à la CFE. La CFE est calculée en fonction de la valeur locative des biens immobiliers utilisés par l’entreprise pour son activité, que vous soyez propriétaire ou locataire. En règle générale, pour la 1ère année d’exercice, le professionnel peut en être… Lire la suite »

Bonjour, j’ai plusieurs questions à ce sujet. J’ai commencé mon activité en novembre 2021, avec pour première déclaration une facture encaissée pour le mois de décembre 2021 à moins de 5000 euros. Pouvez-vous me confirmer que la CFE à régler pour le 15/12/23 concerne le CA de l’année 2021 ? Par conséquent, en suivant ces faits, je ne suis pas redevable de cette CFE cette année ? Aussi, je viens de demander la création de mon espace professionnel sur le site des impôts, je n’ai pas encore accès à l’interface que je ne connais pas. Est-ce que cette exonération se… Lire la suite »

Bonjour, Généralement, la CFE est basée sur le chiffre d’affaires réalisé au cours de l’année précédente. Si vous avez commencé votre activité en novembre 2021, la CFE pour l’année 2021 devrait être basée sur la CA réalisé pendant cette période. Ce qui signifie que la CFE à régler en décembre 2023 concernera probablement le CA de l’année 2021. En ce qui concerne l’exonération, elle peut s’appliquer pour les entreprises réalisant un faible CA. Ces exonérations peuvent varier en fonction de votre situation et du lieu d’exercice. De plus, l’exonération ne peut pas être automatique, vous pourriez avoir besoin de fournir… Lire la suite »

Bonjour j’ai crée mon auto entreprise en janvier 2023, mon CA est inférieur à 5000€. Dois je faire la déclaration CFE ou l’exonération est automatique?

Merci

Karina

Bonjour,

En France, il y a généralement une exonération de la CFE pour les auto-entrepreneurs au cours de leurs premières années d’activité, sous certaines conditions. Votre entreprise qui a été créée en janvier 2023, avec un chiffre d’affaires inférieur à 5 000€, peut être éligible à l’exonération de la CFE.

Il est recommandé de consulter un professionnel du droit afin de vous donner des conseils spécifiques à votre situation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

je suis microentrepreneur pour l’exercice d’une activité d’hypnotherapie. Je n’ai pas de local en propre et loue un bureau partagé selon les quelques RDV que j’ai. Le CA est inférieur à 5000 €. Quel local dois je déclarer dans la CFE sachant que ce n’est pas toujours au meme endroit et qu’il s’agit d’une location à l’heure ?? Par ailleurs, j’ai déclaré le siege de ma micro entreprise chez moi. je pourrais déclarer mon habitation comme local ? quelle est la meilleure solution ?

merci de votre reponse éclairée.

Bonjour, En tant que micro-entrepreneur exerçant une activité d’hypnothérapie avec un CA inférieur à 5 000 €, vous êtes soumis à la CFE mais des exonérations sont possibles. Voici quelques points à noter pour déterminer le lieu à déclarer dans la CFE : • Généralement le lieu de déclaration dans la CFE est le lieu ou vous exercez votre activité. Si vous utilisez un bureau partagé pour vos rendez-vous, vous devriez déclarer l’adresse de ce bureau lorsque vous effectuez votre déclaration CFE ; • Il est également possible de déclarer votre domicile comme lieu d’exercice de l’activité, mais cela dépend… Lire la suite »

Bonjour, Je suis en AE depuis octobre 2020. Cette année 2023 j’ai un CA = 0. Suis-je redevable de la CFE à régler au 15/12 ?

Bonjour, En tant qu’autoentrepreneur en France, la cotisation foncière des entreprises est généralement due chaque année, indépendamment du chiffre d’affaires réalisé. Si votre chiffre d’affaires est nul pour l’année 2023, cela ne vous dispense pas automatiquement de la CFE. La CFE est calculée en fonction de la valeur locative des biens immobiliers utilisés pour l’activité de l’entreprise et peut varier selon la commune où vous exercez votre activité. Il est donc recommandé de vérifier auprès de votre centre des finances publiques ou de consulter votre espace en ligne sur le site des impôts pour obtenir des informations précise sur votre… Lire la suite »

Bonjour,

J’ai démarré mon activité fin décembre 2022 mais n’ai reçu mon immatriculation (SIRET) qu’en janvier 2023. J’ai bien reçu mon avis CFE de cette année m’indiquant que j’étais exonéré comme il s’agissait de ma première année d’activité. J’ai rempli ma déclaration initiale de CFE mais j’ai eu un doute avant de l’envoyer. Dois-je indiqué la date du début d’activité en décembre 2022 ou la date où j’ai été immatriculé, c’est-à-dire en janvier 2023 ?

Bonjour,

La date à laquelle vous devez faire référence dans votre déclaration fiscale notamment pour la CFE est la date de début d’activité effective. C’est-à-dire lorsque vous avez réellement commencé à exercer votre activité économique.

Si vous avez déclaré votre activité en décembre 2022, même si l’immatriculation (SIRET) a été obtenue en janvier 2023, la date à indiquer dans votre déclaration CFE devrait être celle de décembre 2022.

Si besoin, il est recommandé de consulter un professionnel en la matière afin d’obtenir des conseils spécifiques à votre situation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace.

Bonjour,

Je suis infirmier indépendant en régime micro BNC, je n’ai pas de local, je paye la taxe foncière pour mon logement, suis je soumise à la cfe?? J’ai commencé mon activité depuis Avril 2021, c est la première fois que je reçois un avis de paiement.

Est ce que le fait d’être propriétaire et exercant chez mes patients ayant payer la taxe foncière m’exonaire du payement de la cfe.

Mes remerciements.

Bonjour, La CFE est une taxe due par les entreprises et les professionnels indépendants qui exercent une activité non salariée. En tant qu’infirmier indépendant en régime mico BNC, vous êtes effectivement en micro BNC et vous êtes assujetti à la CFE. Le fait d’être propriétaire de votre logement et d’exercer votre activité chez vos patients ne nous exempte généralement pas du paiement de la CFE. Le CFE étant calculée en fonction de la valeur locative des biens immobiliers que vous utilisez pour votre activité professionnelle ( cela peut inclure votre domicile si vous y exercer votre activité). Il est recommandé… Lire la suite »

Bonjour. Je suis actuellement en sasu (société événementielle). J’envisage de louer un local pour stocker mon matériel. Vais-je devoir payer la CFE sur le local svp ?

Bonjour,

j’ai créé ma SASU avec contrat de domiciliation chez LegalPlace.

Pour le questionnaire de début d’activité et la déclaration des caractéristiques de mon local (à l’adresse 60 rue François 1er 75008 PARIS), que dois-je renseigner en termes de superficie ? Seulement 1 m² ?

Cordialement,

Bonjour,

Oui, si votre contrat de domiciliation concerne uniquement la réception de courrier sans mise à disposition de bureau ou d’espace de travail, vous pouvez indiquer une superficie symbolique de 1 m² dans le questionnaire de début d’activité. Cela correspond à un usage administratif minimal.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.