L’entrepreneur individuel

Dernière mise à jour le 22/05/2025

Depuis la réforme de mai 2022, le nouveau statut unique de l’entrepreneur individuel remplace le statut de l’EIRL. Ainsi, de plus en plus d’entrepreneurs ont recours au statut d’entrepreneur individuel pour créer leur entreprise.

En effet, ce statut vous permet de créer facilement votre entreprise. La gestion de l’entreprise est également simplifiée. On fait le point avec vous.

Créer mon entreprise individuelle

Qu’est-ce qu’un entrepreneur individuel en 2025 ?

Le statut d’entrepreneur individuel est une option simple et flexible pour entreprendre seul en 2025. Découvrez ses caractéristiques essentielles et les évolutions récentes qui le rendent encore plus attractif.

Le nouveau statut de l’entrepreneur individuel

L’entrepreneur individuel (EI) est une personne physique qui exerce une activité commerciale, artisanale, libérale ou agricole en son nom propre, sans créer de personne morale distincte.

Ce statut vous permet de lancer une entreprise facilement, sans formalités complexes ni capital social minimum.

Contrairement aux sociétés, l’entreprise individuelle ne possède pas de personnalité juridique propre : vous et votre entreprise ne faites qu’un. Cela signifie que vous prenez seul toutes les décisions et assumez directement les responsabilités de votre activité.

Vous pouvez également opter pour le régime de la micro-entreprise, un régime fiscal et social simplifié qui facilite la gestion quotidienne de votre entreprise. Néanmoins pour choisir ce régime il faudra respecter des plafonds de chiffre d’affaires HT :

- Achat / revente : 188 700€ ;

- Prestations de services commerciales ou artisanales ou activités libérales : 77 700€

Les nouveautés apportées par la réforme de 2022

Depuis la loi du 14 Février 2022, le statut d’entrepreneur individuel a été profondément transformé pour mieux protéger votre patrimoine et simplifier votre gestion.

Voici un récapitulatif des apports de cette loi sur le statut d’entrepreneur individuel :

| Avant la réforme du 14 février 2022 | Après la réforme du 14 février 2022 | |

| Responsabilité de l’entrepreneur individuel | Responsabilité illimitée : les créanciers professionnels peuvent saisir le patrimoine personnel et professionnel de l’entrepreneur | Insaisissabilité de droit du patrimoine personnel de l’entrepreneur individuel (sauf exceptions) |

| EIRL | Statut permettant de limiter la responsabilité de l’entrepreneur | Suppression de l’EIRL au profit du statut unique de l’entrepreneur individuel |

| Documents professionnels | Pas de mention particulière à faire figurer sur les documents professionnels | Mention “EI” obligatoire sur tous les documents en rapport avec l’activité professionnelle |

| Transmission de l’entreprise individuelle | Doit suivre la procédure de cession de fonds de commerce/fonds artisanal/fonds agricole | Simplification de la procédure de transmission : exclusion des formalités relatives à la cession de fonds |

| Régime fiscal | Pas de possibilité d’option pour l’IS | Possibilité d’opter pour l’IS pour tout entrepreneur individuel relevant du régime réel d’imposition (réel ou simplifié) |

| Régime social | Allocation des travailleurs indépendants (ATI) réservée aux travailleurs indépendants ayant cessé leur activité suite à une liquidation ou à un redressement judiciaire | Extension du bénéfice de l’ATI aux entrepreneurs dont l’activité n’est pas économiquement viable |

Quelle est la différence entre l’entreprise individuelle et les autres formes juridiques ( micro-entreprise, SASU, EURL) ?

Avant de se lancer il est important de bien cerner les différents types d’entreprises.

EI vs Micro-entreprise

La micro-entreprise ( ou anciennement auto-entreprise ) renvoie à régime simplifié. Il s’agit d’une option fiscale spécifique de l’entreprise individuelle. Ce régime offre des formalités administratives allégées et des charges sociales réduites.

Cependant, vous devez respecter des plafonds de chiffre d’affaires. Si vous dépassez ces seuils, vous basculez vers un autre statut, comme l’entreprise individuelle classique. La micro-entreprise est idéale pour démarrer une activité avec un revenu modeste.

EI vs SASU (Société par Actions Simplifiée Unipersonnelle)

Contrairement à l’EI, la SASU est une personne morale distincte de l’entrepreneur, ce qui limite la responsabilité du dirigeant. L’associé unique (vous) est responsable uniquement à hauteur de son apport. La SASU permet également de choisir l’imposition à l’IS et offre une grande flexibilité dans le mode de gestion et la rémunération du dirigeant, mais elle implique des formalités et des coûts supplémentaires par rapport à l’EI.

EI vs EURL (Entreprise Unipersonnelle à Responsabilité Limitée)

Comme la SASU, l’EURLest une société avec un seul associé. La principale différence est que l’EURL est soumise à l’impôt sur le revenu (IR) par défaut, mais peut opter pour l’IS. Elle permet également de limiter la responsabilité de l’entrepreneur, mais les charges sociales et les formalités sont généralement plus lourdes que pour une EI.

Quels sont les avantages et inconvénients du statut d’entrepreneur individuel ?

Le statut d’entrepreneur individuel (EI) présente plusieurs avantages et inconvénients qu’il est important de considérer avant de faire un choix pour votre activité.

Avantages du statut d’entrepreneur individuel

- Simplicité de création et de gestion : La création d’une entreprise individuelle est rapide et gratuite. Vous n’avez pas besoin de capital social minimum, ce qui rend la démarche accessible à tous ;

- Autonomie et liberté de gestion : Vous êtes seul maître à bord et prenez toutes les décisions liées à votre activité, sans avoir à consulter d’associés ou d’autres parties prenantes. Cette liberté d’action est idéale pour ceux qui recherchent une gestion sans contrainte ;

- Option pour l’impôt sur les sociétés (IS) : Vous pouvez opter pour l’IS, ce qui peut être avantageux si votre entreprise génère des bénéfices importants, en vous permettant de payer des impôts plus faibles que dans le cadre de l’impôt sur le revenu (IR) ;

- Protection du patrimoine personnel : Depuis 2022, le statut d’entrepreneur individuel permet de séparer votre patrimoine personnel et professionnel. Seuls les biens utiles à votre activité peuvent être saisis en cas de dettes professionnelles, protégeant ainsi vos biens personnels, sauf si vous renoncez à cette protection.

Inconvénients du statut d’entrepreneur individuel

- Responsabilité illimitée : L’un des principaux inconvénients du statut d’EI est que votre responsabilité est illimitée. En cas de difficultés financières, vos biens personnels peuvent être saisis pour régler les dettes professionnelles, sauf en cas de séparation de patrimoines ou renonciation ;

- Cotisations sociales élevées : Les cotisations sociales sont calculées sur la base du bénéfice net de l’entreprise, ce qui peut être élevé, notamment pour les entrepreneurs dont le revenu est important. Contrairement à d’autres statuts comme la SASU ou la SARL, ces cotisations ne sont pas limitées à la rémunération que vous vous versez ;

- Pas de possibilité d’association : Le statut d’EI ne permet pas de s’associer avec d’autres personnes. Si vous souhaitez partager les responsabilités ou les bénéfices, ce statut n’est pas adapté, car vous devrez prendre toutes les décisions seul ;

- Plafonds de chiffre d’affaires (en micro-entreprise) : Si vous optez pour le régime de micro-entrepreneur, votre chiffre d’affaires est limité à des plafonds ce qui peut restreindre votre développement à long terme.

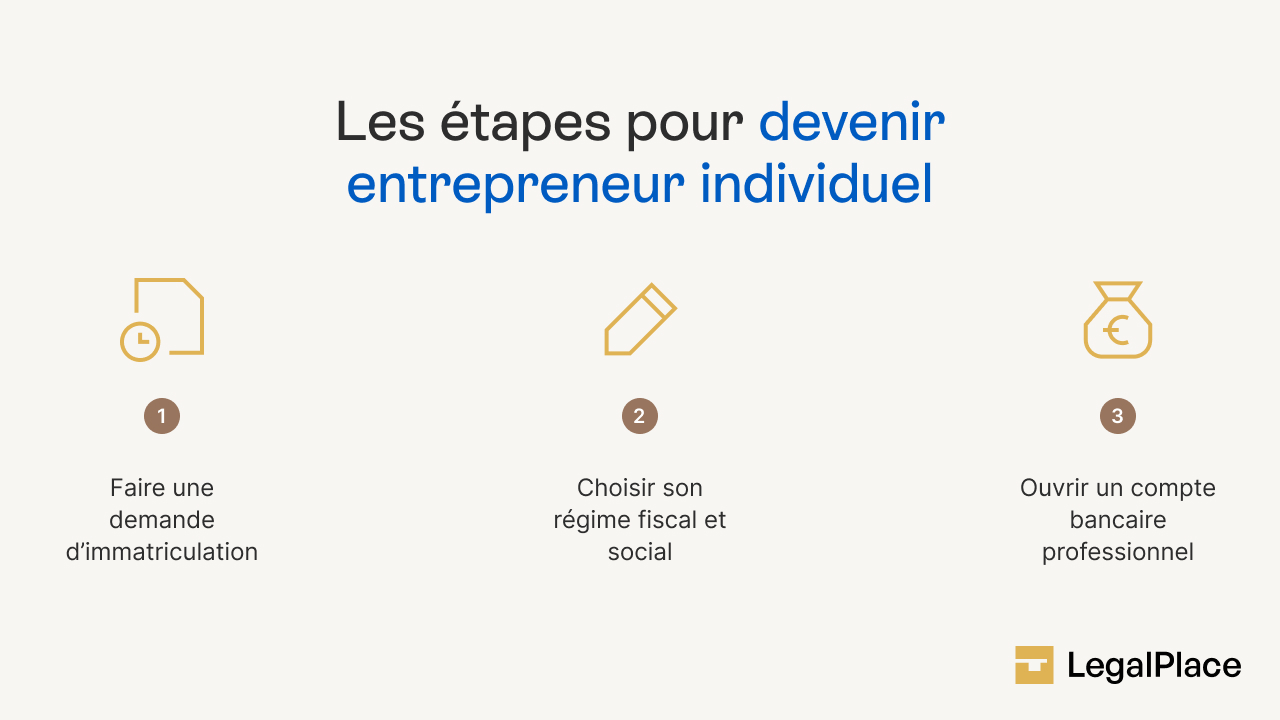

Comment devenir un entrepreneur individuel ?

Créer une entreprise individuelle en 2025 est une démarche simple et rapide, entièrement dématérialisée. Vous devez suivre trois étapes clés : l’immatriculation, le choix du régime fiscal et l’organisation de votre gestion bancaire.

Etape 1 : Effectuer la demande d’immatriculation

Depuis le 1er janvier 2023, toutes les formalités de création d’entreprise s’effectuent via le Guichet Unique des Entreprises. Vous devez remplir un formulaire en ligne et fournir plusieurs pièces justificatives, dont :

- Une pièce d’identité valide ;

- Un justificatif de domiciliation de l’entreprise ;

- Une déclaration de non-condamnation (si requis pour votre activité).

Si vous exercez une activité réglementée, une autorisation spécifique peut être demandée.

Etape 2 : Choisir son régime fiscal et social

L’entrepreneur individuel relève par défaut de l’impôt sur le revenu (IR), mais il peut opter pour l’impôt sur les sociétés (IS) pour une fiscalité plus avantageuse selon ses revenus. Vous pouvez également choisir le régime de la micro-entreprise si votre chiffre d’affaires ne dépasse pas les seuils fixés en 2025.

Etape 3 : Ouvrir un compte bancaire dédié

L’ouverture d’un compte bancaire professionnel n’est obligatoire que si votre chiffre d’affaires dépasse 10 000 € sur deux années consécutives.

Toutefois, il est fortement recommandé pour simplifier la gestion de votre comptabilité et éviter toute confusion entre vos finances personnelles et professionnelles.

Comment fonctionne une entreprise individuelle ?

Ce statut impose des obligations fiscales, sociales et comptables spécifiques qu’il est essentiel de connaître pour bien gérer son entreprise.

Quelle fiscalité pour l’entreprise individuelle ?

En tant qu’entrepreneur individuel, vos bénéfices sont soumis à l’impôt sur le revenu (IR). Ce dernier dépend de la nature de votre activité :

- BIC (Bénéfices industriels et commerciaux) pour les activités commerciales et artisanales ;

- BNC (Bénéfices non commerciaux) pour les professions libérales ;

- BA (Bénéfices agricoles) pour les activités agricoles.

Si vous optez pour le régime micro-entreprise, vous bénéficiez d’un régime simplifié. Vous pouvez même choisir le prélèvement forfaitaire libératoire, un système d’imposition simplifié calculé en fonction de votre chiffre d’affaires.

Cependant, vous pouvez aussi choisir l’impôt sur les sociétés (IS), ce qui fait de votre entreprise une entité distincte fiscalement. Cette option est irrévocable après un délai de renonciation de 5 ans et vous permettra de déclarer vos revenus sous un autre régime.

Quel est le régime social de l’entrepreneur individuel ?

L’entrepreneur individuel relève du régime des travailleurs non salariés (TNS). Cela signifie que vos cotisations sociales sont calculées sur la base de vos bénéfices (ou de votre chiffre d’affaires si vous êtes sous le régime micro-entreprise).

Les cotisations sociales couvrent des domaines comme l’assurance maladie, la retraite, et les allocations familiales. Cependant, vous ne bénéficiez pas de l’assurance chômage. Néanmoins, depuis 2022, vous pouvez bénéficier de l’allocation pour les travailleurs indépendants (ATI) si votre activité devient économiquement non viable, sous certaines conditions.

Quelles obligations comptables pour l’entrepreneur individuel ?

Les obligations comptables varient selon votre régime fiscal :

- Micro-entrepreneur : Vous devez simplement tenir un livre des recettes et, si vous êtes commerçant, un registre des achats ;

- Régime réel simplifié : Vous devez tenir une comptabilité complète avec un bilan, un compte de résultat et une annexe simplifiée, ainsi qu’un livre journal et un grand livre. Vous devrez aussi réaliser un inventaire annuel simplifié ;

- Régime réel normal : Vous devez également tenir une comptabilité complète avec un bilan, un compte de résultat et une annexe détaillée. Vous devez compléter votre comptabilité avec un inventaire annuel détaillé et des documents supplémentaires.

Ces obligations comptables sont importantes pour être en conformité avec les règles fiscales et éviter toute pénalité lors des contrôles.

Comment se rémunère un entrepreneur individuel ?

En tant qu’entrepreneur individuel, vous vous rémunérez en effectuant des prélèvements directement sur le compte professionnel de votre entreprise. Vous êtes totalement libre de fixer le montant et la fréquence de ces retraits, sans avoir à établir de fiche de paie ni à justifier ces opérations.

Votre rémunération dépend uniquement des résultats de votre activité : plus votre entreprise génère de bénéfices, plus vous pouvez vous verser de revenus. Il est donc essentiel d’adopter une gestion rigoureuse pour assurer une rémunération stable et couvrir vos besoins personnels.

L’entrepreneur individuel : Quelle responsabilité et comment protéger son patrimoine personnel ?

Lorsque vous optez pour le statut d’entrepreneur individuel (EI), la séparation entre votre patrimoine personnel et professionnel devient un élément clé de la gestion de votre entreprise. Ce système a été renforcé par la réforme de 2022, vous permettant de mieux protéger vos biens personnels tout en poursuivant vos activités professionnelles. Mais quels sont les contours de cette protection et dans quelles situations votre patrimoine personnel peut-il être engagé ?

La séparation des patrimoines : une protection renforcée

Depuis la réforme de 2022, votre patrimoine professionnel est clairement dissocié de votre patrimoine personnel. Concrètement, cela signifie que seuls les biens utiles à votre activité professionnelle peuvent être saisis en cas de dettes professionnelles. Ces biens comprennent notamment :

- Le fonds de commerce ou tout autre bien propre à l’activité ;

- Les équipements et le matériel liés à l’entreprise, comme les outils ou le matériel informatique ;

- Les biens immobiliers utilisés à des fins professionnelles, tels que des bureaux ou des locaux commerciaux.

Cette séparation vous offre une protection substantielle en limitant l’impact des dettes professionnelles sur votre vie privée. Seuls les créanciers ayant un lien avec votre activité professionnelle peuvent saisir ces biens.

Quand votre patrimoine personnel peut-il être engagé ?

Bien que la séparation des patrimoines soit en principe protégée, des exceptions existent. En effet, l’administration fiscale et les organismes de sécurité sociale peuvent obtenir une saisie sur l’ensemble de vos biens, qu’ils soient professionnels ou personnels, dans des cas bien spécifiques :

- En cas de manœuvres frauduleuses ou de non-respect grave et répété de vos obligations fiscales (impôts ou cotisations sociales) ;

- Pour le recouvrement des impôts, comme l’impôt sur le revenu ou la taxe foncière liée à votre activité professionnelle.

Il est donc crucial de respecter vos obligations fiscales et sociales pour garantir la protection de votre patrimoine personnel.

Possibilité de renoncer à la séparation des patrimoines

Dans certains cas, vous pouvez choisir de renoncer à la séparation entre vos patrimoines. Cela signifie que vous pouvez accepter qu’un élément de votre patrimoine personnel soit utilisé en garantie pour une dette professionnelle. Toutefois, cette décision doit être prise de manière explicite et formalisée. Elle doit répondre à des critères stricts, notamment la nécessité que l’engagement soit détailé et déterminé (montant et terme).

Que se passe-t-il pour les créances antérieures à 2022 ?

Si vous exercez en tant qu’entrepreneur individuel depuis avant le 15 mai 2022, il est essentiel de savoir que les créances nées avant cette réforme ne bénéficient pas des mêmes protections. Autrement dit, pour ces dettes anciennes, vos créanciers conservent la possibilité de saisir l’ensemble de vos biens, qu’ils soient destinés à votre activité professionnelle ou personnels.

Comment transmettre votre entreprise individuelle ?

La transmission de votre entreprise individuelle est une étape cruciale, et vous disposez de plusieurs options pour la transmettre à un membre de votre famille, un salarié ou un tiers, comme une société. Cela peut se faire à titre gratuit (par donation) ou onéreux (par cession ou apport en société).

Céder le fonds de commerce ou le patrimoine professionnel

La transmission peut concerner le fonds de commerce, qui inclut les éléments matériels et immatériels de votre entreprise, ou l’ensemble de votre patrimoine professionnel, incluant le fonds de commerce, les immeubles utilisés pour l’activité, les sûretés et les dettes professionnelles. Dans tous les cas, vous devrez vous acquitter d’un droit d’enregistrement auprès des autorités fiscales.

Les implications fiscales lors de la transmission

Que vous choisissiez de cession ou de donation, il existe des conséquences fiscales spécifiques. Par exemple, lors de la cession du fonds de commerce, les plus-values à court terme sont intégrées à votre revenu global, tandis que les plus-values à long terme peuvent être exonérées sous certaines conditions.

L’apport en société : une solution avantageuse

Une autre option pour transmettre votre entreprise est l’apport en société. Cette méthode permet un report de l’imposition des plus-values sur les biens non amortissables jusqu’à la cession de ces biens. Les plus-values sur les biens amortissables sont, quant à elles, étalées sur cinq ans.

De plus, vous pouvez bénéficier d’une exonération des droits d’enregistrement si l’apport est réalisé lors de la création de la société et que les titres sont conservés pendant au moins 3 ans.

La location-gérance : transmettre sans céder

Si vous préférez conserver la propriété de votre entreprise tout en permettant à un tiers de la gérer, vous pouvez opter pour la location-gérance. Cela vous permet de transférer la gestion tout en gardant un certain contrôle sur votre fonds de commerce.

Voici une vidéo vous permettant de mieux comprendre l’entreprise individuelle depuis la réforme de 2022 :

Comment procéder à la radiation de votre entreprise individuelle ?

Mettre fin à votre activité d’entrepreneur individuel est une démarche simple et gratuite. Depuis le 1er janvier 2023, la procédure de radiation se réalise via le guichet unique, qui centralise toutes les formalités administratives et juridiques.

La procédure de radiation

Pour fermer votre entreprise, vous devez déclarer la cessation d’activité sur le guichet unique. Cette procédure nécessite de fournir certains documents (comme votre SIREN ou SIRET) et peut être réalisée en quelques étapes. Une fois votre demande validée, votre entreprise sera radiée du registre des entreprises.

Les formalités fiscales et sociales

Après la radiation, il est important de remplir vos déclarations fiscales de clôture. En fonction de votre régime fiscal (micro-fiscal ou réel), vous devrez déclarer vos derniers revenus. En outre, des cotisations sociales peuvent encore être dues, même après la cessation d’activité, en fonction de l’année de votre fermeture et du régime social choisi.

FAQ

Quelle différence entre entrepreneur individuel et auto-entrepreneur ?

L’entreprise individuelle est une forme juridique, tandis que la micro-entreprise est un régime spécifique. Tous les auto-entrepreneurs exercent en entreprise individuelle, mais l’inverse n’est pas vrai. Le micro-entrepreneur bénéficie simplement de règles fiscales et sociales allégées, contrairement aux autres entrepreneurs individuels.

Quels sont les 4 types d'entrepreneurs ?

Les quatre types d’entrepreneurs sont : l'entrepreneur individuel, le micro-entrepreneur, l'entrepreneur en société (SASU, EURL…) et l'auto-entrepreneur (ancien nom du micro-entrepreneur).

Qui peut être entrepreneur individuel : une personne physique ou morale ?

Seule une personne physique peut être entrepreneur individuel. Contrairement aux sociétés, l’entreprise individuelle n’a pas de personnalité juridique distincte de son dirigeant, ce qui exclut les personnes morales de ce statut.

Créer mon EI

Créer mon EI

Dernière mise à jour le 22/05/2025

Connexion

Connexion

Je demande à être une entreprise individuelle sous le régime fiscal BNC.

Si j’ouvre un compte bancaire distinct pour mon entreprise, mais que j’ai des clients internationaux, est-il acceptable pour eux de payer dans un service comme Transferwise, afin que je puisse échanger en euros, puis déposer sur mon compte d’entreprise?

Bonjour, j’ai une question à vous poser. Est ce qu’un entrepreneur individuel a le droit de refuser un renouvellement de contrat ? En fait je suis dans une école de chant dont la prof est en entrepreneur individuel. Elle me reproche des problèmes de comportement soit disant ne collant pas à l’éthique de l’école alors que je pense que simplement mon caractère ouvert dérange quelques personnes mais du coup on me reproche tout et n’importe quoi. Or ce sont des accusations sans preuves juste sur des “dires” qui ne reposent sur rien de concret. Seulement elle a peur de perdre… Lire la suite »

Bonjour,

En tant qu’entrepreneuse individuelle, votre professeur est seulement tenue d’effectuer la prestation qu’elle facture dans les conditions qu’elle juge adéquates. En conséquence, nous vous conseillons de discuter de cela avec l’administration de votre école de chant qui saura régler ce litige entre vous.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

bonjour , je suis en agriculture et les impôts me demande d’ouvrir un compte fiscal professionnel alors que mon entreprise est a mon nom propre . plusieurs personne me dis que ce n’est pas nécessaire. qu’en pensez- vous? Merci pour votre réponse et votre article édifiant

Bonjour,

Vous devez ouvrir un compte professionnel sur impots.gouv, notamment pour payer la CFE.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour,

Je suis actuellement salarié et en complément de mes revenus j’aimerais ouvrir une entreprise individuelle en tant que paysagiste avec le régime de la micro-entreprise étant donné que mon chiffre d’affaires sera d’environ 8000 € par an.

J’aimerais savoir si dans mon cas je suis dans l’obligation d’avoir un comptable et également quel serait le pourcentage de charge que j’aurai à payer après abattement de 50% si j’ai bien compris.

Bonjour, Si vous exercez le métier de paysagiste, vous ne pouvez pas bénéficier du régime de la micro-entreprise. Vous pouvez rester sous le statut de l’entreprise individuelle, sans bénéficier des avantages de la micro-entreprise (abattement sur le chiffre d’affaires, franchise en base de TVA, etc). En principe, aucune loi ne vous impose de recourir aux services d’un comptable. Il est tout à fait possible de tenir seul sa comptabilité. Cependant, recourir à un comptable vous garantira une certaine sécurité, en particulier si vous ne disposez pas de connaissances comptables. N’hésitez pas à passer par nos services pour votre comptabilité :… Lire la suite »

Bonjour j aurais besoin d information je suis menuisier charpentier en micro entreprise quel seuil doije pas dépasser en sachant que sur mes devis je facture de la marchandise et de la prestation de service doige tout déclarer dans la même case à l urssaf ou pas merci de votre reponce

Bonjour,

En tant que micro-entrepreneur, votre activité ne doit pas excéder un chiffre d’affaires de 72 600 €. Ce chiffre d’affaire comprend le fruit de la vente de marchandises et de vos prestations de services.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, sauf erreur, il me semble que l’eirl n’existe plus depuis février 2022. Peut être qu’une mise à jour du texte pourrait être intéressante !

Bonjour,

En effet, la loi du 14 février 2022 a supprimé, pour l’avenir, le statut de l’EIRL.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour, pour rappel le statut eirl n’est plus disponible depuis février 2022 me semble-t-il !

Je suis EI depuis plus de 10 ans. J’exerce chez moi la profession de professeure de chant lyrique et cet enseignement est individuel. En Avril 2022 j’ai été touchée par un AVC qui m’a rendue aveugle d’un œil. Depuis je ne peux plus exercer mon métier sur 3 profondeurs : piano, partition, élève. J’ai cessé toute activité. La CGSS m’a donné durant 3 mois des IJ (87jours), puis plus rien. En attendant la décision de la MDPH (dossier médical complet ok), je vis sans un sou, ma famille m’aide, la CGSS ne veut plus me répondre, j’ai des dettes URSSAF,… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour

mon fils fait des vidéos sur la plate-forme TWITCH

Il n’a pas de statut car primo demandeur d’emploi (sans rémunération puisque n’ayant jamais travaillé).

Il a des abonnés et fait bcp de revenus (moyenne de 2300€ par mois).

Quel serait le meilleur statut pour lui ? Micro entrepreneur ou entreprise individuel ?

De plus , pourrait-il déduire des frais (comme des commandes virtuelles pour agrémenter son personnage 3D sur ses videos) ?

Il vit encore chez son papa et à bientôt 26ans.

Merci pour vos conseils

Bonjour, La création de vidéos sur internet via une plate-forme est assimilée à de la création de contenu. La création d’une micro-entreprise s’avère être intéressante pour le créateur pour diverses raisons. Les formalités administratives pour créer une micro-entreprise sont assez allégées, les démarches à réaliser pour gérer l’entreprise ne sont ni complexes ni fastidieuses et enfin, l’auto-entrepreneur est exonéré de TVA et peut prétendre à diverses aides lors de la création de son entreprise. De plus, il est possible pour les auto-entrepreneurs d’ouvrir un site de e-commerce pour réaliser des ventes en ligne. Ceci permet de réaliser des ventes auprès… Lire la suite »

Bonjour, j’ai une question , je créer des article en cuir ou tissu que je voudrais vendre par Internet et je fait de la réfection de siège , quel régime serai le plus adapter pour moi ?car j’ai qu’une partie qui sera vendu sur Internet. Merci

Bonjour,

Si vous souhaitez entreprendre seul, vous avez le choix entre l’Auto-entreprise, l’entreprise individuelle, EURL ou la SASU.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

Mon fils dont l’activité consiste à réaliser des maquettes de son pour des musiciens qui lui rapporte à la fois au moment où l’artiste lui achete le son et ensuite une part des droits SACEM lui sont versés, après une année d’attente en général. Il peut parfois produire lui-même un artiste. Son chiffre d’affaire est très modeste. Il est sous statut EIRL, un peu compliqué pour lui, et je m’interroge sur l’intérêt qu’il aurait à basculer sur le nouveau statut d’entreprise individuelle ?

Merci d’avance de vos conseils

Hervé M.

Bonjour,

L’entreprise individuelle, en revanche, est plus simple à créer et à gérer. Elle ne nécessite pas de capital social et les formalités de création sont plus légères. De plus, depuis le 1er janvier 2023, il est possible de distinguer son patrimoine personnel et son patrimoine professionnel. L’entreprise individuelle, en revanche, est plus simple à créer et à gérer. Elle ne nécessite pas de capital social et les formalités de création sont plus légères.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

pouvez vous ne pas afficher mon nom merci

Bonjour, je suis actuellement gérant d’une SARL à associer unique, et je souhaite créer en parallèle une EI (avec éventuellement pour commencer en douceur, le régime de la micro-entreprise) ; j’ai lu que cela était possible mais sous certaines conditions ; pouvez-vous me confirmer que cela est effectivement possible et connaissez vous ces éventuelles conditions ? Merci d’avance pour vos conseils.

Bonjour,

Il est tout à fait possible de cumuler la micro-entreprise avec la gérance d’une SARL sous certaines conditions :

– être gérant égalitaire ou minoritaire de la SARL ;

– être associé, investi d’aucun mandat social ;

– ne pas être déjà inscrit à la sécurité sociale des indépendants avant la création de sa micro-entreprise ;

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Est ce qu’un registre des décisions d’un associé unique est obligatoire quand on a une entreprise individuelle ? Vous remerciant, Bonne journée,

Bonjour,

Le registre des délibérations est un document obligatoire que l’associé unique doit établir. Il est tenu au siège social dd’après l’article R223-26 du Code de commerce.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

bonsoir ,je entrepreneur individuel ressortissant etranger.Svp quelles demarches a suivre pour dissoudre mon entreprise.? merci

Bonjour,

Toute les formalités de dissolution d’entreprise sont à accomplir sur le site du guichet unique hébergé par l’INPI.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Je vous remercie pour ces explications qui sont très claires.

Conseillerez-vous le statut d’entrepreneur individuel pour un salarié qui souhaite créer son entreprise en complément de son activité salariée ?

Si oui, alors vaut-il mieux être soumis au régime de l’impôt sur les sociétés ou alors soumis à l’impôt sur le revenu ?

Enfin, l’entrepreneur individuel est-il taxé sur les bénéfices ou sur le chiffre d’affaires (comme pour la micro-entreprise par exemple) ?

Merci pour toute votre aide !

bonjour je suis responsable d’une EI qui fait dans la mise a disposition du personnel. J’aimerais savoir le nombre total de personne que je peux embaucher dans mon entreprise avec mon statue de EI.

Bonjour,

mon épouse est Entrepreneur Individuelle et propose des services d’hypnothérapie.

Lorsqu’elle a crée son entreprise en septembre 2020, elle n’a pas été inscrite au RCS. Elle ne vend pas de marchandise et n’a pas de société.

Elle ne peut pas avoir un avis KBIS apparemment nécessaire pour la validation des annonceurs sur google ads. Un “Expert” que j’ai contacté prétend qu’elle doit être inscrite au RCS. Qu’en pensez-vous ?

Bonjour,

En effet, une entreprise individuelle lors de la déclaration doit être inscrite au RNE (registre national des entreprises) et au RCS en cas d’activité commerciale.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, Mon conjoint a ouvert son entreprise individuelle de vente produit d’hygiene, emballage,.. ( vente en boutique) en 2022. Son activité a vraiment débuté en mars 2023 ( le temps d’acheter la marchandise). Aujourd’hui, il réalise qu’il y a vraiment des perspectives d’évolution de son activité et il souhaiterais passer en société en SAS. Cependant, entre temps il a contracté un prêt avec l’Adie. Comment doit il procéder pour fermer l’entreprise individuelle pour ouvir la SAS? Est-ce que moi sa conjointe fonctionnaire peut être associé dans la SAS? Est-ce qu’il peut fermer son entreprise individuelle et être en même temps… Lire la suite »

Bonjour, En principe, il est tout à fait possible pour votre conjoint de faire cette transition vers une SAS, en s’assurant que toutes les obligations légales et financières sont respectées. Pour fermer l’entreprise individuelle et ouvrir la SAS, il doit suivre la procédure de cessation d’activité et création d’une société. De plus, le prêt avec l’Adie continuera à être remboursé, même après la transformation de son statut juridique. Enfin, vous pouvez être associée dans la SAS en tant que fonctionnaire, sous réserve de respecter les restrictions liées à votre statut. En espérant avoir su répondre à vos interrogations, nous vous… Lire la suite »

Bonjour,

Est-ce qu’un entrepreneur individuel, peut être en activité que 1 mois sur 12 ?

Bonjour,

En qualité de travailleur indépendant vous être libre de choisir vos période d’activité.

Ensuite, il vous suffit de déclarer votre chiffre d’affaires selon la périodicité choisie.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Je suis jeune diplômée d’Université. Je me bute à la difficulté d’être engagée comme “ingénieure en électricité domestique”. Je voudrais savoir à partir de quel montant en banque, on peut se lancer dans une entreprise individuelle ?

Bonjour,

Il n’y a pas de montant minimum légal en banque pour créer une entreprise individuelle. Toutefois, prévoyez de quoi couvrir vos besoins initiaux (matériel, assurances, trésorerie). Un budget de quelques milliers d’euros peut suffire selon l’ampleur de votre projet. Consultez un expert pour affiner vos prévisions.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour

Peut on domicilier une autoentreprise en Belgique ou au Luxembourg ?

Bonjour,

Le régime de l’auto-entreprise (ou micro-entreprise) est un statut juridique spécifiquement français, réservé aux personnes physiques ayant leur activité ou leur domicile en France. Par conséquent, il n’est pas possible de domicilier une auto-entreprise à l’étranger, y compris en Belgique ou au Luxembourg. Pour exercer une activité dans un autre pays, il convient de se conformer aux règles locales en matière de création d’entreprise et de fiscalité.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.