La création d’une entreprise individuelle (EI)

Dernière mise à jour le 03/06/2025

Créer une entreprise individuelle est une solution simple et efficace si vous souhaitez commencer votre activité rapidement.

En tant qu’entrepreneur individuel vous profitez d’un cadre juridique souple sans capital minimum ni associé. Toutefois, il est important de bien comprendre vos obligations légales, les régimes fiscaux applicables et votre protection sociale avant de vous lancer.

Ce guide vous aide à maîtriser les points essentiels pour réussir votre projet et démarrer dans les meilleures conditions.

Qu’est ce qu’une entreprise individuelle ?

L’entreprise individuelle (EI) est une forme juridique adaptée si vous souhaitez créer seul votre activité sans vous engager dans des démarches complexes. L’EI se distingue par sa simplicité de création, de gestion et son fonctionnement souple.

Définition de l’entreprise individuelle

En choisissant de créer une entreprise individuelle, vous exercez votre activité en votre nom propre, sans créer de société. Ainsi, il n’y a pas de personnalité morale distincte : vous êtes l’entreprise.

Vous n’avez pas besoin de rédiger des statuts, ni de déposer un capital social et l’immatriculation est rapide.

De plus, depuis 2022 votre patrimoine personnel est protégé de droit pour toutes les dettes professionnelles contractées après cette date.

Les formes possibles de l’entreprise individuelle

Vous pouvez exercer en entreprise individuelle sous deux régimes principaux :

- L’entreprise individuelle « classique », la forme de base, simple et accessible ;

- La micro-entreprise, un régime ultra-simplifié, adapté aux petites activités.

Le choix du régime de la micro-entreprise

Le régime micro-entreprise permet d’avoir une plus grande souplesse fiscale et sociale.

Il reste possible à condition de respecter certains plafonds de chiffre d’affaires :

| Activité | Plafond annuel (HT) |

|---|---|

| Vente / hébergement | 188 700 € |

| Prestations de services / libéral | 77 700 € |

| Activité mixte | 188 700 € au total, dont 77 700 € max en services |

Vous bénéficiez aussi d’un abattement forfaitaire sur vos recettes (entre 34 % et 71 % selon l’activité) et vous payez vos cotisations sociales à l’URSSAF sans avoir à tenir une comptabilité complexe.

EI ou société : quelles différences ?

Contrairement à une société unipersonnelle comme l’EURL ou la SASU l’entreprise individuelle ne crée pas de structure juridique séparée.

C’est le choix idéal pour vous lancer seul, rapidement et avec un minimum de formalités.

En revanche, si vous prévoyez de vous associer, de lever des fonds ou de structurer davantage votre activité, opter pour une société peut être un choix plus adapté.

Quelles sont les conditions pour lancer une entreprise individuelle ?

Avant de créer votre entreprise individuelle, vous devez remplir certaines conditions légales.

Qui peut créer une entreprise individuelle ?

Pour exercer en nom propre vous devez être :

- Majeur (ou émancipé si vous avez moins de 18 ans) ;

- Capable juridiquement ( les personnes sous tutelle ou curatelle renforcée ne peuvent pas exercer d’activité commerciale).

Et si vous êtes étranger ?

Vous pouvez créer une entreprise individuelle si :

- Vous êtes ressortissant de l’Union européenne ou de l’Espace économique européen (EEE) ;

- Ou si vous détenez une autorisation administrative (titre de séjour vous permettant d’exercer une activité commerciale en France).

Certaines professions réglementées imposent toutefois des conditions de nationalité, de diplômes ou d’expérience.

Exemple : si vous souhaitez ouvrir une pharmacie en tant qu’entrepreneur individuel, vous devez impérativement être titulaire du diplôme de pharmacien et être inscrit à l’Ordre des pharmaciens. De plus cette activité est réservée aux ressortissants de l’Union européenne sauf exception prévue par la loi.

Les incompatibilités

Vous ne pouvez pas créer une entreprise individuelle si vous exercez certaines fonctions comme :

- Fonctionnaire ;

- Avocat, notaire, expert-comptable ;

- Commissaire aux comptes.

Ces activités sont incompatibles avec une activité commerciale indépendante.

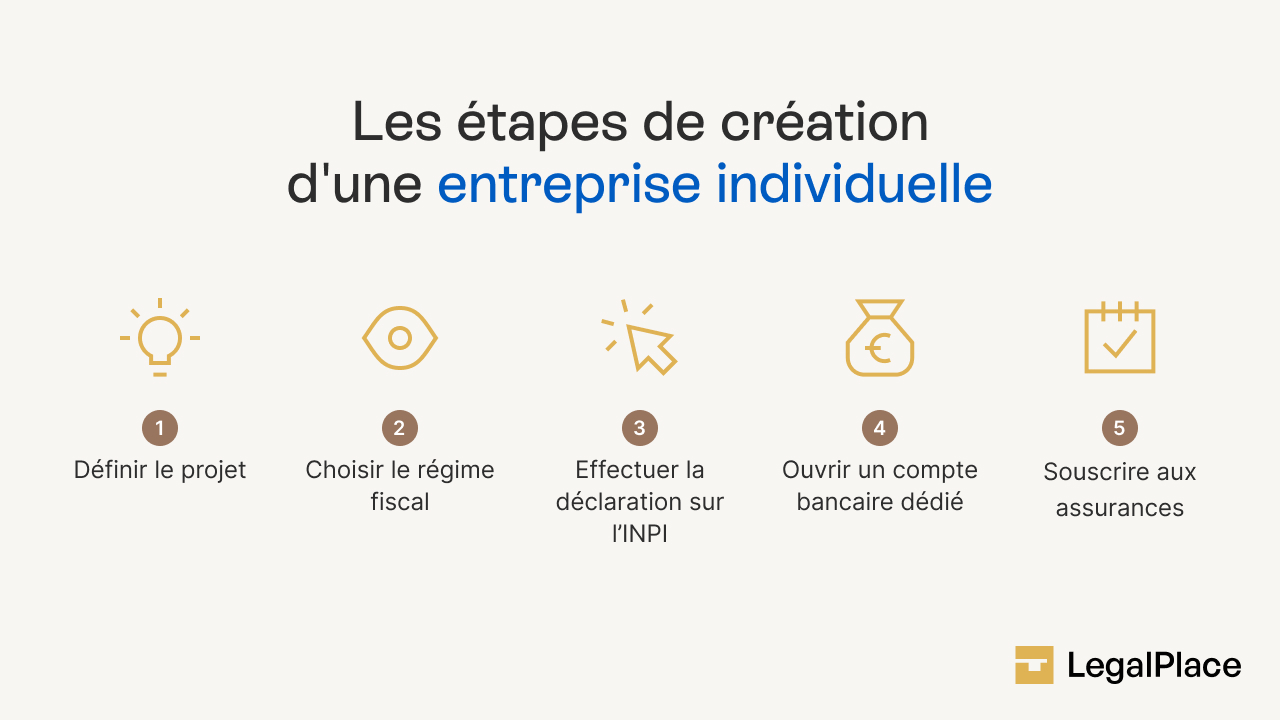

Quelles sont les étapes pour créer votre entreprise individuelle ?

Pour créer une EI certaines étapes clés sont à respecter pour lancer votre projet sereinement.

Etape 1 : Définissez les bases de votre projet

Pour commencer il est nécessaire de poser les fondations de votre activité : nature de l’activité exercée, étude du marché, positionnement, objectifs etc. Rédiger un business plan clair et structuré vous aidera à définir votre stratégie et anticiper vos besoins financiers

Pensez également à choisir un nom commercial si vous ne souhaitez pas utiliser votre nom personnel.

Etape 2 : Choisissez votre régime fiscal

Pour le régime fiscal, l’entreprise individuelle est par défaut soumise à l’impôt sur le revenu (IR). Néanmoins, vous pouvez, sous certaines conditions, opter pour l’impôt sur les sociétés (IS).

Ce choix peut être intéressant en fonction de votre situation (revenus élevés, stratégie de réinvestissement, etc.).

Etape 3 : Effectuez votre déclaration sur le Guichet unique

Depuis le 1er janvier 2023, toutes les démarches de création doivent obligatoirement se faire sur le site du Guichet unique géré par l’INPI.

Voici les pièces à fournir lors de l’immatriculation :

- Le formulaire P0 complété et signé ;

- Une copie de votre pièce d’identité ;

- Une attestation de non-condamnation et de filiation ;

- Un justificatif d’adresse professionnelle (ou de domiciliation) ;

- En cas d’activité réglementée : le diplôme ou autorisation d’exercer ;

- Si vous êtes marié : une déclaration du conjoint sur les conséquences patrimoniales.

Une fois validée votre immatriculation vous permettra d’exercer légalement et d’obtenir un numéro SIREN.

Etape 4 : Ouvrez un compte bancaire dédié

L’ouverture d’un compte bancaire professionnel n’est obligatoire que si vous dépassez 10 000 € de chiffre d’affaires deux années consécutives.

Néanmoins, même en dessous du seuil, afin de faciliter la gestion de votre entreprise, il est préférable d’avoir un compte séparé de vos finances personnelles.

Etape 5 : Souscrivez une assurance adaptée

Il est d’usage de souscrire à une assurance responsabilité civile professionnelle (RC Pro) afin de couvrir d’éventuels dommages liés à votre activité.

Selon votre secteur, certaines assurances peuvent être également obligatoires (ex : décennale pour le bâtiment).

Comment votre patrimoine est-il protégé en entreprise individuelle ?

Depuis 2022, en créant une entreprise individuelle vos biens personnels sont automatiquement séparés de ceux liés à votre activité.

Ainsi, seuls les éléments utilisés dans le cadre professionnel (matériel, local, compte bancaire pro…) peuvent être saisis en cas de dettes. Vos biens personnels sont donc protégés, sauf en cas de fraude ou de manquements graves aux règles fiscales ou sociales.

Quel régime fiscal s’applique à une entreprise individuelle ?

En tant qu’entrepreneur individuel, vous relevez par défaut de l’impôt sur le revenu (IR). Toutefois vous pouvez opter pour l’impôt sur les sociétés (IS) si cela est plus avantageux pour vous.

Votre activité et votre chiffre d’affaires déterminent le régime applicable.

L’imposition à l’impôt sur le revenu (IR)

Avec l’IR, c’est vous qui êtes imposé sur les bénéfices de votre entreprise. Cela signifie que les bénéfices de votre activité sont ajoutés à vos autres revenus personnels pour calculer vos impôts.

La manière de calculer ces bénéfices dépend du type d’activité exercée :

- Si vous vendez des biens ou proposez des services commerciaux (vente, hébergement, restauration…), vos revenus relèvent des BIC (bénéfices industriels et commerciaux) ;

- Si vous exercez une activité intellectuelle ou libérale (conseil, professions réglementées, création…), ils relèvent des BNC (bénéfices non commerciaux).

En fonction de votre chiffre d’affaires, trois régimes sont possibles :

| Régime fiscal | Vente de marchandises | Prestations de services | Caractéristiques principales |

|---|---|---|---|

| Micro-entreprise | Moins de 188 700 € | Moins de 77 700 € | Régime simplifié avec abattement forfaitaire. Peu de formalités. |

| Régime réel simplifié | Entre 188 700 € et 840 000 € | Entre 77 700 € et 254 000 € | Déduction des charges réelles, obligations comptables allégées. |

| Régime réel normal | Plus de 840 000 € | Plus de 254 000 € | Comptabilité complète, déclarations détaillées, déductions précises. |

L’option pour l’impôt sur les sociétés (IS)

Vous pouvez choisir d’être imposé à l’IS, en optant pour ce régime au moment de la création ou plus tard. Cette décision est irréversible après 5 ans.

Avec l’IS :

- L’entreprise paie l’impôt sur ses bénéfices ;

- Vous pouvez vous verser une rémunération et percevoir des dividendes ;

- Ce choix peut être stratégiquement intéressant si vous souhaitez séparer vos revenus personnels des résultats de l’entreprise.

Comment est déterminé le revenu de l’entrepreneur individuel ?

Votre revenu en tant qu’entrepreneur individuel dépend principalement du régime fiscal que vous choisissez pour votre entreprise.

Impôt sur le revenu (IR)

Votre rémunération correspond au bénéfice net de votre activité, c’est-à-dire ce qui reste après avoir payé vos charges sociales, vos impôts et les dépenses liées à votre entreprise.

Vous ne vous versez pas un salaire à proprement parler mais vous retirez des fonds directement des bénéfices réalisés.

Ainsi, votre revenu varie donc en fonction du chiffre d’affaires et des charges engagées.

Si vous choisissez l’impôt sur les sociétés (IS)

Avec l’option IS, vous pouvez vous verser un salaire fixe en tant que dirigeant, qui sera soumis aux cotisations sociales classiques.

En plus de ce salaire, vous pouvez aussi percevoir des dividendes lorsque votre entreprise dégage des bénéfices.

Cette option vous permet de mieux contrôler la répartition entre rémunération et dividendes.

En créant une EI, vous relevez du régime social des travailleurs non salariés (TNS). Ce régime vous permet de bénéficier d’une couverture sociale complète.

Vos cotisations sociales sont calculées en fonction de votre revenu professionnel et elles représentent en moyenne 45 % de ce revenu.

Elles couvrent notamment :

- L’assurance maladie-maternité ;

- Les allocations familiales ;

- La retraite de base et complémentaire ;

- L’invalidité-décès,

- L’indemnité journalière en cas d’arrêt de travail (sous certaines conditions).

Voici une vidéo qui vous permettra, en quelques minutes, de mieux comprendre l’entreprise individuelle depuis la réforme 2022 :

Comment transmettre votre entreprise individuelle ?

En tant qu’entrepreneur individuel vous avez la possibilité de transmettre votre activité. Cette transmission peut se faire à titre gratuit (donation) ou à titre onéreux (cession ou apport à une société).

À qui pouvez-vous transmettre votre entreprise ?

Vous pouvez céder votre activité :

- A un membre de votre famille (enfants, conjoint, etc.) ;

- A un collaborateur ou salarié de confiance ;

- A une entreprise ou un investisseur tiers.

Que peut comprendre la transmission ?

La transmission peut porter :

- Soit uniquement sur le fonds de commerce (clientèle, nom commercial, matériel, etc.) ;

- Soit sur l’ensemble de votre patrimoine professionnel incluant les dettes, les garanties etc.

Quelles sont les formalités à prévoir ?

La transmission d’une entreprise individuelle entraîne :

- Le paiement de droits d’enregistrement, calculés selon la valeur du bien transmis ;

- La rédaction d’un acte de cession ou de donation (souvent devant notaire) ;

- La déclaration aux organismes compétents (URSSAF, impôts, etc.).

FAQ

Quelle est la différence entre un auto-entrepreneur et une entreprise individuelle ?

L’auto-entrepreneur est une forme simplifiée de l’entreprise individuelle, avec un régime fiscal et social allégé, réservé aux activités avec un chiffre d’affaires limité. L’entreprise individuelle classique, elle, permet plus de déductions mais implique une gestion plus contraignante.

Quel est le coût d'une entreprise individuelle ?

Créer une entreprise individuelle coûte en général entre 24 € et 45 € pour l’immatriculation, selon votre activité (commerciale ou artisanale), tandis que les professions libérales sont souvent exemptées. Vous devez aussi prévoir des cotisations sociales représentant environ 45 % de vos revenus, une éventuelle assurance professionnelle, ainsi que la Cotisation Foncière des Entreprises annuelle, variable selon votre chiffre d’affaires et votre localisation.

Pourquoi choisir l'entreprise individuelle ?

L’entreprise individuelle séduit par sa simplicité de création, sa gestion souple et l’absence de capital minimum. Elle vous permet de garder le contrôle total de votre activité tout en bénéficiant d’un régime fiscal adapté, idéal pour démarrer seul avec des coûts réduits.

Créer mon entreprise individuelle

Dernière mise à jour le 03/06/2025

Connexion

Connexion

Bonjour ma femme veut créer une EIRL pour sa pizzeria . Elle veut bénéficier de L ARE. Le comptable lui dit pas possible et la chambre des métiers me dit ok. Qui dit vrai

Bonjour, Pour percevoir l’ARE, vous devez respecter plusieurs autres conditions que vous trouverez sur ce site officiel : https://www.service-public.fr/particuliers/vosdroits/F14860. Parmi ces conditions, vous devez être involontairement privé d’emploi et devez justifier, à la date de fin du contrat de travail, d’une période minimale de travail. Sachez également que le versement de l’ARE peut être cumulé avec d’autres revenus d’activité à condition que ceux ne soient pas issus d’une activité professionnelle salariée. Dans le cas de votre femme, créer une EIRL ne fait donc en aucun cas obstacle à ce qu’elle puisse bénéficier de l’ARE. Néanmoins soyez bien sûr qu’elle respecte… Lire la suite »

Bonjour,

ma marie souhaite crée son salon de tatouage, je me demande si le régime EI ou EIRL, sois le mieux pour lui ?

bien à vous.

Bonjour,

Il n’existe pas de grandes différences entre le régime de l’Entreprise individuelle (EI) et le régime de l’Entreprise individuelle à responsabilité limitée (EIRL). A la différence de l’EI, l’EIRL présente l’avantage, d’une part, de limiter la responsabilité du dirigeant au patrimoine affecté à l’entreprise (il y a une séparation nette entre le patrimoine du chef d’entreprise, et celui de l’entreprise), d’autre part, cette forme juridique permet d’opter pour le régime fiscal de l’impôt sur les sociétés.

En espérant que notre réponse vous sera utile,

L’équipe LegalPlace

bonjour

je suis en entrepreneur individuel et la troisième année de cotisation est trop élevé pour moi et je voudrai passer en eirl. Comment faire et est-ce possible ? dois-je clôturer avant pour ouvrir l’eirl ou c a se fait automatiquement ? merci de m’aider

Cordialement

Bonjour,

Pour passer d’une entreprise individuelle à l’EIRL, il n’y a pas besoin de clôturer votre entreprise puisque l’EIRL est une option exercée en entreprise individuelle. Il suffit simplement de déposer une déclaration d’affectation auprès du greffe du Tribunal de commerce et joindre les formulaires correspondants. Les formulaires dépendent de l’activité exercée : commerciales, libérales ou agricoles.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour!

Je voudrais savoir le cout de tous les formalités pour creer un entreprise individuelle? Il’y a un cout de renouvellement annuel? Je peux demander un certificat de l’ entreprise individuelle? Merci!

Bonjour,

le coût des formalités s’agissant de la création d’une entreprise individuelle varie selon l’activité exercée (civile, commerciale, artisanale, etc).

Vous pourrez recevoir un extrait Kbis attestant de l’immatriculation de votre entreprise une fois celle-ci réalisée.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Combien de temps la création de l’entreprise est-elle valable ? dois-je renouveler l’inscription? Combien sa coute la renovation?

Bonjour et merci Pour cet article très pertinent.

J’ai créer une EI avec imposition à l’IS. J’ai 3 ans de maintien d’ARE mais Le pôle emploi refuse l’attestation de mon expert comptable disant que je ne prends pas de salaire et veut m’indemniser tous les mois qu’à hauteur de 70%. En attendant mon avis d’imposition… Quel document fournir pour attester que je ne prend pas de salaire et que je suis un EI mais à l’IS ? Merci à vous pour votre aide

Bonjour,

Nous vous invitons à prendre contact directement avec le service des impôts afin d’obtenir plus d’informations quant à votre situation.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour,

Je suis actuellement dans votre cas, avez-vous pu obtenir gain de cause sur le versement total de vos ARE avec pole emploi et si oui comment avez-vous fait ?

Merci par avance pour votre retour.

Bonjour,

Je suis à la fois en CDI dans le privé et auto-entrepreneur dans une autre activité. Je souhaite démissionner de mon CDI mais conserver le droit à Pôle emploi + chômage donc j’aimerais créer une autre entreprise Quelles sont les possibilités svp?

Merci pour votre réponse.

Cordialement.

Bonjour,

Votre situation nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, En pleine réflexion sur la création de mon entreprise pour du travaux service et de la petite rénovation. j’hésite entre le statut de l’ auto-entreprise et celui de l’entreprise individuelle. Ma crainte est celle des charge sur l’entreprise individuelle. Plusieurs interrogations : Peut on revendre de l’outillage, camionnette, Mini pelle qui nous appartiennent en perso a l’entreprise si cette dernière n’a pas du tout ou pas assé de trésorerie ? Peut-on injection des fond propre vers le pro? Il est noté que les charges sont élevés mais pourriez vous me donner une base en exemple. Je suppose que c’est… Lire la suite »

Bonjour, Tout d’abord, pour répondre à votre première question, il est possible de revendre de l’outillage, une camionnette ou une mini-pelle à votre entreprise, mais cela doit être effectué à sa juste valeur. Vous pouvez également injecter des fonds propres dans l’entreprise, mais cela doit être comptabilisé comme un apport en capital. En ce qui concerne le choix entre l’auto-entreprise et l’entreprise individuelle, il est important de savoir que l’auto-entreprise est une forme simplifiée d’entreprise individuelle avec un régime fiscal et social spécifique, tandis que l’entreprise individuelle est soumise au régime de droit commun. Les charges sociales pour une entreprise… Lire la suite »

Bonjour,

Votre service de création d’entreprise est très intéressant.

Par contre, je bute sur mon activité que je ne parviens pas à renseigner.

Pouvez-bous m’aider ?

Je désire me mettre en EI pour une activité principale d’économiste de la construction et toutes prestations de services ayant trait à la profession d’économiste de la construction, toutes prestations de services d’ordonnancement, pilotage et coordination de chantier.

Votre retour me permettrai de compléter le dossier.

Dans l’attente de votre retour.

Cordialement.

Mallaury

Bonjour, je suis déjà dirigeante égalitaire d’une SARL. Puis-je quand même créer une EI ? Ou c’est comme la micro-entreprise et donc incompatible ? Merci d’avance !

Bonjour,

En qualité de gérant égalitaire de SARL vous étés assimilés salariés et vous relevez donc du régime général de la sécurité sociale.

Par conséquent, les gérants assimilés salariés, non affiliés à la SSI peuvent cumuler la gérance d’une société telle qu’une SARL avec une entreprise individuelle.

En revanche, les gérant TNS d’ores et déjà inscrit à la SSI ne peuvent pas accomplir une activité indépendante.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour étant autoentrepreneur puis je me verser un chiffre d’affaire avec mes fonds propres. ? En déclarant ce CA à l’ursaff et en payant taxes et impots.

Merci de votre reponses.

Bonjour,

En tant qu’auto-entrepreneur, vous ne pouvez pas vous “verser” un chiffre d’affaires provenant de vos propres fonds propres. Le chiffre d’affaires doit obligatoirement provenir d’une activité réelle exercée dans le cadre de votre micro-entreprise. Déclarer un CA fictif à l’URSSAF, même en payant les cotisations et impôts correspondants, serait contraire à la réglementation et pourrait entraîner des sanctions.

Si vous souhaitez injecter des fonds personnels dans votre activité, vous pouvez le faire sous forme d’apports, mais cela ne constitue pas un chiffre d’affaires.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.