Comment déterminer le salaire d’un freelance ?

Dernière mise à jour le 28/11/2024

En tant que bénéficiaire du statut freelance, le salaire est fonction du Taux Journalier Moyen (TJM) facturé par jour à ses clients pour ses services. Le professionnel qui souhaite devenir freelance doit avoir une idée précise de la rémunération qu’il est capable de tirer de son activité. Cela passe par la prise en compte de toutes les charges déductibles dans le calcul afin de déterminer le gain net.

Que représente le TJM pour le calcul du salaire du freelance ?

Se lancer en tant que travailleur indépendant nécessite de mener une réflexion quant à sa rémunération. C’est en ce sens qu’intervient le TJM. Il s’agit d’un élément crucial qui permet le calcul du gain net journalier en freelance.

Ainsi, le tarif d’un freelance, également connu sous l’appellation de Taux Journalier Moyen (TJM), représente la rémunération facturée par le freelance à son client pour une journée de travail. Cette rémunération s’exprime hors taxe et constitue un indicateur pour déterminer le salaire net quotidien du freelance.

Le travail en freelance se caractérise principalement par une certaine flexibilité permettant au travailleur indépendant de fixer les tarifs de ses prestations auprès de ses clients. Cependant, il est essentiel pour lui d’avoir une conception précise de son TJM. En effet, cela lui permettra de mieux fixer ses tarifs et mener les négociations en toute connaissance de cause.

Quels critères influencent le calcul du salaire du freelance ?

Le calcul du salaire du freelance impose de prendre en compte certains paramètres notamment le statut fiscal, les charges sociales, ainsi que les frais professionnels. Ainsi, la maîtrise de ces éléments permet au freelance de faire des choix judicieux.

Le choix du régime fiscal

Le choix entre le régime de l’impôt sur le revenu (IR) ou l’impôt sur les sociétés (IS) impacte directement le salaire.

En effet, le taux d’imposition dépend du régime choisi. Par défaut, le freelance est imposé à l’impôt sur le revenu. Néanmoins, il peut opter pour l’imposition sur les sociétés ou pour le régime de la micro-entreprise. Lorsqu’il est assujetti à l’impôt sur le revenu, il est imposé selon un barème progressif qui fixe les taux en fonction des tranches d’imposition.

En revanche, lorsque le freelance opte pour l’impôt sur les sociétés, il est soumis à un taux fixe de 15 % pour les bénéfices jusqu’à 42 500 euros, puis à un taux de 25 % au-delà de ce montant.

Quant au régime de la micro-entreprise, les taux appliqués vont de 1 à 2,2 % selon la nature de l’activité et s’ajoutent aux taux précédents de cotisations sociales.

Par conséquent, les taux d’imposition, les déductions et exonérations diffèrent en fonction du régime fiscal choisi, impactant ainsi le montant des bénéfices servant de base de calcul au salaire du freelance.

Les charges sociales

Le fait de travailler en freelance n’exonère pas des charges sociales. Elles sont déduites du chiffre d’affaires du freelance. Cette déduction entraîne une diminution du montant disponible pour le salaire net.

Toutefois, le niveau des charges peut faire l’objet d’une diminution ou d’une exonération au travers d’aides octroyées au freelance. C’est en effet le cas de l’ACRE (Aide à la Création ou à la Reprise d’une Entreprise) qui offre une exonération partielle ou totale des charges sociales à des entrepreneurs sous certaines conditions.

Ainsi, cette exonération peut réduire les coûts des charges sociales et augmenter leur revenu net disponible. Ainsi, le niveau de charges sociales peut indirectement influer sur le salaire net d’un freelance en déterminant s’il peut bénéficier de ces dispositifs.

Les frais professionnels

Les frais professionnels, notamment les frais de fourniture de bureau, les frais de communication, ainsi que ceux engagés pour les déplacements sont déductibles du chiffre d’affaires selon la forme juridique sous laquelle exerce le professionnel. Cette déduction permet de réduire le montant imposable tout en augmentant le calcul de revenu freelance net imposable.

Ainsi, la gestion efficace des frais professionnels réduit la charge fiscale et augmente le montant disponible pour la rémunération.

En conséquence, les frais professionnels jouent un rôle non négligeable dans le calcul du salaire du freelance car il l’impacte de différentes manières.

Comment calculer le TJM ?

Il apparaît plus simple de calculer le Taux Journalier Moyen lorsqu’on a pris en compte les implications du régime fiscal, des charges sociales et des frais de fonctionnement.

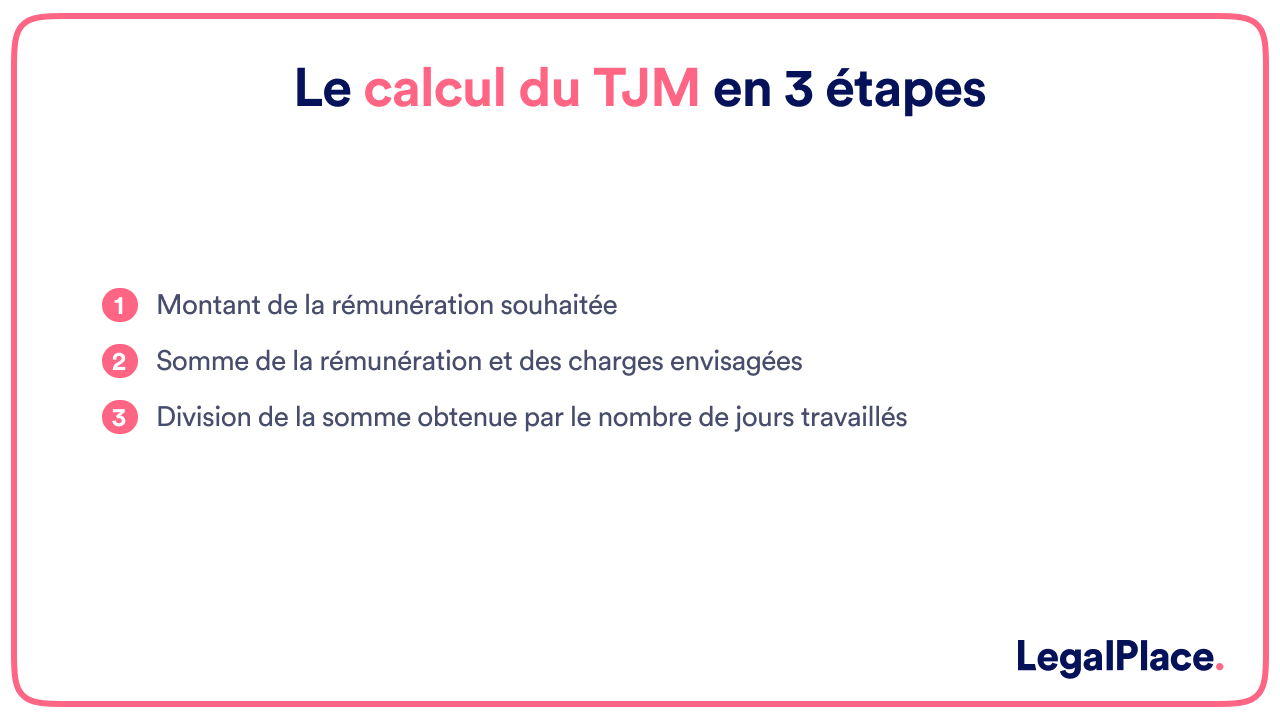

En réalité, le calcul se fait en 3 étapes :

- Avoir une idée précise du montant qu’il souhaite recevoir à titre de revenus mensuels. Il a notamment la possibilité de s’aligner sur le montant de son précédent salaire s’il était salarié dans le même domaine ;

- Ajouter au montant du salaire souhaité les charges telles que les charges sociales, les frais professionnels, le montant des différentes assurances à souscrire, etc… Faire la somme du montant du salaire souhaité et de celui de toutes les charges envisagées ;

- Diviser la somme totale obtenue par le nombre de jours durant lesquels il souhaite travailler dans le mois. Le montant qu’il obtiendra sera alors le montant qu’il devrait proposer pour ses services auprès de ses clients.

Existe-t-il un salaire freelance de référence ?

Le travailleur indépendant peut refuser de se lancer dans des calculs qui lui paraissent fastidieux. Dans ce cas, il peut se référer au TJM moyen d’usage appliqué dans son domaine d’activité.

Par ailleurs, il arrive que les clients proposent eux-mêmes des salaires freelances dans le cadre d’un contrat de prestation de services freelance. En effet, ils se réfèrent au TJM moyen observé sur le marché du travail. Il appartiendra alors à l’indépendant de négocier son salaire s’il estime que celui proposé ne lui convient pas.

En France, le salaire médian d’un freelance dépend de nombreux facteurs tels que le domaine d’activité, la zone géographique et le nombre d’années d’expérience de l’indépendant.

Toutefois, des études de marché permettent d’avoir une idée des tranches de salaire médian en fonction du domaine d’activité tels que définis dans le tableau suivant :

| Domaine d’activité | Taux Journalier Moyen (en euros) |

| Développeurs | 450-580 |

| Chefs de projet | 410-590 |

| Consultants webmarketing, marketing | 520-604 |

| Community manager | 280-540 |

| Rédacteur web | 240-550 |

| Graphistes et photographes | 350-450 |

| Business developers | 600-760 |

| Expert Data | 550-650 |

FAQ

Qui peut travailler en freelance ?

Il n’y a pas d’exigence particulière pour être freelance. Tout professionnel peut décider de se lancer dans l’aventure entrepreneuriale. Certains choisissent de devenir freelance afin de profiter de la flexibilité qui caractérise cette manière de travailler. En revanche, d’autres y voient un moyen de diversifier leurs revenus en se lançant en freelance en plus de leur emploi principal.

Quel statut pour travailler en freelance ?

Le statut de freelance en lui-même n’est pas une forme juridique. Ainsi, le freelance devra opter pour l’une des formes lui permettant d’exercer seul de manière indépendante : entreprise individuelle, micro-entreprise ou auto-entreprise, Société par Actions Simplifiée Unipersonnelle (SASU), Entreprise Unipersonnelle à Responsabilité Limitée (EURL).

Pourquoi être en freelance peut permettre de gagner plus ?

Être freelance peut permettre de densifier ses revenus pour plusieurs raisons. En effet, le statut de freelance offre une grande flexibilité qui permet à l’indépendant de fixer lui-même ses tarifs sans être limité par une échelle de rémunération. Aussi, ils ont la possibilité de diversifier leurs revenus en proposant différents services parfois sur un marché mondial.

Créer mon contrat de travail

Créer mon contrat de travail

Dernière mise à jour le 28/11/2024

Connexion

Connexion