Créer une SCI : les étapes à suivre

Dernière mise à jour le 02/10/2025

- Qu’est ce qu’une SCI ?

- Pourquoi créer une SCI ?

- Quelles sont les conditions pour créer une SCI ?

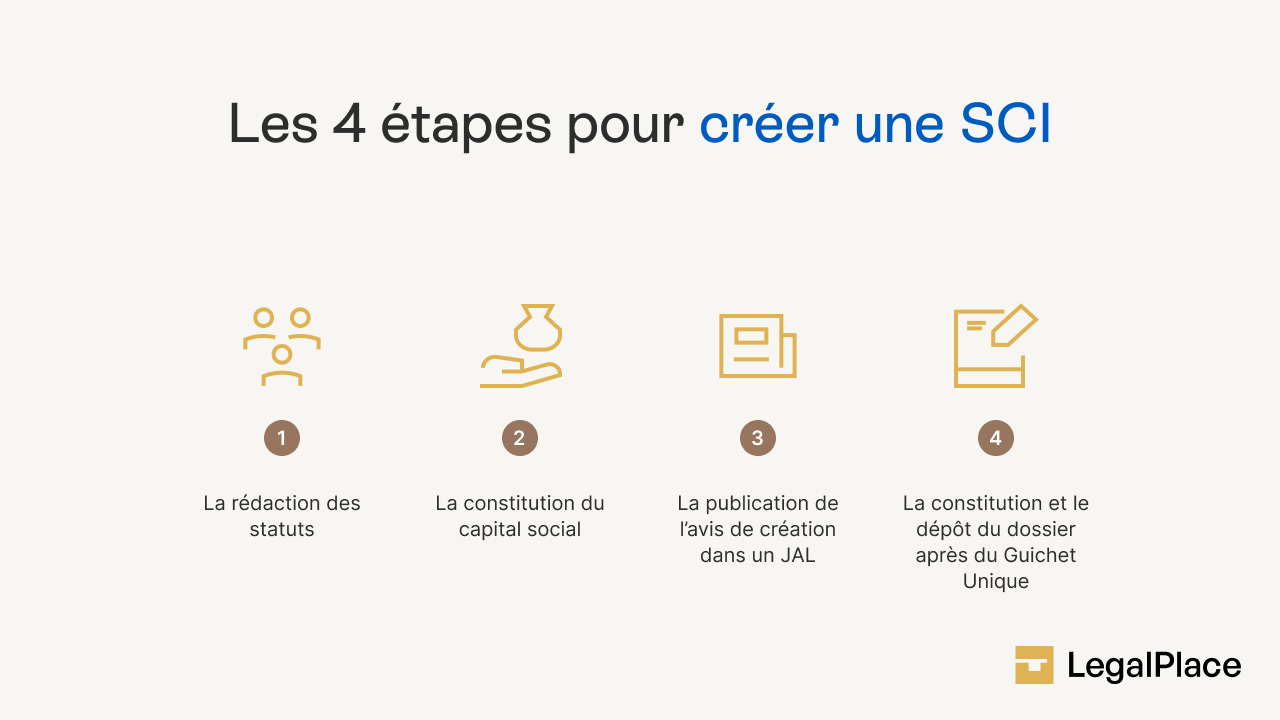

- Quelles sont les 4 étapes à suivre pour créer une SCI ?

- Quel est le coût de création d’une SCI ?

- Quelle fiscalité pour une SCI ?

- Comment s’organise la gestion et la transmission du patrimoine au sein d’une SCI ?

- En résumé :

- FAQ

En 2025, la société civile immobilière reste la solution idéale pour gérer un bien à plusieurs ou préparer une transmission. Que ce soit pour vos investissements locatifs ou votre patrimoine familial, elle combine souplesse et sécurité.

Découvrez dans ce guide comment créer votre SCI simplement et en toute sérénité.

📝 L’essentiel à retenir sur la création d’une SCI

- Une SCI permet de gérer et transmettre un patrimoine immobilier à plusieurs ;

- Elle peut prendre différentes formes (familiale, de gestion, d’attribution, de construction-vente…) ;

- La création nécessite au moins 2 associés et des statuts bien rédigés;

- Les formalités se réalisent via le guichet unique de l’INPI ;

- Les coûts incluent l’immatriculation, l’annonce légale et éventuellement les honoraires de professionnels.

Qu’est ce qu’une SCI ?

Avant de créer une SCI, mieux vaut en connaître la définition d’une SCI, les différents types et les principaux avantages

Définition de la SCI

La SCI est une société de nature civile qui sert avant tout à gérer un patrimoine immobilier en commun.

Concrètement, elle doit être constituée d’au moins deux personnes qui décident de mettre en commun leurs moyens pour acheter, administrer ou transmettre un bien immobilier.

Ce n’est plus chaque associé qui possède directement le bien : c’est la SCI qui en est propriétaire, et vous détenez des parts sociales proportionnelles à votre apport.

Exemple : si vous et votre frère investissez ensemble dans un appartement via une SCI, vous ne devenez pas copropriétaires du bien, mais associés de la société qui le détient. Cette organisation simplifie la gestion et évite les blocages souvent rencontrés en indivision.

Les différents types de SCI

Il existe différents types de SCI, selon vos besoins et vos objectifs patrimoniaux :

- La SCI de gestion ou de location : c’est la forme la plus courante. Elle permet à plusieurs personnes, qu’elles soient de la même famille ou non, de posséder un bien immobilier en commun et de le mettre en location.

- La SCI familiale : réservée aux membres d’une même famille, elle facilite la gestion et la transmission d’un patrimoine. Elle peut même employer un membre de la famille en tant que salarié.

- La SCI d’attribution : ce type de société a pour but de construire ou d’acquérir un immeuble, puis de répartir la propriété entre les associés (en jouissance, en nue-propriété ou en pleine propriété).

- La SCI de construction-vente : principalement utilisée par des investisseurs, elle consiste à acheter un terrain, construire un immeuble et le revendre pour dégager une plus-value.

- La SCI de jouissance à temps partagé : plus spécifique, elle permet aux associés de la SCI de partager l’usage d’un bien, comme une résidence secondaire, selon des périodes définies.

Pourquoi créer une SCI ?

La SCI est avant tout un outil de gestion et de transmission patrimoniale.

Elle simplifie la gestion collective d’un bien, protège le patrimoine personnel des associés, offre des leviers fiscaux intéressants (déficit foncier, abattements sur les plus-values, option IR/IS) et facilite grandement la transmission familiale grâce à la cession de parts sociales.

Sa souplesse statutaire permet aussi d’adapter le fonctionnement à chaque projet, et le démembrement des parts en fait un excellent outil de stratégie patrimoniale.

Voici un tableau simplifiée des principaux avantages de la SCI :

| Avantage | Ce que ça change pour vous | Exemple concret |

|---|---|---|

| Gestion simplifiée | Le bien appartient à la SCI, chaque associé détient des parts. Les décisions suivent les statuts, pas l’unanimité. | Vous évitez les blocages fréquents de l’indivision quand un héritier refuse de vendre. |

| Protection du patrimoine | Vos biens personnels restent protégés : seuls les biens de la SCI répondent aux dettes. | Si la SCI ne peut pas rembourser un prêt, la banque se retourne d’abord contre la société. |

| Avantages fiscaux | Déficit foncier imputable, abattements sur plus-values, choix entre IR et IS. La SCI à IS permet aux associés de distribuer des dividendes. | Vous pouvez réduire vos impôts grâce aux travaux déductibles dans une SCI à l’IR. |

| Transmission facilitée | Les parts se transmettent plus facilement, avec des abattements fiscaux avantageux. Système qui simplifie les donations de parts sociales | Chaque parent peut transmettre 100 000 € par enfant tous les 15 ans, sans droits. |

| Souplesse de fonctionnement | Les statuts fixent librement les règles : gérant, capital, clauses d’agrément. | Vous pouvez exiger l’accord des associés avant l’arrivée d’un nouvel investisseur. |

| Démembrement des parts | Possibilité de séparer usufruit (revenus) et nue-propriété (propriété). | Les parents conservent les loyers tout en transmettant la propriété aux enfants. |

Quelles sont les conditions pour créer une SCI ?

Créer une SCI est une démarche accessible, mais elle suppose de respecter certaines règles incontournables.

Qui peut créer une SCI ?

Vous devez réunir au moins deux associés pour constituer une SCI. En principe, il s’agit de personnes majeures juridiquement capables. Toutefois, un mineur peut aussi devenir associé à condition d’être représenté par ses parents ou son tuteur légal.

Les apports au capital social

Chaque associé doit apporter quelque chose pour constituer le capital de la SCI. Ces apports définissent la répartition des parts sociales et les droits de chacun. Ils peuvent prendre deux formes :

- Apports en numéraire : des sommes d’argent déposées sur le compte de la SCI.

- Apports en nature : des biens immobiliers ou matériels, dont la valeur doit être précisément évaluée.

Même si la loi autorise la création d’une SCI avec un capital minimal (parfois symbolique), mieux vaut prévoir un montant plus conséquent afin de rassurer les banques et vos futurs partenaires financiers.

Quelles sont les obligations légales à respecter ?

Deux points essentiels doivent être définis dès la création :

- Le capital social :

- Capital fixe : le montant reste inchangé sauf modification par décision collective.

- Capital variable : les associés peuvent l’augmenter ou le réduire librement, dans les limites prévues par les statuts.

- L’objet social : il doit rester exclusivement civil, conformément à l’article 1833 du Code civil. En pratique, cela signifie que votre SCI peut acheter, gérer ou louer des biens immobiliers. En revanche, l’achat-revente de biens de manière habituelle est strictement interdit, car cela relèverait d’une activité commerciale.

Quelles sont les 4 étapes à suivre pour créer une SCI ?

Créer une SCI est une démarche accessible, à condition de suivre les étapes clés de la création d’une SCI. Concrètement, il s’agit de poser les bases juridiques, de constituer le capital, d’officialiser la création en ligne ou non et enfin d’immatriculer la société.

Voici un guide clair et concis pour réussir cette démarche.

Etape 1 : La rédaction des statuts de la SCI

Les statuts sont la charte de fonctionnement de votre SCI. Ils doivent préciser la forme sociale, le nom de la société, l’adresse du siège, le capital social et sa répartition, l’objet social ainsi que la durée de la société (jusqu’à 99 ans maximum).

Tous les associés doivent signer les statuts de la SCI. Si vous apportez un bien immobilier, ou si vous passez par un notaire, ils devront également être enregistrés auprès du service des impôts.

Exemple : Si vous créez une SCI familiale pour gérer une maison héritée, les statuts préciseront qui gère la société, comment les loyers seront distribués et comment se prennent les décisions importantes.

De plus, les statuts ne sont pas figés : certaines modifications des statuts peuvent être effectuées en cours de vie sociale, comme un changement de capital social.

Etape 2 : La constitution et le dépôt du capital social

Chaque associé doit faire un apport pour constituer le capital social. Celui-ci peut être en numéraire (somme d’argent) ou en nature (par exemple un bien immobilier). En échange, chacun reçoit des parts sociales proportionnelles à son apport.

Le capital peut être fixe ou variable. Dans le cas d’une SCI à capital variable, vous pouvez ajuster le capital plus facilement sans engager de lourdes formalités.

Exemple : Deux frères créent une SCI pour acheter un immeuble. L’un apporte 50 000 € en numéraire, l’autre apporte un terrain évalué à 50 000 €. Résultat : chacun détient 50 % des parts sociales.

Etape 3 : La publication de l’avis de création

Pour officialiser votre SCI, vous devez publier un avis de constitution dans un journal d’annonces légales. Cet avis doit contenir les informations essentielles de la société : son nom, son siège, son objet social, le capital, la durée, ainsi que l’identité du ou des gérants.

Une attestation de parution vous sera ensuite remise. Elle devra obligatoirement être jointe à votre dossier de création.

Etape 4 : Le dépôt du dossier auprès du Guichet unique (INPI)

Dernière étape : déposer votre dossier complet sur le Guichet unique de l’INPI. Ce dépôt marque la naissance officielle de votre SCI.

Votre dossier doit inclure :

- Les statuts signés ;

- La déclaration des bénéficiaires effectifs ;

- L’attestation de parution dans un journal d’annonces légales ;

- Une pièce d’identité et une déclaration de non-condamnation du gérant ;

- Un justificatif du siège social.

Une fois validé, vous recevrez votre extrait Kbis : la véritable carte d’identité de votre SCI. C’est ce document qui prouve son existence juridique.

Quel est le coût de création d’une SCI ?

Créer une SCI implique plusieurs frais incontournables, auxquels peuvent s’ajouter les honoraires de professionnels si vous choisissez de vous faire accompagner. Voici un résumé des principaux coûts de création à anticiper :

Rédaction des documents administratifs

Le coût de rédaction des statuts et autres documents varie :

- 0 € si vous réalisez vous-même toutes les démarches en ligne.

- Jusqu’à 2 500 € si vous faites appel à un notaire ou un expert-comptable.

Les frais d’immatriculation obligatoires

Pour 2025, le coût d’immatriculation au Registre du commerce et des sociétés (RCS) est de 66,88 € TTC. À cela s’ajoute la déclaration des bénéficiaires effectifs (personnes détenant plus de 25 % du capital), facturée 21,41 € TTC. Ces démarches sont obligatoires pour toutes les SCI.

Les formalités administratives

Vous devez également publier une annonce légale dans un journal habilité pour officialiser la création de la SCI. En 2025, le coût est de 189 € HT en métropole (221 € HT dans les DOM). S’y ajoute l’avis au BODACC pour 10,54 €.

| Formalité | Montant TTC |

|---|---|

| Publication de l’annonce légale | 226,80 € |

| Avis au BODACC | 10,54 € |

| Enregistrement des statuts (si apports en nature) | 125 € |

| Domiciliation externe | 30 à 80 €/mois |

Bon à savoir : si votre SCI ne comporte que des apports en numéraire, l’enregistrement des statuts est gratuit.

Les honoraires éventuels des professionnels

Si vous souhaitez sécuriser vos démarches, vous pouvez faire appel à un avocat, un notaire ou un expert-comptable :

- Un avocat en droit des sociétés facture généralement entre 1 500 € et 2 500 €,

- Un notaire entre 1 000 € et 2 000 € (plus si apports immobiliers),

- Un expert-comptable propose des forfaits à partir de 500 €,

- Une plateforme juridique comme LegalPlace permet de créer une SCI à partir de 299 €, avec accompagnement complet.

Exemple concret : si vous créez une SCI familiale pour transmettre un appartement de 250 000 € à vos enfants, un notaire est indispensable pour l’apport immobilier, ce qui augmente les frais. En revanche, pour une SCI avec uniquement des apports en numéraire, vous pouvez réduire considérablement les coûts en passant par une plateforme en ligne.

Quelle fiscalité pour une SCI ?

Lorsque vous créez une SCI, vous devez choisir le régime fiscal qui s’appliquera à vos revenus. Ce choix est stratégique, car il influence directement vos impôts et la rentabilité de votre investissement. Deux options principales existent : l’impôt sur le revenu (IR) et l’impôt sur les sociétés (IS).

L’imposition par défaut : l’impôt sur le revenu (IR)

Par défaut, une SCI est “transparente fiscalement”. Cela signifie que la société elle-même ne paie pas d’impôt : les bénéfices sont répartis entre les associés au prorata de leurs parts, puis chacun les déclare dans ses revenus fonciers.

Exemple concret : Vous possédez une SCI avec votre frère, chacun à 50 %. La société encaisse 12 000 € de loyers par an et dépense 4 000 € (travaux, assurance, charges). Le bénéfice net est donc de 8 000 €. → Vous devrez chacun déclarer 4 000 € dans vos revenus fonciers.

Ce régime est souvent avantageux pour les SCI familiales ou avec peu de revenus. En revanche, si vous êtes déjà fortement imposé, ces bénéfices viendront s’ajouter à vos autres revenus et pourront augmenter vos impôts.

L’option pour l’impôt sur les sociétés (IS)

Vous pouvez aussi choisir de soumettre votre SCI à l’IS. Dans ce cas, les bénéfices sont imposés directement au niveau de la société, selon un barème spécifique :

- 15 % jusqu’à 42 500 € de bénéfices,

- 25 % au-delà.

Ce régime permet de déduire plus de charges, comme l’amortissement du bien immobilier, ce qui réduit mécaniquement le bénéfice imposable.

Exemple concret : Votre SCI génère 30 000 € de bénéfices. À l’IS, l’imposition est de 15 %, soit 4 500 €. Le reste peut être réinvesti dans la société. Si vous choisissez de distribuer ces bénéfices, vous paierez ensuite l’impôt sur les dividendes (30 % de PFU).

Ce régime est souvent intéressant si vous souhaitez réinvestir les bénéfices dans la SCI plutôt que de les percevoir immédiatement.

Cas particulier : location de biens meublés

Attention : si votre SCI loue des logements meublés (par exemple un appartement en location saisonnière sur Airbnb), l’activité est considérée comme commerciale. Même sans choix explicite, la SCI sera automatiquement soumise à l’IS.

Comment s’organise la gestion et la transmission du patrimoine au sein d’une SCI ?

La Société Civile Immobilière (SCI) est l’un des meilleurs outils pour gérer un patrimoine immobilier à plusieurs et organiser sa transmission, notamment au sein d’une famille. Elle apporte souplesse, sécurité et un cadre juridique qui limite les conflits.

La gestion du patrimoine dans une SCI

Dans une SCI, chaque associé détient des parts sociales proportionnelles à son apport. Les bénéfices (comme les loyers perçus) et les dettes (par exemple les frais de travaux ou les emprunts) sont répartis en fonction de ces parts.

Exemple : si vous détenez 40 % du capital et que des travaux de 10 000 € sont engagés, votre contribution sera de 4 000 €. De la même manière, si la SCI perçoit 20 000 € de loyers, vous toucherez 8 000 € de revenus.

Les décisions importantes (vente d’un bien, modification des statuts, emprunt bancaire) se prennent collectivement, selon les règles fixées dans les statuts. Cela évite les blocages fréquents que l’on rencontre en indivision, où l’unanimité est requise.

Résultat : la SCI offre une gestion beaucoup plus fluide, particulièrement utile lorsqu’il s’agit d’un patrimoine familial.

La transmission du patrimoine via une SCI

La SCI est également un outil très efficace pour préparer et optimiser la transmission d’un patrimoine immobilier. Plutôt que de transmettre directement un bien, les parents peuvent céder progressivement des parts sociales à leurs enfants.

Cela permet de profiter de l’abattement fiscal de 100 000 € par parent et par enfant, tous les 15 ans.

Exemple : un couple détient une maison d’une valeur de 400 000 € via une SCI. Ils peuvent transmettre 200 000 € chacun (100 000 € à chaque enfant, deux fois) sans payer de droits de donation, à condition d’échelonner les transmissions sur plusieurs années.

Cette méthode évite les conflits d’indivision et assure une continuité dans la gestion du bien, puisque la SCI reste propriétaire.

En résumé :

La SCI est un outil simple et souple pour gérer un bien à plusieurs et préparer sa transmission. Vous la créez à deux associés minimum, avec des statuts solides, un capital (même modeste) et des formalités INPI après annonce légale.

Côté impôts, vous choisissez entre IR (transparence, simplicité) et IS (amortissements, réinvestissement), selon votre stratégie.

La SCI facilite la prise de décision, protège votre patrimoine personnel et fluidifie les donations de parts (abattements renouvelables). Vous pouvez en sortir en cédant vos parts (souvent avec agrément) ou par dissolution.

Enfin et par rapport à l’indivision, la SCI limite les blocages grâce à des règles prévues dès les statuts.

FAQ

Quel intérêt de créer une SCI ?

Créer une SCI facilite la gestion collective d’un bien immobilier et évite les blocages liés à l’indivision. Elle permet une transmission progressive du patrimoine par la cession de parts sociales, avec des avantages fiscaux intéressants. Les associés bénéficient aussi d’une protection de leur patrimoine personnel, distinct de celui de la société. Enfin, le choix entre IR et IS offre une souplesse fiscale adaptée à chaque projet.

Peut-on apporter un immeuble à la SCI dès sa création ?

Vous pouvez apporter un immeuble à une SCI dès sa création : il devient alors propriété de la société, et vos droits sont répartis selon vos parts sociales. Cette opération facilite la gestion collective et peut offrir des avantages fiscaux intéressants.

Comment créer une SCI en couple ?

Créer une SCI en couple permet de gérer ensemble un bien immobilier en toute simplicité. Après avoir rédigé les statuts (souvent avec une répartition égalitaire des parts), vous devez immatriculer la société au RCS et publier une annonce légale. Cette structure facilite la gestion et la transmission du patrimoine, tout en offrant des avantages fiscaux et une meilleure protection de vos biens personnels.

Créer ma SCI dès 0€

Créer ma SCI dès 0€

Dernière mise à jour le 02/10/2025

Connexion

Connexion

Bonjour, Dans le cas d’une constitution d’une SCI pour 4 associés avec un emprunt bancaire fait au nom de la SCI dont 10 000€ (divisé à part égale) pour le capital de cet emprunt. Devons nous inscrire ce montant au capital social de la SCI ou est-il juste lié à l’emprunt bancaire ? Le remboursement des mensualités se fera par apport en compte courant d’associés, ce qui veut dire que la valeur de ce compte courant ne vas faire qu’augmenter pendant la durée de l’emprunt ? et si l’un des associés quitte la SCI il peut réclamer le montant de… Lire la suite »

Bonjour, Le capital social étant exclusivement constitué d’apports effectués par chaque associé, un emprunt réalisé au nom de la SCI n’est pas comptabilisé dans le capital de la société. Lorsqu’un compte courant d’associé est ouvert pour prendre en charge des dépenses pour le compte des associés, l’associé concerné affecte la somme qu’il souhaite à ce compte, dont la valeur n’accroît qu’en fonction des versements effectués. L’associé peut exiger à tout moment le remboursement d’un compte courant d’associé ouvert au bénéfice de la société. Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches. L’équipe… Lire la suite »

Je suis étonnée de votre réponse sur le remboursement du compte courant associé: il me semble qu’il est possible d’avoir des comptes courants bloqués pour éviter cette éventualité. Est-ce correct?

Bonjour,

Il s’agit d’une disposition supplétive qui s’applique dans le silence des statuts. Les statuts de la SCI peuvent toutefois établir les modalités de fonctionnement des comptes courants d’associés et définir un régime beaucoup plus encadré.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour,

Est-il possible de créer une SCI en France pour invertir en Allemagne ?

La SCI peut-elle comporter des personnes de différentes nationalités (en l’occurrence une française -moi- et une personne allemande )?

Sinon, existe-t-il un équivalent de la SCI en Allemagne ?

Merci de vos réponses

Marie-Hélène Lachaud

Bonjour,

Afin d’investir en Allemagne, il convient de créer une société en France, mais également d’immatriculer une société en Allemagne. Les impôts sur les revenus tirés de l’investissement immobilier seront en effet payés en Allemagne.

La nationalité des associés d’une SCI immatriculée en France est indifférente.

Il existe effectivement une société civile de droit allemand dont le fonctionnement s’assimile à celui d’une SCI française.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Personne n’ a répondu à mes interrogations ?

Merci de le faire.

Cela conditionne les choses.

Bonjour,

en créant une SCI en famille il est possible d’acquérir un bien à rénové mais comment s’effectue la répartition des parts sur ce bien entre deux associés?

Est il possible d’acheter des matériaux hors taxe pour effectuer ces travaux de rénovation si on fait les travaux soi même?

Bonjour,

Votre situation nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour.

Je suis Français habitant en Suisse et je désire racheter 4 appartements (dans un même immeuble) de mon père et continuer de lea louer(les locataires y étant déjá).

Je pense devoir ouvrir une SCI mais je ne comprend pas si je dois ouvrir une IS ou une IR, et des taxes que je devrais payer et sur quelle base serais je imposé(impossible sur mon propre revenu si j habite en Suisse non?).

Merci

Bonjour, Il semble que dans votre cas, la SCI soit soumise automatiquement à l’IS. En effet, dans le cadre de la location meublée d’une SCI immobilière, l’activité est commerciale par détermination de la loi. Or, les sociétés exercent une activité commerciale représentant au moins 10% de leur chiffre d’affaires sont soumises automatiquement à l’IS. Ainsi, la société se verra appliquer le barème de l’IS avec un taux réduit à 15% si le bénéfice n’excède pas 38 120 euros. De plus, en ce qui concerne les associés, ceux ci ne sont imposés que sur les dividendes perçus, avec un possible abattement… Lire la suite »

Bonjour,

Dans le cadre de l’acquisition à deux familles d’un immeuble, est-ce que les associés peuvent apporter le montant de leurs emprunts en nom propre de deux banques différentes ?

Bonjour, si la SCI est formée, celle-ci est censé disposer d’une compte bancaire qui doit servir d’achat avec la SCI. Si vous n’achetez pas en SCI, il est possible pour les individus d’apporter leur montant séparément.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

est il possible de créer une sci en faisant un apport en nature de résidences principales et des emprunts qui ont été contractes à l’achat de ce bien

si oui combien coute cette opération Taxe dtrs d’enregistrement..

Bonjour,

Les apports en nature sont possibles en sci, nul besoin d’apporter un emprunt, il vous suffit de contracter l’emprunt avec la SCI.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour dans le cadre d’une SCI familiale à 2, qui a pour but un achat immobilier avec vente a terme, si l’un des 2 acheteurs meurt, que se passe t’il?

Bonjour,

Dans une telle situation, l’achat peut se poursuivre avec les héritiers ayant reçu les parts de la société du défunt.

En revanche, dans une telle situation nous vous conseillons de contacter votre notaire.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

J’ai une SASU et je souhaite transférer une somme d’argent vers une SCI que je souhaite créer pour acheter ma maison.

Quelle est la meilleur façon de faire selon vous ?

Merci

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Avec une amie, nous allons acheter un terrain à 50/50, elle fera un prêt bancaire, moi financement de la totalité de ma part.

Est ce que ses parents peuvent se porter garants de rembourser les mensualités si elles ne sont pas honorées de sa part sans qu’ils fassent partie de la Sci ?

Je ne souhaite pas prendre en charge ses mensualités.

Merci Valérie

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Est-il possible de créer une SCI pour de la location de biens immobiliers déjà loués et ayant déjà fait l’objet d’une donation ? Les associés seraient ainsi l’actuel nu-propriétaire, son épouse et ses enfants, et sa mère, l’actuelle usufruitière.

Dans ce cas, l’usufruit peut-il être tout simplement supprimé ?

Merci ?

Bonjour,

Actuellement au chômage, j’aimerais créer une SCI à l’IS afin d’acheter un appartement et percevoir des loyers. Est-ce que cela risque d’avoir un impact sur mes allocations ? L’objectif est de continuer à percevoir mes ARE.

Merci

Bonjour, La création d’une SCI soumise à l’IS peut avoir un impact sur vos allocations chômage (ARE) si Pôle emploi considère que vous exercez une activité professionnelle effective au sein de la société. Si vous êtes simplement associé et percevez des dividendes, cela n’affecte pas vos ARE. En revanche, si vous êtes gérant et que votre gestion est jugée active, même sans rémunération, Pôle emploi pourrait requalifier votre situation et suspendre vos allocations. Il est conseillé de déclarer la création de la SCI à Pôle emploi et, si nécessaire, de solliciter un avis auprès de votre agence pour éviter tout… Lire la suite »

Bonjour est-il possible de créer une SCI afin de racheter son propre bien, et ensuite d’en devenir locataire ?