La déclaration des résultats de la SCI

Dernière mise à jour le 02/04/2025

La déclaration des résultats de la SCI doit intervenir chaque année dans le respect des délais fixés par l’administration fiscale, au même titre que les sociétés commerciales telles que la SAS ou la SARL, l A ce titre, il est nécessaire de remplir les formulaires correspondant à la situation de la société, et plus particulièrement à la fiscalité de la SCI :

- SCI soumise à l’impôt sur le revenu (IR) mettant en location des logements nus: le gérant ou l’expert-comptable de la SCI doit adresser à l’administration fiscale le formulaire Cerfa n°2072-S-SD ainsi que ses deux annexes.

- SCI soumise à l’impôt sur les sociétés (IS) mettant en location des logements meublés: le gérant ou l’expert-comptable de la SCI doit adresser à l’administration fiscale le formulaire Cerfa n°2065-SD ainsi que ses deux annexes.

Télécharger les formulaires et notices de déclaration pour SCI

Formulaires

Notices

Notice pour Cerfa n°2072-S-SD et annexes

Notice pour Cerfa n°2072-C-SD et annexes

Quelles déclarations effectuer dans une SCI ?

La déclaration des résultats de la SCI intervient annuellement et doit être transmise au Service des impôts des entreprises (SIE) dont dépend la société. En fonction du régime fiscal choisi par les associés, les obligations déclaratives incombant à la SCI et à ses associés varient.

Pour les SCI soumises à l’IR

Lorsqu’elle limite son activité à la location de logements nus, la SCI est soumise par défaut à l’impôt sur le revenu. Contrairement aux sociétés relevant de l’impôt sur les sociétés, qui doivent déclarer elles-mêmes les bénéfices réalisés en cours d’exercice, les obligations déclaratives incombant à la SCI à l’IR sont réparties entre la société et ses associés.

Obligations incombant à la SCI

Le régime fiscal des sociétés de personnes (IR) confie aux associés le soin de s’acquitter eux-mêmes de l’impôt dû par la SCI au titre des bénéfices réalisés au cours de l’exercice précédent, au travers de leur propre déclaration de revenus.

Bien qu’étant, dans les faits, dispensée de cette formalité, la société demeure tenue de communiquer sa déclaration de résultats à l’administration fiscale : il lui faut en effet signaler l’ensemble des revenus générés par les propriétés bâties ou non bâties de la SCI.

Le gérant doit donc remplir chaque année un formulaire Cerfa n°2072 permettant de transmettre au Service des impôts des entreprises (SIE) de multiples éléments relatifs à la situation fiscale de la société. Ce document est téléchargeable sur le site de la Direction générale des finances publiques.

En fonction des caractéristiques de la SCI, le gérant devra choisir entre le formulaire n°2072-S et le formulaire n°2072-C :

| Formulaire n°2072-S | Formulaire n°2072-C | |

| Nature des associés | Personnes physiques | Personnes physiques ou morales (SCI personne morale) |

| Propriétaire de monuments historiques (immeubles spéciaux) | NON | OUI |

| Propriétaire de biens en nue-propriété | NON | OUI |

| Bénéfice d’un dispositif fiscal d’amortissement sur un logement (Robien classique…) | NON | OUI |

De manière générale, des renseignements similaires doivent être renseignés dans ces deux formulaires :

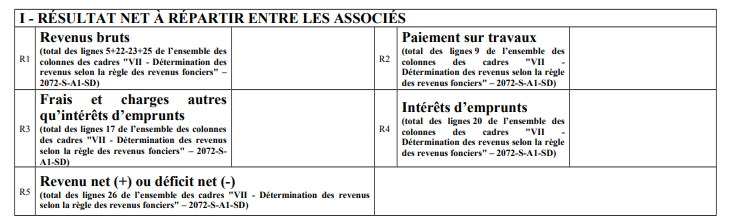

- Résultats nets à répartir entre les associés : revenus, frais et charges, intérêts d’emprunt…

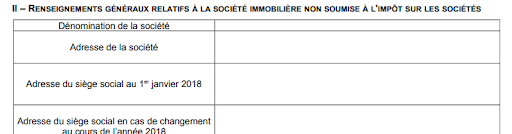

- Renseignements généraux relatifs à la SCI : dénomination sociale, renseignements relatifs au gérant de SCI et au comptable…

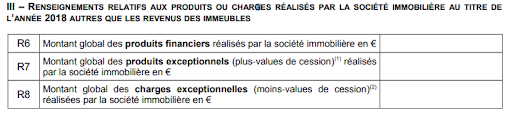

- Renseignements relatifs aux produits ou charges réalisés par la SCI (autre que les revenus des immeubles) : plus-values de la SCI ou moins-values en cas de vente d’un bien en SCI

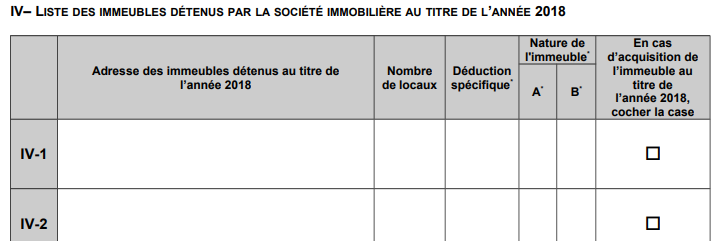

- Liste des immeubles détenus par la SCI

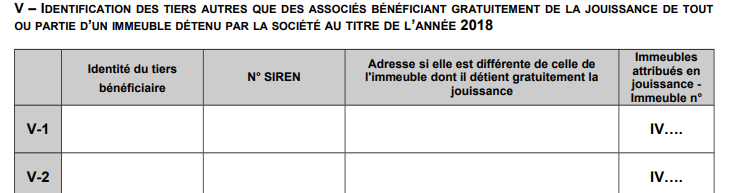

- Liste des sociétés tierces bénéficiant éventuellement de la jouissance de certains immeubles détenus par la SCI

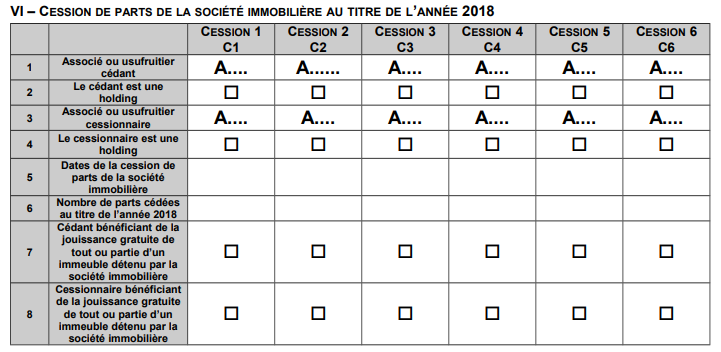

- Opérations de cession de parts de SCI intervenues au cours de l’exercice

- Résultats comptable, financier, fiscal et exceptionnel de la SCI

Les informations requises dans les annexes de ces deux formulaires diffèrent :

| Formulaires de type S | Formulaires de type C | |

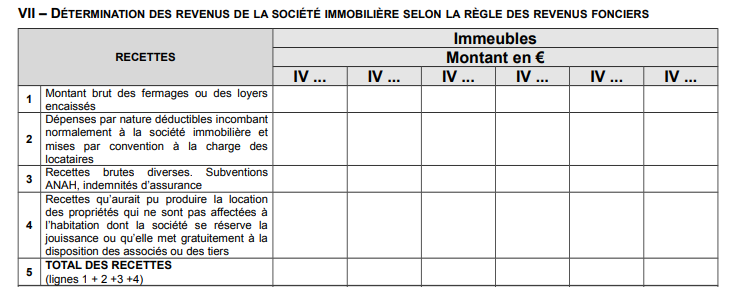

| Annexe 1 (n°2072-S-A1-SD ou n°2072-C-A1-SD) | Détermination des revenus de la SCI selon la règle des revenus fonciers

Cessions d’immeubles réalisées par la SCI |

Détermination des revenus de la SCI selon la règle des revenus fonciers

Tableau des amortissements réalisés au cours de l’exercice Cessions d’immeubles réalisées par la SCI |

| Annexe 2 (n°2072-S-A2-SD ou n°2072-C-A2-SD) | Liste des associés et usufruitiers et répartition du résultat | Liste des associés et usufruitiers et répartition du résultat |

Obligations incombant aux associés

Parallèlement aux formalités effectuées par la SCI elle-même, les associés sont également titulaires, à titre personnel, d’une obligation déclarative. Les revenus nets de la société sont en effet répartis entre eux au prorata de leur participation au capital social de la SCI, et doivent figurer sur leur déclaration de revenus annuelle.

Cette information est renseignée sur des formulaires différents en fonction de la situation personnelle de l’associé :

- Les parts sociales d’une SCI soumise à l’IR constituent les uniques revenus fonciers de la SCI : l’associé déclare sa quote-part des bénéfices imposables de la SCI sur sa déclaration de revenus (formulaire Cerfa n°2042).

- Autres situations (SCI soumise à l’IS ou autres revenus fonciers) : l’associé déclare sa quote-part des bénéfices imposables de la SCI sur sa déclaration des revenus fonciers (formulaire Cerfa n°2044).

La déclaration de résultats effectuée en premier lieu par la SCI permet ainsi à l’administration fiscale de calculer les bénéfices imposables conformément aux règles établies par le Code général des impôts, puis de les prélever auprès des associés lors du paiement de l’impôt sur leurs revenus personnels.

Du fait de la récente mise en place du prélèvement à la source au 1er janvier 2019 pour l’imposition des revenus, l’année 2018 a constitué une année blanche au titre de laquelle certains impôts n’ont pas été dus. En effet, les contribuables s’acquittent de l’impôt à l’année N+1 pour l’année N : étant donné que le prélèvement à la source induit un paiement de l’impôt à l’année N pour l’année N, il n’est pas question de les imposer deux fois sur la même année.

Pour certaines catégories de revenus, et plus spécifiquement les revenus dits non exceptionnels de l’année 2018, l’administration fiscale a institué un crédit d’impôt de modernisation du recouvrement (CIMR) permettant de déduire certaines sommes de l’impôt sur le revenu à payer. Ce crédit d’impôt inclut les revenus fonciers, et donc les bénéfices imposables de la SCI au titre desquels les associés sont prélevés.

Pour les SCI soumises à l’IS

La SCI est tenue de se soumettre à l’impôt sur les sociétés lorsqu’elle exerce une activité considérée comme industrielle et commerciale, telle que la mise en location de logements meublés. Les formalités qui lui sont imposées sont alors différentes de celles exigées des SCI relevant du régime standard.

En effet, au même titre que les sociétés commerciales, il est indispensable de tenir une comptabilité SCI rigoureuse et de déposer les comptes annuels au greffe du Tribunal de commerce à la clôture de l’exercice. Ces divergences se reflètent sur les obligations déclaratives de la société en vue du prélèvement de l’impôt par l’administration fiscale.

Contrairement aux SCI relevant du régime fiscal des sociétés de personnes, il n’existe pas de répartition des obligations déclaratives entre société et associés au sein des SCI soumises à l’IS. La déclaration des résultats adressée par la société à l’administration fiscale servira effectivement de base au paiement de l’impôt : cette mission est généralement confiée à un cabinet d’expertise comptable.

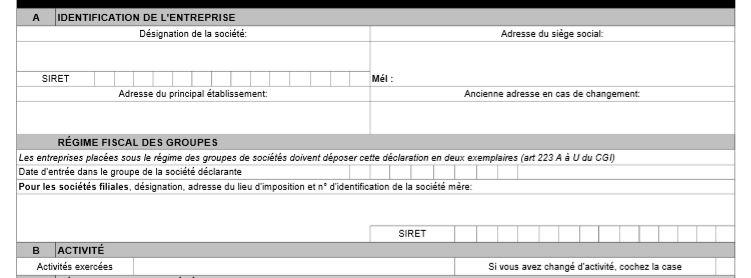

L’ensemble des informations fiscales relatives à la SCI doivent alors figurer sur le formulaire Cerfa n°2065-SD :

- Identification de la société

- Activité exercée

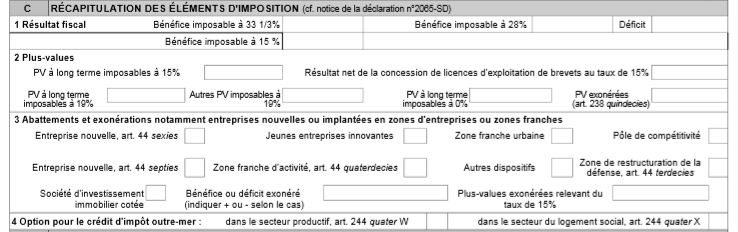

- Eléments d’imposition : taux d’imposition du résultat fiscal (15% ou 25%), déficit, plus-values, abattements et exonérations éventuelles.

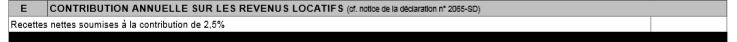

- Montant des recettes soumises à la Contribution annuelle sur les revenus locatifs (CRL)

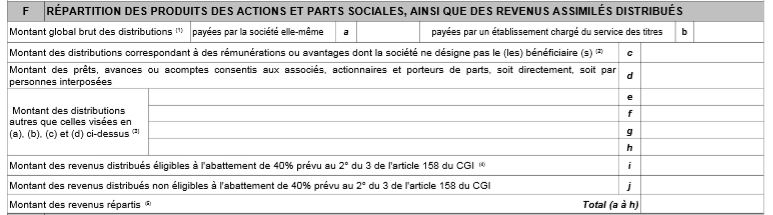

- Répartition des produits des actions et parts sociales

Il est également nécessaire de joindre deux autres formulaires en annexe à ce document :

- Formulaire Cerfa n°2033 : il s’agit du bilan simplifié de la SCI comportant des informations relatives à son actif, son passif, ses résultats fiscal et comptable ainsi que la composition du capital social.

- Formulaire Cerfa n°2050 : il s’agit de la liasse fiscale permettant de détailler le bilan, et plus particulièrement les éléments d’actifs. Doivent être renseignés l’affectation du résultat, la mention d’un éventuel déficit, le bilan et le compte de résultat, les tableaux des immobilisations et des amortissements, le tableau des provisions, des créances et des dettes, les plus-values ou les moins-values réalisées et la composition du capital social.

Déclarer la TVA : une obligation ?

Lorsque la SCI met en location des locaux professionnels, il lui est possible de choisir de soumettre les loyers perçus par la SCI à la TVA, bien qu’il ne s’agisse pas d’une obligation.

Le taux de TVA applicable ne figure pas nécessairement sur le bail, à moins que le locataire ne soit pas lui-même assujetti à la TVA : il est alors impératif de l’indiquer sur le contrat de location. Si, dans cette situation, le bail ne mentionne pas l’option à la TVA exercée par la SCI, celle-ci ne sera pas prise en compte au titre de ce contrat.

L’option pour la TVA ne fait pas l’objet de formalités aussi contraignantes que la déclaration de résultats. Il suffit simplement d’adresser un courrier au Service des impôts des entreprises (SIE) exprimant la volonté de la SCI de soumettre ses loyers à la TVA. L’option coure alors à compter du 1er jour du mois suivant la demande et dure tant que la société le souhaite.

La SCI demeure en mesure de revenir sur sa décision en cours de vie sociale au moins 9 ans après l’exercice de l’option. Il est alors nécessaire de communiquer la dénonciation de la TVA par courrier au Service des impôts des entreprises (SIE), qui la fera cesser à partir du 1er jour du mois suivant la demande.

Comment déclarer les résultats de la SCI ?

La déclaration des résultats de la SCI fait l’objet d’une procédure bien spécifique qu’il est important de respecter au risque de subir des pénalités. Il est recommandé de recourir aux services d’un expert-comptable afin de s’assurer d’effectuer correctement l’ensemble des formalités afférentes.

Méthodes déclaratives

En premier lieu, il est nécessaire de dégager les recettes et les dépenses de la SCI constatées en cours d’exercice afin de remplir correctement les différents formulaires requis. Différentes méthodes sont disponibles afin de communiquer ces documents à l’administration fiscale :

- Envoi des formulaires sous format papier

- Télédéclaration

Envoi sous format papier

La SCI doit adresser les documents correctement remplis au Service des impôts des entreprises (SIE) de son siège social. Cette option est ouverte uniquement aux SCI soumises à l’IR.

Télédéclaration

La transmission dématérialisée des formulaires est obligatoire pour les SCI soumises à l’IS. La SCI peut alors effectuer sa déclaration de résultats en utilisant la procédure de Transfert de données fiscales et comptables (TDFC) qui met à la disposition de la société deux dispositifs différents en fonction de sa situation :

- L’Echange de formulaires informatisé (EFI) permet à la SCI au chiffre d’affaires annuel inférieur à 236 000€ de transmettre sa déclaration en ligne en créant un espace professionnel sur le site gouv.fr.

- L’Echange de données informatisé (EDI) permet à la SCI d’effectuer ses formalités déclaratives de manière dématérialisée auprès d’un Établissement de services informatiques (ESI) de la Direction générale des finances publiques par le biais d’un prestataire agréé par l’administration fiscale (expert-comptable, centre de gestion agréé…).

La télédéclaration des résultats de la SCI est devenue obligatoire à compter de 2020 au titre des revenus perçus par la société au cours de l’année 2019. Il est avantageux pour la société d’utiliser immédiatement cette méthode étant donné que certaines informations sont reportées d’une année à l’autre et facilite la procédure de déclaration.

Délais de déclaration

Les délais de dépôt des déclarations de résultats varient selon le régime fiscal de la SCI :

- SCI soumise à l’IR : le formulaire Cerfa n°2072 doit être transmis à l’administration fiscale avec toutes ses annexes au plus tard le 2e jour ouvré suivant le 1er mai pour les revenus perçus par la SCI au cours de l’année précédente.

- SCI soumise à l’IS : les délais de déclaration dépendent de la date de clôture de l’exercice social de la société. Lorsque la fin de l’exercice est fixée au 31 décembre, la déclaration doit être déposée avant le 2e jour ouvré suivant le 1er mai de l’année suivante. Lorsque la fin de l’exercice intervient entre janvier et novembre, le dépôt doit être effectué dans les 3 mois suivant cette date.

En cas de télédéclaration, la SCI dispose d’un délai supplémentaire de 15 jours.

Comment remplir les formulaires de déclaration case par case ?

Voici un aperçu de comment compléter les différents formulaires.

Compléter le formulaire Cerfa n°2072

Il est plus aisé de remplir l’ensemble des documents à fournir à l’administration fiscale en commençant par l’annexe 1 (Cerfa n°2072-A1) : en effet, les informations indiquées sur ce formulaire doivent être reportées sur le Cerfa n°2072-S qui constitue alors une forme de bilan.

Etape 1 : remplir l’annexe 1

-

- 1. Ensemble des loyers hors taxes perçus en cours d’exercice

- 2. Dépenses d’amélioration autres que locatives dont la SCI a délégué la charge au preneur (dans le cadre d’un bail à réhabilitation arrivé à échéance par exemple)

- 4. Loyers que la SCI ne perçoit pas au titre des immeubles qu’elle détient du fait de sa mise à disposition gratuite aux associés

- 3. Recettes brutes provenant de sources diverses (droit d’affichage sur les immeubles, concessions d’exploitation…) et de subventions (ANAH…)

-

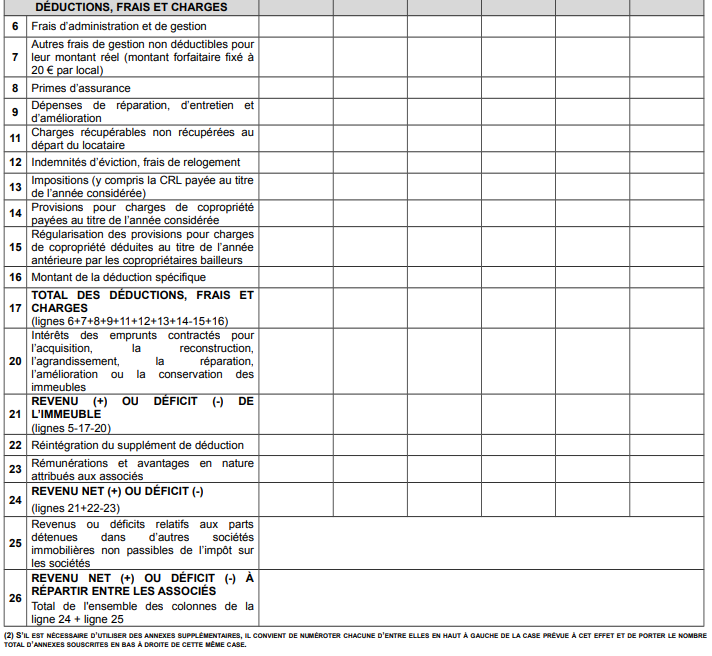

- 6. Rémunérations attribuées au titre de la gestion de l’immeuble (gardien, concierge…), honoraires de notaire et d’avocat

- 7. Frais de téléphone, de mobiliers de bureau, de publicité… (incluant les échanges par courrier avec le locataire). Déductibles dans la limite de 20€ par logement.

-

-

-

- 8. Primes d’assurance payées au cours de l’année d’imposition, notamment l’

assurance Propriétaire non occupant (PNO)

- . Sont uniquement déductibles les primes d’assurance couvrant des risques susceptibles d’être subi par les immeubles détenus par la SCI.

- 9. Dépenses intervenues en cours d’exercice afin d’améliorer et d’entretenir les immeubles

- 11. Dépenses effectuées pour le compte du locataire et qui n’ont pas fait l’objet d’un remboursement au cours de l’exercice social

- 12. Éventuelles indemnités d’éviction versées afin de libérer le logement dans le but de procéder à son amélioration

- 13. Impôts locaux versés aux collectivités territoriales et à la commune (

- 14. Frais de syndic hors régularisation

- 15. Montant de la régularisation des frais de syndic

- 16. Déductions appliquées en cas d’application de dispositifs fiscaux tels que Robien classique, Périssol…

- 20. Intérêts des emprunts contractés en vue de procéder à l’amélioration des immeubles détenus par la SCI

- 21. Bilan des revenus ou du déficit liés à l’exploitation des immeubles : cumul des recettes, des déductions, frais et charges à soustraire des recettes et des intérêts d’emprunt

- 22. Déductions supplémentaires pratiquées au titre du non-respect de l’engagement de location ou de conservation des parts permettant de bénéficier d’un dispositif fiscal

- 23. Rémunérations de toute nature attribuées aux associés

- 24. Bilan des revenus ou du déficit constatés lors du cumul des revenus ou du déficit liés à l’exploitation de l’immeuble, des déductions supplémentaires et des rémunérations des associés

- 25. Revenus ou déficits constatés au titre de parts détenues par la SCI dans une autre société immobilière soumise à l’IR

- 26. Cumul des revenus nets ou du déficit et des revenus ou du déficit provenant de parts sociales détenues dans une autre société immobilière

-

-

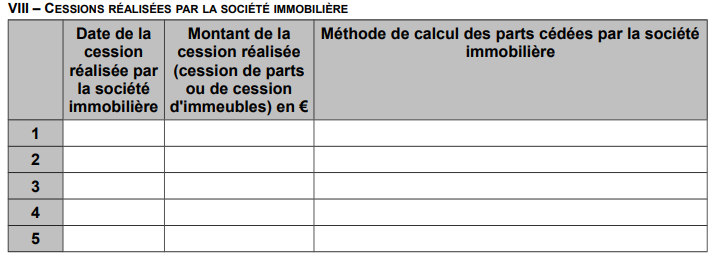

Ensemble des opérations de vente d’immeubles ou de parts sociales détenus par la SCI en cours d’exercice.

Etape 2 : remplir le formulaire principal

Additionner dans chaque case les montants au titre de chaque immeuble détenu par la SCI.

Indiquer à ce paragraphe l’ensemble des renseignements relatifs à la société : adresse du siège social, coordonnées du gérant, du comptable, du conseil et de l’administrateur des biens, nombre d’associés, nombre et montant des parts sociales, opérations d’augmentation ou de diminution du nombre de parts sociales.

Indiquer le montant des plus-values ou des moins-values en cas de cession d’immeuble ou de parts sociales détenus par la SCI en cours d’exercice. Il n’y a pas lieu de remplir ces cases lorsque la société n’a effectué aucune cession.

Indiquer les informations relatives aux immeubles détenus ou en cours d’acquisition par la SCI. Les cases Déduction spécifique et Nature de l’immeuble doivent être renseignées sous forme de codes figurant dans la notice du formulaire :

-

-

- Case Déduction spécifique : indiquer si chaque immeuble bénéficie éventuellement d’un dispositif fiscal avantageux (Besson, Borloo ancien…) en inscrivant le code correspondant (de 1 à 13).

- Cases Nature de l’immeuble : indiquer dans la case A le code correspondant au type d’immeuble (urbain, rural, appartement, maison, autre…) et dans la case B si l’immeuble est bâti (B) ou non bâti (NB).

-

Renseigner les coordonnées des personnes qui occupent ou profitent gratuitement des immeubles détenus par la SCI sans avoir la qualité d’associé. Indiquer le numéro de l’immeuble correspondant figurant dans le paragraphe précédent.

Indiquer les opérations de cession de parts sociales de la SCI intervenues en cours d’exercice. Il est nécessaire de faire figurer dans la déclaration les cessions bénéficiant aux associés déjà présents et celles bénéficiant à de nouveaux associés.

Bon à savoir : lorsque le formulaire ne permet pas d’indiquer l’ensemble des renseignements afférents à la situation fiscale de la SCI, il est nécessaire d’utiliser un nouveau formulaire en ne remplissant que la partie requise.Compléter le formulaire n°2065

Afin de s’assurer de correctement remplir le formulaire Cerfa n°2065, il est préférable de recourir aux services d’un expert-comptable. Ce professionnel est également en mesure d’effectuer l’ensemble des déclarations et des paiements d’impôt de la SCI à la place du gérant, ce qui permet de simplifier la gestion administrative et comptable de la société.

Afin de compléter plus aisément le formulaire principal, il convient de remplir en premier lieu les annexes correspondant au bilan et au détail de l’actif qui permettent d’identifier les informations à reporter sur le Cerfa n°2065.

Indiquer les informations relatives à la SCI.

(1) Reporter dans la case du taux d’imposition correspondant la fraction du résultat fiscal imposé à ce taux :

-

-

- Dans la case Bénéfice imposable à 15% part du résultat fiscal comprise entre 0 et 42 500€

- Dans la case Bénéfice imposable à 25% : la part du résultat fiscal supérieur à 42 500€.

-

(2) En cas de cession réalisée par la SCI en cours d’exercice social, indiquer le montant imposable des plus-values à long terme correspondant à la situation de la SCI.

(3) (4) Cas particuliers : cocher la case correspondante lorsque la SCI bénéficie d’un des dispositifs particuliers mentionnés.

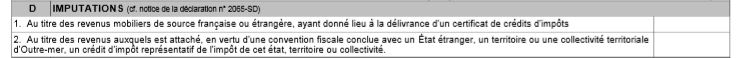

Le cas échéant, reporter le montant des déductions appliqués sur les revenus mobiliers ou les revenus faisant l’objet d’une convention fiscale avec un Etat tiers ou une collectivité territoriale d’Outre-mer tel qu’indiqué sur le certificat de crédit d’impôt détenu par la SCI.

En cas de mise en location d’un logement achevé depuis au moins 15 ans, renseigner le montant des recettes correspondantes (cumul des loyers perçus sur ce logement et comptabilisation des frais, charges et déductions applicables).

Renseigner l’ensemble des sommes distribuées aux associés :

(a) Cumul des sommes distribuées en cours d’exercice (hors déductions, pénalités et abattement)

(c) Éventuelle distribution occulte de dividendes : ce montant sera soumis à pénalité

(d) Prêts ou avances concédés aux associés en cours d’exercice

(e) (f) (g) (h) Autres distributions (rémunération des administrateurs, etc.)

(i) Dividendes distribués aux associés

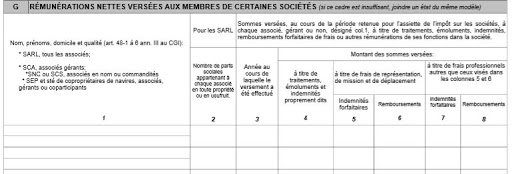

(j) Ne concerne a priori pas la SCICe cadre ne concernant pas la SCI, il n’est donc pas nécessaire de le remplir.

Voir aussi : Date de déclaration d’impôts d’une SCI

-

FAQ

Quand déclarer les impôts d'une SCI ?

Les impôts d'une SCI doivent être déclarés chaque année. Si la SCI est soumise à l'impôt sur le revenu (IR), la déclaration des revenus doit être effectuée avant le 2 mai. Si la SCI est soumise à l'impôt sur les sociétés (IS), la déclaration doit être réalisée dans les trois mois suivant la clôture de l'exercice fiscal.

Comment déclarer simplement les revenus d'une SCI à l'IR ?

Pour déclarer les revenus d'une SCI à l'IR, remplissez le formulaire 2072. Chaque associé doit ensuite déclarer sa part dans sa propre déclaration de revenus (formulaire 2042).

Quand remplir la déclaration n°2072 ?

La déclaration n°2072 doit être remplie chaque année par la SCI avant le 2e jour ouvré suivant le 1er mai, afin de déclarer les revenus fonciers

Devis d’expertise comptable

Devis d’expertise comptable

Dernière mise à jour le 02/04/2025

Connexion

Connexion

Bonjour,

En cas de cession d’immeuble en cours d’exercice, la plus-value de cession réalisée par la SCI, à reporter dans le cadre III, ligne R7 du formulaire 2072-S-SD, doit-elle être la plus-value dégagée par les livres comptables ou bien la plus-value brute fiscale déclarée à la ligne 30 de l’imprimé 2048-IMM-SD selon les critères fiscaux qui ne sont pas forcément les mêmes que les principes comptables ? Je vous remercie de l’attention que vous porterez à ma question et suis à votre disposition si vous désirez des renseignements complémentaires..

Bien sincèrement.

En cas de cession d’immeuble en cours d’exercice, la plus-value de

cession réalisée par la SCI, à reporter dans le cadre III, ligne R7 du

formulaire 2072-S-SD, doit-elle être la plus-value dégagée par les

livres comptables ou bien la plus-value brute fiscale déclarée à la

ligne 30 de l’imprimé 2048-IMM-SD selon les critères fiscaux qui ne sont

pas forcément les mêmes que les principes comptables ? Je vous remercie

de l’attention que vous porterez à ma question et suis à votre

disposition si vous désirez des renseignements complémentaires..

Bien sincèrement.