Fiscalité et imposition des bénéfices en SAS

Dernière mise à jour le 25/06/2025

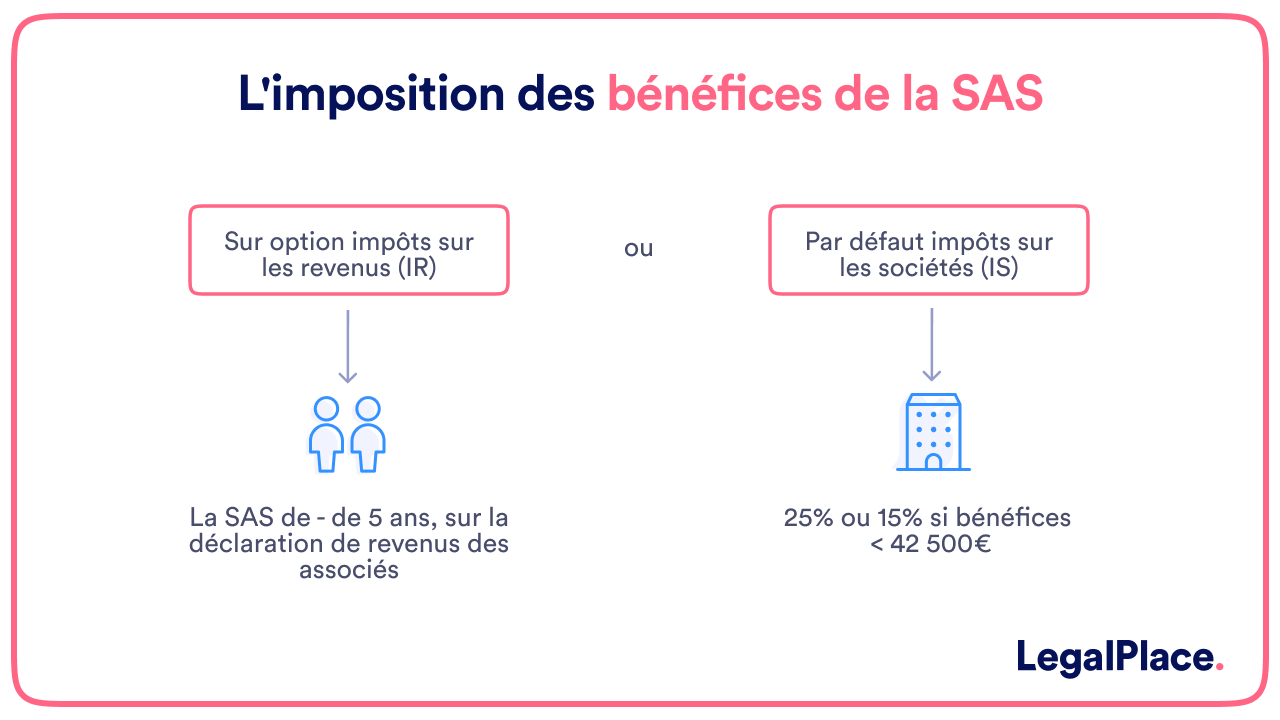

La fiscalité d’une SAS et l’imposition de ses bénéfices sont des éléments à prendre en considération avant de créer une SAS. Par défaut, les bénéfices réalisés par ladite société sont imposés selon le régime de l’impôt sur les sociétés (IS).

Néanmoins, il peut être fait le choix d’imposer les bénéfices à l’impôt sur le revenu pour les 5 premières années d’exercice. De plus, la SAS sera redevable de la TVA et d’autres impôts. Les dividendes sont également imposables.

Quelle est l’imposition d’une société par action simplifiée ?

Par défaut, les bénéfices d’une SAS sont soumis à l’IS. Néanmoins, et sous certaines conditions il est possible lors de la déclaration d’impôt de la SAS d’imposer les bénéfices de la société à l’IR pour une durée déterminée.

L’impôt sur les sociétés par défaut

Dès sa création et par défaut, les bénéfices de la SAS sont imposés à l’impôt sur les sociétés (IS).

Depuis le 1er janvier 2022, le taux normal de l’IS s’élève à 25%.

Cependant, la SAS peut bénéficier d’une imposition à taux réduit à 15% pour les premiers 42 500€ de bénéficies si elle remplit les conditions suivantes :

- Un capital social entièrement libéré et détenu à 75% minimum par des personnes physiques;

- Un montant de chiffre d’affaires HT inférieur à 10 000 000€.

L’option pour l’impôt sur le revenu

Malgré l’imposition par défaut de la SAS à l’IS, certaines SAS peuvent soumettre temporairement les bénéfices à l’impôt sur le revenu (IR) directement via la déclaration des revenus des associés.

Néanmoins, cette option n’est possible que pour les 5 premières années d’exercice de la SAS au maximum.

Le choix peut s’effectuer lors de la création de la structure et il s’effectue auprès du service des impôts des entreprises (SIE) dans les 3 premiers mois du premier exercice au titre duquel elle s’applique.

De plus, ce choix nécessite l’accord de tous les associés

De plus, pour opter pour une telle imposition, la SAS doit remplir les conditions suivantes :

- Exercer une activité industrielle, artisanale, commerciale ou agricole ;

- Avoir moins de 5 ans d’existence ;

- Compter moins de 50 employés ;

- Avoir un montant de chiffre d’affaires inférieur à 10 000 000€ ;

- Ne pas être cotée sur les marchés boursiers ;

- Disposer de titres sociaux non négociables ;

- Avoir au moins 50% des droits de vote détenus par une personne physique, et au moins à hauteur de 34% par les dirigeants.

Dans ce cas, les associés sont directement et personnellement imposés au taux du barème progressif de l’impôt sur le revenus sur la part de bénéfices qui leur a été distribué par l’entreprise.

L’imposition des bénéfices de la SAS:

- Sur option impôts sur les revenus (IR) : la SAS de – de 5 ans, sur les déclarations de revenus des associés ;

- Par défaut impôts sur les sociétés (IS) : 25% ou 15% si bénéfices < 42 500€.

Le régime d’imposition des bénéfices

Selon la fiscalité choisie, la SAS est placé sous un régime d’imposition permettent de déterminer ses obligations comptables et fiscales.

Par conséquent, les régimes sont les suivants :

- Pour la SAS à l’IR : au régime simplifié ou au régime normal ;

- Pour les SAS à l’IR ayant une activité relevant des BIC : régime simplifié ou régime normal ;

- Pour les SAS à l’IR ayant une activité relevant des BNC : régime de la déclaration contrôlée.

SAS : IS ou IR, quel régime fiscal choisir ?

Lors de la création de votre SAS, le choix entre l’impôt sur les sociétés (IS) ou l’impôt sur le revenu (IR) dépend essentiellement de la situation financière de l’entreprise, de ses perspectives de développement, ainsi que de votre stratégie de rémunération et de gestion des flux financiers.

L’option pour l’IR peut s’avérer avantageuse si votre activité débute tout juste ou génère peu de bénéfices. Dans ce cas, les éventuelles pertes s’imputent directement sur votre déclaration personnelle, ce qui peut alléger votre imposition globale. L’IR est souvent privilégié par les associés souhaitant optimiser leur fiscalité personnelle à court terme, notamment dans une phase de lancement.

À l’inverse, le régime de l’IS est plus adapté aux sociétés qui génèrent des bénéfices réguliers et dont le président est rémunéré. En effet, les rémunérations des dirigeants sont déductibles du résultat imposable, ce qui permet de réduire la base d’imposition de la société. Par ailleurs, l’IS offre une meilleure lisibilité financière, avec un taux d’imposition fixe, et peut faciliter la constitution de réserves au sein de la SAS.

Enfin, sachez que l’option pour l’IR est temporaire : elle est ouverte pour cinq exercices maximum et doit être demandée dans les conditions prévues par la loi.

Comment sont taxés les dividendes d’une SAS ?

Lorsque votre SAS réalise des bénéfices et décide de les distribuer, les associés perçoivent des dividendes qui sont soumis à imposition. Le régime fiscal applicable dépend principalement de l’imposition choisie pour la société : impôt sur le revenu (IR) ou impôt sur les sociétés (IS).

Imposition des dividendes en SAS à l’IR

Si votre SAS est temporairement soumise à l’impôt sur le revenu (option possible pendant 5 exercices maximum sous conditions), les dividendes perçus sont imposés entre les mains des associés directement, dans la catégorie des revenus de capitaux mobiliers (RCM).

Ils sont alors intégrés au revenu global du foyer fiscal de chaque associé et taxés selon le barème progressif de l’impôt sur le revenu. Ils supportent également les prélèvements sociaux au taux de 17,2 %. Cette solution peut être fiscalement avantageuse si la société est déficitaire ou réalise peu de bénéfices, notamment au lancement de l’activité.

Imposition des dividendes en SAS à l’IS

En cas de soumission à l’impôt sur les sociétés, les dividendes subissent une double imposition :

- D’abord au niveau de la société, lors du calcul de l’IS sur le bénéfice imposable ;

- Ensuite au niveau de l’associé, au moment de la distribution des dividendes.

Par défaut, la fiscalité applicable est le prélèvement forfaitaire unique (PFU), également appelé flat tax, au taux global de 30 %, réparti comme suit :

- 12,8 % d’impôt sur le revenu ;

- 17,2 % de prélèvements sociaux.

Option pour le barème progressif de l’IR

En lieu et place du PFU, vous pouvez opter pour le barème progressif de l’impôt sur le revenu. Dans ce cas :

- Les dividendes bénéficient d’un abattement de 40 % ;

- Le montant net est ensuite ajouté à vos autres revenus imposables ;

- Enfin, il est soumis aux prélèvements sociaux à 17,2 %.

Cette option peut s’avérer avantageuse si vous êtes faiblement imposé, mais elle est globale : elle concerne tous les revenus de capitaux mobiliers perçus dans l’année. L’option est à indiquer lors de votre déclaration de revenus.

Quelle est la fiscalité du dirigeant ?

Le dirigeant d’une SAS ne toucha pas obligatoirement une rémunération mais s’il en perçoit une, Cette dernière est imposée et il faut distinguer selon que le dirigeant soit associé ou non associé.

L’imposition du dirigeant associé

Si le président de la SAS est associé et perçoit une rémunération son régime d’imposition varie selon que la SAS soit à l’IR ou à l’IS :

- Le président est associé dans une SAS à l’IR : la rémunération perçue au titre du mandat social est imposée à l’IR en le renseignant sur sa déclaration de revenus non salariés dans la case BIC ou BNC ;

- Le président est associé dans une SAS à l’IS : la rémunération perçue au titre du mandat social est imposée à l’IR dans la catégorie des traitements et salaires.

L’imposition du dirigeant non associé

Là encore si le dirigeant est non associé et perçoit des rémunérations au titre de son mandat social, il faut distinguer selon que la SAS soit imposée à l’IR ou à l’IS :

- Le président est non associé dans une SAS à l’IR : la rémunération perçue au titre du mandat social est imposée à l’IR en le renseignant sur sa déclaration de revenus non salariés dans la case BIC ou BNC ;

- Le président est non associé dans une SAS à l’IS : la rémunération perçue au titre du mandat social est imposée à l’IR dans la catégorie des traitements et salaires.

Tableau récapitulatif

Voici un tableau récapitulatif de l’imposition du dirigeant d’une SAS.

| SAS à l’IR | SAS à l’IS | |

| Dirigeant associé ou non-associé | Rémunération assujettie à l’IR dans la catégorie des BIC ou des BNC dans la déclaration de revenus | Rémunération assujettie à l’IR dans la catégorie des traitements et salaires |

Quel est le régime de TVA applicable à la SAS ?

En qualité de société commerciale, la SAS est redevable de la taxe sur la valeur ajoutée (TVA). Il existe toutefois plusieurs régimes en fonction, du chiffre d’affaires réalisé par la structure.

La franchise en base de TVA

Tout d’abord, lorsque la SAS est soumise à la franchise en base de TVA, elle n’est pas redevable de la TVA.

En effet, l’entreprise facture ses clients hors taxe et donc la TVA déductible sur les dépenses ne peut pas être récupérée.

Attention toutefois, toutes les SAS ne peuvent pas bénéficier du régime en base de TVA.

Les SAS qui veulent en bénéficier doivent remplir les conditions ci-après :

- Réaliser moins de 91 900€ de chiffre d’affaires hors taxe pour les SAS exerçant une activité de vente de marchandises à emporter ou à consommer sur place ou des prestations d’hébergement ;

- Réaliser moins de 36 900€ de chiffre d’affaires hors taxe pour les SAS exerçant toutes les autres activités commerciales et non commerciales (notamment les professions libérales relevant des BNC et des BIC).

La franchise en base de TVA permet de bénéficier d’un seuil de tolérance en cas de dépassement des seuls susvisés lors de l’année N+2 si le chiffre d’affaires hors taxe ne dépasse pas :

- 101 000€ pour les activités commerciales, de vente de marchandises et de prestations d’hébergement:

- 39 100€ pour les activités des prestations de services et les professions libérales.

Quel régime fiscal s’applique à une SAS : réel normal ou simplifié ?

Selon le niveau d’activité de votre SAS, l’administration fiscale applique l’un des deux régimes de TVA suivants : le régime réel simplifié ou le régime réel normal.

Le régime réel simplifié

Au-delà du régime de la franchise en base de TVA, il existe un régime simplifié de TVA.

Contrairement, aux SAS ayant opté pour la franchise, celles choisissant le régime simplifié sont redevables de la TVA.

En pratique, les sociétés facturent cette taxe aux clients et peuvent ensuite récupérer la TVA déductible sur les dépenses.

Ce régime permet de déclarer la TVA annuellement en versant 2 acomptes trimestriels si la taxe pour la période précédente excède un certain montant.

Là encore, le bénéfice de ce régime est octroyé seulement aux sociétés remplissant les critères ci-dessous :

- Un chiffre d’affaires hors taxe inférieur à 840 000€ pour les SAS exerçant une activité de vente de marchandises à emporter ou à consommer sur place ou des prestations d’hébergement ;

- Un chiffre d’affaires hors taxe inférieur à 254 000€ pour les SAS exerçant toutes les autres activités commerciales et non commerciales (notamment les professions libérales relevant des BNC et des BIC).

Le régime réel normal

Enfin, le dernier régime de TVA pour une SAS est le régime réel normal.

Ce régime est applicable de plein droit ou sur option. Si la SAS est assujettie à ce régime alors la déclaration de TVA a lieu mensuellement.

En outre, il est possible de réaliser cette déclaration trimestriellement, si le montant trimestriel de TVA n’excède pas 4 000€.

Le régime normal de TVA s’applique par défaut lorsque le chiffre d’affaires HT est supérieur à :

- 254 00€ pour des activités de prestations de services et des activités artisanales et libérales ;

- 840 00€ pour des activités de vente de bien et des prestations d’hébergement.

Quelles sont les autres taxes ?

En plus de l’impôt sur les sociétés, une société ( SAS, EURL, SARL, SASU, SCI etc) est souvent redevable d’un ensemble de taxes complémentaires, dont certaines sont systématiques, d’autres dépendantes de l’activité, des biens détenus ou de la localisation géographique. Il est donc essentiel, en tant que dirigeant, de bien identifier ces obligations pour éviter tout risque de régularisation ou de pénalité.

Les taxes locales : CFE et ancienne CVAE

La principale taxe locale est la cotisation foncière des entreprises (CFE). Elle concerne toute société exerçant une activité non salariée, dès lors que son chiffre d’affaires dépasse 5 000 € par an. La CFE est due même si vous ne réalisez pas de bénéfices. Elle est calculée en fonction de la valeur locative des biens immobiliers utilisés pour l’activité.

À la création de votre SAS, vous pouvez bénéficier d’une exonération totale pour la première année, à condition de déposer la déclaration 1447-C-SD avant le 31 décembre. Passé ce délai, vous perdez ce droit. Chaque année, l’avis d’imposition est consultable exclusivement en ligne, sur votre espace professionnel sur impots.gouv.fr.

Concernant la cotisation sur la valeur ajoutée des entreprises (CVAE), elle a été définitivement supprimée à compter de 2024. Cette mesure, instaurée par la loi de finances 2023, vise à alléger la fiscalité des entreprises. Vous n’avez donc plus à effectuer ni déclaration ni paiement au titre de cette taxe depuis 2025.

Les taxes liées à l’emploi de salariés

Si votre SAS emploie du personnel, elle devient automatiquement assujettie à plusieurs contributions sociales, même si le président n’est pas salarié :

- La contribution à la formation professionnelle (CFP) est due dès l’embauche d’un premier salarié, sur la base de la masse salariale brute.

- La taxe d’apprentissage participe au financement des formations professionnelles et des écoles. Elle est exigible si votre masse salariale dépasse un certain seuil.

- La participation à l’effort de construction (PEEC) devient obligatoire dès que l’entreprise atteint 50 salariés sur 12 mois consécutifs.

Ces taxes sont généralement recouvrées via l’URSSAF ou intégrées dans la déclaration sociale nominative (DSN).

Les taxes sur les biens immobiliers

Une SAS qui possède ou utilise des biens immobiliers peut également être redevable de taxes foncières. Ces taxes s’appliquent sur les propriétés bâties et non bâties, selon la situation géographique et les règles fixées par la commune.

Par ailleurs, si votre société est implantée dans certaines zones géographiques sensibles, vous pouvez être concerné par des dispositifs spécifiques :

- En Île-de-France, vous pouvez être redevable de la taxe annuelle sur les bureaux, de la taxe pour la création de locaux à usage de bureaux ou de commerce, ou de la redevance pour création de locaux de stockage ;

- En région PACA, une taxe annuelle sur les bureaux existe également dans certaines communes, avec des barèmes distincts.

Ces taxes varient selon la surface occupée, la nature des locaux et leur usage effectif.

Les taxes selon l’activité ou les équipements utilisés

Certaines activités ou équipements donnent lieu à des taxes spécifiques, souvent méconnues des dirigeants mais pourtant obligatoires :

- La TASCOM (taxe sur les surfaces commerciales) s’applique aux établissements de plus de 400 m² et réalisant un chiffre d’affaires supérieur à 460 000 €. Elle est recouvrée par la DGFiP et varie selon la surface et le secteur d’activité ;

- Si votre SAS utilise des véhicules de tourisme affectés à l’activité (y compris en location ou leasing), vous êtes redevable de la taxe sur les véhicules affectés à des fins économiques (ex-TVTS), exigible chaque année au titre de l’année civile écoulée ;

- Si vous diffusez des publicités sur des supports extérieurs (enseignes, panneaux lumineux, etc.), vous pouvez être assujetti à la taxe locale sur la publicité extérieure (TLPE) ;

- Dans le cadre de travaux de construction, des prélèvements comme la taxe d’archéologie préventive peuvent aussi s’appliquer.

Voici une courte vidéo vous expliquant rapidement et simplement tout ce qu’il faut savoir sur la fiscalité d’une SAS.

Quels sont les avantages fiscaux d’une SAS ?

Créer une SAS peut vous ouvrir droit à divers avantages fiscaux, selon plusieurs facteurs : le lieu d’implantation de votre siège, la nature de votre activité, ou encore les actions menées par l’entreprise.

Avantages liés à la zone d’implantation de l’entreprise

Certaines zones géographiques ouvrent droit à des exonérations ou allègements d’impôts, souvent temporaires. C’est notamment le cas si votre SAS s’installe dans:

- un quartier prioritaire de la ville (QPV) ;

- un bassin d’emploi à redynamiser (BER) ou un bassin urbain à dynamiser (BUD) ;

- une zone de revitalisation rurale (ZRR) ou une zone France Ruralités Revitalisation (FRR).

Dans ces cas, la société peut bénéficier d’une exonération partielle ou totale d’impôt sur les bénéfices, voire d’allègements sur certaines cotisations sociales, sous conditions.

Avantages selon l’activité exercée

Votre SAS peut bénéficier de dispositifs ciblés selon son domaine d’activité. Par exemple:

- le crédit d’impôt en faveur des métiers d’art, pour les entreprises œuvrant dans la création ou la restauration d’objets d’art ou de patrimoine ;

- le statut de jeune entreprise innovante (JEI) ou universitaire (JEU), qui permet une exonération partielle d’IS, de CFE et de charges sociales sur certains salariés R&D ;

- le crédit d’impôt innovation (CII), pour les dépenses liées à la conception de prototypes ;

- le crédit d’impôt recherche (CIR), applicable à des projets de R&D.

Avantages liés à certaines actions internes

Des crédits d’impôt peuvent aussi être accordés à votre SAS en fonction de son implication sociale ou environnementale :

- le crédit d’impôt famille, pour les dépenses engagées en faveur de la garde d’enfants de salariés ;

- le crédit d’impôt pour la rénovation énergétique, si vous engagez des travaux d’amélioration énergétique dans vos locaux ;

- une déduction fiscale en cas d’achat d’œuvres d’art originales destinées à être exposées au public ;

- une réduction d’impôt en cas de don à un organisme d’intérêt général.

A lire aussi :

- Conseil d’administration : direction et gouvernance dans la SAS ;

- Transformation de la SAS ;

- L’imposition des revenus fonciers d’une SCI ;

FAQ

Quelle est la différence fiscale entre une SARL et une SAS ?

La SARL permet une option durable à l’impôt sur le revenu (IR) pour les SARL de famille, alors que la SAS ne peut opter pour l’IR que pendant 5 ans. De plus, les dividendes versés aux gérants majoritaires de SARL sont soumis aux cotisations sociales, contrairement à ceux versés en SAS, qui échappent aux charges sociales.

Quel est le capital minimum d'une SAS ?

Depuis 2009, la loi ne fixe plus de capital social minimum pour créer une SAS. Vous pouvez donc constituer votre société avec un capital d’un euro seulement. Toutefois, un capital plus élevé peut renforcer la crédibilité de votre entreprise auprès des partenaires et faciliter l’accès au financement.

Quels sont les inconvénients de la SAS ?

La SAS présente plusieurs inconvénients, notamment des coûts de création et de fonctionnement plus élevés qu’une SARL, en raison de la rédaction souvent complexe des statuts. De plus, le régime social du président est assimilé salarié, ce qui entraîne des charges sociales plus lourdes. Enfin, la gestion plus souple peut aussi générer des conflits entre associés si les règles internes ne sont pas clairement définies.

Créer ma SAS

Créer ma SAS

Dernière mise à jour le 25/06/2025

Connexion

Connexion