L’auto-entrepreneur et le RSI

Dernière mise à jour le 04/07/2025

Chaque travailleur doit obligatoirement être affilié à un régime de protection sociale pour bénéficier des prestations relatives à sa couverture sociale. Mais le régime n’est pas le même pour les salariés et les travailleurs indépendants. Si les salariés sont affiliés au régime général de la sécurité sociale, les micro-entrepreneurs relèvent, quant à eux, du régime social des indépendants.

La SSI, anciennement RSI, sera cependant intégrée au régime général en vue de créer un service commun de protection sociale pour tous les travailleurs. Ce changement a pour but d’améliorer la qualité de prestations et de simplifier les démarches administratives.

Auto-entrepreneur au RSI : l’affiliation est obligatoire

Votre affiliation au régime social des indépendants est obligatoire et automatique dès lors que vous avez le statut d’auto-entrepreneur (ou micro-entrepreneur).

C’est lors de votre déclaration de début d’activité d’auto-entrepreneur sur le portail dédié de l’URSSAF, sur le portail de la SSI, ou sur le site du gouvernement que vous êtes inscrit automatiquement au régime social de l’auto-entrepreneur. Le RSI a en effet été remplacé par la SSI (Sécurité Sociale des Indépendants) en janvier 2018.

Grâce aux cotisations d’auto-entrepreneur que vous versez dans le cadre de votre activité, vous bénéficiez d’une couverture sociale, comme tous les autres travailleurs indépendants et les salariés.

Ainsi, tout auto-entrepreneur sera affilié au RSI ou à l’URSSAF selon la nature de la profession exercée. Ce tableau vous résume le type de régime de protection sociale en fonction de votre activité.

| Profession | Régime social |

| Artisans

Commerçants Activité industrielle |

SSI (ex-RSI) |

| Activités libérales non-réglementées | Auto-entrepreneur affilié à l’URSSAF

Auto-entrepreneur affilié à la CIPAV (pour les bénéfices non commerciaux ou BNC) |

Il est important de savoir que les organismes ci-dessus peuvent engager des poursuites auprès du tribunal des affaires de sécurité sociale (TASS) si l’auto entrepreneur affilié à l’URSSAF ou au RSI refuse de faire sa déclaration. Il est donc dans l’intérêt de chaque auto entrepreneur de faire son inscription à la sécurité sociale au plus tôt.

RSI, SSI : qu’est-ce qui change pour l’auto entrepreneur ?

Le passage du RSI à la SSI depuis janvier 2018 n’entraîne pas de changements notables pour l’auto entrepreneur. C’est surtout au niveau des administrations que des modifications ont été opérées. Ainsi, le site du RSI a été remplacé par celui de la SSI, il en est de même pour le logo du RSI qui a disparu au profit de celui de la SSI. Par ailleurs, le régime général de la sécurité sociale intègrera progressivement les services de la SSI jusqu’en 2020.

Concrètement, voici ce qui a changé et ce qui va changer au niveau des administrations :

- Les caisses du RSI sont devenues des agences de la SSI ;

- Les micro-entrepreneurs ou auto-entrepreneurs qui exerçaient leurs activités avant le 1er janvier 2019 relèvent encore de la SSI et conservent leur organisme conventionné durant l’année 2019 ;

- Depuis 2020, tous les micro-entrepreneurs sont affiliés à la CPAM pour leur couverture maternité et maladie (paiement des indemnités journalières, remboursement des frais de soins…) et n’ont donc plus besoin d’un organisme conventionné.

La sécurité sociale de l’auto-entrepreneur au RSI est ainsi désormais prise en charge par un seul organisme, le régime général de la sécurité sociale. Mais pour cela, l’auto entrepreneur n’a aucune démarche à faire, car tout est automatique. De même, ni ses cotisations ni le montant de ses prestations ne changent pas.

De plus, et sous certaines conditions, sachez que le conjoint collaborateur de l’auto-entrepreneur peut lui aussi bénéficier du RSI.

Finalement, qu’est-ce qui a changé pour le micro-entrepreneur ? Il bénéficie d’un interlocuteur unique pour toutes ses opérations de sécurité sociale (paiements des cotisations, versement des prestations, déclaration…). Le régime social des micro-entrepreneurs à la SSI (ex-RSI) est donc devenu plus simple, mais aussi plus avantageux.

L’affiliation de l’auto-entrepreneur à la SSI et le paiement de ses charges sociales sous forme de cotisations lui donnent droit à des prestations de couverture sociale. Voici les prestations auxquelles le micro-entrepreneur a droit :

- L’assurance maladie et maternité ;

- La retraite de base et retraite complémentaire ;

- L’assurance invalidité-décès ;

- Les indemnités journalières maladie ;

- Les allocations familiales.

Le micro-entrepreneur peut également bénéficier de la retraite des auto-entrepreneurs à condition d’avoir effectué un certain chiffre d’affaires annuel, et après validation de la SSI. En revanche, il n’a en principe pas droit à l’allocation chômage.

Assurance maladie et maternité

Les prestations de santé et les allocations familiales dont bénéficie l’auto-entrepreneur sont identiques à celles des travailleurs salariés affiliés au régime général. Ainsi, il est couvert pour les frais de soins, de consultation, d’hospitalisation, ou encore pour l’achat de médicaments.

Par ailleurs, en cas de congé maternité, la femme auto-entrepreneur a droit à des indemnités journalières et à une allocation forfaitaire, mais sous conditions (notamment être affiliée depuis au moins 10 mois). Voici les droits relatifs à la maternité :

- Indemnité journalière de 55,51 euros pendant au moins 44 jours et jusqu’à 104 jours pour le cas d’une grossesse difficile (1/730è du plafond annuel défini par la sécurité sociale) ;

- Allocation forfaitaire de repos maternel d’un montant de 3 377 euros, payable en deux fois.

Il est également à noter que le montant de ces indemnités et allocation forfaitaires maternité est divisé par dix pour les revenus faibles (inférieurs à 3 919,20 euros annuels).

Un auto-entrepreneur bénéficie aussi de l’indemnité de paternité à la naissance de son enfant. Le montant est le même que celui de l’indemnité maternité, soit 55,51 euros, mais le congé de paternité ne peut excéder 25 jours.

Retraite de base, retraite complémentaire, assurance vieillesse

Si la retraite de base et la retraite complémentaire sont automatiquement acquises avec les cotisations mensuelles ou trimestrielles, la retraite, quant à elle, nécessite un chiffre d’affaires minimum. En outre, la validation par la SSI dépend du chiffre d’affaires mensuel, trimestriel ou annuel et selon le type d’activité exercée.

Pour une profession libérale réglementée par exemple, il faut un chiffre d’affaires annuel de 8892 euros pour permettre la validation de 4 trimestres.

Indemnités journalières maladie

Les indemnités journalières pour arrêt de travail sont comprises entre 5,37 euros et 55,51 euros pour les auto-entrepreneurs générant des revenus dépassant 3 919,20 euros par an. Il n’y a pas d’indemnité pour les revenus inférieurs à ce seuil.

Les allocations familiales

En ce qui concerne les allocations familiales, les micro-entrepreneurs bénéficient des mêmes prestations que celles des salariés (prise en charge partielle de la rentrée scolaire, compensation des enfants à charge, aide au logement…).

Auto entrepreneur : comment effectuer mes déclarations ?

L’auto entrepreneur, comme pour son impôt, doit déclarer son chiffre d’affaires aux services administratifs concernés. La déclaration de chiffres d’affaires et le paiement des cotisations se font désormais uniquement en ligne depuis janvier 2019.

En effet, auparavant il était possible de faire la déclaration du chiffre d’affaires de l’auto entrepreneur sur papier, en remplissant le formulaire puis en le renvoyant aux services de la SSI ou de l’URSSAF. L’option papier était possible pour les activités commerciales avec un chiffre d’affaires de 20 700 euros ou moins, et pour les prestations de services générant un chiffre d’affaires de 8 300 euros ou moins.

Vous avez deux possibilités pour effectuer votre déclaration sociale des indépendants (DSI) en ligne, soit :

- Sur le site internet dédié de l’URSSAF ;

- Sur le portail officiel des déclarations en ligne du gouvernement en remplissant le formulaire CERFA n° 10020*21.

La fréquence de déclaration du chiffre d’affaires peut être mensuelle ou trimestrielle et chaque micro-entrepreneur est tenu de le faire dans les délais qui lui sont impartis pour éviter d’être pénalisé.

Comment calculer les cotisations SSI de l’auto entrepreneur ?

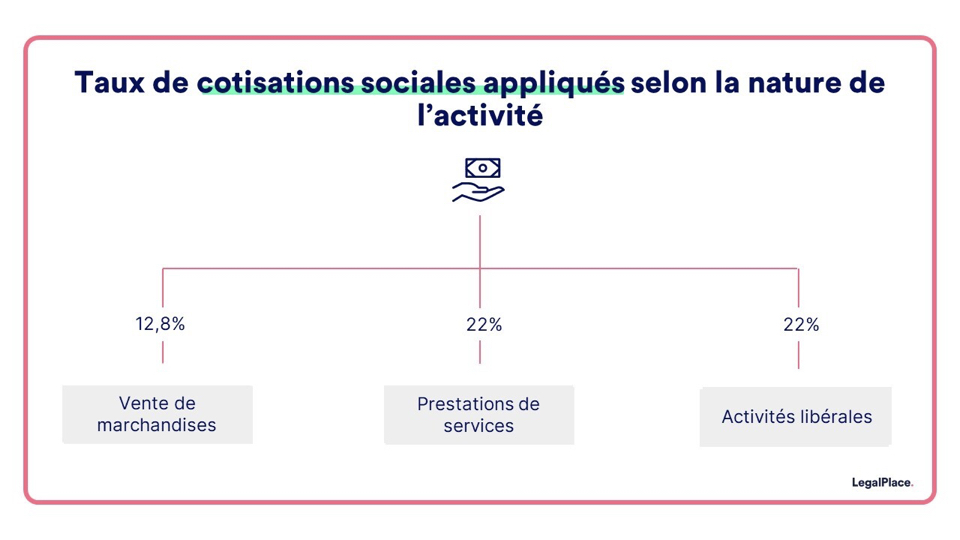

C’est sur votre chiffre d’affaires que sera basé le calcul de vos cotisations. Pour obtenir le montant de vos cotisations, un taux spécifique est appliqué sur votre chiffre d’affaires mensuel, trimestriel ou annuel selon votre activité.

Voici un tableau récapitulatif des taux applicables en fonction de la profession.

| Type d’activité | Taux de la cotisation |

| Prestations d’hébergement ;

Vente de denrées ou de marchandises |

12,8 % |

| Professions libérales à la SSI

Professions libérales affiliées à la CIPAV Activités artisanales Prestations de services à caractère commercial |

22 % |

Par ailleurs, une contribution à la formation professionnelle est également ajoutée au calcul des cotisations. Les taux sont les suivants :

- 0,1 % pour les activités commerciales ;

- 0,2 % pour les professions libérales ;

- 0,3 % pour les activités artisanales.

Comment et quand payer ses cotisations d’auto entrepreneur ?

Pour l’auto-entrepreneur, la procédure de paiement des cotisations, qui correspond à la déclaration de chiffre d’affaires, varie selon qu’il choisit le paiement mensuel ou le paiement trimestriel. La procédure change également selon qu’il s’agit d’un début d’activité ou non.

Déclaration et paiement mensuels suite à un début d’activité

Vos démarches de déclaration et de paiement devront être effectuées à la fin du quatrième mois suivant la date de votre début d’activité. Par exemple, si votre activité commence un mois de janvier, vous devez procéder à la déclaration de votre chiffre d’affaires et au paiement de vos cotisations à la fin du mois de mai.

Déclaration et paiement trimestriels suite à un début d’activité

Si vous avez choisi de payer trimestriellement vos cotisations, vous devez faire votre première déclaration de chiffre d’affaires et le paiement de votre première cotisation 7 mois après la date de votre début d’activité.

Exemple : pour une activité commencée en janvier, votre première cotisation devra être versée le dernier jour du mois de juillet (à la fin du mois qui suit vos deux premiers trimestres d’activité).

Déclarer son chiffre d’affaires et payer sa cotisation mensuellement

Dans le cas d’une fréquence mensuelle, il faut compter trente jours (un mois) après le mois correspondant au chiffre d’affaires à déclarer pour effectuer votre déclaration et le versement de votre cotisation.

Par exemple : pour le mois de mai, vous devez effectuer la déclaration de chiffre d’affaires et le paiement de la cotisation correspondants à la fin du mois de juin.

Déclarer son chiffre d’affaires et régler sa cotisation trimestriellement

En cas de déclaration trimestrielle, vous disposez d’un mois après la période à déclarer pour payer votre cotisation. Par exemple, la déclaration de votre chiffre d’affaires et le versement de votre cotisation pour la période de janvier, février et mars devront se faire à la fin du mois d’avril.

Défaut de déclaration et retards : quelles sont les pénalités ?

Une pénalité correspondant à 1,5 % du plafond mensuel de la sécurité sociale est appliquée à chaque fois qu’une déclaration n’a pas été effectuée à échéance. À cela s’ajoute une majoration en fonction de la périodicité (5 % de majoration par mois pour les déclarations et cotisations mensuelles manquantes, et 15 % pour la périodicité trimestrielle).

Enfin, si le micro-entrepreneur n’a pas effectué de déclaration de chiffre d’affaires depuis au moins deux ans successifs, il risque la radiation de l’auto-entrepreneur par la sécurité sociale des indépendants.

FAQ

Comment s'affilier au régime de sécurité sociale des auto-entrepreneurs?

Votre affiliation à la SSI sera automatiquement effectuée lors du dépôt de votre déclaration d'activité auprès de l'URSSAF.

Un auto-entrepreneur a-t-il droit au chômage ?

Le micro-entrepreneur a-t-il droit à des congés maternité/paternité ?

L'auto-entrepreneur affilié depuis au moins 10 ans peut bénéficier d'un congé de paternité ou de maternité. Ces congés seront assortis d'indemnités comme pour les salariés.

Créer ma micro-entreprise

Créer ma micro-entreprise

Dernière mise à jour le 04/07/2025

Connexion

Connexion

Merci pour ce contenu, il est d’une grande valeur. Je suis arrivée à comprendre beaucoup de chose, alors que ça fait plusieurs semaines que je cherche. Merci beaucoup, et bonne continuation

Bonjour,

N’y a t’il pas une “coquille” là?

Déclaration et paiement trimestriels suite à un début d’activitéSi vous avez choisi de payer mensuellement vos cotisations, vous devez faire votre première déclaration de chiffre d’affaires et le paiement de votre première cotisation 7 mois après la date de votre début d’activité.

Mais merci pour les infos, très claires et concises.

Cordialement, Frank.

Bonjour,

Nous avons pris note de votre remarque et avons effectué les modifications nécessaires dans notre article. Nous vous remercions de votre attention.

En vous souhaitant une belle journée,

L’équipe LegalPlace