La fiscalité de la SASU

Dernière mise à jour le 25/06/2025

Lors de la création d’une SASU, la fiscalité de la SASU peut dans certains cas être plus avantageuse que celle d’un auto-entrepreneur.

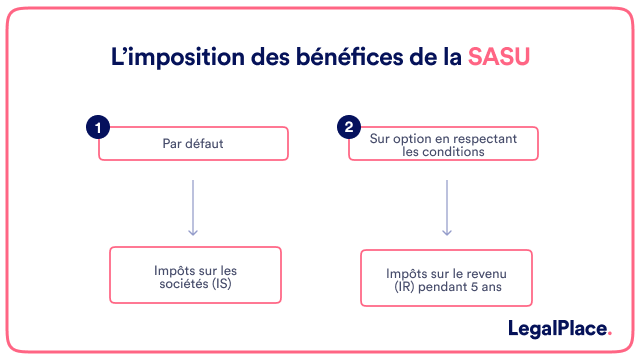

En effet, en termes de fiscalité les bénéfices de la SASU sont imposés à l’impôt sur les sociétés (IS) par défaut, mais elle peut choisir dans certains cas d’être imposable à l’impôt sur le revenu (IR). Le choix du régime fiscal peut avoir lieu après avoir fait une simulation pour votre SASU.

Quelle est la fiscalité applicable aux bénéfices d’une entreprise comme la SASU ?

En SASU, les bénéfices sont par défaut imposés à l’impôt sur les sociétés (IS) mais dans une certaine mesure le président de le SASU peut choisir de les imposer à l’impôt sur le revenu (IR). En outre, la gestion de la SASU en terme de fiscalité fait également partie de ces missions.

L’imposition des bénéfices à l’impôt sur les sociétés par défaut

Par défaut, lors de la création la SASU, à l’instar des sociétés commerciales comme la SAS, elle est assujettie à l’impôt sur les sociétés (IS).

Le taux normal d’imposition de l’IS est de 25%.

En revanche, il est existe un taux réduit à 15% qui s’applique sur les 42 500€ de bénéfices pour les PME qui remplissent les conditions ci-après :

- Un chiffre d’affaires HT inférieur à 10 000 000€ ;

- Au moins 75% du capital social détenu par des personnes physiques ;

- Un capital social entièrement libéré.

Le choix de l’impôt sur le revenu

Ensuite, un des avantages de la SASU en terme d’imposition réside dans le fait que le dirigeant peut choisir de soumettre les bénéfices à l’impôt sur le revenu.

Dans ce cas, l’imposition repose directement sur l’associé personne physique mais cette option n’est possible que pour 5 ans.

Toutefois, pour que la SASU soit à l’IR, elle doit également respecter les conditions ci-après :

- Avoir un président de SASU personne physique ;

- Exercer à titre principal une activité commerciale, artisanale, agricole ou libérale ;

- Ne pas être cotée en bourse ;

- Employer moins de 50 salariés ;

- Réaliser un chiffre d’affaire annuel ou avoir un bilan total inférieur à 10 000 000€ ;

- Avoir été créée depuis moins de 5 ans au moment de la demande d’option.

Cette option est valable pour 5 exercices comptables seulement et ne peut pas être renouvelée. En revanche, il est possible de revenir à l’IS à n’importe quel moment.

Enfin, lorsque la SASU est à l’IR, les bénéfices sont imposés directement chez l’associé unique selon le barème progressif de l’IR.

Voici un tableau reprenant le barème progressif de l’IR applicable aux revenus de 2024, déclarés en 2025, pour une part de quotient familial :

| Tranche de revenus | Taux d’imposition |

| Jusqu’à 11 497€ | 0% |

| Entre 11 498€ et 29 315€ | 11% |

| Entre 29 316€ et 83 823€ | 30% |

| Entre 83 824€ et 180 294€ | 41% |

| Au delà de 180 294€ | 45% |

Comment choisir la fiscalité de sa SASU ?

Chaque régime présente des avantages et des inconvénients. Ainsi, l’entrepreneur doit comparer les conséquences de chaque régime fiscal.

Si l’entrepreneur dispose de revenus importants autre que ceux de la SASU (biens immobiliers ou de revenus locatifs importants), alors le régime de IR peut être intéressant s’il est prévisible que la SASU réalisera des déficits, car ceux-ci pourront s’imputer sur ses revenus soumis à l’IR.

Si par la suite la SASU devient bénéficiaire, le choix de l’IS sera toujours possible.

A l’inverse, s’il est prévu que la SASU réalise immédiatement des bénéfices, il peut être plus avantageux de rester à l’IS pour bénéficier d’un taux d’imposition plus bas que celui de la tranche de l’IR auxquels ils seraient taxés au niveau de l’associé unique.

En revanche, si l’associé unique n’a pas de revenus et qu’il est prévu que la SASU réalise des bénéfices importants, il convient de faire une simulation de l’imposition de l’associé unique à l’IR et celle de la SASU à l’IS et choisir le plus avantageux.

Quel est la fiscalité du dirigeant de SASU ?

Le président d’une SASU n’est pas obligatoirement rémunéré mais lorsqu’il touche des revenus, ceux-ci sont imposé. Toutefois, il faut distinguer selon que le président soit l’associé unique ou qu’il soit une personne tierce.

Dirigeant associé unique

Lorsque la SASU est à l’IR, la rémunération du président associé, le cas échéant est imposée à l’IR.

Ainsi, il doit indiquer le montant de ses revenus non salariés sur sa déclaration dans la case BIC ou BNC.

Lorsque la société est à l’IS, la rémunération est imposée à l’IR dans la catégorie traitements et salaires.

Dans cette conjoncture, un abattement de 10% ou une déduction du montant des frais déductibles réels (tels que le logement, le repas, etc.) du dirigeant peut être appliqué avant l’imposition.

Dirigeant non associé

Si le président de la SASU n’est pas l’associé unique mais une personne tierce, l’imposition de sa rémunération au titre de son mandat social varie selon que la société soit à l’IR ou à l’IS :

- La SASU est soumise à l’IR : la rémunération du dirigeant non associé est soumise à l’IR dans la catégorie BIC ou BNC ;

- La SASU est soumise à l’IS : la rémunération du dirigeant non associé est soumise à l’IR dans la catégorie des traitements et salaires. A l’instar du président associé un abattement de 10% ou une déduction du montant de frais est possible.

Tableau récapitulatif

Voici un tableau récapitulatif de l’imposition de la rémunération du président d’une SASU selon qu’il soit l’associé unique ou pas.

| SASU à l’IR | SASU à l’IS | |

| Dirigeant associé | Imposé à l’IR (BIC ou BNC) | Imposé à l’IR (traitements et salaires) |

| Dirigeant non associé | Imposé à l’IR (BIC ou BNC) | Imposé à l’IR (traitements et salaires) |

Quel est le régime de TVA applicable à une SASU ?

Une SASU est, dans certains cas, assujettie au paiement de la TVA.

Selon le chiffre d’affaires réalisé 3 régimes de TVA sont applicables :

- La franchise en base de TVA : dans ce cas, la SASU n’est pas assujettie à la TVA. Cela signifie que les clients ne la payent pas, mais que la SASU ne peut pas la récupérer sur ses dépenses :

- Le régime réel simplifié : la SASU est soumise à la TVA, mais n’effectue des déclarations qu’annuellement ou trimestriellement ;

- Le régime réel normal : la société effectue des paiements mensuels de TVA.

Voici un tableau récapitulatif des différents régimes de TVA et des seuils de chiffre d’affaires à respecter pour en bénéficier.

| Régime de TVA | Chiffre d’affaires |

| Franchise de TVA | Pour bénéficier de ce régime, la SASU doit réaliser un chiffre d’affaires HT maximum de :

– 85 000€ euros pour les activités commerciales et d’hébergement ; – 37 500€ pour les activités de prestations de services. |

| Régime réel simplifié de TVA | Pour bénéficier de ce régime, la SASU doit réaliser un chiffre d’affaires HT compris entre :

– 85 001€ et 840 000€ pour les activités commerciales et d’hébergement ; – 37 500€ et 254 000€ pour les activités de prestations de services. |

| Régime réel normal de TVA | La SASU est soumise au régime réel normal lorsque son chiffre d’affaires HT excède :

– 840 000€ pour les activités commerciales et d’hébergement ; – 254 000€ pour les activités de prestation de service. |

La SASU est également soumise au régime réel normal lorsque le montant annuel de la TVA est supérieur à 15 000€ y compris si le montant de CA HT se situe dans les limites du régime réel simplifié.

En pratique, l’associé unique de la SASU opte pour le régime simplifié de TVA, jusqu’à ce que les revenus de la SASU l’obligent à passer en régime réel.

A quelles autres taxes peut être soumise une SASU ?

Au delà de la TVA, une SASU peut être soumise à d’autres taxes telles que :

- La cotisation foncière des entreprises (CFE) ;

- La cotisation sur la valeur ajoutée des entreprises (CVAE).

La CFE

Il s’agit d’une taxe due selon la localisation de l’entreprise. Elle est calculée sur la valeur des biens immobiliers qu’utilise ou possède la SASU.

Une entreprise venant d’être créée n’est pas redevable de la CFE l’année de sa création et bénéficie d’une réduction pour la 1ère année d’imposition.

Ensuite, selon la nature de l’activité ou sa localisation, la SASU peut être exonéré temporairement ou de manière permanente.

En revanche, elle sera due si le chiffre d’affaires est supérieur à 5 000€ et si l’activité est non salariée et exercée à titre professionnel.

La CVAE

La CVAE concerne les entreprises qui réalisent plus de 500 000€ HT de chiffre d’affaires et si l’activité est professionnelle et non salarié lucrative et habituelle et concerne aussi les loueurs en meublés non professionnel.

En revanche, si la SASU effectue un chiffre d’affaire supérieur à 152 500€, elle doit effectuer une déclaration de valeur ajoutée et des effectifs malgré le fait qu’elle ne soit pas directement soumise à la CVAE.

Toutefois, pour la 1ère année de création l’entreprise n’est pas redevable de la CVAE.

Voici une courte vidéo vous expliquant simplement le fonctionnement fiscale d’une SASU soumise à l’IR.

De quels avantages fiscaux peut bénéficier la SASU ?

Pour finir, en termes de fiscalité une SASU, peut bénéficier d’allégements fiscaux et de crédit d’impôt.

En règle générale, les allégements fiscaux dépendent de :

- L’activité exercée : tel que les crédits d’impôt pour les métiers d’art, ou l’embauche de salariés ;

- Le lieu du siège social : permet de bénéficier des allégements fiscaux des quartiers prioritaires de la ville, etc. ;

- Les actions déployées par la société : selon les cas, elles peuvent ouvrir droit au crédit d’impôt famille, innovation, recherche, travaux de rénovation énergétique, etc.

FAQ

Quels sont les avantages de la SASU ?

La SASU comporte de nombreux avantages lorsqu'elle est adaptée au projet : un fonctionnement flexible, la responsabilité limitée de l'associé unique, un régime social et fiscal avantageux, une évolution facilitée vers la SAS, etc.

Quel est le principal désavantage du statut de SASU ?

Le principal désavantage de la SASU réside dans le coût élevé des charges sociales, notamment si le président est rémunéré. De plus, la gestion administrative (comptabilité, dépôt des comptes, déclarations) est plus lourde que pour une micro-entreprise. Cela peut freiner certains entrepreneurs en début d’activité.

SASU : IS ou IR, quel régime choisir ?

La SASU est imposée par défaut à l’impôt sur les sociétés (IS), mais il est possible d’opter temporairement pour l’impôt sur le revenu (IR) sous certaines conditions. Cette option est limitée à cinq exercices et s’adresse aux activités commerciales, artisanales ou libérales.

Quel est la TVA applicable à la SASU ?

La TVA applicable à une SASU dépend de son régime fiscal. Par défaut, elle est soumise à la TVA au régime réel simplifié ou normal. Toutefois, si son chiffre d’affaires reste sous les seuils en vigueur, elle peut bénéficier de la franchise en base de TVA, ce qui la dispense de facturer et déclarer cette taxe.

Créer ma SASU

Créer ma SASU

Dernière mise à jour le 25/06/2025

Connexion

Connexion